已倒閉的加密貨幣對沖基金三箭資本(3AC) 的創始人Su Zhu和Kyle Davies重出江湖,1月16日,他們的新項目融資文檔流出,希望籌集2500萬美元,意欲2023年2月份上市啟動一家名為GTX的新加密貨幣交易所,提供加密貨幣破產債權交易。且兩人正與另一家暴雷的交易所CoinFlex的創始人合作推出。

消息傳出後,加密社區一片嘩然,其中諷刺大於支持。如BitMEX創始人Arthur Hayes發推稱,SBF請注意,如果這些“布偶”將FTX更改為GTX就能籌集到2500萬美元,那將FTX改成ZTX你可以償還所有客戶資產。推特KOL FatMan發推稱,3AC破產前在加密市場中取得了80倍的收益,這和把錢投資於在輪盤賭上用50美元賺到5000美元,然後輸光所有的瘋子有何不同。利用槓桿賺快錢是0門檻的,請記住,這些人仍然是騙子。

市場聲音為何如此不支持? GTX值不值得持續關注?本文PANews將為你詳細挖掘和解讀GTX交易所背後的團隊、業務模式,以及當前加密債權市場競爭格局。

兩個暴雷團隊組合

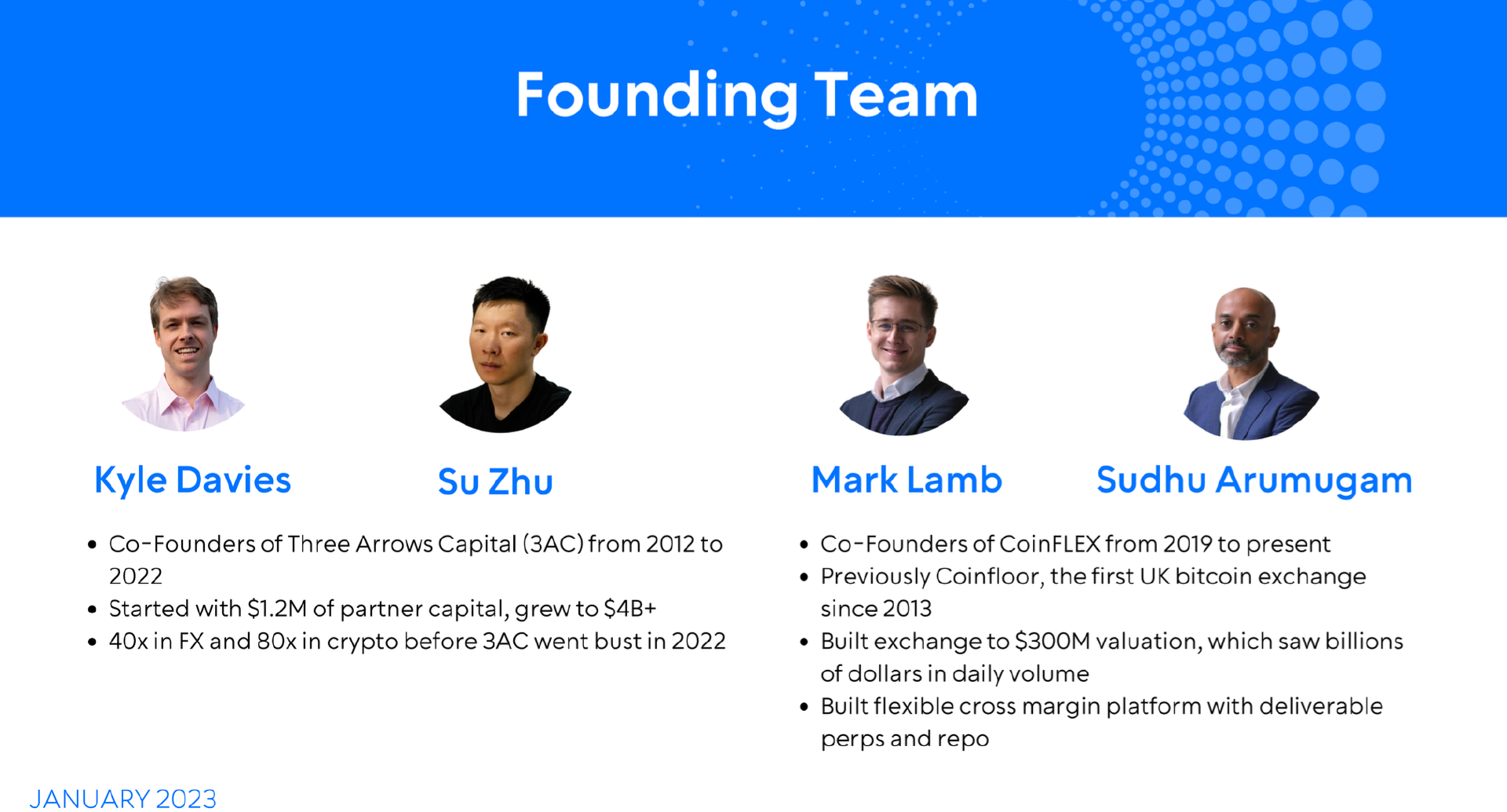

根據GTX官方披露的文檔顯示,其團隊開發人員60餘名,均有10年加密貨幣交易所的開發經驗。其中創始團隊為三箭資本(3AC)聯合創始人Su Zhu、Kyle Davies和CoinFLEX 聯合創始人Mark Lamb和Sudhu Arumugam。官網介紹道,三箭資本曾最高收益為80倍;CoinFLEX前身為Coinfloor,2013年以來英國第一家比特幣交易所,建立價值3億美元的交易所,每日交易量達數十億美元。但眾所周知其曾於去年因為Luna事件而引發暴雷。而CoinFLEX早已於2022年8月破產重組。

執行團隊中首席技術官為Kent Deng,曾就職於甲骨文、騰訊、阿里巴巴、華為。首席營銷官為Leslie Lamb,Crypto Unstacked播客的創建者,全球排名前10%;曾是Amber Group機構的營銷負責人。首席數字官為Ewelina Mielecka,其擁有10年加密貨幣領域資產保管和結算經驗。

創始團隊成員均為上一次創業破產,而履歷裡僅展示了其高光時刻。但是在加密領域創業,因為其真切的與用戶資產息息相關,更考驗的是團隊風險處理能力以及避險能力。即使其團隊成員組成偏向加密領域,但管理層均為因為戰法激進、風險意識薄弱而導致上一次創業失敗。這樣的雙破產組合讓用戶不得不質疑其動機和能力。正如加密律師@wassielawyer 所言,FTX 債權人不應該讓“禿鷲”(暗諷3AC) 經營這個賭場。

面向債權市場業務模式

雖然市場在諷刺著創始團隊,但是GTX探索的方向也給了FTX債權人思考的方向,與向清算律師提供高額的費用相比,提前將債權進入流通市場換取流動性也是個好的想法。

傳統領域債權市場已發展近40年,足夠成熟,但加密貨幣債權市場依然處於摸索階段。前有門頭溝破產清算已近10年,如今案件仍然在處理當中;今有BlockFi、Celsius、Voyager和FTX等破產清算,受害者只能被動等待,並且結果和等待期限都無法預料。因此也出現了FTX用戶通過在社群內以OTC擔保交易的方式完成債轉移獲得即時流動性。因為市場競爭不充分,當前債權值僅為貨幣面值的10%-15%。

基於當前的痛點,GTX想啟動一個用戶通過訂單簿就可進行債權交易的公共市場,使得受害用戶有及時止損的通道。 GTX文檔稱,其欲為FTX等破產公司開通即時債權交易,由債務公司擔保抵押品價值。並且,GTX法律團隊將簡化和自動化GTX的理賠申請。持有債權並進行交易的用戶將有資格在GTX獲得按債權額度比例獎勵的股權。債權人可以繼續持有其債權至到期日或選擇將其出售,或者用債權作為保證金。

但當前債權市場流程繁瑣,理賠金額門檻等較高,而且流動性極低,使得需求能夠被滿足的用戶群體較少。 GTX能否僅憑訂單簿模式降低交易門檻,提升流動性存疑。並且認證用戶在其他平台的債權時,其獲取用戶API的過程是否存在安全漏洞也未可知。

另外,GTX的規劃中,除了前期做加密市場債權外,後續還會上線股票交易、借貸,以及外匯市場等業務。其加密貨幣市場將填補FTX的業務空缺,股票市場將邁向當前2萬億美金的受監管的借貸市場。 GTX稱其具備完整的法律和技術堆棧,可以簡化FTX和其他破產債權登記和主要市場,建立可擴展的營銷策略,為加密市場和股票交易提供一站式服務。

加密債權市場競爭格局

根據GTX估計,按照名義價值計算,加密貨幣債權市場目前規模有200億美元。目前市場中已經有一些類似的平台,用戶普及度較廣的相關公司為投資公司Cherokee Acquisition旗下的Claims Market,加密原生債權交易平台Xclaim。

Claims Market旨在滿足所有債權交易的用戶,分別為大額資產的用戶和小額資產的用戶配備不同的市場。註冊流程較為簡單,用戶至官網填寫個人信息後郵箱註冊。若為買方,只需簽署發送到郵箱內的文件即可。若為賣方,需要上傳個人債權證明文檔等待官方審核。交易大致流程為賣家簽署《賣方協議》和《簡單索賠轉讓協議》,並上架其所持債權;買家簽署買方協議,選擇合適的進行報價或者競標;當交易達成後,賣家簽署的《簡單索賠轉讓協議》以及所有證物被發送給買家,從而確認所有權。

其服務的債權市場目前有Celsius、FTX、Voyager。市場規模具體為Celsius債權掛單有2筆,23萬美金面值掛單為23%出售,36萬美金債權面值掛單為21%出售;FTX債權掛單有1筆,為375萬美金面值掛單為15%出售; Voyager債權掛單有1筆,為7.8萬美金面值掛單為40%。交易過程中買方點擊進入任意一個掛單,即可看到賣方的所在地、管理費等條例。買方除了直接市價交易外,也可出價競拍等待賣方同意。

截止目前,其市場交易筆數為202筆,交易債權面值總額達到8375萬美金。 Claims Market對外披露管理費為債權面值的1%,也就是說迄今總收入約83萬美元。

Xclaim垂直服務於加密領域的用戶,註冊流程相對嚴格。即使作為買方也須遵守48小時的盡職調查期和標準合同條款,提交對應文件,之後還需等待審核。交易流程和Claims Market大致相同。交易後賣方所獲得的標的不限於法定貨幣,用戶也可售出換為加密資產。

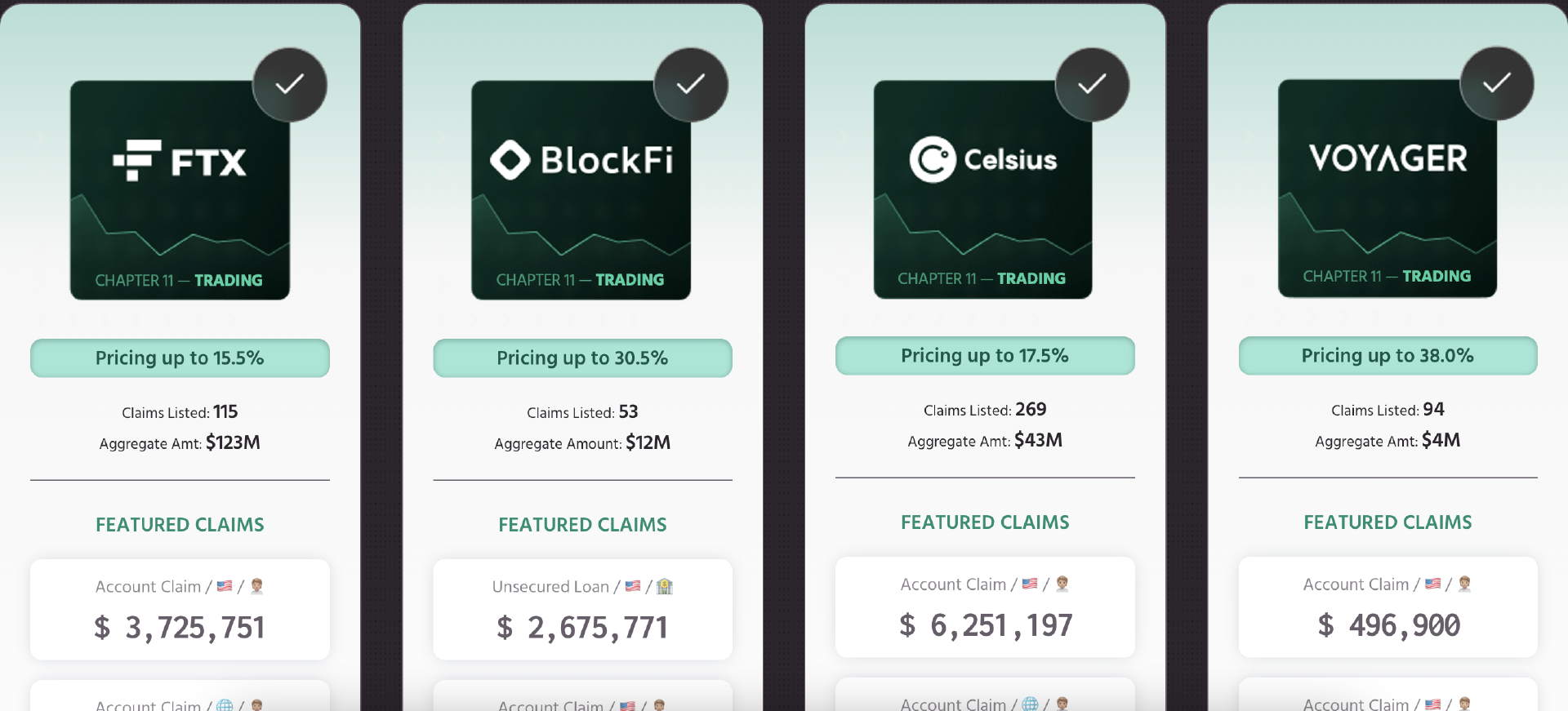

其面向BlockFi、Celsius、Voyager和FTX的用戶提供服務,比Claims Market的服務群體更廣。 Xclaim的流動性和債權規模遠遠高於Claims Market。 Xclaim平台上FTX債權的掛單數量為115筆,掛單總額為1.23億美金;BlockFi債權的掛單筆數為53筆,掛單總額為1200萬美金;Celsius債權掛單筆數為269筆,掛單總額為4300萬美金;Voyager債權掛單筆數為94筆,掛單總額為400萬美金。

Xclaim官方稱其理念為每個債權持有人都應該有權就他們的理賠追回盡可能多的金額,因此Xclaim目前針對債權持有人註冊、上架、出售或轉讓債權等收取0費用,買家購買債權時支付少量費用(具體未說明)。

根據GTX官方文檔信息,其認為自己與上文提到的兩家債權交易平台相比,除繞過法院破產程序、實時跟踪債權人資產、簡化債權交易流程三個共同點外,其還具有基於訂單簿開發的市場,同時也可以使用債權作為交易抵押品。

從前文可知,無論是Claims Market還是Xclaim均具有買方出價競拍功能,該功能一定程度上接近於買方掛單市場。只是出價競拍只針對個體而非所有用戶,同時訂單簿可以方便更多人參與進來作為買方,賣方同時獲得更好的流動性。債權作為交易抵押品也為債權持有人釋放了資金流動性,擴展了債權市場的業務模式。

但這兩項優勢並不能對當前市場構成威脅。一是倘若訂單簿功能和債權作為抵押品的業務適應市場需求,其他平台可以短時間內上線該產品,這並不能形成GTX的護城河或者差異化優勢。二是Claims Market和Xclaim已經在市場上具備一定的社區和信任,GTX作為初出茅廬的平台,再結合此前的負面背景,首先應該考慮的是如何解決用戶信任問題。

總結

從團隊層面來看,GTX的管理層均為有行業污點的成員,實難獲得用戶信任。雖說散戶投資者記憶只有1天,通過拉盤製造FOMO情緒可吸引大量用戶了解產品或參與其中。但在非信任狀態下的FOMO,只能吸引來短期投機用戶,而無法建立共識,對平台長期無用。此處我們並不是說反對創業失敗的創業者再次創業,而是說曾經有過撒謊欺騙用戶行為的團隊再次創業時,作為用戶,我們更要慎之又慎。

從產品和業務模式來看,GTX確實有創新。通過訂單簿有望提高當前債權市場的流動性,通過抵押物擴展債權市場的業務通道。但橫向對比競品,因為可被簡單複制開發,從而都不能形成護城河或者作為差異化優勢吸引用戶。

因此,對於GTX平台,首當其衝的要務應該是如何提升社區信任度,培育用戶忠誠度,擴大社區規模。按照GTX官方的規劃,其將於2-3個月內上線產品,PANews會關注其進展。