經歷過門頭溝、94、312、519、LUNA/FTX暴雷的,那絕對是幣圈的老韭菜。

馬上又到一年519,今天大漂亮就和大家一起盤點一下歷次的的幣圈慘案,也提醒一下大家投資有風險,入圈需謹慎~

咱從慘案發生的時間順序跟大家梳理一下哈

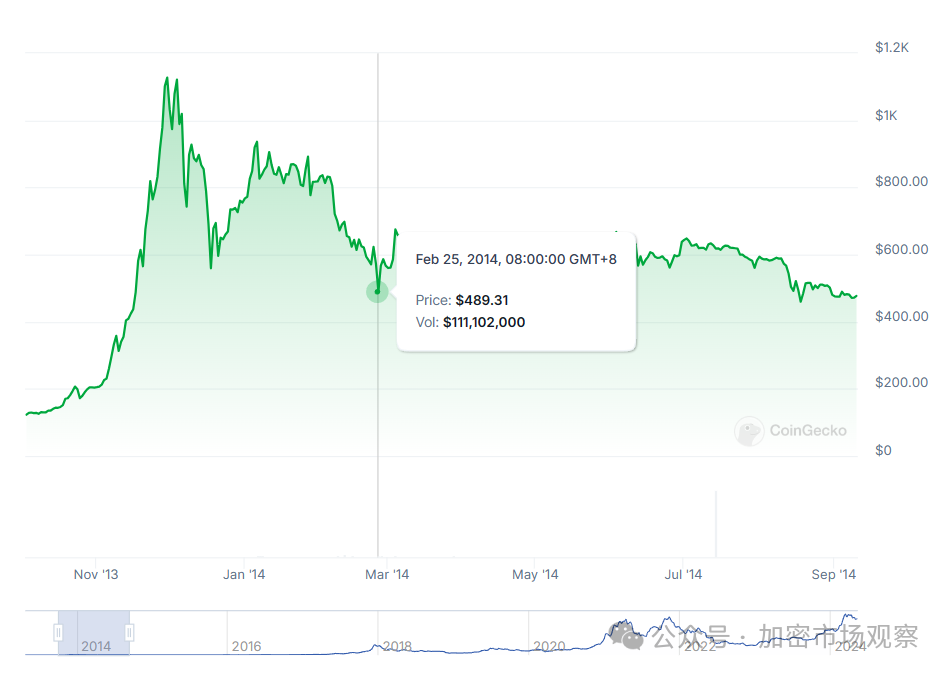

01、門頭溝事件

2014年2月門頭溝事件被視為幣圈史上最為嚴重的事件之一。當時,全球最大的比特幣交易所——Mt.Gox(門頭溝),因遭受駭客攻擊,失去了近85萬枚比特幣,約佔全球比特幣總數的7%。這起事件不僅使得比特幣價格暴跌80%,也引發了加密貨幣市場的信任危機。

這事件發生在10年以前,要放在其他產業這麼多資產被盜,錢肯定是要不回來了。

但是無奈過去十年比特幣上漲太快,而司法部門的賠償又是按法幣作為判決單位,因此門頭溝被清算後剩下的一些比特幣,竟然可以賠付當初債權人的全部損失了。因此最近又有新聞說Mt.Gox正準備向債權人分發約14.2萬個比特幣(BTC)和14.3萬個比特幣現金(BCH),總價值超過90億美元。

02、94事件

這94事件呢發生在2017年,這事件是由中國大陸的監管引發的。

那一年,幣圈誕生了各種暴富神話。億萬顆渴望財富自由的心蠢蠢欲動,好機會就在眼前,豈能輕易放走?因此,大批ICO計畫猶如病毒一般大肆氾濫,甚至連廣場舞的大媽都不跳了,都開始研究ICO了。一時間許多垃圾項目、垃圾幣如雨後春筍一樣冒了出來。

這麼混亂又熱鬧的局面,監理機關怎麼會不管呢?

8月21日,央行總部收到了相關緊急報告,該報告明確指出ICO屬於變相非法集資。央行相關人士研究了大量的ICO白皮書,得出的結論是:“90%的ICO項目涉嫌非法集資和主觀故意詐騙,真正募集資金用作項目投資的ICO其實連1%都不到。”

一場本應在9月2日召開的區塊鏈盛會被相關部門(北京金融局)叫停。該會議叫停的背後,其實是因為監管已經對ICO做出了判斷,相關規範文件將在近期內發放。

在2017年9月4日,重磅炸彈終於落下,七部委聯合發布了《關於防範代幣發行融資風險的公告》,將ICO(首次公開募幣)界定為未經批准非法公開融資的行為。公告稱ICO涉嫌非法販售代幣票券、非法發行證券以及非法集資、金融詐騙、傳銷等違法犯罪活動,嚴重擾亂了經濟金融秩序。

大招一出,比特幣大跌32%,萊特幣大跌57.3%。從這個跌幅也可以看到當初中國大陸對比特幣的影響力。

面對監管的鐮刀,許多交易所被迫轉戰海外,專案方退幣盛行,幣圈出現暴跌,恐慌情緒不斷蔓延。

但在94事件短暫的影響之後,比特幣還是走出一個超級大牛市,到2017年底,比特幣衝到歷史最高點20000美金,三個月翻了6倍。

而交易所發現可以透過幣幣交易與場外法幣交易的方式回國繼續交易,幣安也趁著這個機會實現超級逆襲,一舉站上交易所的光明頂,直至今天。

可能沒有當初的94事件,就不會有今天的幣安吧?

03、312事件

時間一晃來到2020年。

2020年3月12日,根據幣安數據顯示,比特幣從最高7966.17$跌落至最低4410$,3月13日迎來至暗時刻,跌至最低點3782.13$,兩天最大跌幅超50%,而前幾週比特幣才剛重回10000$。

當時受疫情影響,全球經濟衰退,美股已經開始暴跌了。許多加密的投資人將比特幣視為避險資產,但一個標的是不是避險資產,還是要靠更多投資人的共識決定。

這312發生到現在才短短4年,這三千多U的比特幣拿到今年也是翻了二十多倍呀!

04、519事件

519事件發生在2021年,從312到519總共才短短的一年多,比特幣在此之前已經暴漲到了6萬美金以上,312抄底比特幣的人一年就實現了十幾倍的收益。

時間來到了2021年5月18日央行出手發文,金融業三大協會發聲:提供虛擬貨幣交易服務涉嫌進行非法金融活動!

當天盤面比較穩定,甚至有略微的上漲,直到5月19號,還有很多人認為,這種事不是第一次發生了跌一點很正常,到晚上的時候,當天比特幣從44000刀跌到29000刀跌幅達34%!

在這段期間內,礦場關停、礦機出海、財經下架,一時間幣圈風聲鶴唳草木皆兵,韭菜們都覺得牛市結束了。這就是519為幣圈帶來的影響,至今餘震還在,韭菜們忘不了被519支配的恐懼。

519之後很多在牛市倖存的空軍,覺得找到了機會紛紛的開了空,覺得這一空就可以空幾年,絕對發財了,卻不曾想到比特幣突然殺了一個回馬槍,重新突破新高達到67000刀。而這一來一回基本上清空了合約玩家,行情才真正的按照劇本走下去,而僅存的空軍也被這一波血洗。

05、LUNA/FTX暴雷事件

時間來到2022年,今年先後發生了Luna和FTX的暴雷,進而引發了整個加密貨幣市場的信任危機,市場進入深熊。

2018年左右,一位史丹佛大學電腦專業畢業的韓國人Do Kwon建立了一個圍繞穩定幣的公鏈生態Terra,這個生態主要是玩法是由這兩個幣完成的:

- 一個是Terra生態上的代幣Luna

- 另一個是存在於Terra鏈上的穩定幣UST

這兩個幣是這樣互動的:

一個UST=價值1美元的Luna。意思是,如果Luna價格為1美元可以換一個UST,如果Luna價格漲到了100美元,則可以換100個UST。

2. UST和Luna是「雙向銷毀鑄造」的關係。意思是,當你在用Luna換UST時,市場上就少了一美元的Luna多了一個UST,當用UST換Luna時,市場上就少了一個UST。

這個玩法就是當初火爆一時的演算法穩定幣,LUNA市值也一度達到400億美金。

這類穩定幣都有一個命門,就是Luna必須有價值,不管價格多低但不能太接近零,不然你無論發多少個Luna都不會對UST的價格波動造成影響。

22年5月的時候,有很多大戶開始拋售UST,導致Luna價格暴跌90%以上跌至10美元,UST徹底脫錨跌至0.6 美元。但同時,大量的人開始抄底Luna。

5月11日,Do Kwon發佈公告表示無法救市,只能依賴套利機制幫助UST 恢復價格。 Luna聞聲再跌90%以上,價格跌破1美元,UST一度暴跌到0.3美元。

5月12日,Luna繼續暴跌99%,幾乎歸零,UST價格跌破0.2美元。

5月13日,許多交易所下架Luna並暫停交易,Terra 公鏈停機。

如果說LUNA事件只能說演算法穩定幣這類型的業務模式被證偽,那2022年底出現的FTX事件,才真正讓許多加密用戶大跌眼鏡。

FTX 作為當時加密市場排名第二的交易所,獲得了紅杉/淡馬錫/貝萊德等一眾有頭有臉的正規大基金投資,據說還做了好幾個月的盡職調查,在一級市場的估值就達到了320億美金。

就這麼個苗正根紅的項目,在22年11月底轟然倒塌,內部管理一塌糊塗,隨意挪用客戶資金。

隨著FTX的暴雷,幣安也進一步穩定了交易所第一的地位。

受LUNA和FTX這對臥龍鳳雛的影響比特幣的價格也是從22年初的6萬,一路下探到年底最低一萬五,暴跌75%

06、暴雷之後是抄底良機?

說了這麼多,大家發現沒?

每次慘案之後,都是求之不得的抄底機會呀!

我們今天講的五次暴雷事件:

只有兩次是真正和加密技術相關的,分別是2014年的門頭溝被盜和2022年的LUNA/FTX暴雷事件。

2014年爆發門頭溝事件的時候,比特幣跌了有一年半才緩緩過來重新上漲。這段期間很多加密的投資人對加密貨幣爆發了深深的不信任感,但凡能堅持下來的到現在都是OG了。

22年LUNA/FTX暴雷之後,無論是投資機構或一般投資者,對加密也是產生了很深的不信任感,比特幣也是跌了有一年半才緩過來。

另外有兩次是受中國大陸政府的政策影響,可見我們華人對加密圈的影響力之深。

2017年的94年之後僅僅兩個月價格就恢復了,而且年底還迎來一波暴漲。

21年的519事件才過了四個月,比特幣就創下新高。

而312事件更多是受疫情影響,這種算是天災,比特幣的價格兩個月就恢復了。

綜上所述,比特幣是不怕天災和政策影響的,這些因素引發的暴跌,往往都是抄底好時機。

建議大家多多關注加密技術本身導致的慘案,無論是被駭客攻擊還是應用場景被證偽,這些因素往往會影響到加密投資者的共識,進而產生長期的蕭條。

事件 | 發生時間 | 比特幣跌幅 | 站崗時間 | 事件原因 | 觸底反彈倍數 |

門頭溝 | 2014年二月 | 80% | 2年 | 駭客攻擊,導致投資者對加密失去信任 | 5倍 |

94 | 2017年9月 | 32% | 一個月 | 中國大陸政策打壓 | 6倍 |

312 | 2020年3月 | 50% | 兩個月 | 疫情導致全球市場暴跌 | 2倍 |

519 | 2021年5月 | 34% | 五個月 | 中國大陸政策打壓 | 2倍 |

LUNA/FTX暴雷 | 2022年5月 | 70% | 一年半 | 項目野蠻發展,導致投資者對加密失去信任 | 4倍 |

在抄底的時候也提醒一下各位,因為政策或是天災類型引發的慘案,觸底反彈時間都比較短。但因為加密自身原因導致投資人對產業失去信任,則需要一年以上的時間才可能走出來。

今年很多大咖都認為是加密應用程式場景爆發的前夜,各位觀眾更要好好注意!

如果真的有大規模應用場景出現,那我們還是可以妥妥的繼續享受牛市。

加密從來不怕什麼政策調控和天災,就只怕我們加密圈的人瞎搞,失去廣大投資者的信任,那就真的要涼了~