作者| 黑米

上週,矽谷銀行暴雷事件對加密行業產生了重大影響,波及多家大型Web3 風險投資公司以及第二大穩定幣USDC。加密市場受此影響全線下跌,總市值跌破萬億美元大關,比特幣(BTC)一度跌破2 萬美元。

矽谷銀行是美國前20 大銀行之一,為許多科技初創公司和風險投資公司提供銀行服務。根據Castle Hill 的一份報告,Web3 風險投資公司在矽谷銀行中的存款總計超過60 億美元,其中包括來自a16z 的28.5 億美元、來自Paradigm 的17.2 億美元和來自Pantera Capital 的5.6 億美元。

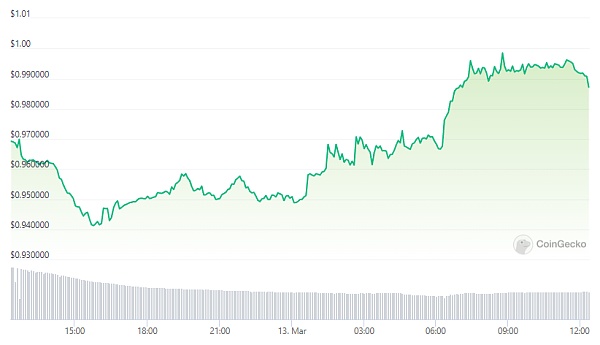

穩定幣USDC 的發行商Circle 證實,其400 億美元的USDC 儲備中有33 億美元存在矽谷銀行,受此影響,USDC 在上週末開始脫錨。此外,Circle 也在同期破產的加密友好銀行Silvergate 中有一筆未公開的存款。隨之而來的Coinbase、Binance 宣布暫停USDC 與美元、BUSD 的轉換,讓USDC 更加雪上加霜,一度跌至0.87 美元低點。

不過,隨著美聯儲出手採取行動,這一危機似乎暫時化解。

美財政部長珍妮特·耶倫、美聯儲主席杰羅姆·鮑威爾和聯邦存款保險公司(FDIC)主席馬丁·格倫伯格發表了聯合聲明:

今天,我們正在採取果斷行動,通過增強公眾對我們銀行系統的信心來保護美國經濟。此步驟將確保美國銀行系統繼續發揮其重要作用,保護存款並以促進強勁和可持續經濟增長的方式為家庭和企業提供信貸渠道。

在收到FDIC 和美聯儲的建議並與總統協商後,財政部長耶倫批准採取行動,使FDIC 能夠以充分保護所有儲戶的方式完成其對矽谷銀行的決議。從3 月13 日星期一開始,儲戶將可以使用他們所有的錢。與硅谷銀行決議相關的任何損失都不會由納稅人承擔。

我們還宣布紐約Signature Bank 的類似系統性風險情況,該銀行今天已被紐約金融服務部關閉。該銀行的所有客戶都將拿回存款。與硅谷銀行決議一樣,納稅人不會承擔任何損失。

Signature 的股東和某些無擔保債務人將不受保護。高級管理人員也被免職。根據法律要求,存款保險基金為支持未投保的存款人而遭受的任何損失,將通過對銀行進行特別評估來彌補。

最後,美聯儲宣布,它將向符合條件的存款機構提供額外資金,以幫助確保銀行有能力滿足所有存款人的需求。

美國銀行體系保持彈性且基礎穩固,這在很大程度上歸功於金融危機後為確保銀行業獲得更好保障而進行的改革。這些改革與今天的行動相結合,表明我們承諾採取必要措施確保儲戶的儲蓄安全。

1、矽谷銀行儲戶週一將可以使用“所有”資金

Circle CEO 傑里米·阿萊爾發表聲明:

我們很高興看到美國政府和金融監管機構採取關鍵措施來減輕部分銀行系統帶來的風險。矽谷銀行的存款是100% 安全的,將於週一開門營業。

USDC 儲備金也是安全的,我們會將在矽谷銀行的存款轉移到紐約梅隆銀行。如前所述,USDC 的流動性操作將在明天早上銀行開門時恢復。

在撰寫本文時,USDC 在過去24 小時內上漲了3.3% 回到0.99 美元,幾乎恢復了錨定匯率。

而更廣泛的加密市場似乎也受益於“矽谷銀行週一早上開門”的消息,加密貨幣價格全面飆升,比特幣(BTC)、以太坊(ETH)、Cardano (ADA)、Polygon (MATIC) 和Solana ( SOL) 等資產在過去24 小時內分別上漲了10.6%、11.4%、12.3%、11.7% 和15.1%。加密市場總市值重回1 萬億美元上方。

2、Signature Bank 被關閉

在美國,只有三家對加密友好(承接加密業務)的銀行,Silvergate、Signature 和Metropolitan。

作為唯一一家擁有24/7 全天候法定貨幣和加密貨幣交易網絡(SEN)的加密銀行,由於大客戶之一的加密貨幣交易平台FTX 的暴雷,再加之風險管理不善,Silvergate 在上週的銀行擠兌危機中未能倖免。

今年1 月,由於來自Operation Chokepoint 2.0的監管壓力,Metropolitan Bank 宣布退出加密行業。 (最初的“Operation Chokepoint”行動是對美國監管機構認為的高風險公司的聯合打擊。通過向銀行業施壓,要求其停止與特定行業的公司開展業務,讓公司徹底邊緣化。2.0 是加密社區起的術語,指代在過去幾個月內,美國的所有金融監管機構都在攻擊加密業務,似乎並沒有興趣監督加密貨幣,而是為了關閉它。)

這使得Signature 在上周成為了大多數加密公司的唯一可行選擇,許多Silvergate的頂級客戶都轉向了該銀行。

就像我們前幾天在文章中解構Silvergate 破產原因所說的那樣,如果Silvergate 正式崩潰,監管機構和政客將有“加密威脅銀行業”的藉口來打擊Signature 和其他剩餘的加密友好銀行。

紐約金融服務部昨日關閉了Signature,以“系統性風險”和“保護儲戶”為由。 FDIC被任命為這家銀行的接管人,保證全額返還客戶的存款。

Coinbase 發布推文稱,截至3 月10 日,它在Signature 擁有約2.4 億美元的現金,同時指出預計將完全收回這些資金。

穩定幣BUSD 的發行商Paxos 表示,目前其在Signature Bank 擁有2.5 億美元的現金。

Circle 此前一直通過Signature 的SigNet 網絡處理USDC 鑄造和贖回,在後者被關閉後,Circle 將暫時“依賴紐約梅隆銀行的結算”,並與Cross River 銀行達成合作,提供USDC自動鑄造和贖回功能。

Circle CEO傑里米·阿萊爾:

隨著今晚宣布關閉Signature 銀行,我們將無法通過SigNet 處理鑄造和贖回,我們將依靠紐約梅隆銀行的結算。此外,我們將盡快引入一個具有自動鑄造和贖回功能的新交易銀行合作夥伴。我們致力於以最高質量和透明度建立穩健和自動化的USDC 結算和儲備操作。

(撰寫本文時發推)Circle 的USDC 業務將於週一早上開始營業,包括通過我們與Cross River Bank 的新合作夥伴關係實現了新的自動結算。

加密行業面臨的“危機”並未解除

在上一篇文章中,我們分析了,加密公司棄“Silvergate”轉“Signature”並不是最優解。

首先,對於USDC 以及其他加密公司來說,不能保證其他的加密友好銀行是否能夠長久運營,而不受監管機構審查和打擊,Signature 就是一個深刻的例子。更何況今年年初時,美聯儲等多家監管機構已經就“加密貨幣風險”向銀行業發出示警。這可能會導致銀行業對加密行業失去“信心”,也可能會對其他金融機構產生連鎖反應。

其次,像SEN 這樣的全天候法幣-加密貨幣交換網絡對於加密市場的正常運行是必要的,在促進大投資者和加密貨幣交易平台之間的資金轉移方面發揮了至關重要的作用。沒有它,機構很難進出加密行業。更重要的是,沒有它,資金流向銀行受限於營業時間,這對於24/7 全天候交易的加密市場來說,將會是一場“災難”。

Signature 的SigNet 網絡曾是SEN 的替代方案之一,但隨著Signature 的關閉而下線。上週,加密貨幣支付提供商BCB Group 的首席執行官宣布,該公司正在研究SEN 的替代品,希望在今年第二季度啟動並運行這一替代品。預計會成為大型投資者和加密貨幣之間新的主要進出渠道。

藉著驚心動魄的矽谷銀行危機,Circle CEO 阿萊爾重申了自己的穩定幣“願景”:

我們長期以來一直提倡全額準備金數字貨幣銀行業務,將我們的“互聯網貨幣”和支付系統的基礎層與部分準備金銀行業務風險隔離開來。

事實上,《支付穩定幣法案》仍然是國會非常積極的追求,它將在法律中規定一種制度,在該制度下,穩定幣資金將在美聯儲和短期國庫券中以現金形式持有。如果我們想要一個真正安全的金融體系,我們現在比以往任何時候都更需要這部法律。

風險提示:

根據央行等部門發布的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。