在大規模資金外流之後,FTX停止了提款,不久之後,SBF(FTX的創始人兼CEO)宣布與競爭對手幣安(Binance)進行“ 戰略交易”,以確保“ 客戶受到保護”。幣安隨後表示,它不會完成這筆交易(一些報導稱,要讓幣安考慮這筆交易,FTX US必須被包括在內),並表示“ 這些問題超出了我們的控製或幫助能力。”據報導,SBF週三通知投資者,FTX將需要申請破產,缺口高達80億美元。

具有諷刺意味的是,FTX向陷入困境的加密公司發放了超過7.5億美元的信貸額度,這些公司最終破產的主要原因是挪用了客戶的資金。雖然我們仍然不知道資產負債表漏洞的程度,也不知道收購是否會實現,但加密貨幣行業剛剛經歷了一次劃時代的重組。

世界上最大的交易所之一的迅速破產始於CoinDesk的一篇調查報導,報導稱Alameda的資產負債表中有很大一部分是FTT, FTT是FTX創建的一種加密貨幣。這立刻引發了人們對金融交易法的質疑,即:金融交易法的實際目的是什麼?

加密貨幣交易所長期以來一直發行自己的代幣,除了給持有者提供交易費用折扣外,這些代幣通常沒有什麼好處,但很少受到審查。如FTX的常見問題部分所述,以下是FTT的實用程序:

FTT有什麼作用? FTT將成為不斷增長的FTX生態系統的支柱:

FTT代幣將在FTX上市。

FTX將交易手續費的三分之一,用來不斷的購買FTT代幣和進行銷毀。

FTT將可在FTX上作為抵押品使用。

FTT將從FTX的支持性流動性基金中獲得社會化收益。

銷毀機制:不斷的購買代幣FTT銷毀掉,直到FTT代幣總量被銷毀到一半為止。

我們對FTT了解得越多,就越覺得這種包裝出來的加密貨幣支撐著FTX/Alameda帝國的很大一部分。這種代幣的作用極其有限,但它被廣泛地用作抵押品:在DeFi、FTX內部以及Alameda的賬面上。

CoinDesk的調查顯示,Alameda不僅在其資產負債表上有大量的FTT,而且還一直在使用FTT作為貸款的抵押品。這本身就應該引起警覺,但更大的問題是:誰接受了價值數十億美元的FTT作為抵押品?新的報告表明,有問題的貸款人不是別人,正是FTX,我們可以通過一些鏈上偵察的工作來推斷。

Alameda和大多數其他加密貨幣對沖基金在5月的市場崩盤期間遭受了巨大損失,FTX試圖用自己的資金來換取FTT作為抵押品來修復這些損失。十有八九,這些資金中有一部分屬於他們的客戶。

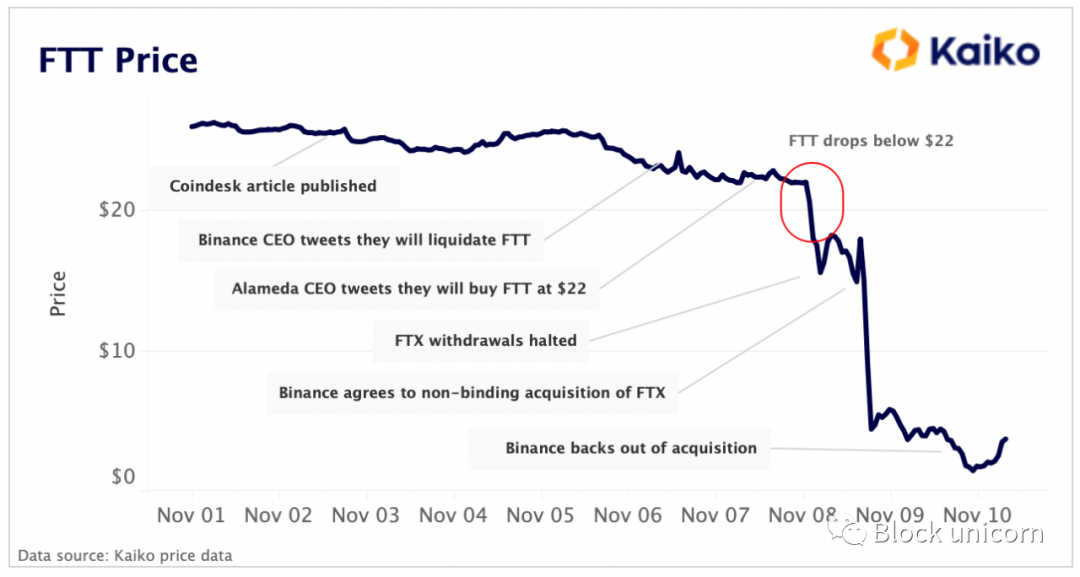

Alamada資產負債表上的信息足以讓幣安首席執行官趙昌鵬(“CZ”)宣布,幣安將清算其持有的所有FTT股權(作為退出FTX股權的一部分獲得),這些股權當時價值約5億美元。從那時起,事情開始分崩離析。

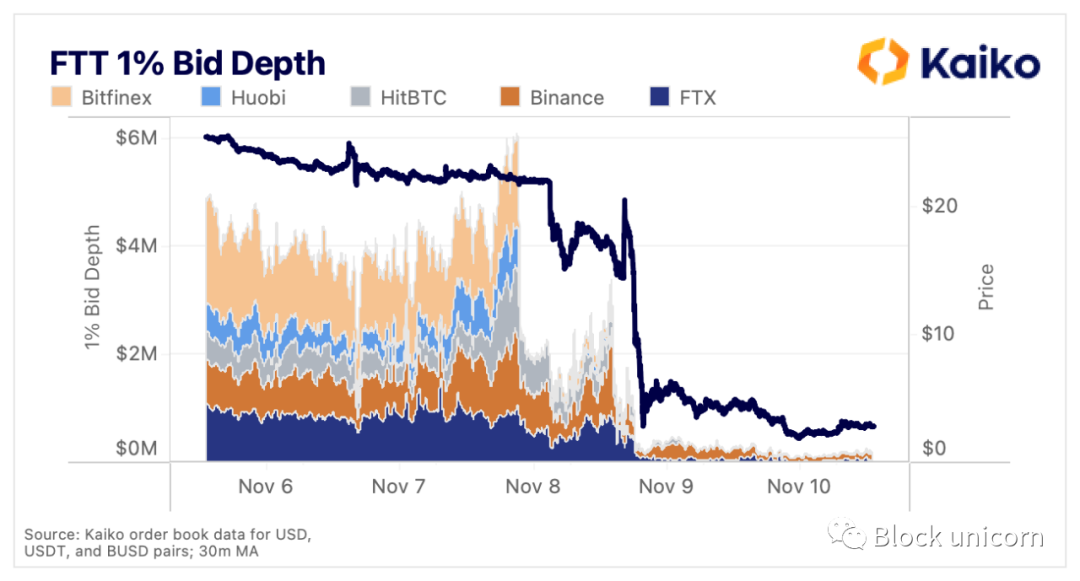

FTT是一個相對缺乏流動性的代幣,只在10個交易所活躍交易,共有23個現貨市場。作為比較,BTC有~370個現貨交易市場,SOL有~80個現貨交易市場,DOGE(meme代幣)有130多個現貨交易市場(需要了解更多關於FTT流動性問題,可以查看Block unicornd的往期文章, 點擊這裡)。

在CZ(趙長鵬)的推文之後,Alameda首席執行官Caroline Ellison發推文說,她的公司將以22美元的價格購買Binance的所有FTT。如果Alameda / FTX帝國的償付能力取決於FTT,那麼維持其價格可能是第一要務。

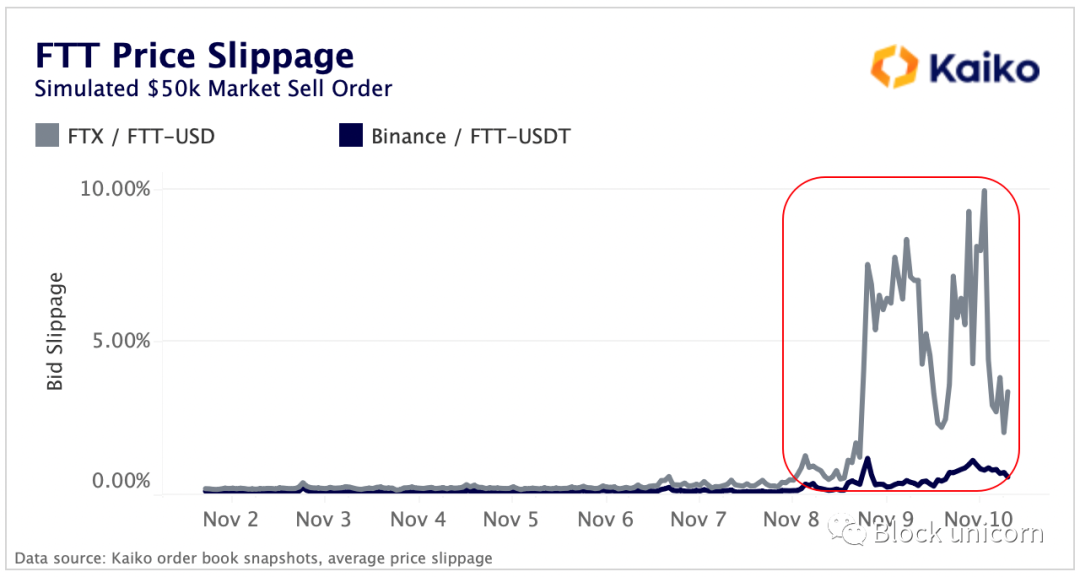

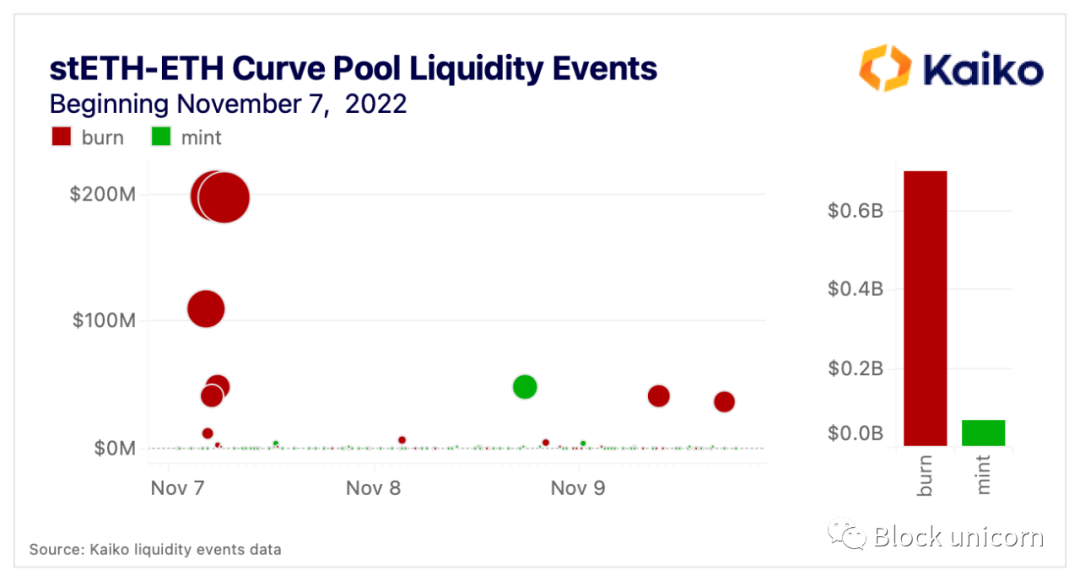

目前還不清楚這些場外討論是否有進展,但在11月7日UTC時間晚上9點15分,FTT的流動性很快就從訂單簿中撤出。 Bitfinex的1%競價深度從近200萬美元下降到250美元以下,而Huobi的競價深度在幾分鐘內從150萬美元下降到3千美元以下。 Binance和FTX的深度在同一時間段內保持不變,這表明可能是一個非Alameda做市商決定退出Bitfinex和Huobi市場,也許是在得到Binance和FTX之間的場外交易談判破裂的消息後。

Alameda很可能佔了FTT做市活動的絕大多數,這就解釋了為什麼在拋售壓力已經開始的情況下,FTT的價格在幾天后才暴跌。在這一點上,在崩盤之前,市場深度急劇增加,表明存在買盤價(如果市場對某一個標的失去信心,買盤價就會一落千丈)。但流動性的突然崩潰確實提出了一個問題:如果公司的未來取決於維持其價格,為什麼Alameda沒有或不能採取更多措施來維持對FTT的出價。

流動性崩潰5小時後,FTT的價格跌至22美元以下。隨著FTT在15-17美元區間反彈,流動性似乎有所改善,但在宣布將被幣安收購FTX之前再次消失。消息一出,FTT的價格就上漲了,但很快就跌破了3美元。此後,FTT在所有市場的1%買盤價深度徘徊在20萬美元左右,目前尚不清楚誰還在做市。

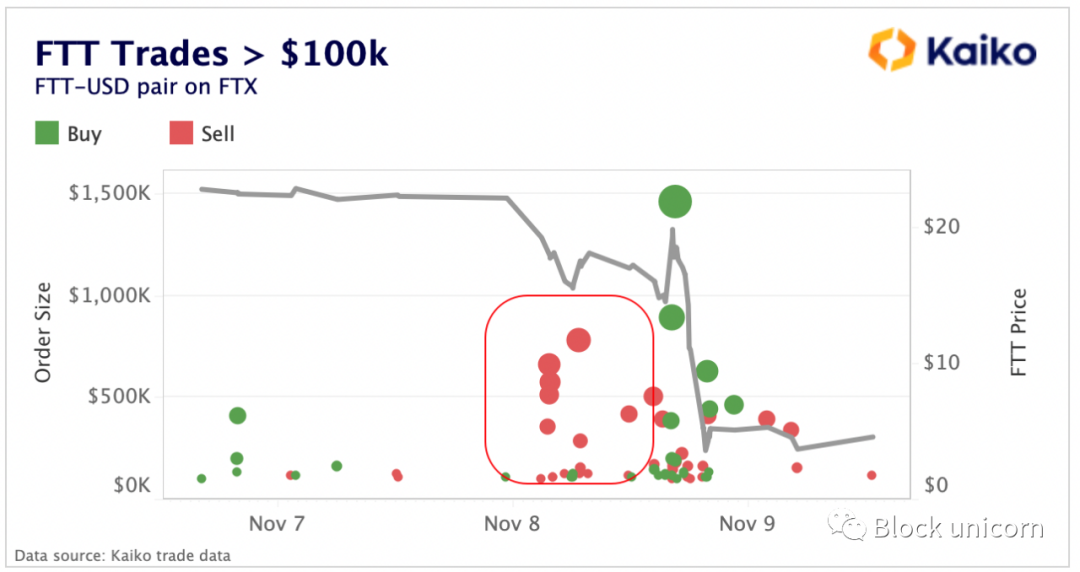

隨著Binance的潛在收購消息的傳播,FTT出現了短暫的飆升,有幾個非常大的市場買單,可能是Alameda在試圖推高價格,但市場很快就對這一舉動的嚴重性重新定價。

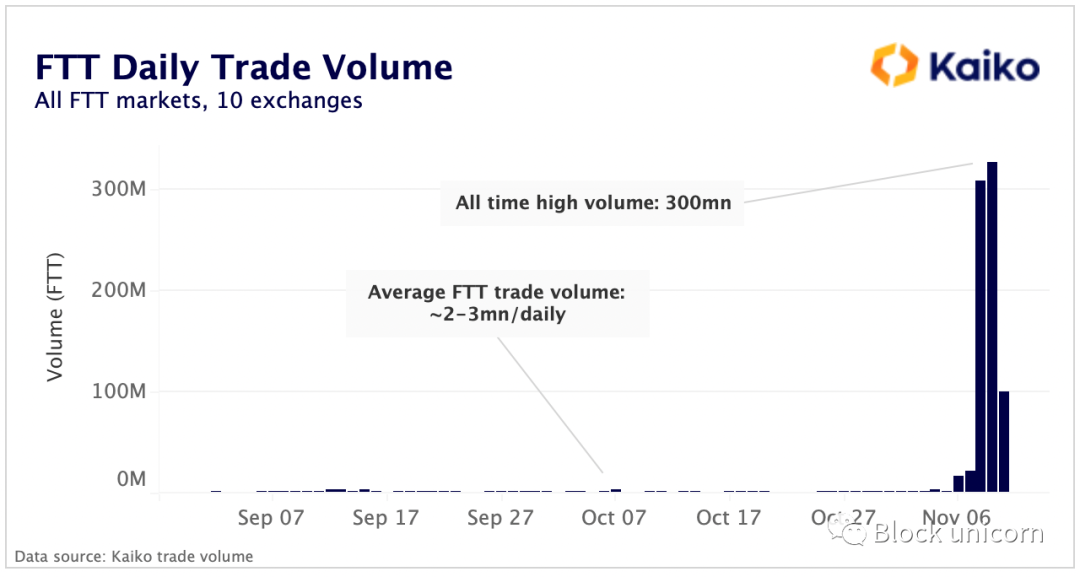

到週二結束時,FTT交易量已飆升至歷史新高,單日交易量高達3億FTT。週三,Binance向所有交易者發出警告,由於極端的風險,停止所有FTT的購買和銷售,此後交易量已經穩定下來。

FTT如今幾乎一文不值,它是一家賬面上存在數十億美元漏洞的交易所的代幣。該代幣在過去一周下跌了近90%,目前交易價格低於3美元,完全稀釋後的估值略高於10億美元。

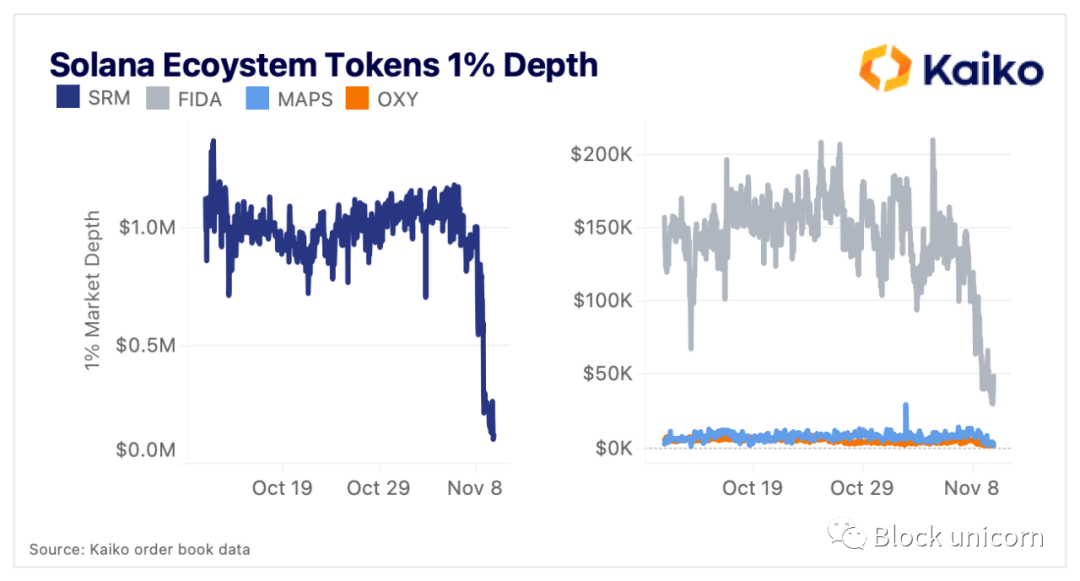

不幸的是,由於FTX的重要性和Alameda Research使用FTT代幣支持的錯綜複雜的投資網絡,這場市場崩盤的損害擴散得非常廣泛。

FTX/Alameda的連鎖效應需要幾個月的時間才能顯現出來,而且其數量之多,無法用一篇文章完全講述清楚。但讓我們從FTX本身開始,然後擴展到Alameda和更廣泛的影響。

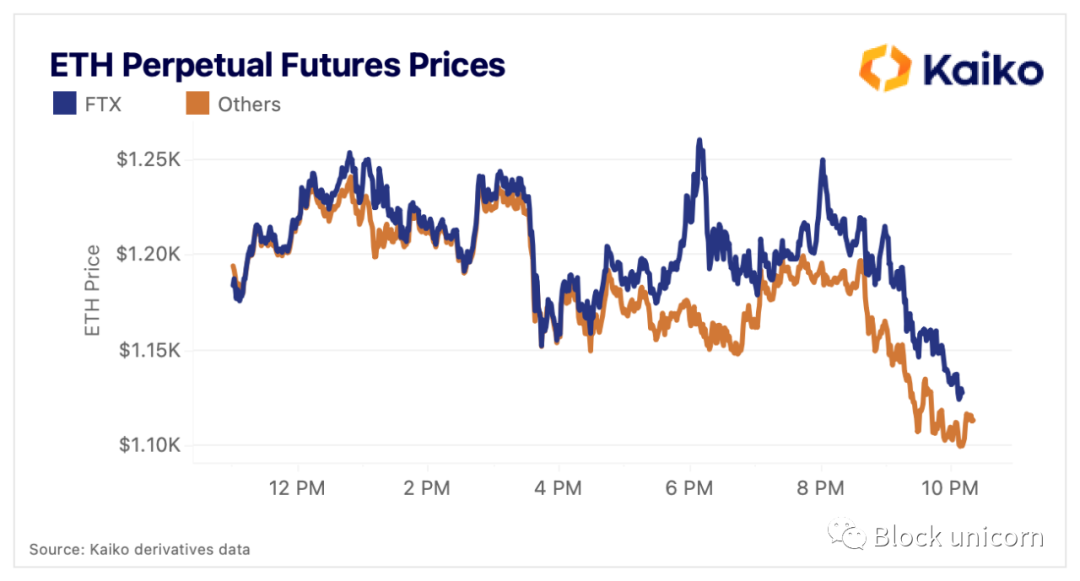

我們有理由期待,FTX市場將繼續變得更加陌生,用戶被困住的時間越長,與現實的聯繫就越少。

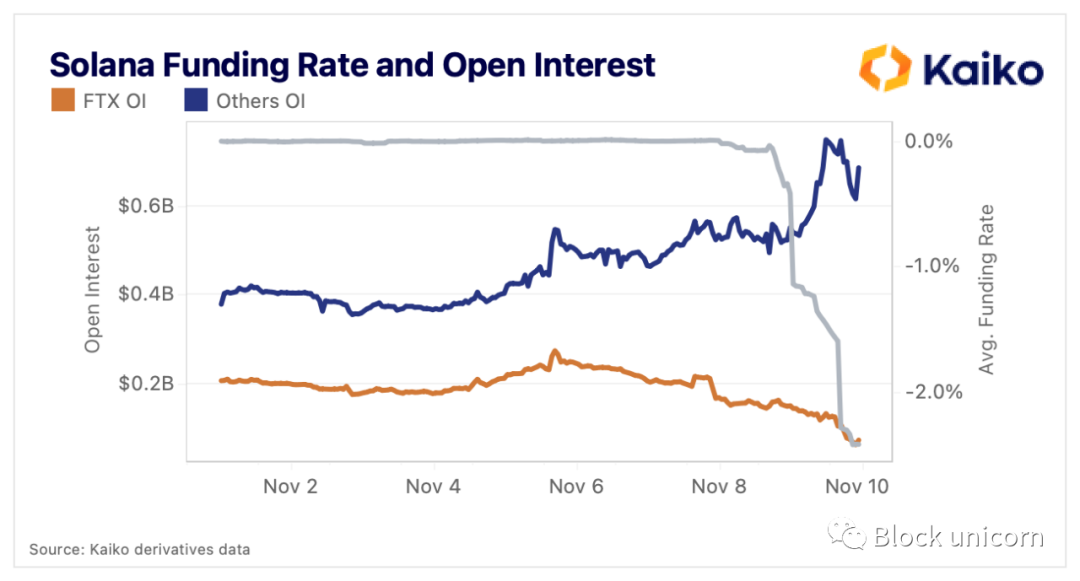

接著說Alameda,該公司持有大量的SOL和Solana生態系統代幣。 FTX也曾是該項目早期的支持者,SBF也經常對該網絡給予高度評價。 SOL的價格在崩盤中暴跌,FTX上的未平倉合約趨向於0。其他交易所的未平倉合約激增,再加上融資率猛烈下行,表明有大量做空。

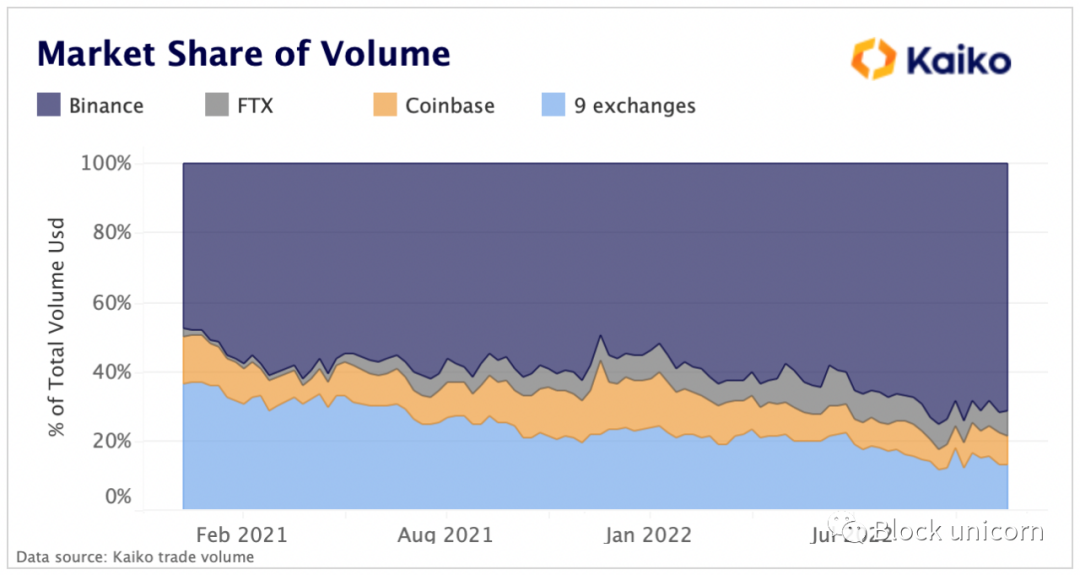

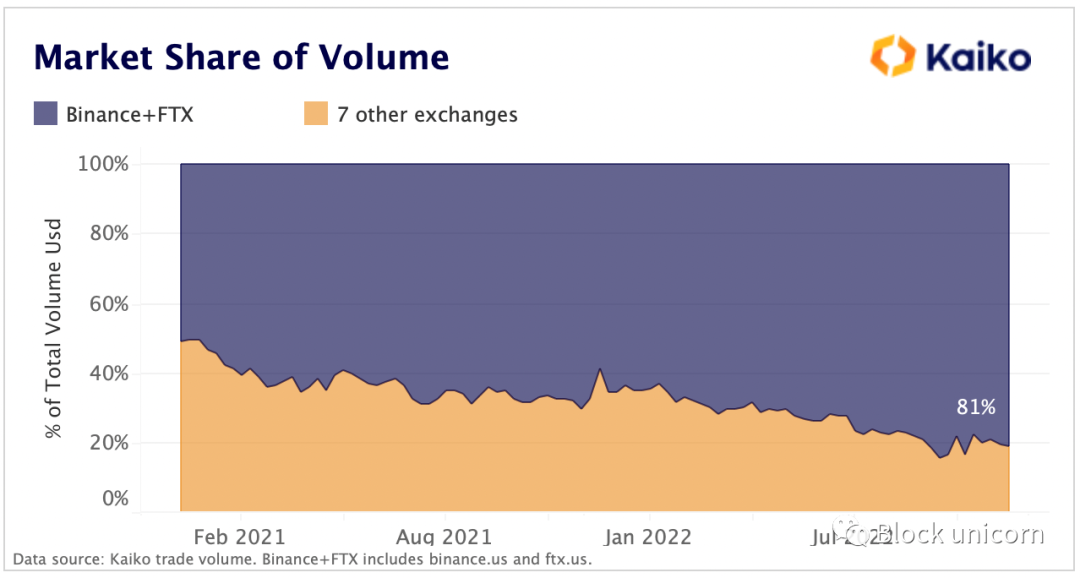

雖然收購似乎已經全部夭折,但一個Binance+FTX的巨無霸究竟會是什麼樣子?自2021年開始,相對於11個流動性最強的交易所,Binance的市場交易量份額已從47%攀升至71%,它的總交易量比其他所有交易所的總和還要大。

雖然FTX的交易量只是Binance的一小部分,但該交易所在犧牲其他交易所的情況下經歷了相當大的增長。在同一時期,FTX的市場份額從2.5%攀升至7.5%,使該交易所成為Binance僅次於Coinbase的最強大的競爭對手。

(其他9個交易所中包括FTX.US--0.8%--和Binance.US--1.7%--因此,如果考慮到這些美國實體,總市場份額甚至更大。)

現在讓我們來看看收購後的市場份額,或者很可能是破產後的市場份額,假設Binance聲稱有任何前交易員使用FTX.US,那麼這些交易員的市場份額就會增加。

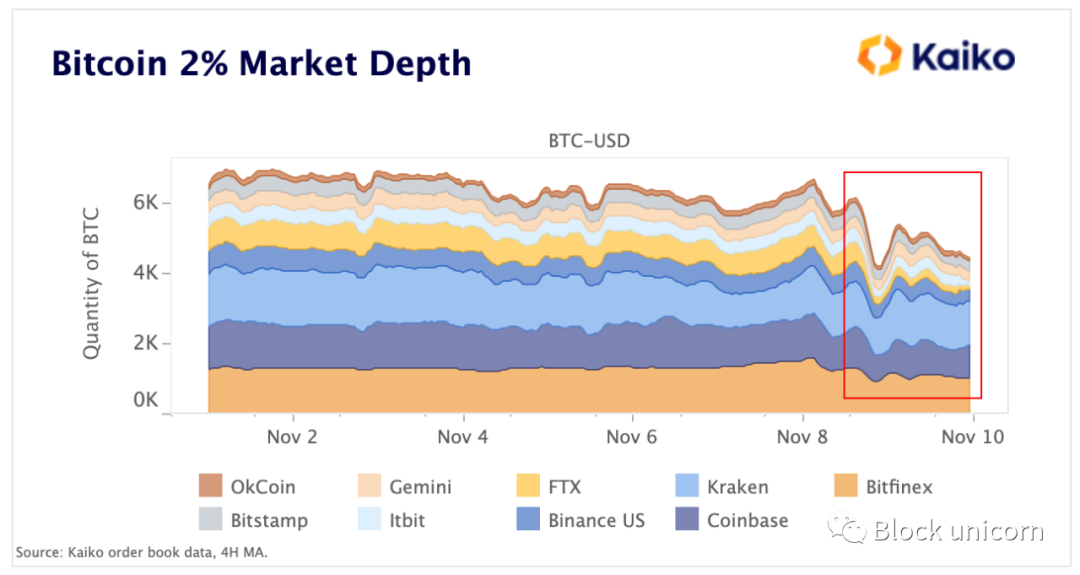

Alameda是加密貨幣行業最大的做市商之一,其他幾家是Wintermute、B2C2、Genesis和Cumberland。雖然不可能知道它們對整個市場流動性的貢獻有多大,但它們的資產負債表清楚地表明,該公司是一個具有系統重要性的做市商。

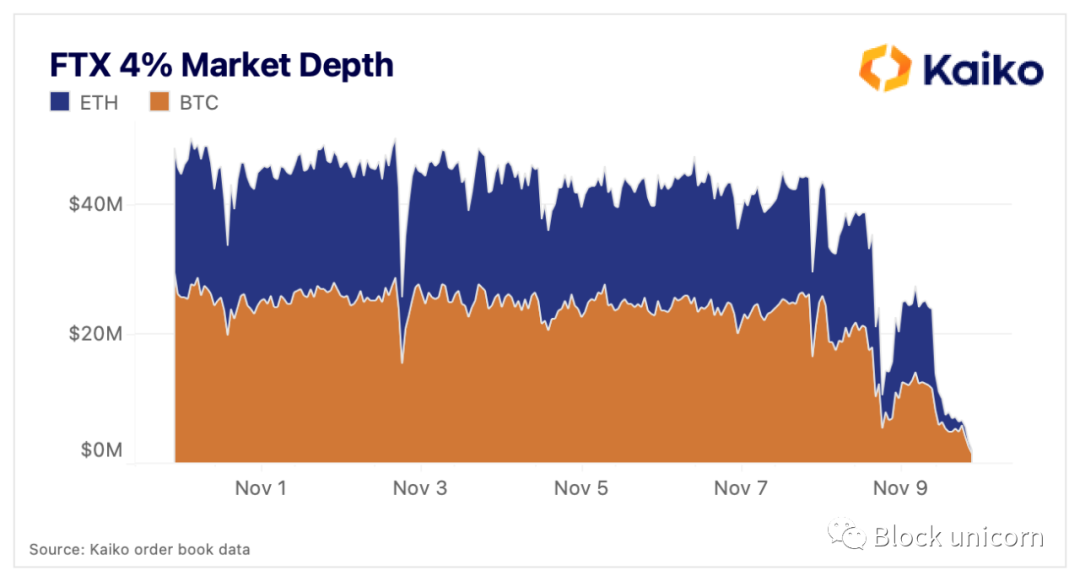

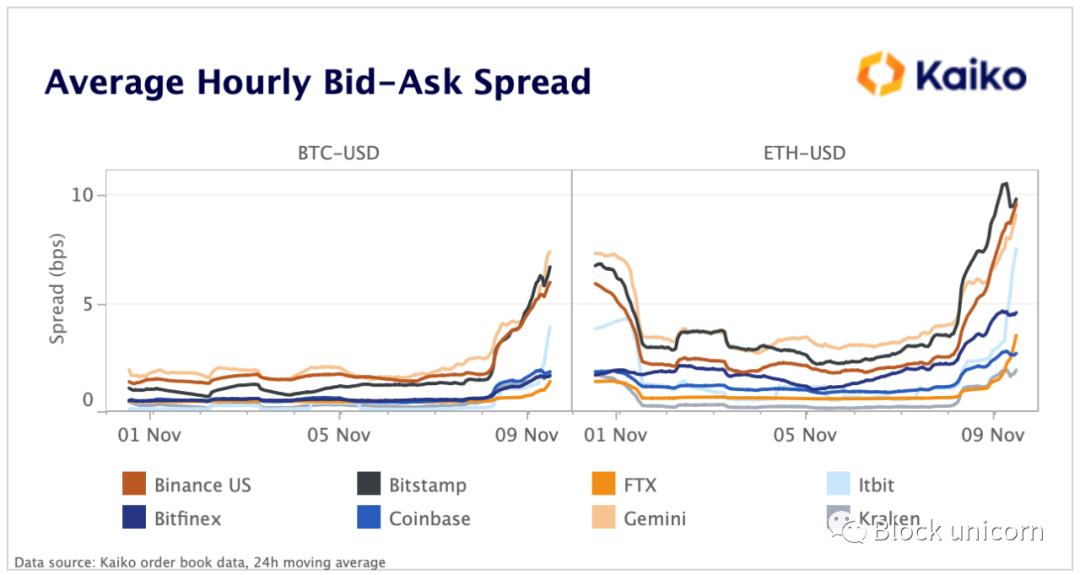

Alameda的破產可能已經影響到流動性,在過去的兩天裡,BTC-USD訂單上的比特幣數量從所有市場的約6000個下降到4000個。

本月早些時候, SBF因提議對DeFi協議前端進行監管而受到猛烈抨擊。監管機構應該直接關注那些以犧牲客戶利益為代價進行嚴重風險管理不當的中心化實體,而不是DeFi。

加密貨幣中心化實體監管的三管齊下的方法應包括以下內容:

1. 交易所和集中式貸款人的儲備證明,以證明他們至少可以1:1匹配存款。

2. 公司的交易/創業部門和他們的交易所業務之間的分離。

3. 披露這些交易部門的重要頭寸,這些頭寸可能導致市場範圍內的傳染,就像Alameda對FTT的披露。

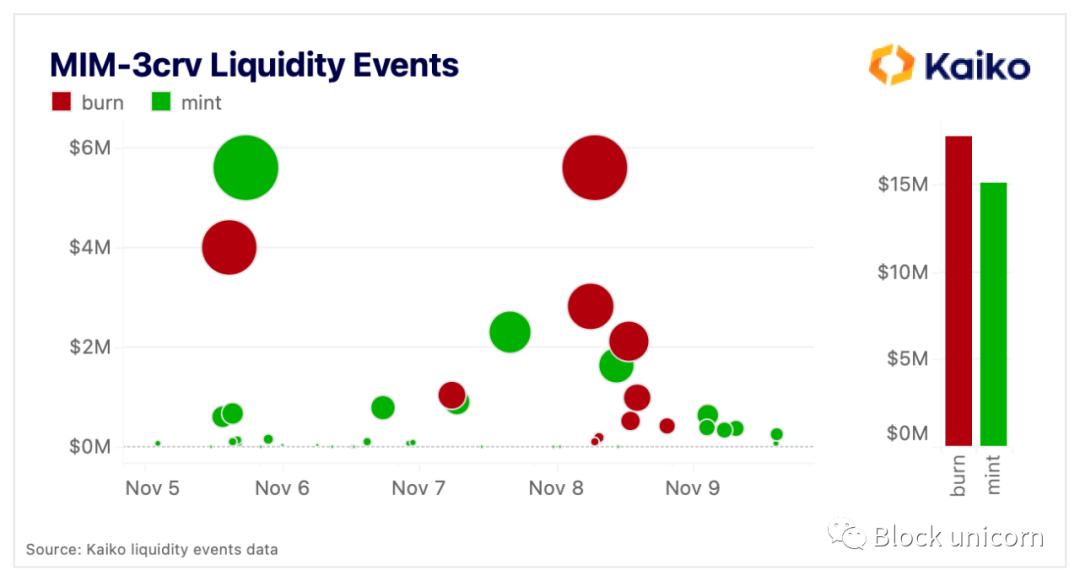

這兩個問題非常難解決,但什麼不面臨這兩個問題? DeFi可以做到不需要面臨這兩個困難的問題。這次崩盤,由充滿欺騙和貪婪的錯綜複雜、不透明的網絡造成——是DeFi有史以來最偉大的一次廣告。

現在問題自然會轉向Binance,Binance對BNB的風險有多大,如果它降到0美元會發生什麼? Binance是否挪用客戶資產進行投資,如果發生類似的銀行擠兌事件,他們能否在交易所1:1匹配提款?希望Binance將盡其所能建立透明、穩固的財務狀況,以避免這種類型的銀行擠兌。

如果覺得文章好看,你可以將Block unicorn 標註星標和添加桌面。

本文提供的信息僅用於一般指導和信息目的,本文的內容在任何情況下均不應被視為投資,業務,法律或稅務建議。對於根據本文做出的個人決定,我們不承擔任何責任,我們強烈建議您在採取任何行動之前進行自己的研究。儘管已盡最大努力確保此處提供的所有信息都是準確的和最新的,但可能會發生遺漏或錯誤。