導

NFT的炒作正在放緩,DeFi 2.0是加密領域的下一個大趨勢。

文:Ann Inw

編譯:Zion 責編:karen

我說對上個月恆大地產引發的股市回調並不擔心,這是對的。我提到過,用鮑威爾的話來說,通貨膨脹是暫時的。加密領域的人會找到一些炒作的東西,熊市不會讓他們感到無聊。

加密領域的吸引力,加上其在淨值和技術方面的創新和增長的努力,使得加密領域不斷出現新事物。

這一次,它是DeFi 2.0

NFT的炒作正在放緩。 NFT現在正在繞過法規,以避免被稱為“證券”(必須以某種方式繼續賺錢,但事實證明這很難)。

簡而言之,加密領域需要一些新的東西來激發人們的興趣。而DeFi 2.0是完美的。它來的正是時候。

錯過了2020年的第一個DeFi夏季?這可能是你發現下一個AAVE、Sushi和MakerDAO的機會。

DeFi 1.0,但在非以太坊鏈上

DeFi 2.0有很多方面。

其中一個是:它類似於最初的DeFi熱潮。只是這一次,它並沒有發生在以太坊上。而是在Avalanche、Solana和Fantom等小型新興鏈上。

人們急於進入這些平台不是沒有原因的。高昂的以太坊gas費用使協議和DApp之間的冒險不再可行,也沒有樂趣。你將很難探索各種DeFi應用的功能,只是因為,除非為每個智能合約的執行支付40美元是不費吹灰之力的(也就是說,你是鯨魚)。

當你想存放資金並等到你的孩子準備上大學時,你去以太坊,不是因為你想模仿一些新的和炒作的協議,獲得空投,或只是為了滿足你的好奇心。那些都是美好的過去。

然後人們就會進入那些提供所有這些機會的更便宜的區塊鏈。在許多方面,體驗也更好。更快的交易速度,創新的用戶界面,或者只是有趣的主題和用戶體驗。

Trader Joe

Avalanche的Uniswap是2021年增長最快的協議之一。

在8月12日,Avalanche協議鎖定的總價值僅為2200萬美元。截至10月12日,根據Defillama的數據,鎖定的總價值為12億美元。

Trader Joe的原生代幣JOE的價格從0.03美元左右上漲高到1.6美元,而在高峰期達到4美元。

10月12日,Trader Joe還推出了Banker Joe,將協議服務擴展到借貸,而不僅僅是交換代幣和AMM。

Geist Finance

Geist Finance是另一個DeFi 2.0之星。這個是一個Fantom借貸協議,是AAVE的一個分叉。它的出現似乎很突然,沒有風險投資,來自匿名的開發者,並且有由一些受人尊敬的人組成的團體,這個協議很快得到了關注。僅在一天之內,它就將交易量從幾億鎖定到20億,隨後也在同一時期將Fantom的價格提高了30%。

這兩個,Trader Joe和Geist,只是眾多例子中的幾個。 Fantom上的SpiritSwap 看起來將遵循Trader Joe的路徑。然後是Tarot、Wonderland(TIME),以及跨鏈的Abracadabra(SPELL)。

藍籌股DeFi 嬰兒潮一代

DeFi 2.0的有趣之處在於,現在,DeFi 1.0的明星們被稱為DeFi嬰兒潮一代。加密人士不要忘記這些協議是如何鑄就了DeFi的最初道路的。 AAVE、Yearn和Uniswap是先驅者。但事實證明,人們想要更多。而且他們也有一些不滿。

收益不大,機會不多

對DeFi藍籌股最常見的抱怨是它們已經變得無聊。收益率不像以前那麼有吸引力了,而DeFi 2.0提供了很多有創意的賺錢方式。即使你在交易它們的代幣,像AAVE這樣的代幣的價格走勢也不是那麼令人興奮,尤其是在加密貨幣市場,預計會出現巨大的波動。

他們變得像亞馬遜一樣。穩定,但還是很無聊。

非以太坊鏈上的功能甚至更少

大量的協議正在其他區塊鍊和第二層上部署。但它們和以太坊的就是不一樣。在大多數情況下,它提供的功能和機會有限。

沒有足夠的流動性。有些功能--比如Sushi質押--是不可用的,只有在以太坊才有(請糾正我,因為到目前為止我在Polygon和Arbitrum上試過)一個人輸了錢,因為他把資金轉移到MakerDAO金庫地址,但事實證明沒有Arbitrum版本的那個金庫。因此他向一個不存在的智能合約地址匯款。

或者簡單地說,他們正在被TraderJoe或Geist等原生協議所取代。

成為他們之前試圖避免成為的TradFi

對藍籌協議最大的不滿之一是它們變得太大、太“TradFi”。藍籌DeFi現在是開始涉足加密貨幣的TradFi的遊樂場。開始研究DeFi的對沖基金會把AAVE或Yearn作為一個起點。一家法國銀行正向MakerDAO提議提供2000萬美元的貸款,並使用銀行的債券作為抵押品(請像其他人一樣存入ETH或BTC作為抵押品,而不是你的垃圾債券)。

這也難怪,加密領域的原住民會覺得自己被冷落了。一種感覺是,這些藍籌協議已經變得過於接近TradFi,他們正試圖從這個群體中進行革命。而最糟糕的是,他們失去了所有的加密朋克反叛者的氣質。

我說的是KYC,UniSwap退市100個代幣,協議創建一個獨立的平台,符合監管機構的要求,這意味著現在他們不能用匿名來保護自己。

DeFi 2.0的創新

我告訴過你,DeFi 2.0有很多面孔。除了藍籌協議外,還有一些新鮮的創新。

其中一個正在吸引人們的注意力的是OlympusDAO。

OlympusDAO所提供的是DeFi以前從未提供的東西。

它的目標是成為不與法幣掛鉤的穩定幣。它引入了債券的概念。把你的加密抵押品,以折扣價獲得OHM,Olympus將使用抵押品作為儲備資產。 OHM相對於該資產的價值將決定該協議是增加供應(鑄造)OHM還是銷毀它們。就像一個儲備銀行。

有趣的是,OlympusDAO沒有風投,沒有預售,也沒有空投(他們在現有的discord成員中籌集初始資金,以防止遊戲和不公平的分配)。他們計劃永遠不在中心化交易所上市,因為這根本沒有意義。

OlympusDAO希望大家都能贏。例如,當價格上升時,收益率就會下降。但是,當OHM的價格下降時,你的質押代幣就會獲得更多的收益。

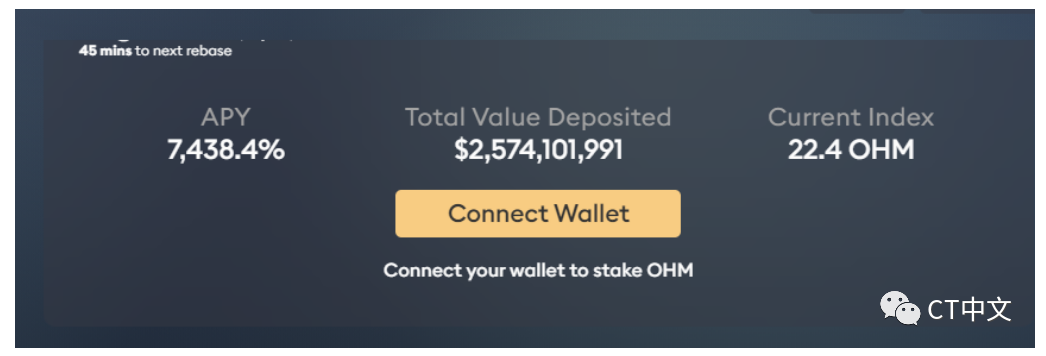

質押OHM時的高APY

OlympusDAO給我留下的最深刻印像是他們從一開始就努力追求真正的加密精神。公平的分配,沒有風險投資公司的參與,可持續和持久的增長,此外還解決了加密貨幣的主要問題(對法幣穩定幣的高度依賴)。

Abracadabra Money

Abracadabra Money是另一個DeFi 2.0現象。如果你在加密貨幣Twitter上閒逛,你最近可能會經常聽到SPELL。訪問他們的網站,你會受到一些“胡說八道“的歡迎。但就像加密貨幣中的一切一樣,不要被外在表現所欺騙。

這個神奇的Abracadabra Money是什麼?

引用他們的話說,這個公式很簡單,但很精彩。像xSushi這樣的有息代幣進去,然後被稱為MIM美元的神奇互聯網貨幣就會出來。把你的代幣存入,你就會得到一個穩定幣,以後你可以用USDC或DAI來交換,並隨心所欲地使用它們。

人們用他們的加密貨幣質押,以獲得有利息的代幣(xSushi, yvUSDC)的利息。這些代幣,在Abracadabra Money上,可以作為質押品,從而為你賺錢,同時允許你借到它的價值的90%。因此,它提高了你的資本效率。由於質押是生產性資產,可以說,你的質押品實際上是幫助你償還債務。

在DeFi 2.0中,你會聽到越來越多的“自我償還貸款”。

他們的原生代幣叫做SPELL,是用來激勵用戶的。投入它,你會得到sSPELL的收入分成和投票權。

DeFi 2.0目前是在第一層區塊鏈發生的。但我可以預計,它也會傳遞給第二層,如Arbitrum。新的熱潮已經到來,每天都很好奇哪些項目正在吸引成群的用戶。 (使用DefiLlama來跟踪新協議)。

特別是創新部分,是需要注意的。建設者們正在創造性地創造最大化利潤、最大化資本效率、最大化去中心化的協議(貨幣樂高的概念)。雖然有些東西確實存在,但權衡利弊還有待觀察。現在看來,每個人都只是興奮而已。