本文作者為Messari分析師John Freyermuth

Reddit社區(比如Wall Street Bets)的主流觀點認為金融衍生品更多是賭博,而非用來管理風險。

然而,看看日益流行的DeFi衍生品項目就知道風險和金融是密不可分的。 Wall Street Bets講得正確的一點是,風險管理工具是獲得槓桿以提高收益的理想選擇。在過去的一年裡,資本湧入中心化數字資產期貨交易所。去中心化的衍生品項目表現出早期的潛力,佔據的市場份額越來越大。

隨著金融資本繼續流入DeFi,鏈上衍生品對數字原生風險承擔者和管理者都有意義。 Synthetix、UMA和Perpetual Protocol等項目為新的金融體系創造了基於區塊鏈的金融衍生品。每個項目都有其獨特的方法從迅速擴大的衍生品需求中獲取價值。儘管收入模式未得實證,但Perpetual Protocol上驚人的數量增長顯示出其巨大的盈利潛力。

金融衍生品入門

金融衍生品是按約定的日期和價格交換資產的合同。如果合同可以被買賣,則它的價格來源於基礎資產的價格。

資產所有者可以通過購買「在未來以固定價格出售資產的權利」來保證其資產的價值。在這種情況下,衍生品的作用類似保險,保證資產可以以最低價格進行交易。與保險一樣,這需要支付保險費,通常用動態定價模型計算,其中包括資產價格在到期日高於或低於合同價格的概率。

在一個衍生品有效期內的任何時候,該衍生品的價值都可以轉化為等值的基礎資產。這個等值金額代表衍生品所有者對基礎資產的風險敞口。通過這種方式,衍生品可被認為是合成資產,因為它們模擬了資產的風險敞口,而不是擁有資產本身。

合成資產敞口的應用之一是作為對沖,保護基礎資產相對於任何計價貨幣的價值。資產所有者可以將一定數量的基礎資產與多頭或空頭衍生品結合起來,建立一個與貨幣掛鉤的頭寸。這種類型的頭寸管理在外彙和商品風險管理中很常見。

數字資產期貨市場

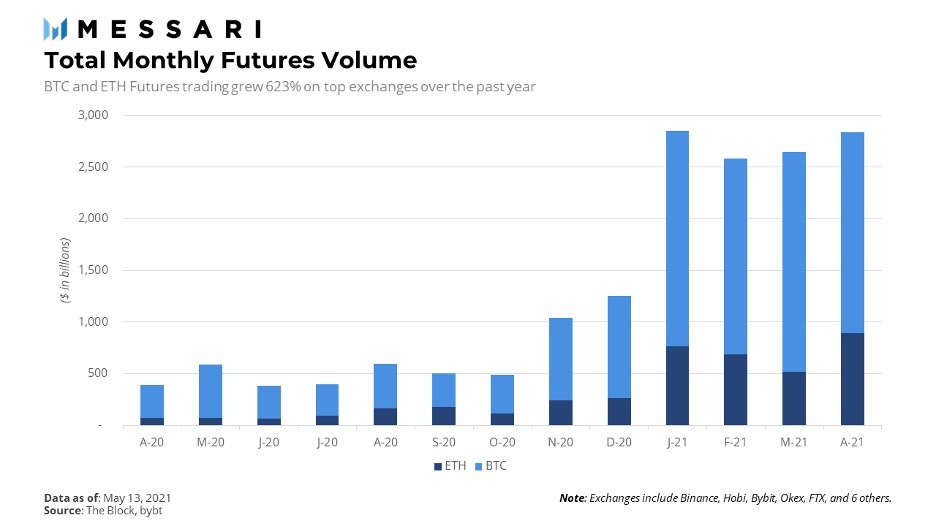

數字資產期貨市場在去年呈指數式增長。大多數交易所都像傳統金融機構一樣是中心化的。儘管這些交易所在一些國家無法使用,但在2021年,僅BTC和ETH的月交易量就超過了2萬億美元。在過去的12個月裡,市場增長超過600%。儘管交易量增長驚人,但數字衍生品仍未普及。不斷增長的市場由尋求優勢的交易者推動,去中心化的平台仍然可以在其中佔有份額。

市場參與者可以使用衍生品來管理風險,但其他人也可以使用衍生品來賺取收入或利用投機槓桿來獲得超額回報。就像資產所有者可以將資產與衍生品結合起來一樣,做市商可以將多個衍生品頭寸結合起來,賺取買賣合約的價差。投機者可以買入或賣出衍生品,押注相關資產的價格走勢,賺取超過購買合約所需資金的回報。

這兩種參與者都可以使用槓桿,或借來的錢,以增加他們的回報。像任何債務一樣,交易槓桿是有風險的,因為其價值是基礎資產價格的非線性函數。不僅方向性的價格變動會改變合約的價值,而且變化率、波動性和其他因素都會使衍生品的價值比基礎資產更快地朝不利方向發展。數字資產的波動性使得期貨交易對尋求更高回報的成熟參與者俱有吸引力。

永續合約(Perpetual Contracts),或掉期(Swap),是買賣資產的標準化協議,沒有固定的結算日期。相反,交易者同意交換資產的現貨價格與其指數價格之間的差價。這對於通常想以兩種不同方式管理其風險的參與者來說是有用的。希望在價格下跌環境中保護其資產價值的資產所有者可以做空,或在現貨價格超過指數價格時,賣出永久掉期以獲得現金流。在現貨價格落後於指數價格時,另一個參與者持有多頭頭寸,或購買掉期合約以獲得現金流。在價格上漲時,掉期買方保護基礎資產的空頭頭寸。

Perpetual Protocol 入門

永續掉期在資產的標價和指數價格之間建立了一種價值交換。 Perpetual Protocol的掉期使用定期的資金支付來交換協議的資產價格(或標記價格)和預言機價格(或指數價格)之間的差價。標記價格是來自Perpetual的虛擬自動做市商(vAMM)的時間加權平均價格(TWAP)。指數價格是來自Chainlink價格反饋的TWAP。 Perpetual公司每小時計算一次資金支付,即標價TWAP減去指數TWAP再除以24。

當標價TWAP超過指數TWAP時,資金利率為正,多頭向空頭支付。反之,當指數TWAP 超過標記TWAP 時,資金利率為負數,空頭頭寸向多頭頭寸支付。這種交換每小時發生一次。

Perpetual的vAMM並不像Uniswap那樣存儲用戶存款。相反,它使用AMM曲線計算的用戶存款對頭寸進行定價。這可以防止無常的損失,因為平倉所需的金額等於原始訂單的金額。資產的vAMM價格的任何差異都會作為損益或PnL從用戶的存款中貸記或借記。

交易者可以使用保證金來進行比其抵押存款大10倍的頭寸。

該協議會自動清算或關閉超過其抵押品價值16倍的槓桿頭寸。這是維持保證金水平,或抵押品與頭寸價值的最低比率。當抵押品與頭寸價值的比例為6.25%時,Keeper機器人將部分出售頭寸和抵押品,使保證金回到維持水平。 Keeper機器人賺取他們清算的每一個名義頭寸的1.25%。機器人和節點一樣,可以由區塊鏈上的任何人運行,以賺取為協議執行服務的收入。

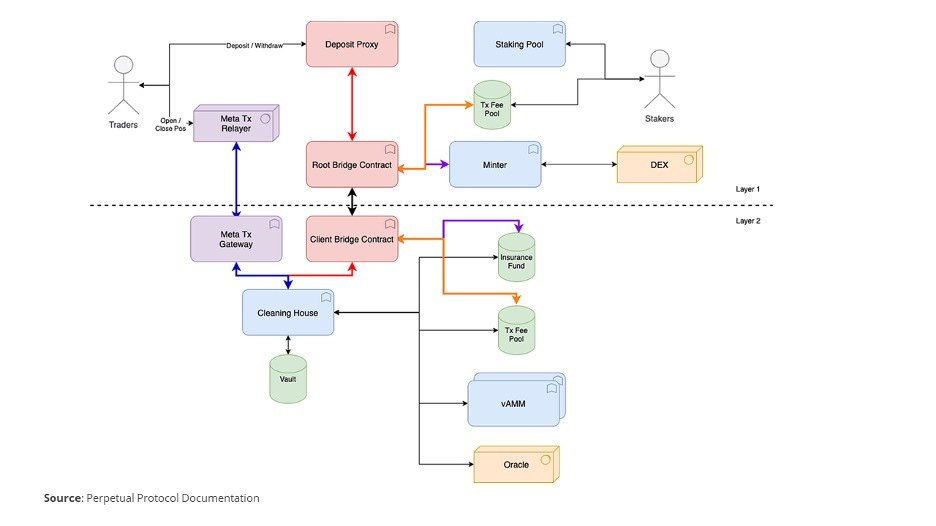

用戶在第一層主網以太坊上與Perpetual Protocol互動,而協議在第二層xDai上進行所有交易操作。用戶在第一層的USDC存款被鏡像映射到xDai上,xUSDC頭寸被記入Vault。根橋(Root Bridge )智能合約連接Perpetual的L1和L2系統,將這兩個系統分隔開來,在各層之間進行有限的交易,從而有效地運作。無論gas成本如何,交易成本都很低,因為最複雜和最頻繁的交易發生在xDai上。

Perpetual將其架構設計為可轉移到任何其他L2 擴展解決方案。整個系統,包括現有的用戶頭寸的賬本,都可以轉錄到任何其他L2。 Perpetual的靈活性意味著它可以與以太坊社區一起成長,而不受xDai的成功或任何擴展解決方案的採用的影響。

保險基金保護協議在任何極端價格事件中免受快速損失(rapid losses)。掉期交易者向Perpetual DAO支付交易量的0.1%作為費用。每週,該協議將50%的交易費支付給PERP質押者,50%支付給保險基金。雖然交易活動增加了協議的流動性風險,或支付資金利率和清算頭寸的能力,但它也為保險基金增加了資金。隨著保險基金與未平倉合約的比例增加,流動性風險會得到更有效的緩解。

PERP代幣經濟學

Perpetual使用原生代幣PERP進行治理和協議使用。 Perpetual DAO參與者使用ERC-20代幣,根據他們的PERP持有量相對於總供應量進行投票。

Perpetual DAO使用質押的方式來控制PERP的供應和需求。

質押者根據他們在PERP池中的份額獲得PERP代幣獎勵。目前處於測試階段,該協議每週發行150K PERP,分為兩批:流動獎勵和既得(vested)獎勵。流動獎勵是按該週賺取的Perpetual Exchange交易費的50%計算的。相當數量的PERP從每週發行的150K中扣除,並提供給投保人。任何剩餘的周發行量都作為既得獎勵支付,六個月後可提取。所有質押的提取需要14天的冷卻期,然後才可以使用PERP。

交易費用激勵了質押。質押的PERP控制通貨膨脹率和整體流動性。協議設計的訂金需求隨著永續掉期交易而增長。隨著交易的增加,支付給質押者的交易費也會增加,這可以吸引PERP質押者進入Perpetual Protocol的質押池。質押的增加限制了用於交易的PERP供應,這應該會帶來價格上漲的壓力。

質押獎勵將從有上限的、PERP計價的每週獎勵改為交易費分享。 Perpetual DAO與Delphi Digital合作,開發了一個新的質押獎勵程序。目前正在進行測試,以最終確定保險基金的比例,目前是未平倉量的5%,並證明該協議的長期穩定性。

PERP價值

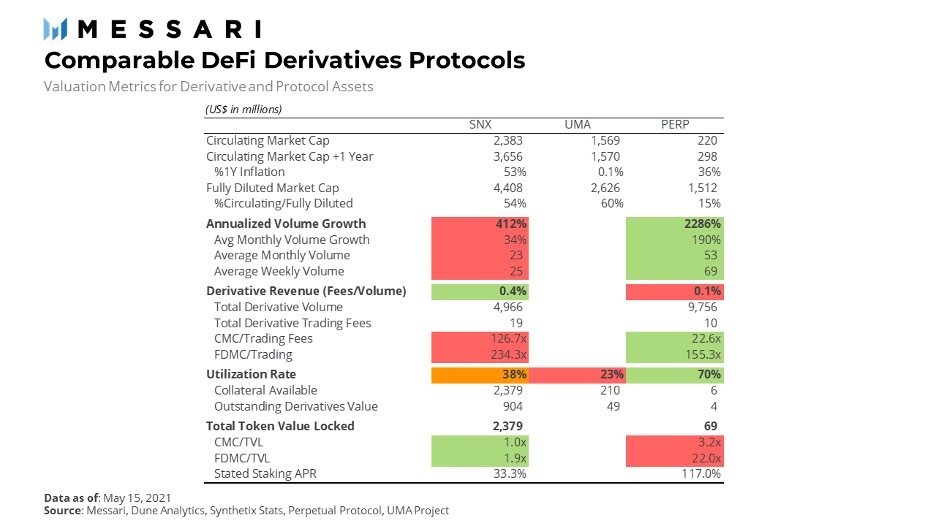

與大多數衍生品平台一樣,代幣市場供應和協議交易都推動了PERP的價值。 Synthetix和UMA是市值最大的兩個去中心化衍生品協議。 Synthetix使用Chainlink預言機來鑄造ERC-20代幣,用預言機匹配其基礎資產價格,基礎資產橫跨加密貨幣、外匯、股票市場和商品多個領域。 UMA是一套工具,使開發者能夠創建ERC-20和其他基於區塊鏈的衍生資產。它們模式各異,我們可以就其如何有效地收集交易資本的收入這個方面進行比較。

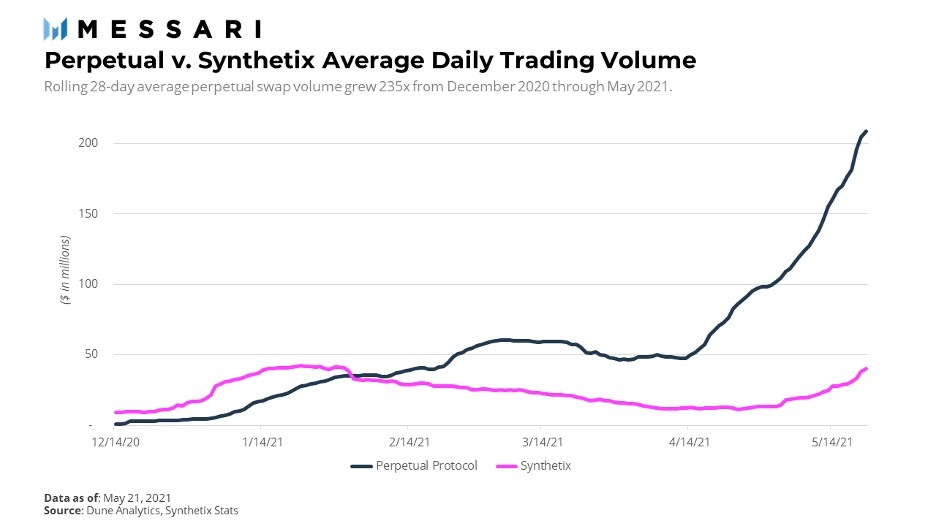

Perpetual的交易量增長在DeFi衍生品項目中大幅領先。 6個月後,該項目日均交易量已經翻了兩番多。這並不是僥倖。

在同一時間段內,數字資產交易量也以類似的速度增長。

Perpetual的掉期產品與整個行業一起增長,其主要特點可以維持其交易量優勢。

與其他DeFi產品相比,永續掉期產品更直接地提供了可組合收益。多頭和空頭用戶都可以用他們現有的持倉構建創收策略,而不需要存入資金。一個perp的小資本支出可以通過槓桿增加價格風險,最高可達10倍。 Synthetix和UMA明確其不提供槓桿。槓桿和交易量增長的結合給Perpetual和PERP持有人帶來了巨大的機會,因為他們繼續發展他們的營收戰略。

Perpetual掉期交易獨立於PERP供應和質押(用於對沖PERP質押的PERP掉期除外)。相比之下,SNX質押者將所有鑄造的Synths資本化,在SNX價值、sUSD和流通中的Synths之間形成一個封閉的反饋迴路。 Synthetix設置較高的交易費用,因為費用有助於系統的資本化。永久協議激勵PERP持有者控制PERP供應,但更多的賭注並沒有增加系統的衍生品容量。 UMA項目使開發者能夠鑄造和抵押他們自己的衍生品資產。作為一套工具,UMA幫助開發者保持他們的資產價值,但協議本身不承擔風險,所以UMA代幣嚴格用於治理,而不是資本化或激勵。

PERP持有者將他們的PERP鎖定在協議中會得到獎勵,Perpetual Protocol通過這種方式來控制PERP的市場供應。永續掉期合約的交易費用提升了超過計劃的PERP通貨膨脹率的質押獎勵。該協議設計的這種結構,隨著交易的增加,PERP的價值也隨之增加。 PERP質押收益率也隨著協議交易量的增加而增加,這應該會增加PERP的質押供應,並減少交易所的供應。

Perpetual Protocol 70%的利用率表明了其較高的資本效率,因為掉期是由其公佈的保證金為抵押的。

可用的抵押品,包括存放在Clearing House Vault 的USDC貼現保證金,和存放在保險基金的交易費。相比區塊鏈協議,這更接近於傳統金融模式。 Synthetix用SNX的抵押品來抵押衍生品資產。

Synthetix由系統本身進行自我支持,因此它需要更多的抵押品,因為Synths在鑄造後不會結算。開發者用UMA鑄造衍生品,並決定其合格的抵押品類型和比率。

UMA上的網絡參與者保持資本化,所以抵押品價值與衍生品價值的範圍很廣,這降低了效率。

結論

隨著衍生品市場的增長,Perpectual的使用量將繼續增長。

在該項目的早期,交易量的增長表明用戶更喜歡Perpetual的槓桿和收益機會。當Perpetual最終確定其交易收費模式時,PERP質押者所得到的收益率將會比成熟項目更高。

更重要的是,維持目前交易水平的情況下,通過增加PERP質押者的獎勵和保險基金,將可以使協議穩定發展。該協議可以利用槓桿交易來減輕不可避免的風險,從而將當前交易量轉化為可持續的競爭優勢。