Restaking 的價值基石是EigenLayer 的AVS。從區塊空間經濟學的角度來看,Rollup L2 是抽像出以太坊的區塊空間轉售,AVS 是抽像以太坊的經濟安全性出售。

市場有一個理論假設,Restaking 雖然增加了以太坊的共識負載,但有著更高的Staking 收益率的LRT 項目能夠幫助提高以太坊的質押率和價格進而增強主網的經濟安全性。

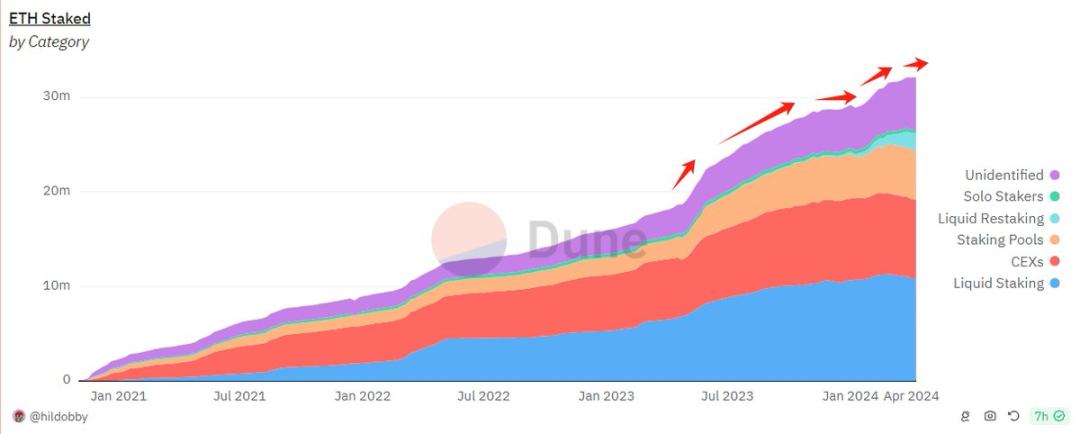

觀察Dune 的鏈上資料看板,我們會發現以上假設與事實有一些齟齬:

1、Restaking Fomo 熱潮帶來的ETH Staking 淨流入成長趨勢,持續時間很短。時間區間僅今年1 月19 日~2 月13 日,不到1 個月。目前雖然淨流入仍維持在0 軸上方,但處於歷史底部區間。

對ETH Staking 的正面影響,整體遠不如上海昇級。

2、24 年以來,以太坊Staking 總數量2920.60 萬增長到3212.14,增長率10%。但這個成長趨勢的斜率,與2023 Q3 橫盤熊市期間幾乎一致。而24 年1 月恰恰是比特幣ETF 通過後的市場調整期。

這裡可以看出,Restaking 專案的PMF,是Restaking 高ETH 本位被動收益+ 市場調整期。與EigenLayer 的AVS 敘事的相關性,反而比較弱。

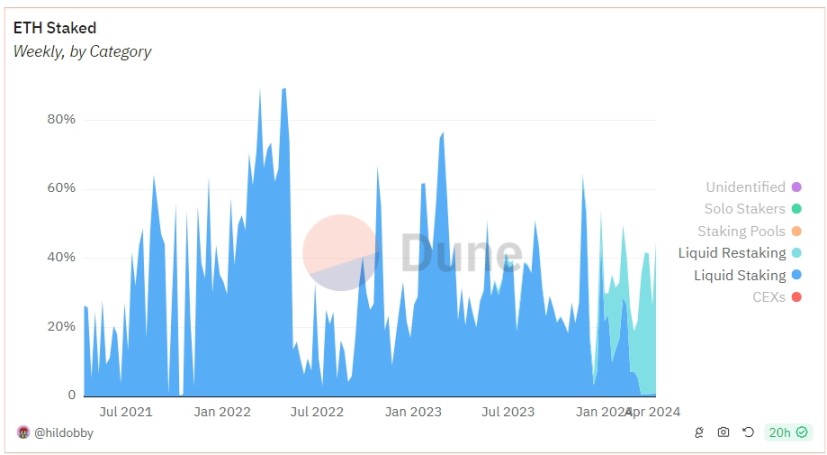

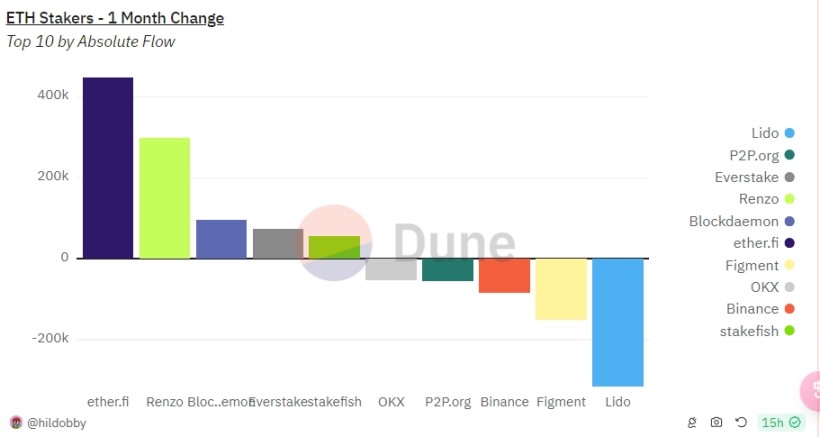

3、Etherfi、Renzo 等Restaking 專案在吞噬Lido、Rocket Pool 等LST 的新增Staking 的份額。目前Restaking 專案佔據了新增Staking 40% 的市佔率。

4.從月度變化來看,Lido、Figment、幣安、http://P2P.org 等傳統Staking 協議和平台在流出,而Etherfi、Renzo 等Restaking 協議在大幅淨流入。

但值得注意的是,Figment、幣安都在一級市場不斷出手投資孵化Restaking 協議,而Lido 由於受即將達到1/3 Staking 市場份額閾值的約束而消極作為。

所以,其實Restaking 可以看做是一場由Restaking 計畫和Lido 競對聯合發起的圍剿。

在這個過程中,Lido 失去了市場份額,獲得了以太坊生態內的倫理安全性。而Figment、幣安不過是左手倒右手,以失去部分被動收入為代價在牛市做資產發行。 Etherfi 就是第一個成功的案例。