來源: 路透社

編譯:比推BitpushNews Mary Liu

關聯閱讀: 路透社全文:再陷監管風波,美國司法部已調查幣安4年

在提款激增且平台代幣價值大幅下跌後,全球最大的加密貨幣交易所幣安(Binance)正在努力提振用戶信心。

該交易所表示,上週72 小時內處理了約60 億美元的淨流出,公司財務狀況非常穩健,而且“認真對待作為託管方的責任”。在競爭對手交易所FTX 上個月倒閉後,幣安創始人趙長鵬承諾,他的公司將“以身作則”擁抱透明度。

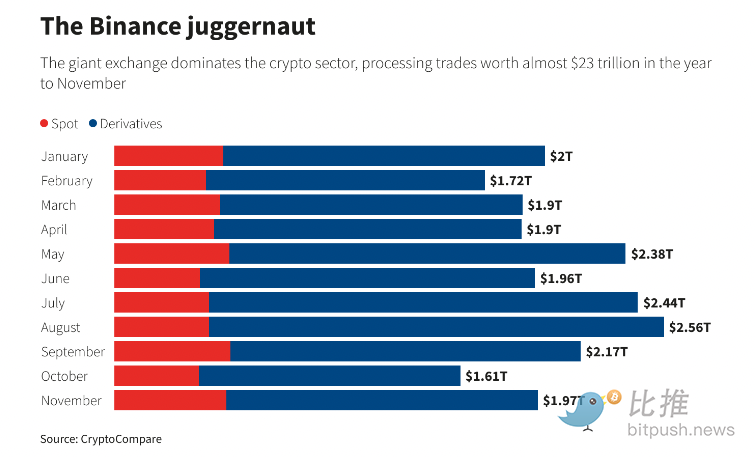

然而,路透社對幣安公司文件的分析顯示,該公司的核心業務–今年處理了價值超過22 萬億美元交易的交易所龍頭Binance.com,大部分信息仍然隱藏在公眾視野之外。

幣安拒絕透露Binance.com 的總部所在地。它不披露收入、利潤和現金儲備等基本財務信息。該公司擁有自己的加密貨幣,但沒有透露它在資產負債表上扮演何種角色。它以客戶的加密資產為抵押向客戶借錢,並讓他們用借來的資金進行保證金交易。但它沒有詳細說明這些賭注有多大,幣安對這種風險的敞口有多大,也沒有詳細說明其用於資助提款的儲備金的全部範圍。

幣安不需要發布詳細的財務報表,因為它不是上市公司,這與在納斯達克上市的美國競爭對手Coinbase 不同。行業數據顯示,自2018 年以來,幣安也沒有籌集過外部資金,這意味著自那時以來,它不必與外部投資者分享財務信息。

正如路透社10 月份報導的那樣,幣安已積極避免監管審查。根據公司消息和對前僱員、顧問和商業夥伴的採訪,趙批准了副手的一項計劃,通過建立一個新的美國交易所,使幣安的主要業務“隔離”於美國監管審查。趙否認簽署了該計劃,並表示該部門是在頂級律師事務所的建議下成立的。

幣安在加密行業中的地位(它佔所有交易量的一半以上)使其成為美國監管機構關注的重點對象。該公司正因可能存在洗錢和違反制裁規定而受到美國司法部的調查,路透社本月報導稱,一些檢察官認為他們已經收集到足夠的證據來起訴幣安和一些高管。

為了深入了解幣安的財務賬簿,路透社審查了來自14 個司法管轄區的幣安部門提交的文件,該交易所在其網站上稱其擁有“監管許可、註冊、授權和批准”。這些地點包括幾個歐盟國家、迪拜和加拿大。趙將這些授權描述為幣安“在全球範圍內獲得全面許可和監管之旅”的里程碑。

文件顯示,這些分/子公司向當局提交的關於幣安業務的信息量似乎很少。例如,公開文件沒有顯示這些部門與主要的Binance.com 交易所之間有多少資金流動。路透社的分析還發現,其中幾個部門似乎沒有什麼業務活動。

前監管機構和前幣安高管表示,這些當地企業充當不受監管的幣安交易所的“粉飾賬面”(window dressing)。

美國證券交易委員會(SEC)互聯網執法辦公室前任負責人John Reed Stark說:“他們正在採用監管術語來製造合法性的外衣。”

Stark表示,幣安的運營甚至比FTX 的運營更加不透明:“絕對沒有透明度,不在陽光下運作,沒有任何關於其財務狀況的確認。”

幣安首席戰略官Patrick Hillmann 辯稱,路透社對14 個司法管轄區的單位備案的分析“絕對錯誤”。 “在這些市場中,必須向監管機構披露的公司和財務信息數量巨大,通常需要長達六個月的披露過程,我們是一家私營公司,不需要公開我們的公司財務狀況”。

他將交易所與美國零食製造商瑪氏等私營公司進行了比較,瑪氏在一份聲明中表示,將其公司治理和財務報告要求與幣安進行比較是“荒謬的”,並補充說其商品和服務受到“嚴格監管”。

Hillmann 還指出,FTX 的創始人被美國當局指控欺詐。他說,如果這些指控屬實,“無論有什麼規定,這都是欺詐行為。”

拼圖的碎片

分析師將幣安上週資金流出激增歸因於對加密貨幣交易所如何持有用戶資金的擔憂以及路透社對美國司法部調查的報導。該交易所還停止了一些加密代幣的提款。週五,幣安安撫投資者的努力受挫,因為它聘請的負責核實儲備金的會計師事務所暫停了加密公司的所有工作。

在趙長鵬的公開評論、過去的公司聲明、區塊鏈數據和風險投資交易中,可以瞥見幣安的財務狀況。

幣安表示其擁有超過1.2 億用戶。趙在6 月份表示,2021 年其交易量總計34 萬億美元。他上個月告訴一位採訪者,幣安“90% 左右”的收入取決於加密貨幣交易。他補充說,該公司盈利並擁有“相當大的現金儲備”。根據PitchBook 的數據,自2018 年以來,幣安已經進行了150 多項風險投資,總額達19 億美元。在FTX 倒閉後,趙還創建了一個10 億美元的基金來投資陷入困境的加密公司。

然而,儘管交易量數據公開可用,但對幣安依賴交易的收入的可靠估計很少。

Binance 對現貨交易收取高達0.1% 的費用,衍生品的費用結構更為複雜。路透社根據CryptoCompare 的數據計算,截至10 月的一年現貨交易量為4.6 萬億美元,幣安的收入可能高達46 億美元。 Binance 對其16 萬億美元的衍生品交易量收取高達0.04% 的費用,可能已經賺取了高達64 億美元的收入。

美國投資銀行和資產管理公司Needham & Company 負責加密和區塊鏈公司的高級分析師John Todaro 和獨立投資顧問Joseph Edwards 表示,路透社的計算似乎在正確的範圍內。 Edwards 說,幣安的零手續費交易和其他折扣等促銷活動可能意味著收入較低。第三位不願透露姓名的加密貨幣分析師也同意這些數字。

幣安的Hillmann 沒有對路透社的估計發表直接評論,他說:“我們的絕大部分收入來自交易費”,並補充說該交易所已經能夠通過降低開支來“積累大量的公司儲備金”。 Hillmann 說,幣安的“資本結構是無債務的”,公司將通過交易費賺取的資金與其為用戶購買和持有的資產分開。

Binance 允許用戶以加密形式存入抵押品並藉入資金,以將其衍生品交易的價值槓桿化多達125 倍。對於用戶而言,這可能導致巨大的收益或巨大的損失。 Hillmann 表示,幣安以其自己的儲備金以一比一的比例支持所有用於衍生品和現貨交易的用戶存款——這意味著存款應該安全且易於提取。他說,幣安有嚴格的清算協議,如果用戶的損失超過其抵押品的價值,就會賣掉用戶的頭寸。如果用戶的頭寸“由於市場極端波動”而變為負值,幣安擁有“資本充足”的保險基金來彌補赤字。

Hillmann沒有提供具體細節,路透社無法獨立核實他的所有陳述。

當被問及今年交易所的任何損失規模時,Hillmann 說:“幣安的風險部門管理著業內最規避風險的項目之一。這保護了我們的用戶和我們的平台。”

路透社10 月份的報導顯示,趙是在中國出生和長大的加拿大公民,他對幣安財務信息的保護與他在公司崛起過程中實施的嚴格保密文化相呼應。這篇文章是路透社今年就幣安的財務合規性和與全球監管機構的關係進行的一系列報導之一。

據兩名與幣安共事的人士透露,就連幣安的前首席財務官Wei Zhou 在其三年任期內也沒有權限訪問公司的全部賬戶,去年離職的Zhou沒有回應置評請求。

“完全透明”

趙長鵬和其他高管一直拒絕公開確定哪個實體控制著主要交易所。但在2020 年針對開曼群島仲裁案提交的私人法庭文件中,首席合規官Samuel Lim 表示,該公司由開曼群島公司Binance Holdings Limited 擁有和經營。

今年,幣安已獲得法國、西班牙、意大利和迪拜等地當局的許可或批准。趙讚揚了這些進步,並在5 月份表示,幣安在意大利註冊為加密服務提供商將使其能夠“完全透明地”運營。然而,路透社的分析顯示,在當地監管機構註冊的單位都沒有提供監管主要業務幣安交易所的清晰窗口。

路透社向所有14 個司法管轄區的當局詢問了他們對幣安當地部門的監督情況。在做出回應的八家公司中,有六家(西班牙、新西蘭、澳大利亞、加拿大、法國和立陶宛)告訴路透社,他們的職責不涉及監管主要交易所,並表示這些部門只需要滿足當地報告可疑交易的要求。

路透社還詢問了當地Binance 部門和附屬機構的代表,了解他們與幣安交易所的關係。只有一家回應,一家名為FiveWest 的南非公司。其董事總經理Pierre van Helden 表示,總部位於開普敦的FiveWest 從幣安獲得“最低年度許可費”,以促進南非用戶的加密貨幣衍生品交易。

van Helden 說:“我們不清楚Binance 如何在全球範圍內運作”。他補充說,趙的公司在合規方面“合作”,並表示FiveWest 定期舉行會議以確保滿足要求。

在意大利,Binance 的公開公司文件僅詳細說明了該部門的資本基礎及其在愛爾蘭的一家獨立Binance 公司的所有權。這家意大利公司Binance Italy SRL 的上市地址位於南部城市萊切的一個商店和公寓街區。它沒有回應置評請求,也沒有回應其註冊的Organismo Agenti e Mediatori 機構。

路透社分析的Binance 部門中只有兩個在他們的文件中提供了更多實質性細節。

一家名為Bifinity UAB 的立陶宛公司提供了最詳細的圖片。 Bifinity 在一份監管文件中將自己描述為“Binance 的官方法定加密貨幣支付提供商”。法定貨幣是指美元、歐元和其他傳統貨幣。

Bifinity 還透露,幣安及其公司是其“主要戰略業務合作夥伴”。在2021 年的年度報告中,Bifinity 報告淨利潤為1.37 億歐元(1.45 億美元),資產為8.16 億歐元。 Bifinity 表示已向單一關聯方支付了4.21 億歐元,其中“相關費用”約為1.85 億歐元,但未具體說明該方是否為Binance。

Bifinity 的年度報告稱其擁有147 名員工,但沒有網站或公開提供任何联系方式。該公司首席執行官Saulius Galatiltis 沒有回應置評請求。 Bifinity 的註冊地址位於立陶宛首都維爾紐斯的一個商業中心,並未在租戶委員會中列出。

另一個無法提供系統財務細節的Binance 部門位於西班牙。它於7 月在西班牙中央銀行註冊,去年收入微薄,約為150 萬歐元,利潤僅為9,000 歐元。路透社無法聯繫到Binance Spain SL 部門的任何人發表評論,一名記者參觀了其在馬德里的聯合辦公空間的註冊地址,接待員說,幣安西班牙的一個小團隊一個月前搬遷了,但沒有留下聯繫方式。

在海灣地區,幣安今年已在阿布扎比、巴林和迪拜獲得許可或許可。趙在三月份告訴彭博社,他將在迪拜“可預見的未來”工作。幣安迪拜實體提交的文件沒有提供其金融活動或其與主要Binance 平台的聯繫的詳細信息。

即使對於公司內部的一些員工來說,這些細節也不清楚。

據一位直接了解該申請的人士透露,幣安在迪拜申請牌照期間並未披露全球利潤數據。這位知情人士說,阿拉伯聯合酋長國的幾乎所有客戶都在Binance 的主要交易所註冊,至少在夏末之前,這家獲得許可的迪拜公司還沒有獲得可觀的交易收入。

路透社無法聯繫到在迪拜世界貿易中心註冊的WeWork 辦公室Binance FZE。幣安中東和北非地區負責人沒有回應置評請求。迪拜的虛擬資產監管局也沒有。

“儲備證明”

許多加密貨幣交易所,包括Binance 的競爭對手Huobi 和OKX,都在塞舌爾等離岸地點運營——總部位於巴哈馬的FTX 也是如此。這些司法管轄區的公司透明度和財務報告標准通常比美國寬鬆。

美國最大的交易所Coinbase (COIN.O) 於2021 年在華爾街上市。與其他上市公司一樣,它必須提交經審計的季度收益報表和年度財務報告。在其最新的收益報表中,Coinbase 報告了包括收入、利潤、現金持有量和交易量在內的數據。

美國金融服務公司BTIG 數字資產研究主管Mark Palmer在談到上市公司與其他離岸交易所披露信息的差異時說:“這真的是白天和黑夜。”

幣安的Hillmann 說:“Coinbase 是一家上市公司,需要與投資者分享這些信息,而我們是一家私營公司,沒有我們所依賴的公共投資者,上市的主要原因是籌集資金,但由於幣安不需要融資,所以此時沒有上市的必要。”

Coinbase 發言人Elliott Suthers表示,該公司的財務狀況每季度由“四大”會計師事務所之一的德勤(Deloitte) 進行審查,“因此客戶不必單純依賴我們說的話,我們認為交易所有責任與客戶分享他們的財務狀況,我們鼓勵其他交易所採用同樣的方法。”

一些私人持有的交易所在籌款期間披露財務數據,FTX 在倒閉之前也是如此。然而,根據商業信息提供商Crunchbase 的數據,幣安自2018 年以來就沒有從外部投資者那裡籌集過資金,趙長鵬在12 月15 日告訴CNBC:“我們沒有風險投資,所以我們不欠任何人任何錢,”

美國檢察官上週指控FTX 創始人Sam Bankman-Fried 詐騙股權投資者和客戶數十億美元。事實證明,資金正秘密地從FTX 轉移到Bankman-Fried 的對沖基金Alameda Research,後者充當做市商,即通過買賣相同資產來增加流動性的交易商。

路透社無法確定幣安或趙長鵬是否還擁有在其平台上運營的任何做市商。 2020 年12 月,SEC 向獨立的美國交易所Binance.US 發出傳票,要求其提供有關其所有做市商、其所有者及其交易活動的信息。

作為“透明度承諾”的一部分,幣安上個月在其網站上發布了其持有的六種主要代幣的“快照”,並承諾在未指定的未來日期共享一整套數據。

數據公司Nansen 表示,在11 月10 日快照時價值約700 億美元的儲備,在撤資和價格波動後,到12 月17 日已降至547 億美元。兩種與美元掛鉤的“穩定幣”——幣安的BUSD 和市場領導者Tether——幾乎佔其持有量的一半。 Nansen 的數據顯示,大約9% 的資產是BNB,這是Binance 自己發行的內部代幣。

行業數據顯示,BNB 是流通量第五大加密貨幣,市值約為400 億美元。代幣持有人可享受Binance 交易費的折扣。 Zhao 曾表示,幣安不使用BNB 作為抵押品。 Alameda 在向FTX 和其他貸方借款時使用FTX 的內部FTT 代幣作為抵押品。

FTX 倒閉後,趙說加密交易所的審計不能保證防止破產。他告訴TechCrunch 的一位記者:“更多的審計確實很好,但我不確定他們是否能預防這種特殊情況”。

趙在4 月份的一次會議上表示,幣安已“全面審計”。在接受正在審計Binance 的財務業績和資產負債表的英國《金融時報》詢問時,Zhao 表示該公司“在多個地方有多名審計員……我不可能記住所有的清單。”

趙長鵬現在提倡對交易所的加密資產進行所謂的“儲備證明”檢查。該系統應該允許用戶確認他們的持有量包含在區塊鏈數據的檢查中,並且交易所的儲備與客戶的資產相匹配。

幣安聘請了會計師事務所Mazars 來檢查幣安的比特幣持有量。該公司檢查了11 月某一天結束時的持股情況。在12 月7 日的一份報告中,Mazars 發現幣安的比特幣資產超過了其客戶的比特幣負債。它說,這種被稱為“商定程序約定”的支票“不是保證約定”,其中審計員親自簽署他們的賬戶證明。儘管如此,趙在推特上寫道,“經過審計的儲備證明。透明度。”

Mazars 後來刪除了包含該報告的網頁。其傳播總監Josh Voulters 週五表示,“由於擔心公眾理解這些報告的方式”,它已“暫停”對加密公司的儲備證明檢查。 Voulters 沒有回應更多細節的請求。

七位分析師、律師和會計專家告訴路透社,雖然這種檢查系統可以在一定程度上深入了解交易所的儲備,但它不能替代全面審計。

兩位律師表示,該系統僅提供交易所加密貨幣的有限快照,因此缺乏保障措施。其他人表示,它無法提供與傳統審計相同水平的公司財務細節。

Needham & Company 分析師Todaro 說:“就幣安的資產負債表而言,確實沒有任何有力的證明”。