原文:《 Kraken 被重罰並關停美國加密質押服務,業內人士怎麼看? 》

作者:Mary Liu

有關美國證券交易委員會(SEC)可能禁止零售客戶進行加密質押的傳言在社區掀起熱議。 2 月9 日,SEC 宣布與加密交易所Kraken 達成和解,Kraken 同意「立即」停止為美國客戶提供鏈上質押服務,並支付3000 萬美元罰款以了結SEC 對其提供未註冊證券的指控。

根據數據網站CoinGecko 的數據,Kraken 是僅次於Coinbase 的美國第二大加密貨幣交易所,日交易量約為7 億美元。

美國監管機構盯上加密質押並不是什麼新鮮事兒:去年8 月份Coinbase 披露稱,證券監管機構正在就Coinbase 的質押服務專門對其進行調查,後來也沒查出什麼結果。昨日,Coinbase 首席執行官Brian Armstrong 發推表示,有傳言SEC 希望禁止對美國客戶的加密質押,該言論再一次引發了市場擔憂。

在和解公告中,Kraken 既沒有承認也沒有否認SEC 的指控。 SEC 則強調:「無論是通過質押即服務、借貸還是其他方式,加密貨幣中介機構都必須提供我們法律要求的適當披露和保障措施。今天的行動應該向市場表明,質押即服務提供商必須註冊並提供全面、公平和真實的披露和投資者保護」。

去中心化平台或進一步分流質押市場

質押是一種通過持有特定代幣一定時間以確保網絡安全並獲得獎勵的方式。作為質押的回報,用戶將獲得收益或額外獎勵,以換取持有他們的代幣以保護網絡。以太坊基金會ethereum.org 網站解釋道,質押是「存入32 ETH 以激活驗證器軟件的行為」。但像Coinbase 這樣的加密交易所允許ETH 持有者能夠參與質押並獲得獎勵,而無需達到32 ETH 的最低要求。

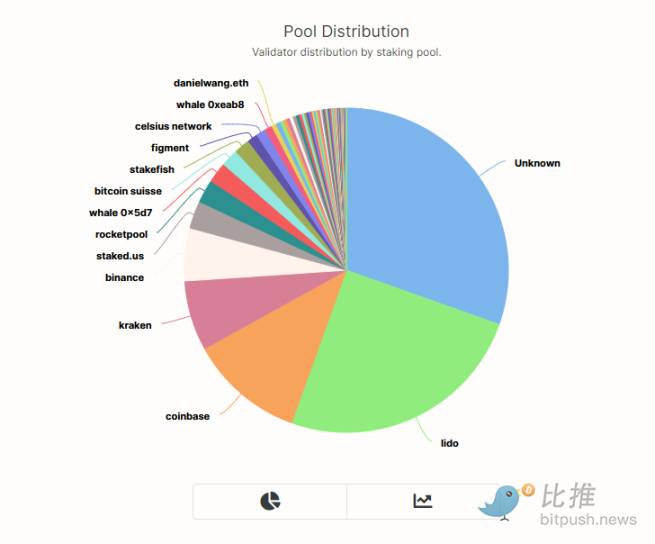

據Galaxy Digital 報告稱,以太坊上至少75% 的質押以太坊由中間機構控制,例如Coinbase/ Kraken 交易所等,或Lido 或Rocketpool 等DeFi 平台。

質押已成為中心化加密交易所的主要業務線,平台希望通過交易費用實現收入來源多元化。

據Kraken 網站顯示,Kraken 的質押服務提供高達20% 的APY,並承諾每週兩次向客戶提供獎勵。截至去年4 月,美國投資者已將價值超過27 億美元的加密資產投入該公司的質押計劃,該計劃自推出以來為Kraken 帶來了約1.47 億美元的淨收入。而Coinbase 上個季度總收入的10.8% 都來自加密質押。

隨著以太坊即將迎接合併後的重大升級,DeFiLlama 提供的數據顯示, Lido 鎖倉總價值(TVL)在上個月飆升了33%。目前,Lido 的TVL 為85.6 億美元。鏈上數據顯示,Lido 在質押池市場的佔有率為25%,Coinbase 佔11.5%。即使Kraken 和幣安等競爭對手已經進入該賽道,Coinbase 仍是以太坊質押的第二大利益相關者。

作為一個去中心化的協議,Lido 不太可能像Coinbase 這樣在美國註冊的中心化實體一樣遵守證券規則。如果SEC 真的成功禁止質押計劃,這對Lido 等去中心化替代方案來說將是一個利好,使其能夠搶奪Coinbase 和其他在美國註冊的交易平台所擁有的市場。

Wave Financial 去中心化金融負責人Henry Elder 表示,Kraken 的案例是「對Lido、RocketPool 和StakeWise 等去中心化質押提供商的一份巨大禮物,監管機構更難控制他們」。

業內人士怎麼看?

SEC 是否會阻止未來所有加密質押仍然未知。

SEC 專員、「加密媽媽」Hester Peirce 公開譴責了該機構的做法。她寫道:「美國證券交易委員會關閉了Kraken 的質押計劃,並將其視為投資者的勝利,我不同意......一個家長式和懶惰的監管機構又採取了一個熟悉的和解解決方案:不啟動公共程序來開發一個可行的註冊程序,為投資者提供有價值的信息,只是命令其關閉......我們是否需要一個統一的監管解決方案,以及該監管解決方案是否最好由對加密懷有敵意的監管機構以執法行動的形式提供,尚不清楚」。

Blockchain Association 首席政策官Jake Chervinsky 認為:「判決不是法律。他們的決定是,用錢解決問題比撕破臉好,僅此而已。SEC 認為質押即服務是一種證券。Kraken 既不承認也不否認。這可能是一個棘手的問題,而且美國證券交易委員會今天尚未以任何方式回答...我強烈同意Brian Armstrong 的觀點,即攻擊質押將是美國政策中的一個極端錯誤。值得慶幸的是,我們是一個法治國家,即使SEC 想要完全禁止加密貨幣(我只是說一種可能),法律和法院也不會允許」。

Coindesk 副總編Daniel Kuhn 認為,SEC 的說法可能是正確的--- 激勵人們通過支付來保護加密網絡--- 確實滿足「Howey 測試」以確定資產是否是證券,但這不應該由SEC 單獨決定。同樣值得注意的是,質押並不像「加密借貸」,它需要交易所尋求收益來支付給存款人,例如Gemini「Earn」平台。質押有其風險-- 協議可能會被攻擊,公司可能會作弊-- 但它是融入區塊鏈安全性的開源過程的一部分,使其風險遠低於再抵押驅動的收益計劃,美國交易所的加密質押產品與加密借貸並不完全可比,而且尚不清楚SEC 是否應該僅僅因為質押產生收益而單方面切斷散戶參與的渠道。

數字資產經紀商GlobalBlock 市場分析師Marcus Sotiriou 評論稱:「很明顯,從美國的角度來看,這將是一個巨大的錯誤,因為這將導致世界其他地區在重要的加密和區塊鏈技術革命中取得領先」。

Placeholder 合夥人Chris Burniske 發推表示:「Gary 沒有想到的是,加密貨幣質押將在全球範圍內、去中心化和離岸進行,而他的干預手段在這件事上的發言權將越來越少」。

加密分析師David Canellis 認為,現代無許可區塊鏈系統的建立是為了讓普通人參與共識--- 沒有貪婪的中介--- 並因此獲得豐厚的回報,SEC 打擊質押即服務不應被視為對加密貨幣的攻擊,因為直接通過區塊鏈進行質押完全不受影響。