作者:Yilan, LD Capital

小牛發動機啟動

10 月13 日,美國證券交易委員會(SEC)宣布將不會上訴關於Grayscale 起訴其拒絕將GBTC 轉換為現貨ETF 的一項法院裁決,該裁決在今年8 月發生,認為SEC 拒絕Grayscale Investments 將GBTC 轉化為現貨比特幣交易所交易基金(ETF)的申請是錯誤的。

正是這個關鍵事件,點爆了這一輪的行情(從下圖CME 持倉可以看出在CME BTC OI 10 月15 日這一天開始巨幅拉升)。期間伴隨Fed pauses 利好,BTC 行情火爆延續。 Hashdex,Franklin 以及Global X 的申請節點到來,11 月17 號「窗口期」再次延期,也只是給市場提供了調整的理由。時間線上來看,最關鍵的時點還是看Ark &21shares 1 月10 日的本輪申請的最後決定日期,市場對這個節點的bet 情緒最為強烈。目前來看,最早下週三(1 月3 日)就能得到是否通過的結果。

現貨ETF 在目前狀態下是否能夠通過?

Spot ETF 透過市場預期來看,彭博ETF 分析師James Seyffart 認為,在明年1 月10 日之前,比特幣現貨ETF 核准的可能性高達90%。作為距離SEC 最近的知情人,他的觀點被市場普遍傳遞。

加密綜合金融服務機構BloFin Options Desk&Research Department 負責人Griffin Ardern 發布了關於潛在AP(Authorized Participants)對可能在1 月通過的現貨BTC ETF 進行種子基金買入的研究。

Griffen 的研究結論為,一家機構從10 月16 日至今,透過同一個帳號轉入Coinbase, Kraken 等合規交易所16.49 億美元持續買入BTC 和少量ETH,能夠進行16 億美元現金買入的機構在整個加密市場裡屈指可數,再結合轉U 的通道為Tron 而非Ethereum 以及轉幣活動軌跡推斷出此帳號大概率歸屬一家總部位於北美的傳統機構。

種子基金理論上對規模沒有限制,只需要證明在交易當天提供足夠流動性。傳統種子基金採購會在ETF 發行前2–4 周而不會過早進行以減少AP(Authorized Participants)如做市商或ETF 發行商的頭寸風險,但是鑑於12 月假期和交割帶來的影響,採購也可能提前開始。從以上證據推測BTC 現貨ETF 在1 月通過有一定合理性,但是不能作為是否一定能夠通過的依據。

ETF 審批流程來看,最長時間為240 天,SEC 必須作出終極批示,而Ark&21 shares 作為申請最早的機構,其本輪申請SEC 必須出示審批結果的截止日期為2024 年1 月10 日。如果ARK 被批准,那麼大概率後續幾家都會被批准。

如果被拒,ARK 需要重新提交資料,理論上來是重啟240 天的又一輪申請,但實際上,如果在2024 年3 月-4 月或是之後的時間,期間有任何一家被批准,ARK 也有可能會提前批准。

SEC 的態度來看,SEC 先前拒絕Grayscale GBTC 轉換為Spot ETF 的提議,主要出於兩個原因:

一是擔憂加密貨幣在不受監管的交易平台上交易,導致難以監控,並指出市場操縱是現貨市場長期存在的問題。儘管SEC 已經批准了加密貨幣期貨ETF,但這些ETF 都在受到美國金融監管當局監管的平台上交易。二是許多BTC 現貨ETF 的投資者使用退休金、退休金等進行投資,他們無法承擔高波動和高風險的ETF 產品,這可能導致投資者蒙受損失。

但SEC 並未對Grayscale 提出再次上訴,且在各大資管申請ETF 的過程中SEC 更積極的溝通反映了更高的通過機率。前日SEC 官網披露了兩份備忘錄(Memorandum),一份備忘錄顯示,美東時間11 月20 日,SEC 與灰度公司(Grayscale) 就Grayscale 比特幣信託ETF 上市和交易擬議規則變更進行商議。同日,SEC 與全球最大資產管理公司貝萊德(BlackRock) 就iShares 比特幣信託ETF 上市和交易擬議規則變更進行會議討論。這份備忘錄後附了貝萊德公司製作的兩頁PPT 內容,分別顯示了兩種ETF 贖回方式:實體贖回模式(In-Kind Redemption Model) 或現金贖回模式(In-Cash Redemption Model) 。實物贖回模式意味著最終贖回的是ETF 持有的比特幣份額,現金贖回則是用等價現金取代比特幣份額,而貝萊德看起來更傾向於前者(目前來看已同意了In-Cash 的條件)。截止本月20 日,SEC 與各ETF 申請者的會議已達25 次。這也代表著,兩個新的條件是經過多次會議商討的,包括1) 需要ETF 使用現金創建並移除刪除所有實物贖回;2) SEC 希望申請方能夠將AP(授權參與者,即承銷商)資訊在下一次S-1 文件更新中確認。在1 月10 日這個預計批准時間點前這兩個條件如果被滿足,似乎一切流程都已就緒。這些是SEC 態度可能已經轉變的正面訊號。

多方博弈來看,透過Spot BTC ETF 是一場民主黨佔多數的SEC, CFTC,Blackrock 等資產管理巨頭,Coinbase 等產業重要遊說力量之間的利益博弈,Coinbase 被普遍認為被選為大多數資產管理公司的託管方有利於其收入成長,但實際託管費用(一般範圍在0.05%-0.25% 之間)和新增的國際perpetual 交易收入以及現貨的新增規模交易收入相比來說並不顯著。但是Coinbase 仍然是作為現貨BTC ETF 通過後的行業最大受益方之一,並且在FTX 崩潰後成為美國加密行業的主要政府遊說力量。

貝萊德已經推出了與加密貨幣相關的股票基金,即iShares Blockchain and Tech ETF (IBLC)。然而,儘管該基金已經推出一年多,但其資產規模僅少於1,000 萬美元。貝萊德也有足夠的動因推動現貨BTC ETF 通過。

而貝萊德、富達和景順等一眾傳統資管巨頭入場在政府監管方面發揮獨特的作用, 貝萊德作為全球最大的資產管理公司,目前管理著約9 兆美元的資產。 Blackrock 一直與美國政府和聯準會保持密切聯繫。美國投資者急切地期盼能夠合法持有比特幣等加密資產,以對抗法幣的通膨風險,貝萊德等機構已經充分認識到這一點,利用其政治影響力向SEC 施壓。

2024 大選政治賽局上,加密貨幣以及人工智慧成為2024 年選舉週期熱門議題。

民主黨,拜登、白宮和總統任命的現行監管機構(SEC、FDIC、Fed)似乎在很大程度上反對加密貨幣。但是,民主黨內的許多年輕國會議員都支持加密貨幣,他們的許多選民也是如此。因此也有可能有轉機出現。

共和黨總統候選人更有可能支持加密創新。共和黨領導者Ron DeSantis 已經表示他將禁止CBDC 並支持與比特幣和加密技術相關的創新。作為州長,DeSantis 使佛羅裡達州成為美國對加密貨幣最友善的地區之一。

川普過去曾發表過對比特幣的負面言論,但他去年也推出了一個NFT 計畫。並且其主要支持州佛羅裡達州和德克薩斯州等在很大程度上支持加密行業。

最大的不確定性來自於民主黨的SEC 領導人Gary Gensler。 Gensler 認為,除了比特幣之外,Coinbase 上大多數代幣交易都是非法的。 SEC 在Gary Gensler 主席的領導下對加密採取了嚴厲的立場。 Coinbase 正在對其核心業務實踐進行SEC 訴訟。幣安面臨一場類似的訴訟,並正在法庭上進行辯護。在最壞的情況下,監管打擊可能會消減Coinbase 超過三分之一的收入,據貝倫貝格資本市場分析師馬克·帕爾默說。 「在短期內改變SEC 大多數委員的立場幾乎沒有希望」。

Coinbase 和其他公司希望的不是等待法院的裁決,而是希望國會能夠將加密從證券規則中剝離。 Coinbase 等公司的高層一直在推動限制SEC 對代幣的監管權力並為「穩定幣」(如Coinbase 持有股份的USDC 等數位美元代幣)建立規則的法案。

加密公司也正在試圖進行防禦– —遊說反對那些要求他們遵循反洗錢要求的法案,高層表示這在基於區塊鏈資產和交易的去中心化世界中是昂貴或不可能遵守的。然而,隨著每一次利用令牌部分籌資的勒索軟體攻擊或恐怖攻擊,他們的任務變得更加艱鉅。在襲擊以色列之前和之後,與哈馬斯有關的組織都向其發出了加密捐款的請求。

有一些法案正在朝著目標邁進。例如,眾議院金融服務委員會已經通過了得到Coinbase 支持的關於加密市場結構和穩定幣的法案,為全院投票鋪平了道路。但尚未有跡象表明參議院民主黨人會提出這項法案,或者喬·拜登總統是否會簽署一項加密法案。

由於今年的開支法案可能是國會的主要優先事項,而國會將在2024 年進入選舉模式,有爭議的加密法案可能在一段時間內難以取得進展。

「FTX 的崩潰是一次挫折,但國會中的一些人認識到加密是不可避免的,」區塊鏈協會首席執行官克里斯汀史密斯說。眼下該行業可能不得不滿足於比特幣交易所交易基金,而其遊說大軍則繼續為明年將其推向終點線的法案努力。

根據Grayscale 最近的一項研究,52% 的美國人(包括59% 的民主黨人和51% 的共和黨人)同意加密貨幣是金融的未來這一說法;44% 的受訪者表示他們希望在未來投資加密資產。

對SEC 來說,反對的最重要原因和與加密貨幣矛盾依舊在於BTC 內生的操控性無法從根本解決。但是,我們很快就能夠得到結果,即SEC 是否會迫於各方博弈力量的壓力通過BTC 現貨ETF。

Spot BTC ETF&BTC price impact 敏感度分析

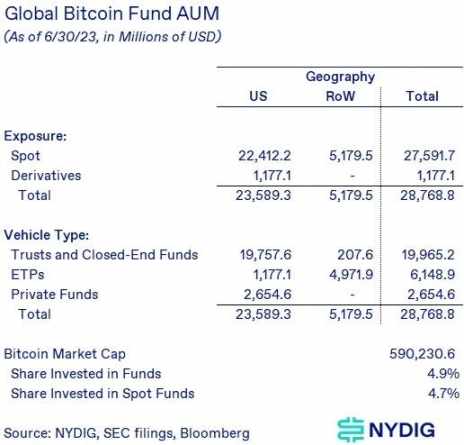

儘管美國尚未推出直接與現貨比特幣相關的ETF,投資者已經透過現有的產品結構參與了比特幣市場。這些產品的管理資產總額已達超過300 億美元,其中約95% 均投資於與現貨比特幣相關的產品。

在美國現貨BTC ETF 出現前,BTC 的投資方式和產品結構包括信託(例如灰階比特幣信託GBTC)、BTC 期貨ETF、美國以外地區已經推出的現貨ETF(如在歐洲和加拿大)以及其他配置了BTC 的私募基金等。光是GBTC 的AUM 就達到234 億美金,最大的BTC 期貨ETF BITO AUM 13.7 億美金,加拿大最大的現貨BTC ETF BTCC AUM 為3.2 億美金。其他私募的BTC 配置情況並不透明,實際總量可能遠大於300 億美元。

投資產品結構相比,比信託/ 封閉式基金(CEF)的追蹤誤差更低(BITO、BTF 和XBTF 的回報每年落後於比特幣現貨價格7%-10%),比私募基金的流動性更好,以及潛在管理費成本較低的優勢(相較於GBTC),例如Ark 在其申請文件中將費率定為0.9%。

潛在的資金流入:

存量需求

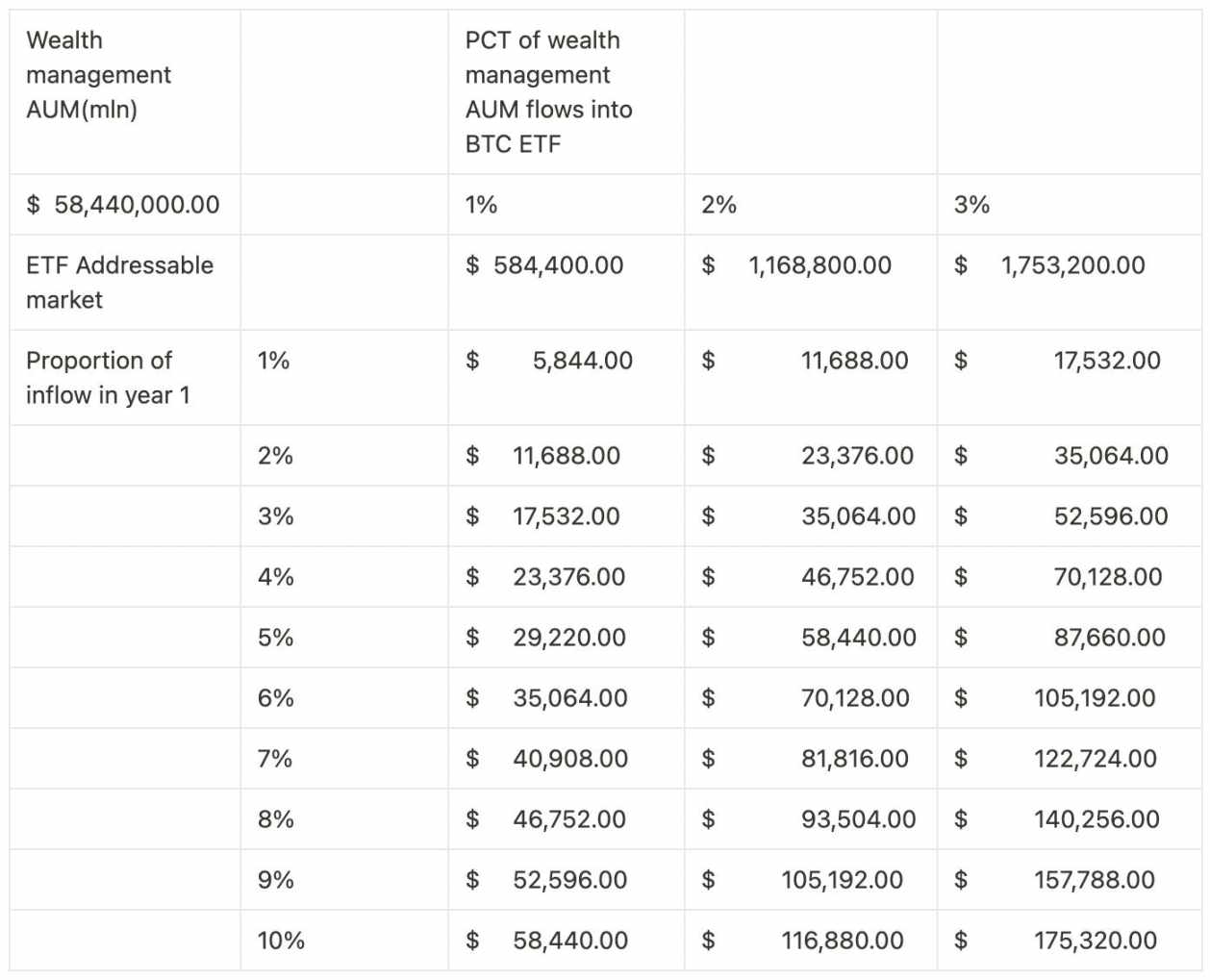

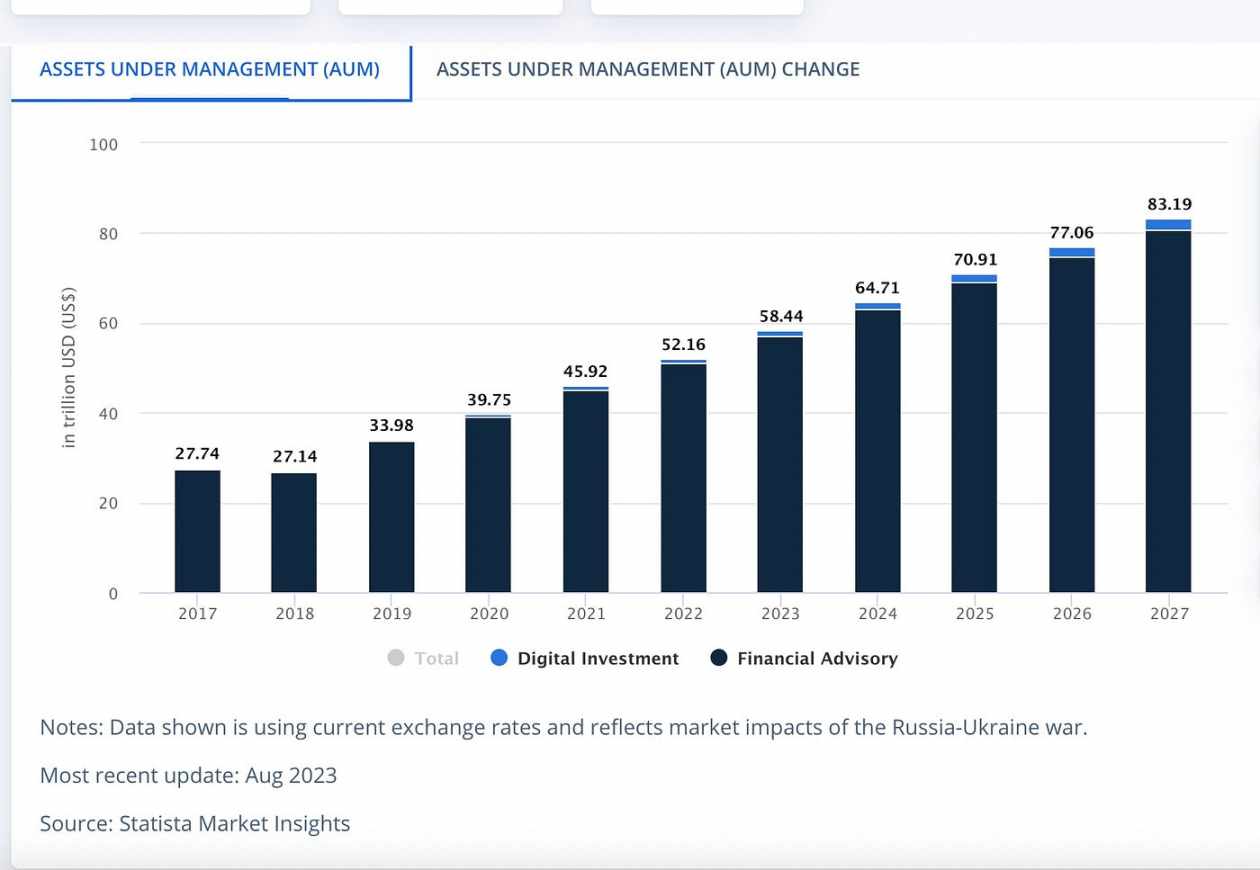

可以預見的是,在GBTC 費用結構沒有進行更好的改變前,大量GBTC 的AUM 會有流出的情況, 不過這部分會被新的ETF 需求補償。假設目前58440bln 的財富管理AUM 中的1% 流入BTC,其中第一年流入5%,那麼會帶來58440*1%*5%=290 億美金的存量財管資金流入。假設第一天有10% 的資金進入。可以帶來29 億買壓(10%*290 億美金),這些資金流入結合BTC 拉升的壓力位, 10 月13 日的BTC 市值5570 億美元(BTC price=26500),從10 月13 日開始price in, BTC 的價格考慮現貨ETF 帶來的資金流入而不考慮其他因素的目標價格為53000 美元(主要考慮因素為拉升的壓力位,資金流入因子對價格變化的影響由於市場交易量的動態變化較難預測)。但由於市場情緒的複雜性,很有可能出現拉升後下砸的情況。

類比黃金ETF 209 billion 的AUM,BTC 的總市值是黃金的1/10,所以假設BTC spot etf AUM 可以達到Gold ETF 209million AUM 的10%,即20.9billion, 那麼假設第1 年1/10*20.9bln資金流入( 黃金ETF 通過後的第一年大約留存1/10 的總AUM,AUM 逐漸積累,第二年的AUM 為第一年的1.2 倍,在第6–7 年經歷了最大的流入,隨後AUM 開始減少。剩餘的買壓會在幾年內兌現), 即第一年會帶來21 億美元的淨流入。

因此如果類比SPDR Gold( 由美國State Street Global Advisors 發行的一款ETF, 是最大最受歡迎的一支),我們看到,SPDR 的AUM 為57billion, 假設BTC spot etf AUM 可以達到SPDR 57billion AUM 的10% -100%,即5.7billion-57billion(假設第1 年1/10*5.4billion=540mln-5.4billion 的資金流入,黃金ETF 通過後的第一年大約留存1/10 的總AUM,AUM 逐漸積累,第二年的AUM 為第一年的1.2 倍,在第6–7 年經歷了最大的流入,隨後AUM 開始減少。剩餘的買壓會在幾年內兌現),利用黃金SPDR 推演出的BTC 第一年5.4–54 億美元資金流入是很保守的估計。

透過非常保守的類別黃金和使用58440bln 的財富管理AUM 中的1% 流入BTC 的方法進行估計,預計BTC 現貨ETF 通過後第一年流入資金在為54 億-290 億美元左右。

新增需求

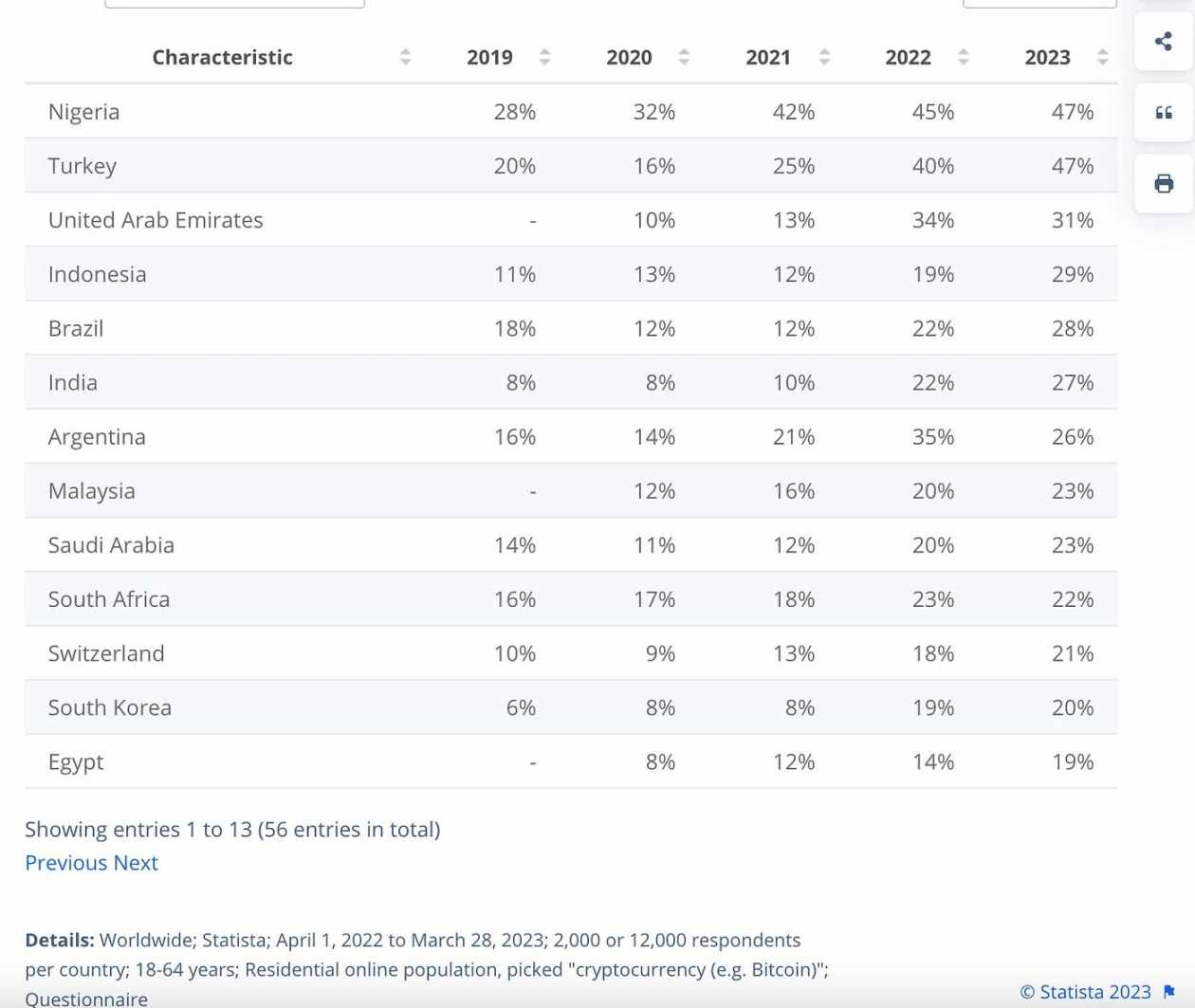

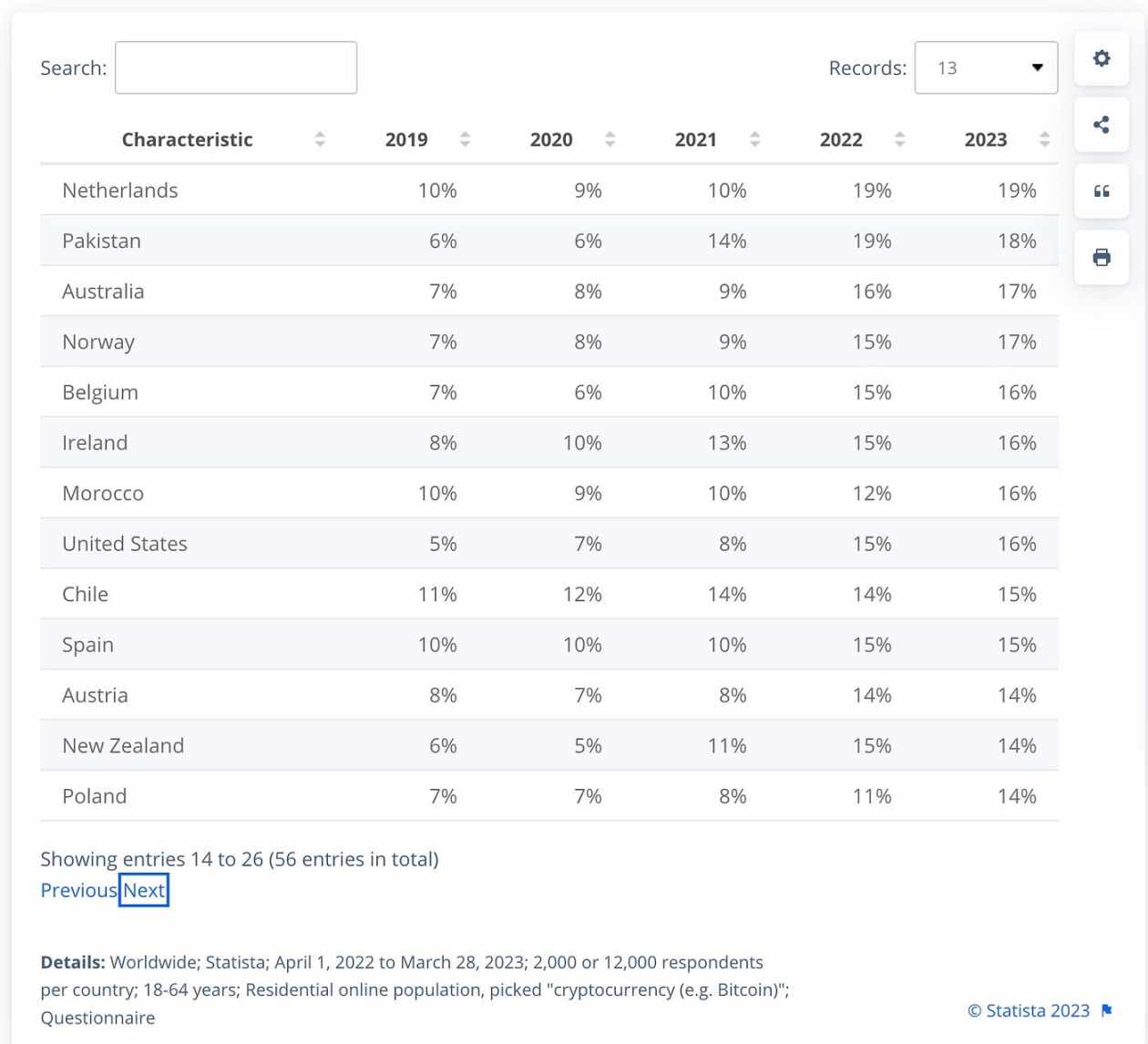

如果考慮到來自零售端的新增adoption,美國的BTC 持有比例在2019–2023 年分別為5%,7%,8%,15%,16%,在所有國家中排名第21 位。現貨BTC ETF 的通過有很大可能將這一比例繼續拉高。假設這一比例增加到20%,增加1320w 零售客戶,以average household income 120k 美金計算,假設人均持有1000 美金的BTC,即產生130 億美元的新增需求。

結論

隨著越來越多的投資者開始欣賞比特幣作為一種價值儲存資產或數位黃金的好處,結合ETF 推出的確定性越來越高,減半臨近以及聯準會停止升息的綜合影響,將大機率將BTC 的價格在明年上半年推至53,000 美元的位置。

而以太坊現貨ETF 透過結合BTC 現貨ETF 的240 天申請流程,以及以太坊相比BTC 存在證券定性爭議,大概率會遠晚於BTC 現貨ETF 通過,因此或許Gensler 被更加密友好的領導人代替時以太坊才會迎來屬於它的ETF 行情。