著者: プラティク・デサイ

編集・編集:BitpushNews

1年ちょっと前までは、株価上昇を目指す多くの企業にとって、デジタル資産保管庫になることは簡単な決断のように思えた。

マイクロソフトの株主の一部は、取締役会に対し、 ビットコインの一部をバランスシートに組み入れることのメリットを評価するよう要求し、結束した。彼らは、ビットコイン(DAT)上場企業として最大の取引量を誇るストラテジー(旧マイクロストラテジー)にさえ言及した。

当時は、誰もが従うような経済的なフライホイールが存在していました。

BTC/ETH/SOLを大量に購入する。株価がこれらの資産価値を上回るのを見届ける。プレミアム価格で株式をさらに発行する。その資金でさらに仮想通貨を購入する。このサイクルが繰り返される。上場株式を支えるこの金融のフライホイールは、投資家を魅了するのにほぼ完璧だった。彼らはたった1ドルの価値しかないビットコインに間接的に投資するためだけに、2ドル以上も支払った。まさに狂気の時代だった。

しかし、最善の戦略とフライホイールは時が経てば試されるだろう。

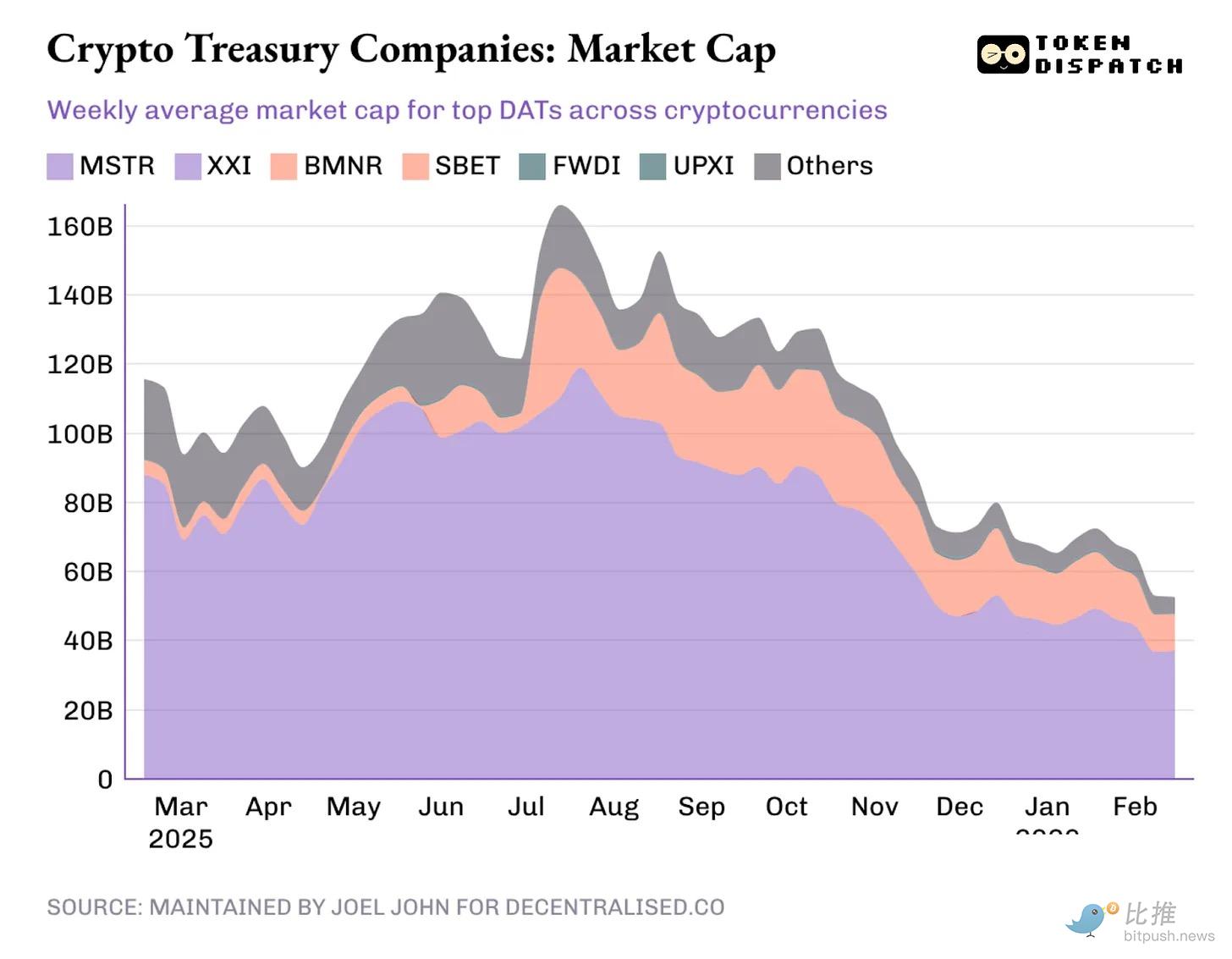

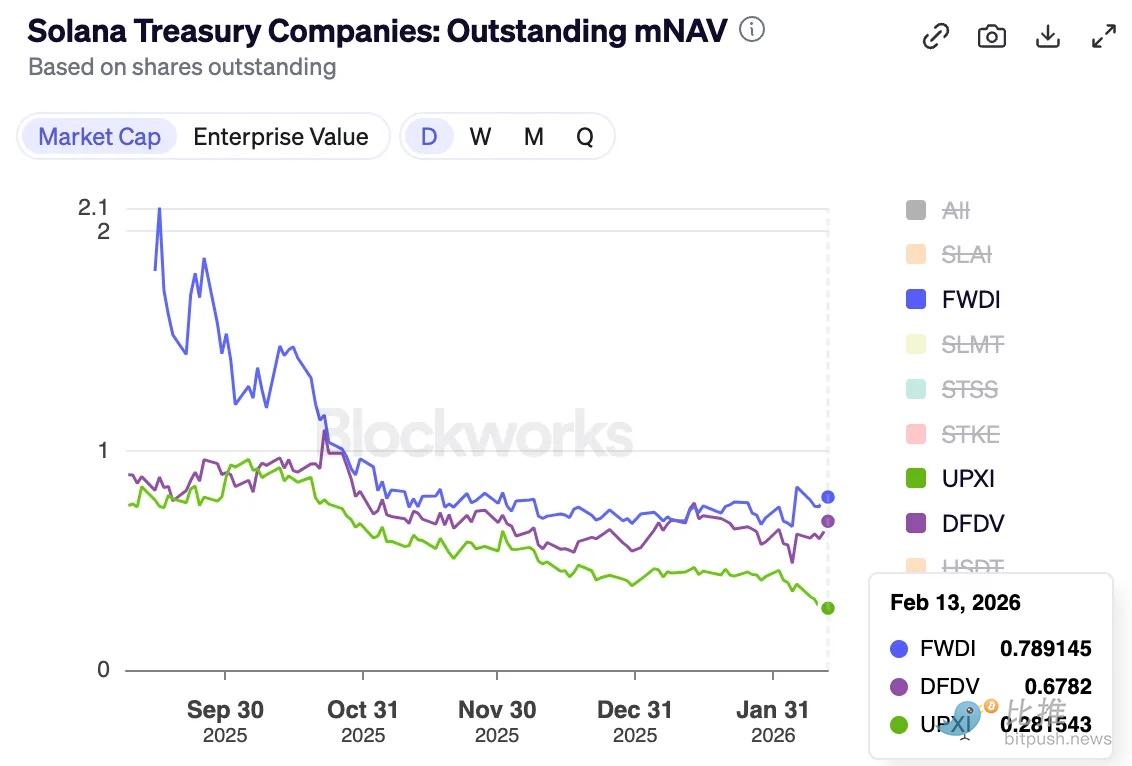

現在、暗号資産市場の時価総額は過去4ヶ月で45%以上減少しており、これらのパッケージ型企業のほとんどは時価総額対純資産比率が1を下回っています。これは、市場がこれらのDAT企業を暗号資産保管庫の価値よりも低く評価していることを示しています。これにより、金融のフライホイールの仕組みが変化しました。

DATは単なる資産パッケージではありません。多くの場合、運営費、資金調達コスト、法務コスト、運用コストを抱える企業です。mNAVプレミアム時代には、DATは仮想通貨の購入と運営コストを株式の売却や借入によって賄っていました。しかし、mNAVディスカウント時代には、このフライホイールが崩壊します。

本日の分析では、継続的な mNAV 割引が DAT にとって何を意味するのか、そして同社が暗号通貨の弱気相場で生き残れるかどうかについて説明します。

2024年から2025年にかけて、30社以上の企業がDATへの移行を急ぎました。ビットコイン、ETH、SOLといったブルーチップコイン、さらにはミームコインを保管する金庫を構築したのです。

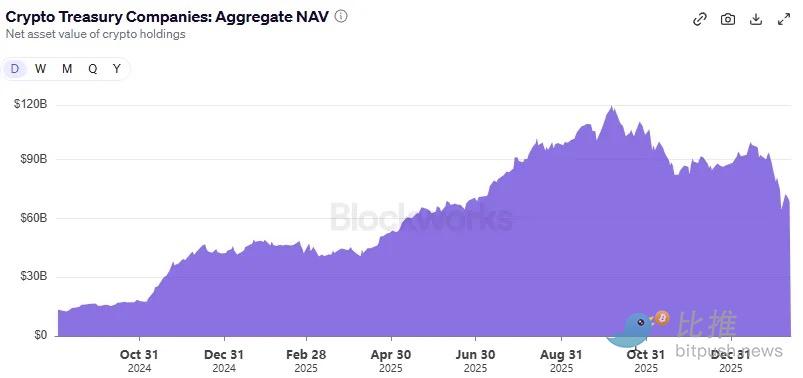

2025年10月7日のピーク時には、DATは1,180億ドル相当の暗号資産を保有し、これらの企業の時価総額は合計で1,600億ドルを超えました。現在、DATは680億ドル相当の暗号資産を保有しており、割引後の時価総額は500億ドル強となっています。

彼らの運命は、資産をパッケージ化し、その価値が資産の実際の価値を上回るようなストーリーを紡ぐ能力にかかっています。この差がプレミアムとなるのです。

プレミアム自体が商品となります。株価がmNAVの1.5倍の場合、DATは1ドル相当の株式を売却し、1.50ドル相当の暗号資産エクスポージャーを購入することができます。この取引は「付加価値」と呼ばれます。投資家がプレミアムを支払うのは、DATが今後もプレミアム価格で株式を売却し、その収益で暗号資産を蓄積することで、1株当たりの暗号資産価値を長期的に高めることができると信じているからです。

問題は、プレミアムが永遠に続くわけではないということです。市場がこのパッケージに追加料金を払わなくなると、「株を売って仮想通貨を買う」という流れは止まってしまいます。

株式の取引価格が資産価値の1.5倍でなくなると、新規発行株1株あたりで購入できる仮想通貨の量は減少します。プレミアムはもはや追い風ではなく、むしろ割引となります。

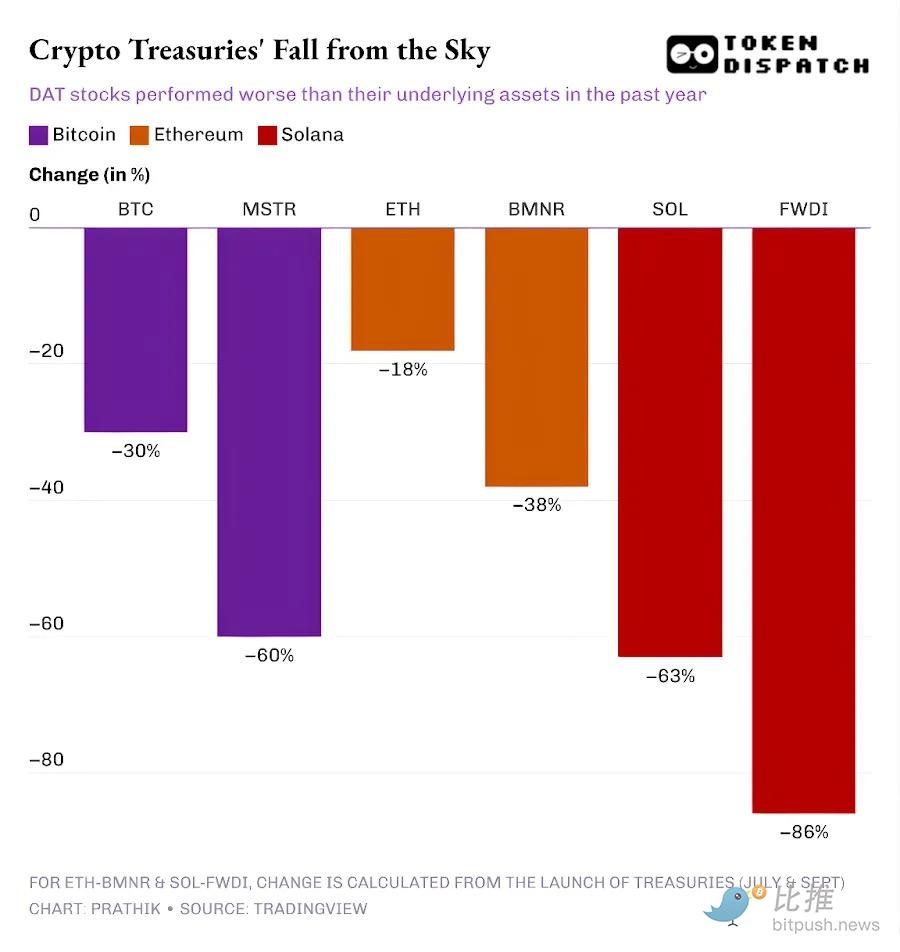

過去1年間、BTC、ETH、SOL DATなどの主要な暗号通貨の株価は、暗号通貨自体よりも下落しました。

原資産に対する株式のプレミアムが消えると、投資家は当然、なぜ分散型または集中型取引所、あるいは上場投資信託など、他の場所でより安い価格で暗号通貨を直接購入できないのかと疑問に思うだろう。

ブルームバーグのマット・レヴィン氏は重要な疑問を提起した。DATの株価が純資産価値を下回る価格で取引されているのに、ましてやプレミアム価格で取引されているのに、なぜ投資家は同社に暗号資産の保管庫を清算したり自社株を買い戻したりするよう強制しないのか?

業界リーダーのStrategyを含む多くのDATは、弱気相場でも仮想通貨を保有し続け、プレミアム時代の到来を待つと投資家を説得しようとしています。しかし、私はより重要な疑問を抱いています。近い将来、追加資本を調達できない場合、DATはどこから資金を調達して事業を維持していくのでしょうか?これらのDATには、請求書の支払いや給与の支払いが伴います。

戦略は 2 つの理由から例外です。

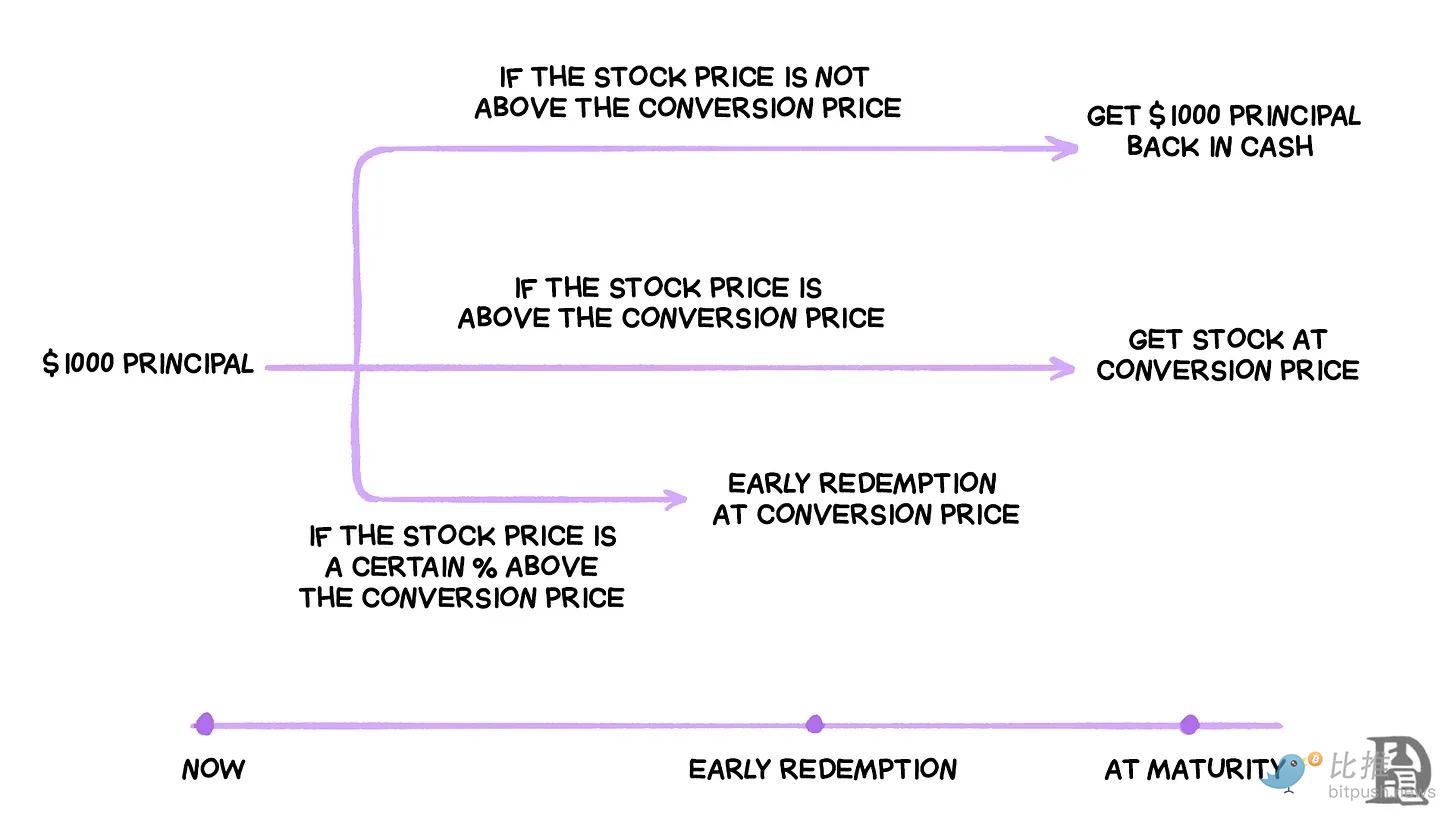

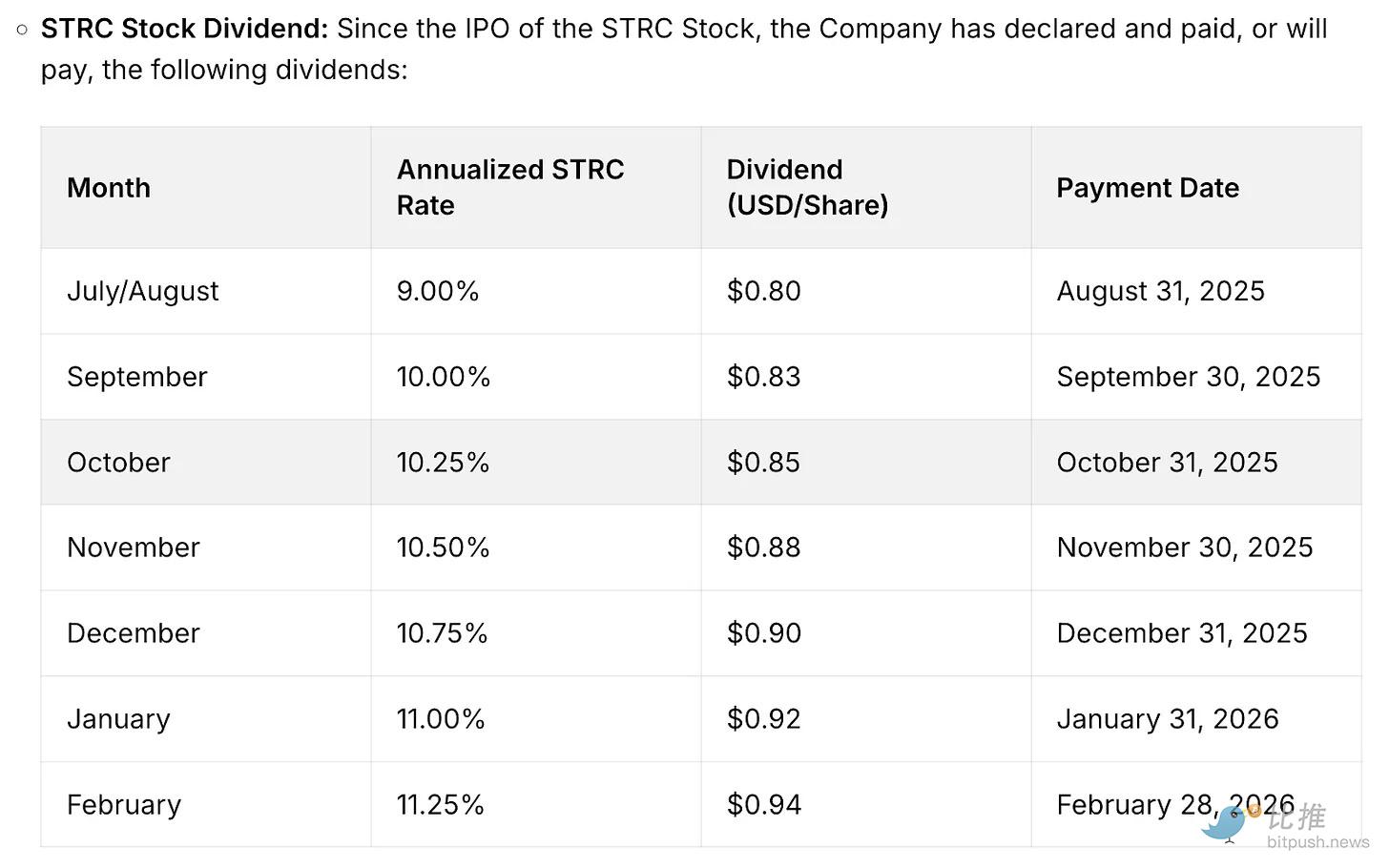

報道によると、同社は22億5000万ドルの準備金を保有しており、これは約2年半分の配当および利息支払いに充当できる額です。これは、ストラテジー・インベストメントが資金調達をゼロクーポン転換社債のみに頼らなくなったことを示している点で重要です。同社はまた、多額の配当支払いを要求するシニア債も発行しています。

また、規模に関わらず継続的な収益を生み出す事業も保有しています。2025年第4四半期、Strategyは総収益1億2,300万ドル、粗利益8,100万ドルを報告しました。Strategyの純利益は暗号資産の時価総額の四半期ごとの変動により大きく変動する可能性がありますが、ビジネスインテリジェンス部門が唯一の具体的なキャッシュフロー源となっています。

しかし、それでもStrategyの戦略が無敵というわけではありません。市場は依然として同社の株価を下落させる可能性があり(過去1年間に起こったように)、低コストで資金調達を継続するStrategyの能力を弱める可能性があります。

ストラテジーは暗号通貨の弱気相場を乗り切るかもしれないが、避けられない出費をカバーするための十分な準備金や運用能力を欠く新興DATは圧力を感じることになるだろう。

この違いは ETH DAT ではさらに顕著になります。

イーサリアムベースのDAT最大手であるBitMine Immersionは、ETH金庫を支える周辺事業を展開しています。2025年11月30日締めの四半期において、BMNRはコンサルティング、リース、ステーキング収入を含む総収益229万3000ドルを報告しました。

同社の貸借対照表によると、同社は105億6,000万ドルのデジタル資産と8億8,770万ドルの現金同等物を保有している。BMNRの事業活動の結果、純キャッシュフローは2億2,800万ドルの赤字となった。必要な資金はすべて新株発行によって賄われた。

昨年は、BMNRの株価が年間を通してmNAVを上回る水準で取引されていたため、資金調達は比較的容易でした。しかし、過去6ヶ月間で、mNAVは1.5倍から1倍程度に低下しました。

では、株価がプレミアム価格で取引されなくなったらどうなるでしょうか? 割引価格で株式を発行し続けると、ETHの1株あたりの価格が下がり、投資家にとって市場から直接ETHを購入するよりも魅力が薄れる可能性があります。

これが、BitMineが先月、YouTubeブロガーのジミー「MrBeast」ドナルドソン氏が所有する非公開企業Beast Industriesの株式を2億ドルで取得すると発表した理由です。同社は「DeFiイニシアチブにおける協業の可能性を模索する」と述べています。

ETHとSOL DATは、BTC DATが誇ることができないステーキング収入が、市場暴落時の経営維持に役立っていると主張するかもしれない。しかし、それでも同社のキャッシュフロー義務を果たすという問題は解決していない。

ステーキング報酬(ETHやSOLなどの暗号資産で蓄積)があったとしても、DATはこれらの報酬を法定通貨に換金しない限り、給与、監査費用、上場費用、利息の支払いに使用することはできません。企業は、現金需要を満たすために、十分な法定通貨収入を確保するか、保有資産を売却または再担保する必要があります。

これは、SOL DAT の最大保有者である Forward Industries で明確に示されています。

FWDIは、1,738万1,000ドルの担保収入および関連収入を受け取ったにもかかわらず、2025年第4四半期に5億8,600万ドルの純損失を報告した。

経営陣は「既存の現金残高と運転資本は少なくとも2027年2月までは当社の流動性ニーズを満たすのに十分である」と明言している。

FWDIは、市場価格での株式発行、自社株買い、トークン化の実験など、積極的な資金調達戦略も明らかにしました。しかし、長期的にmNAVプレミアムが存在しない場合、これらの試みはすべてパッケージ価格の管理に失敗する可能性があります。

未来への道

昨年のDATブームは、資産蓄積のスピードとプレミアム株式発行による資金調達能力に集中していました。パッケージがプレミアム価格で取引される限り、DATは高額の株式を1株あたりの暗号資産(ベータ)に変換し続けることができました。投資家たちはまた、唯一のリスクは資産価格そのものにあると偽っていました。

しかし、プレミアムは永遠に続くわけではありません。暗号通貨のサイクルによって、プレミアムは割引に転じる可能性があります。昨年の10/10清算直後にプレミアムが下落しているのを初めて確認した際に、このことについて書きました。

しかし、この弱気相場により、DAT は、自社のパッケージがプレミアム価格で取引されなくなった場合に存続すべきかどうかを再評価することになるだろう。

このジレンマに対処する一つの方法は、企業がDAT戦略に加え、プラスのキャッシュフローを生み出す事業準備金や余剰準備金を補完することで、事業効率を向上させることです。なぜなら、弱気相場においてDAT戦略が投資家を惹きつけなくなった場合、従来の企業ストーリーが企業の存続を左右するからです。

「 戦略とマラソン:信念と力」の記事を読んだことがあるなら、戦略が複数の暗号通貨サイクルを通して主力であり続けてきた理由を思い出すでしょう。しかし、BitMine、Forward Industries、SharpLink、Upexiといった新興企業は、同じ強みに頼ることはできません。

彼らが現在行っている担保付き収益の獲得や脆弱な事業運営は、現実世界の債務をカバーするための他の選択肢を検討しない限り、市場の圧力によって崩壊する可能性がある。

この現象は、イーサリアム保管会社ETHZillaで確認されました。同社は先月、約1億1500万ドル相当のETHを売却し、 ジェットエンジン2基を購入しました。DATはその後、これらのエンジンを大手航空会社にリースし、月額料金でAero Engine Solutionsにエンジン管理を委託しました。

今後、人々はデジタル資産の蓄積戦略だけでなく、それらが生き残ることができる条件も評価するようになるだろう。現在進行中のDATサイクルにおいては、希薄化、負債、固定債務、そして取引流動性を管理できる企業だけが市場の低迷を乗り切ることができるだろう。