A. マクロ流動性

金融流動性は改善している。市場は、連邦準備制度理事会(FRB)が今年2回、来年4回の利下げを行うと予想している。トランプ大統領がFRBの過半数議席を確保すれば、より積極的な金融緩和政策を推進し、技術的な手段でFRBの決定を回避できるようになるだろう。米国株のバリュエーションは既に割高になっており、バブルの初期段階の兆候を示している。米国株の調整局面では、暗号資産市場が主導的な役割を果たしている。

B. 市場全体の状況

時価総額上位300社:

今週、BTCは急落し、アルトコインも軒並み下落しました。トランプ大統領が新しいコインを発行するたびに、市場流動性のピークと重なります。市場はETHに注目しています。

上昇率上位5社 | 増加 | 下落率上位5社 | 衰退 |

ウルティマ | 90% | KTA | 20% |

最高経営責任者(CRO) | 50% | キュービック | 20% |

クォンタム | 40% | CTC | 10% |

OKB | 40% | サロス | 10% |

バイオ | 30% | NNT | 10% |

WLFI:トランプ一家が開発したステーブルコインDeFiプロジェクトです。9月1日に20%がアンロックされた状態でローンチされます。初期費用は0.015と0.05で、当初は20%がアンロックされます。

CRO:crypto.comプラットフォームの通貨であり、Cronoパブリックチェーンのガス通貨です。トランプ・メディア・テクノロジーはCROの資金として64億ドルを調達する予定です。

HYPE:チェーンをリードする契約プラットフォームです。次回のアップグレードでは、資金調達率が80%大幅に削減され、稼働ノード数は21から24に増加し、トークンの買い戻しに使用される収益の割合は50%から99%に増加します。

C. オンチェーンデータ

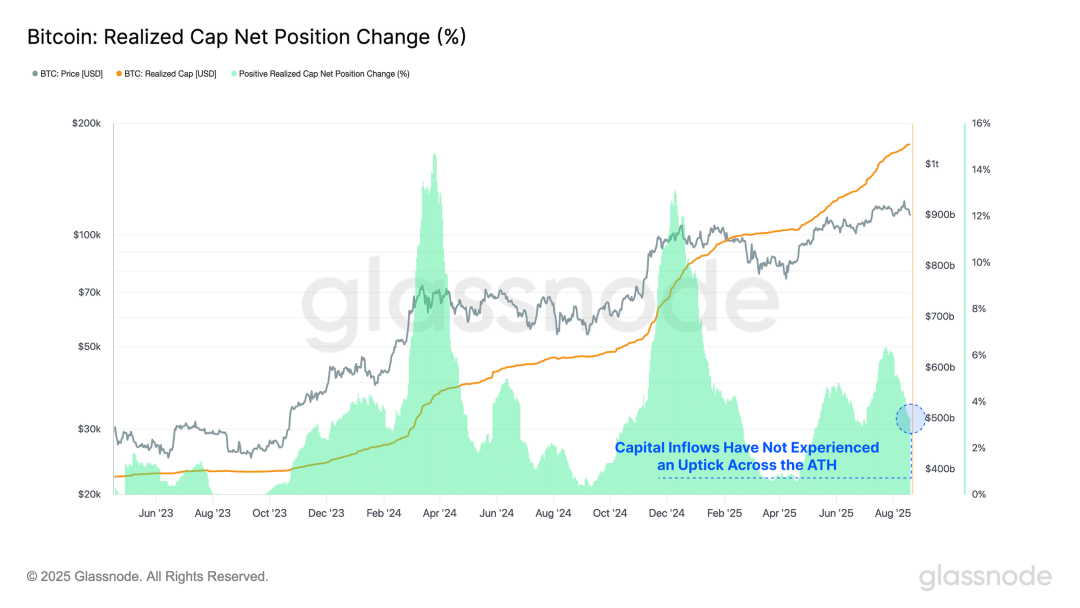

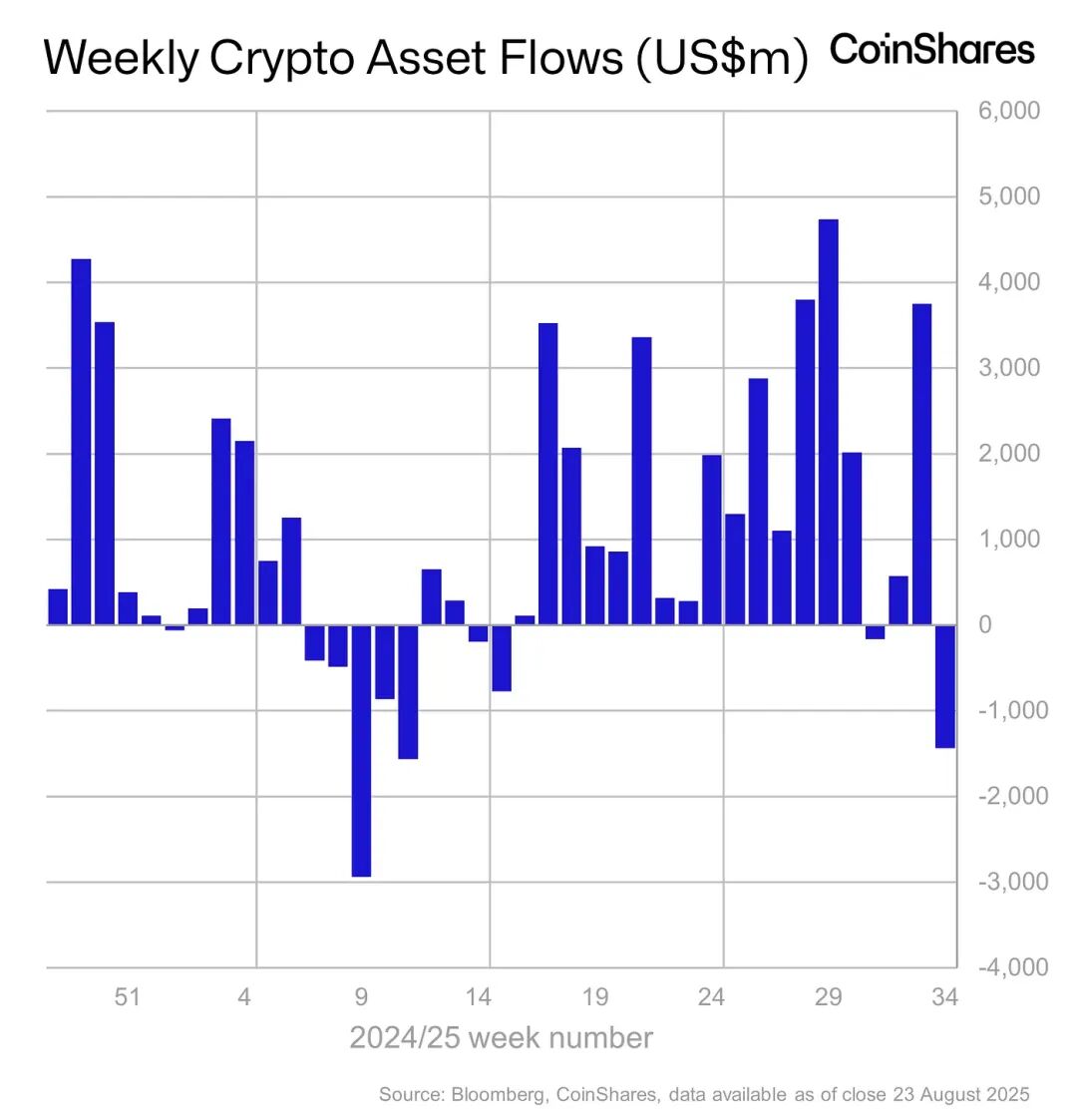

BTCは局地的な高値を付けた後、下落傾向にあります。数週間にわたる大規模な資金流入の後、ETFは利益圧迫に直面しており、これは伝統的な金融への需要が冷え込んでいることを示唆しています。

機関投資家の資金は先週、純流出額14億ドルと3月以来の最大となった。

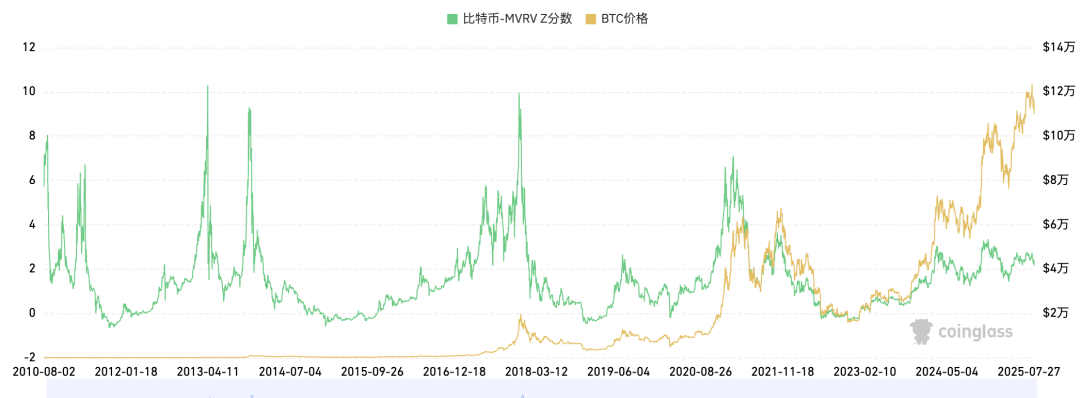

長期トレンド指標であるMVRV-ZScoreは、市場の総所有コストを全体的な収益性の代理指標として用います。6を超える数値は上限レンジを示し、2を下回る数値は下限レンジを示します。MVRVが臨界レベルである1を下回ると、保有者は一般的に損失を出すポジションに陥ります。現在の数値は2.5で、中間レンジに近づいています。

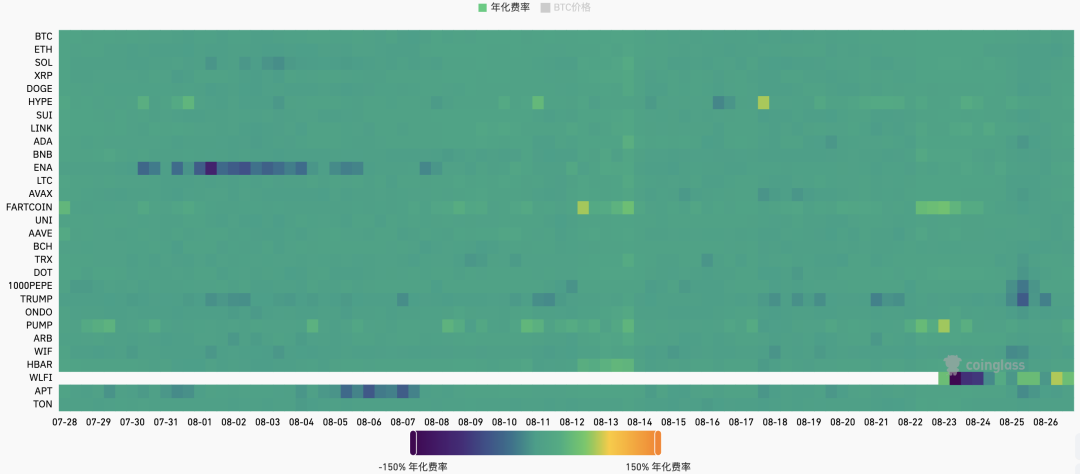

D. 先物市場

先物ファンディングレート:今週のレートは0.01%で、これは正常範囲です。0.05%から0.1%のレートは、ロングポジションのレバレッジが高まっていることを示しており、短期的な市場の天井を示唆しています。一方、-0.1%から0%のレートは、ショートポジションのレバレッジが高まっていることを示しており、短期的な市場の底を示唆しています。

先物未決済建玉: 主要な市場ファンドが撤退したため、今週は BTC 未決済建玉が減少しました。

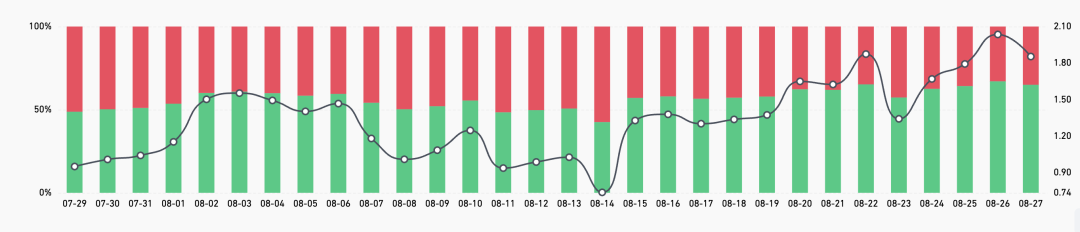

先物ロング・ショート比率:1.8。これは、市場センチメントが強欲に傾いていることを示しています。個人投資家のセンチメントは逆張りの指標となることが多く、0.7を下回ると不安を、2.0を上回ると強欲を示唆します。ロング・ショート比率は大きく変動するため、参考指標としてはあまり役に立ちません。

E. スポット市場

今週、BTCは急落しました。BTCのドミナンスはピーク時の66%から58%に低下し、米国大統領選後の上昇以来初めて、大幅かつ持続的な下落となりました。これは、市場がアルトコインへとシフトする可能性を示唆しています。米国株式市場で多数のアルトコイン債が発行されたことで、BTC購入者から資金が流出し、マイクロストラテジーのような企業の資金調達コストが上昇しました。

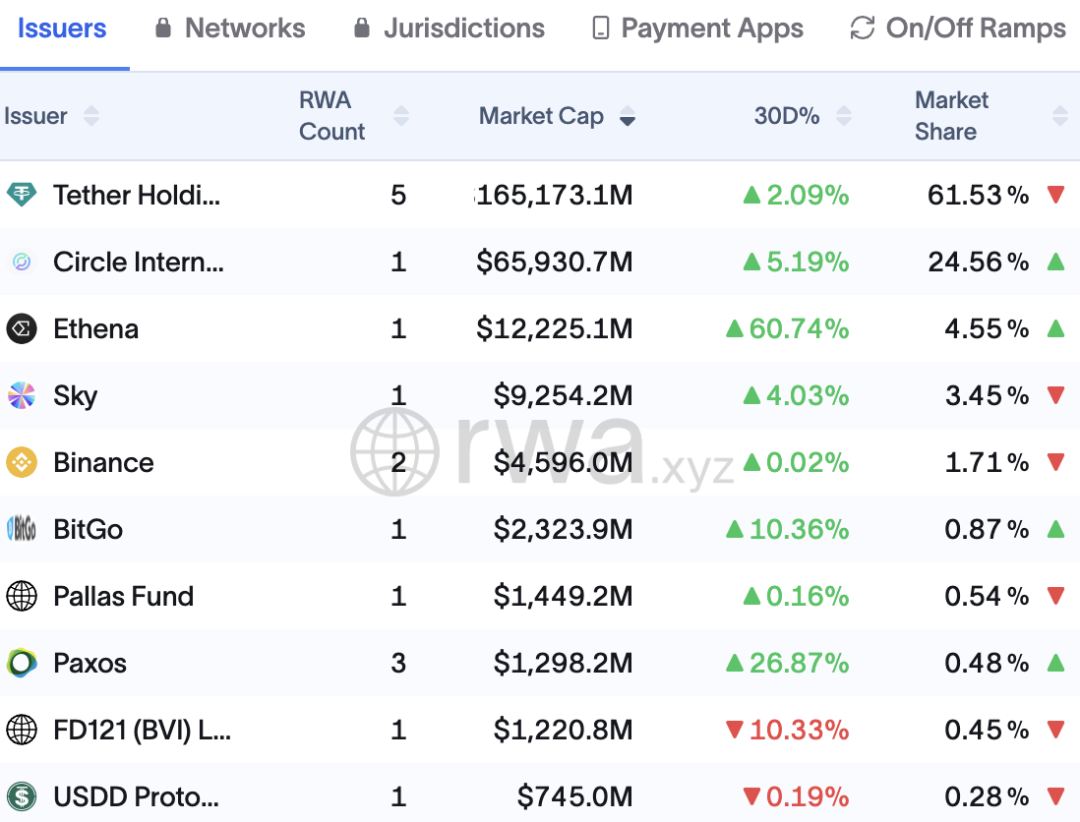

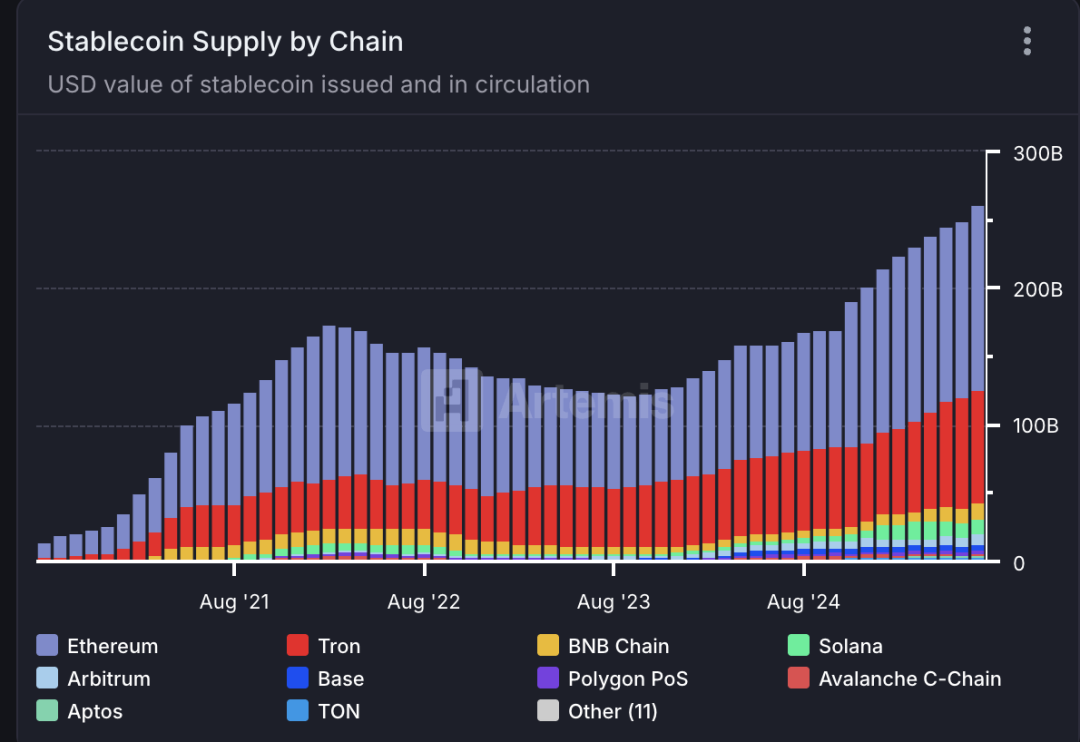

F. ステーブルコイン市場 世界の主流ステーブルコイン市場価値

世界のステーブルコインの総供給量は2,778億ドルで、前週比0.1%増加しました。USDTは市場の62%、USDCは25%を占めています。

急上昇中のステーブルコイン「USD1」の時価総額は今週10%増加した。トランプ家のDeFiプロジェクト「WLFI」は、9月1日にステーブルコインをローンチする。今年3月上旬のローンチ時点では、USD1ステーブルコインの供給量は350万ドルだった。現在、時価総額は27億ドルを超え、ステーブルコインの中で7位にランクされている。USD1は米ドルに1:1でペッグされており、準備金は現金、米国債、および同等物から構成されている。BitGoがカストディアンであり、Crowe LLPが毎月準備金検証レポートを発行している。USD1は業界で透明性と信頼性が高いと広く認められている。USD1はほぼ完全にBNBチェーン上で発行されており、総流通量全体の90%以上を占めている。

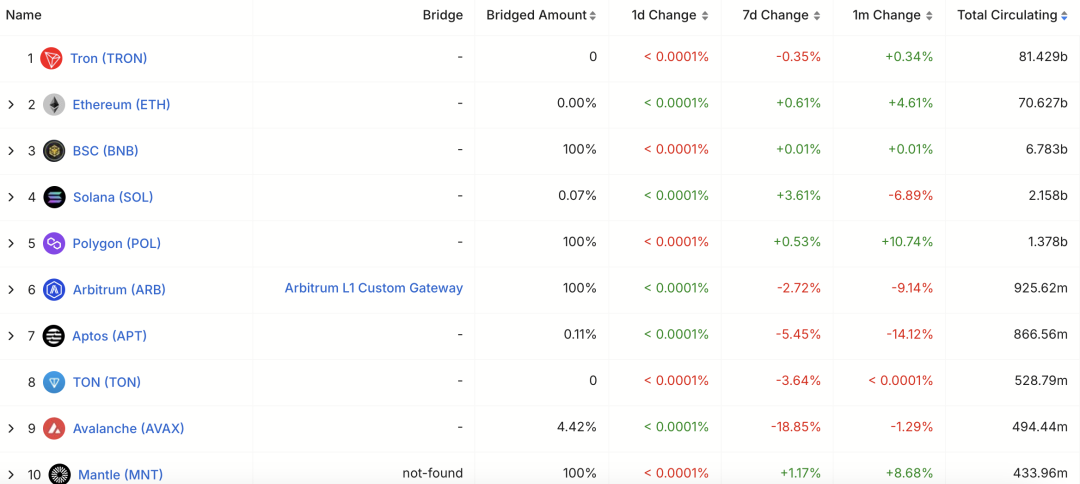

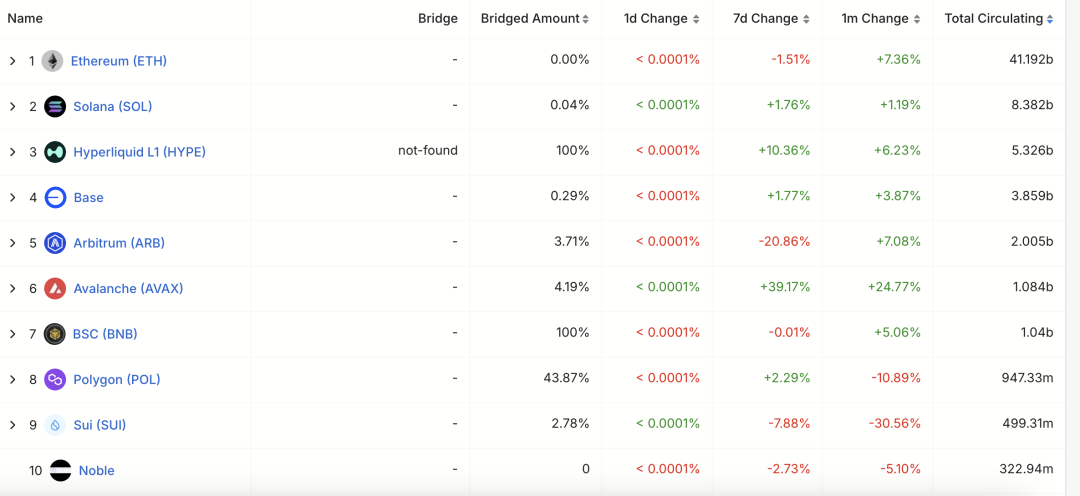

さまざまなパブリックチェーンのステーブルコイン

過去 30 日間で、USDT はオンチェーン DeFi と取引所の需要により、Polygon チェーンと MNT チェーンでそれぞれ 11% と 9% と大幅に増加しました。

USDTのステーブルコインパブリックチェーンPlasmaは来月コインを発行し、Binance取引所で複数の預金および投資活動を開始する予定で、市場前市場価値は50億ドルになる見込みだ。

過去 30 日間で、USDC ではオンチェーン DeFI と取引所の需要により、AVAX チェーンと HYPE がそれぞれ 25% と 6% 大幅に増加しました。

オンチェーン契約プラットフォームHYPEの次回のアップグレードでは、資金調達率が80%も大幅に削減され、稼働ノード数が21から24に増加し、トークンの買い戻しに充てられる収益の割合が50%から99%に上昇します。HYPEは、入出金に主にUSDCを使用しています。

ステーブルコインは主にどのような用途に使用されますか?

過去30日間、Ethenaには比較的多くのステーブルコインの入金がありました。主な理由は、USDeの高いステーキング利回りが多くのDefiプレイヤーを惹きつけたことです。

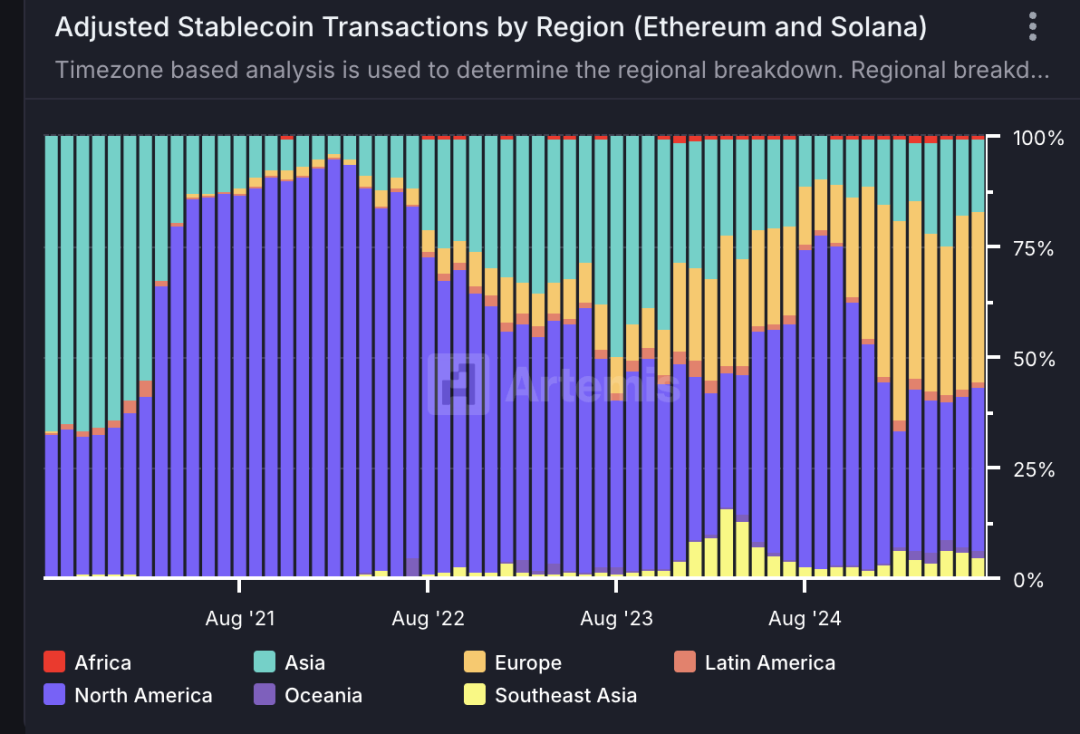

ステーブルコインの利用の地理的分布

北米 (38%)、ヨーロッパ (37%)、アジア (16%) が引き続き主要市場であり、他の地域では大きな変化はありません。