著者: アーサー・ヘイズ

原題: 雪予報

発売日:2025年11月17日

アマチュア気象学者をまた演じる時が来た。ラニーニャやエルニーニョといった概念が私の語彙に加わりつつある。

嵐の風向を予測することは、降雪量と同じくらい重要です。どの斜面がスキーに適しているかを決めるからです。私は気象パターンに関する基本的な知識を活用して、日本の北海道で秋がいつ終わり、冬がいつ始まるかを予測しました。

地元のスキーヤーたちと、夢のパウダースノーシーズンが早く始まるかもしれないと話し合った。お気に入りの仮想通貨取引アプリを以前ほど頻繁に更新しなくなり、今ではSnow-Forecastを一番頻繁にチェックするようになった。

データポイントが集まり始めると、不完全な情報に基づいていつゲレンデに行くかを決めなければなりませんでした。スキーを履く前日まで天候がどうなるか分からないこともありました。

数年前のスキーシーズン、12月中旬に訪れた時、山は泥に覆われていました。チェアリフトはたった1本しか開通しておらず、数千人の興奮したスキーヤーが利用していました。平坦で雪のまばらな初心者から中級者向けの斜面を確保するのに、何時間も列に並ぶこともありました。翌日は大雪が降り、お気に入りの森に覆われたスキーリゾートで、最高のパウダースノーを満喫しました。

ビットコインは、世界の法定通貨の流動性を示す自由市場の指標として機能します。その取引は、将来の法定通貨供給に対する期待に左右されます。現実は、こうした期待と一致することもあれば、一致しないこともあります。

お金は政治です。そして、絶えず変化する政治的レトリックは、将来の法定通貨供給に関する市場の期待に影響を与えます。

ある日、米国大統領は、より大規模で低コストの資金調達によってお気に入りの支持者の資産を増やすことを呼びかけ、翌日には、一般大衆の破滅とインフレと戦うために正反対のアプローチを呼びかけました。

科学と同様、取引においても、確固たる信念を持つことは重要ですが、柔軟な姿勢を維持することも重要です。

「大規模関税の日」(2025年4月2日)における米国の悲惨な敗北を受けて、私は物価は上昇のみし、決して下落しないことを訴えました。

アメリカのトランプ大統領と財務長官のバッファロー・ビル・ベセント氏は教訓を学び、もはや世界の金融・貿易運営システムを性急に変えようとはしていないと私は信じている。

彼らは人気を取り戻すために、印刷されたお金で資金を調達し、支持者(相当量の不動産、株、暗号通貨を所有している)に特典を提供するでしょう。

4月9日、トランプ大統領は「タコ」を起こし、関税の休戦を発表。大恐慌の始まりと思われた状況が、今年最高の買い場へと変貌しました。ビットコインは21%上昇し、一部のアルトコイン(主にイーサリアム)も上昇しました。これは、ビットコインのドミナンスが63%から59%に低下したことからも明らかです。

しかし、最近、ビットコインのドル流動性に関する予測は悪化しています。10月初旬に史上最高値を記録して以来、ビットコインは25%下落しており、多くのアルトコインはニューヨーク市長選挙で資本家が受けたよりも大きな打撃を受けています。

何が変わったのでしょうか?

トランプ政権のレトリックは変わっていない。トランプ大統領は、連邦準備制度理事会(FRB)が金利を高く維持しすぎていると批判し続けている。彼と副大統領は、様々な手段で住宅市場を活性化させることについて協議を続けている。

最も重要なのは、あらゆる転換点においてトランプ大統領が中国に譲歩し、二大経済大国間の貿易と金融の不均衡の強制的な是正を延期したことだ。2年から4年ごとに有権者と向き合わなければならない政治家にとって、そのような経済的、政治的苦痛は耐え難いものだったからだ。

変わっていないが、市場が政治家の言説よりも重視するようになったのは、ドル流動性の縮小だ。

米ドル流動性指数(白線)は2025年4月9日以降10%下落している一方、ビットコイン(金線)は12%上昇しています。この乖離は、トランプ政権の流動性に関する肯定的なレトリックに一部起因しています。また、個人投資家がビットコインETFへの資金流入とDAT mNAVプレミアムを、機関投資家がビットコインへのエクスポージャーを求めている証拠と見なしていることも理由の一つです。

物語はこうです。機関投資家がビットコインETFに殺到しました。ご覧の通り、4月から10月にかけての純流入額は、ドル流動性の低下にもかかわらず、ビットコインの買いを持続的に支えました。このチャートには注意点が1つあります。最大のETF(ブラックロックIBIT US)の最大保有者は、このETFをベーシストレードの一環として利用しており、ビットコインに強気ではありません。

彼らは、CME上場のビットコイン先物契約を空売りしながら同時にETFを購入することで、価格差から利益を得た。

このアプローチは資本効率に優れています。なぜなら、ブローカーは通常、ショート先物ポジションを担保として ETF を使用することを許可しているからです。

これらはIBIT USの上位5社です。ゴールドマン・サックスなど、自己勘定取引に特化した大手ヘッジファンドまたは投資銀行です。

上のグラフは、これらのファンドが IBIT US を購入し、CME 先物契約を売却することで得た年率ベースの収益を示しています。

上記の取引所はBinanceですが、CMEの年率ベーシスは基本的に同じです。ベーシスがフェデラルファンド金利を大幅に上回ると、ヘッジファンドが取引に殺到し、ETFへの大量かつ持続的な純流入が発生します。

このことから、市場のミクロ構造に馴染みのない人々は、機関投資家がビットコインへのエクスポージャーを保有することに大きな関心を持っているという誤解を抱きがちです。しかし実際には、彼らはビットコインには全く関心がなく、単にフェデラルファンド金利より数パーセント高い利回りを得るために、私たちのサンドボックスで遊んでいるだけです。ベーシスポイントが下落すると、彼らはすぐにポジションを売却します。最近、ETF複合体はベーシスポイントの低下に伴い、巨額の純流出を記録しています。

個人投資家は現在、これらの機関投資家がビットコインを嫌っていると考えており、売却を促す負のフィードバックループが生じ、その結果、ベーシスが下がり、最終的にはさらに多くの機関投資家がETFを売却することにつながっている。

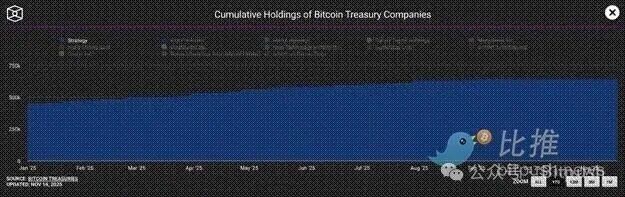

デジタル資産信託(DAT)は、機関投資家にビットコインへのエクスポージャーを得るための代替手段を提供します。Strategy(ティッカーシンボル:MSTR US)は、DATの中で最大のビットコイン保有者です。同社の株価が保有ビットコイン(mNAV)に対して大幅なプレミアムで取引されている場合、同社は株式発行やその他の資金調達手段を用いて、より低い価格でビットコインを取得することができます。プレミアムがディスカウントに低下すると、Strategyによるビットコインの取得は減速します。

これは累積保有のチャートであり、その変数の変化率ではありませんが、ストラテジーの mNAV プレミアムが消えるにつれて、保有の成長率が鈍化していることがわかります。

4月9日以降、ドル流動性は縮小していたものの、ビットコインETFへの資金流入とDATの購入によりビットコインは上昇しました。しかし、この状況は既に終息しています。

機関投資家によるETF購入を支えるだけの魅力的なベーシスはもはや存在せず、ほとんどのDATがmNAV(基準価額)を下回る価格で取引されていることから、投資家はビットコインデリバティブ証券への投資も避けています。こうした資金流入によって流動性の悪化が隠されなければ、ドル流動性が縮小するか、あるいは政治家が約束したよりも緩やかなペースで拡大するという現在の短期的な懸念を反映して、ビットコインは下落せざるを得ないでしょう。

証拠を提出してください。

今こそトランプとベセットは証拠を提示するか、黙るかのどちらかだ。彼らには、財務省を連邦準備制度理事会(FRB)よりも上位に置き、新たな住宅バブルを作り出し、さらなる景気刺激策を発動するだけの力があるか、それとも無能で弱虫な嘘つき集団かのどちらかだ。

事態をさらに複雑にしているのは、民主党員たちが(当然のことながら)住宅価格高騰問題を選挙戦の必勝法として掲げていることだ。野党が無料の交通カード、家賃統制付きアパートの大量供給、政府直営の食料品店といった公約を実現するかどうかは、もはや重要ではない。重要なのは、アメリカの有権者が自分の意見を聞いてもらいたい、そして少なくとも誰かが自分たちのことを考えてくれているという自己欺瞞を望んでいるということだ。人々は、トランプ氏と彼の「アメリカを再び偉大に」(MAGA)支持者たちが、日々目にし、感じているインフレをフェイクニュースで隠蔽しようとしてくることを望んでいない。

彼らは、自分たちの声が聞き届けられることを望んでいる。ちょうどトランプ氏が2016年と2020年に「有色人種」を取り締まり、国外追放すれば、彼らの高給職が魔法のように再び現れるだろうと彼らに語ったのと同じだ。

数年先を見据える人々にとって、こうした法定通貨発行速度の短期的な停滞は取るに足らないものだ。共和党の赤陣営が十分な紙幣を刷ることができなければ、株式市場と債券市場は暴落し、両党の教条主義的な議員たちは、紙幣刷りという悪魔崇拝の世界に逆戻りすることになるだろう。

トランプ氏は抜け目のない政治家だ。前任者のバイデン氏(彼も新型コロナウイルス対策による景気刺激策によって引き起こされたインフレに同様の不満を抱えていた)と同様に、彼は公に方針転換し、一般有権者を苦しめているインフレの元凶として連邦準備制度理事会(FRB)を攻撃するだろう。しかし、心配する必要はない。トランプ氏は自身の選挙資金を提供している富裕層の資産家を忘れることはない。「バッファロー・ビル」ことベサント氏は、一般人には理解できない独創的な方法で紙幣を刷るよう厳命されるだろう。

2022年のこの写真を覚えていますか?私たちのお気に入りの「追従者」、連邦準備制度理事会(FRB)のジェローム・パウエル議長が、ジョー・バイデン前大統領とジャネット・イエレン財務長官から説教を受けていました。バイデンは支持者に対し、パウエル議長がインフレを鎮圧すると説明しました。そして、自分を権力の座に押し上げた富裕層の金融資産を増やす必要があったため、イエレンに対し、パウエル議長による利上げとバランスシート縮小をいかなる犠牲を払ってでも撤回するよう命じました。

イエレン議長は2022年第3四半期から2025年第1四半期にかけて、債券や国債よりも多くの財務省短期証券を発行し、FRBの逆レポプログラムから2.5兆ドルを流出させ、その結果、株式、住宅、金、暗号通貨の価格が上昇した。

一般の有権者、そして読者の皆さんの中には、私が今書いたことは意味不明に聞こえるかもしれません。そして、まさにそこが問題の核心です。皆さんが経験しているインフレは、まさに一般市民の負担軽減に尽力していると主張する政治家が作り出したものなのです。

「バッファロー・ビル」ことベサントもきっと同じような魔法のトリックを使っているに違いない。彼も同じような結果を生み出せると100%確信している。彼は歴史上、為替市場のチャネルと為替取引の最も偉大な達人の一人だ。

状況はどうですか?

2023年後半と2025年後半の市場環境は驚くほど類似している。債務上限をめぐる争いは真夏(2023年6月3日と2025年7月4日)に終結し、財務省は一般会計(TGA)の再構築を余儀なくされ、システムから流動性を引き出すことになった。

2023年:

2025年:

「バッドガール」イエレン氏は上司の心を掴んだ。「バッファロー・ビル」ベサント氏は「BB」を見つけ出し、ビスマルク流の手法で市場を再構築し、2026年の中間選挙で共和党が金融資産保有者の票を獲得できるだろうか?

信用収縮を容認すべきという考えを払拭するために、市場はホブソンの選択を提示する。投資家が短期的な通貨発行が禁じられていることに気づけば、株価と債券価格は急落するだろう。この時点で、政治家は、経済全体を支えるレバレッジの高い法定通貨金融システムを救済するために通貨を発行しなければならないが、これは新たなインフレにつながる。あるいは、信用収縮を容認しなければならない。後者の場合、レバレッジが過剰な企業は生産と雇用を削減せざるを得なくなり、富裕層の資産を破綻させ、大量失業を引き起こすことになる。

後者の方が一般的に政治的に受け入れられやすい。なぜなら、1930 年代型の失業と財政難は選挙で常に敗者となる一方、インフレは紙幣印刷による貧困者への補助金を通じて隠蔽できるサイレントキラーだからだ。

私が北海道の「人工降雪機」に信頼を置いているのと同じように、トランプ氏とベサント氏は彼らのレッドキャンプの共和党が権力の座に留まることを望んでいると私は100%確信している。

したがって、彼らは、米国と世界の経済の現状においてケインズ主義の「部分準備銀行」詐欺を継続的に支援するために必要な紙幣を印刷しながら、インフレに対して厳しい態度を取る方法を見つけるだろう。

山登りでは、早すぎる到着は時に危険な坂道へと陥ることがある。金融市場では、ネリーの言葉を借りれば、「上昇のみ」の世界に戻る前に、市場はまず「降りて、鷲の羽を伸ばす」必要がある。(ちなみに、今は昔ほどミュージックビデオは作られていない。)

ブルケース

私のドル流動性マイナス理論に反論する論拠は、米国政府が閉鎖後に業務を再開するにつれて、総資産残高(TGA)は急速に1,000億ドルから1,500億ドル減少し、目標の8,500億ドルに達するため、システム内の流動性が増加するというものです。さらに、連邦準備制度理事会(FRB)は12月1日にバランスシートの縮小を停止し、まもなく量的緩和(QE)によるバランスシートの拡大を再開するでしょう。

当初は、政府閉鎖後のリスク資産について楽観的でした。しかし、データを詳しく調べていくうちに、私の指標によると、7月以降約1兆ドルのドル流動性が蒸発していることに気づきました。1500億ドルの流動性増加は素晴らしいことですが、次はどうなるのでしょうか?

連邦準備制度理事会(FRB)の複数の理事は、銀行準備金の再構築と金融市場の適切な機能確保のため、量的緩和の再開の必要性を示唆しているものの、これは単なるレトリックにとどまっている。ウォール・ストリート・ジャーナルのニック・ティミラオス氏(FRBの「ウィスパラー」)が量的緩和再開のゴーサインを出したと発表すれば、彼らの真剣さが分かるだろう。しかし、まだその段階ではない。一方、スタンディング・レポ・ファシリティ(STF)は、金融市場が大量の国債発行に対応できるよう、数百億ドル規模の資金を増発するために活用されるだろう。

理論上、ベサント氏はTGAをゼロにまで引き下げることが可能だ。しかし残念ながら、財務省は毎週数千億ドル規模の国債をロールオーバーする必要があるため、不測の事態に備えて多額の現金バッファーを維持しなければならない。満期を迎える国債の債務不履行リスクを負う余裕はなく、残りの8,500億ドルを直ちに金融市場に投入することは不可能だ。

政府支援の住宅ローン金融機関であるファニーメイとフレディマックの民営化は確実に実現するが、数週間以内に実現するわけではない。銀行は爆弾、原子炉、半導体などを製造する企業に融資を行うことで「義務」を果たすことになるだろうが、これもまたより長い期間をかけて実現するものであり、その資金が直ちにドル資金市場に流入するわけではない。

強気派の言う通り、時間が経てば必然的に印刷機が稼働し、大量生産が始まるだろう。

しかしまず、市場は流動性ファンダメンタルズとの整合性を高めるために、4月以来の上昇分を戻さなければならない。

最後に、Maelstromのポジショニングについて議論する前に、私は「4年サイクル」を支持していないことを述べておきます。ビットコインや一部のアルトコインは、市場が通貨発行プロセスを加速させるのに十分なトークンを放出した後にのみ、史上最高値を更新します。

メイルストロムのポジション

先週末、暗号資産価格の下落を予想し、米ドル建てステーブルコインのポジションを増やしました。短期的には、米ドルの流動性が下落する環境をアウトパフォームできる暗号資産はZcash($ZEC)だけだと思います。

人工知能、大手テクノロジー企業、そして巨大な政府の台頭により、インターネット全体からプライバシーはほぼ消滅しました。ゼロ知識証明暗号を採用したZcashをはじめとするプライバシー重視の暗号通貨は、人類にとってこの新たな現実に立ち向かう唯一のチャンスです。だからこそ、バラジ氏をはじめとする人々は、プライバシーという壮大な物語が今後数年間、暗号通貨市場を牽引していくと考えています。

サトシ・ナカモトの信奉者として、私は、3番目、4番目、5番目に大きい暗号通貨がドルデリバティブであり、アイドルチェーンでは何もしないコインであり、CZの集中型コンピュータであることに腹を立てています。

これらがビットコインとイーサリアムに次ぐ15年間で2番目に大きな暗号通貨だとしたら、私たちは一体何をしているのでしょうか?

Paolo氏、Garlinghouse氏、そしてCZ氏については、個人的な意見はありません。彼らはトークン保有者に価値を生み出す達人です。創業者の皆さん、ぜひ覚えておいてください。しかし、Zcashや同様のプライバシー重視の暗号通貨は、イーサリアムに次ぐ存在となるべきです。

草の根の暗号通貨コミュニティは、こうした種類のコインやトークンに高い時価総額を与えることで私たちが暗黙のうちに支持しているものが、生身の人間である私たちがテクノロジー、政府、AI の巨人たちに対抗する主体性を保持する分散型の未来とは相容れないという事実に気づき始めていると思います。

したがって、ベサント氏が紙幣発行のペースを見つけるのを待つ間、Zcash や他のプライバシー重視の暗号通貨は長期的な価格上昇を享受することになるだろう。

Maelstromは長期的な強気銘柄として引き続き注目されています。もし今年初めのように高値で買い戻さなければならないとしても、それは構いません。手元に余剰の法定通貨があるため、損失を誇りを持って受け入れています。だからこそ、大胆に投資し、それを真の価値に変えることができるのです。2025年4月のシナリオが再び到来した際に流動性を確保しておくことは、取引損失によってわずかな利益を市場に手放すよりも、サイクル全体の損益にとって決定的な意味を持ちます。

ビットコインは12万5000ドルから9万ドルの安値まで下落したが、S&P500とナスダック100は史上最高値付近で推移しており、信用イベントが起こりつつあることを示唆している。

7月以降のドル流動性指数の低下を観察したとき、私はこの見解を確認した。

私の考えが正しければ、株式市場の10~20%の下落と10年国債利回りの5%近辺が緊迫感を生み出し、連邦準備制度理事会、財務省、または他の米国政府機関が何らかの形の紙幣発行プログラムを導入するのに十分だろう。

この弱気相場では、ビットコインは8万ドルから8万5000ドルまで下落する可能性は十分にあります。しかし、リスク市場全体が崩壊し、連邦準備制度理事会(FRB)と財務省が通貨増刷を加速させれば、ビットコインは年末までに20万ドル、あるいは25万ドルまで急騰する可能性があります。