序文

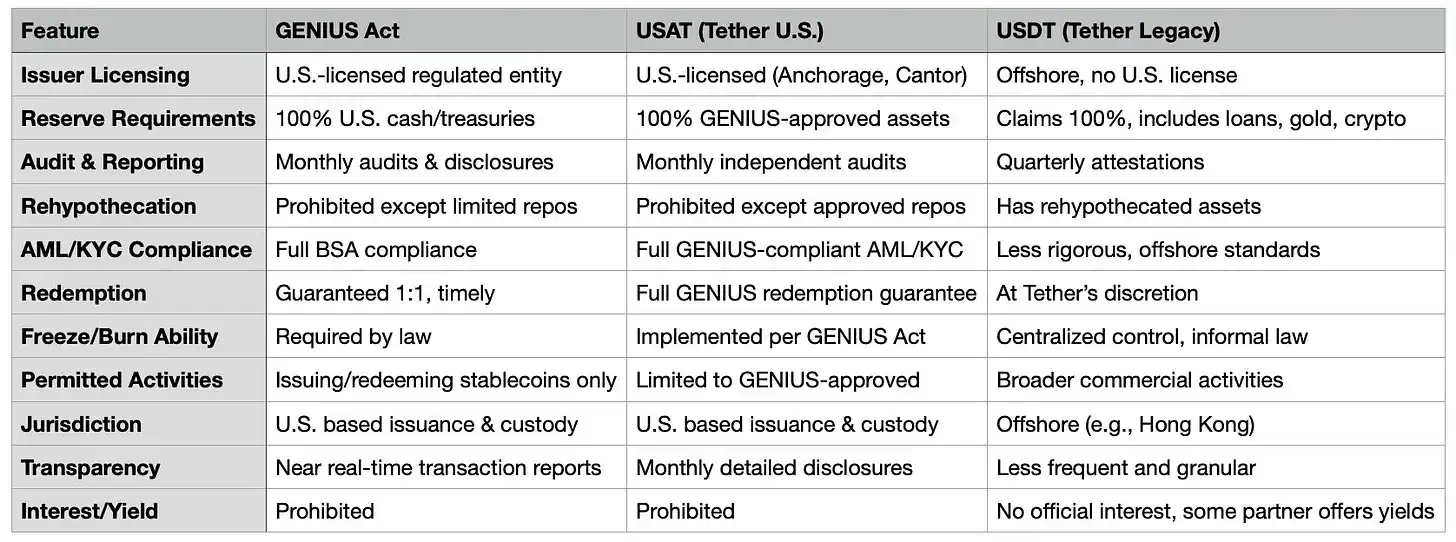

8月、ボー・ハインズ氏はホワイトハウスの仮想通貨委員会の役職を辞任し、すぐにテザー社の新設された米国部門のCEOに就任しました。彼の使命は、GENIUS法に準拠したステーブルコイン「USAT」の立ち上げです。USATは毎月監査を受け、全額現金と短期米国財務省証券で保有され、連邦銀行の完全な監督下で運営されます。

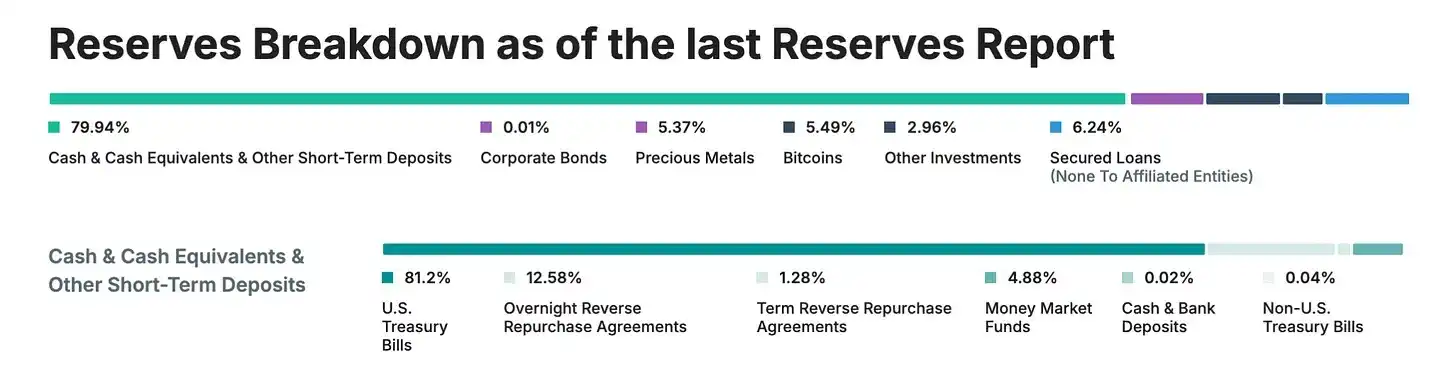

一方、USDTは毎月1兆ドルを超える取引を処理し続けており、その準備金はビットコイン、金、担保付きローンで構成されています。これらの資産は、完全な監査を受けていないオフショア機関によって管理されています。

同じ会社ですが、製品へのアプローチがまったく異なります。

Tetherは「許可を求めるのではなく、許しを求める」というビジネスモデルによって、昨年137億ドルの利益を上げました。一方、Circleはデューデリジェンスへの取り組みと、事業を進める前に適切な質問をすることで、70億ドルの評価額で上場を果たしました。

その発表は祝賀すべきものだったはずだ。

規制をめぐる長年の争い、透明性の問題、準備金の裏付けに関する根強い疑問を経て、テザーはついに批評家たちが長らく求めてきたもの、すなわち完全なコンプライアンス、独立した監査、規制された保管人、そして現金と短期米国債のみで保有される準備金を米国市場に提供することになった。

しかし、私たちは規制裁定取引や競争上の堀、そして革命的な技術が既存の秩序と衝突する愉快で気まずい瞬間について議論している一方で、誰もがそれが最初からすべて計画の一部だったかのように装っている。

企業構造に十分な創造性があれば、一度に 2 人の主人に奉仕できることがわかります。

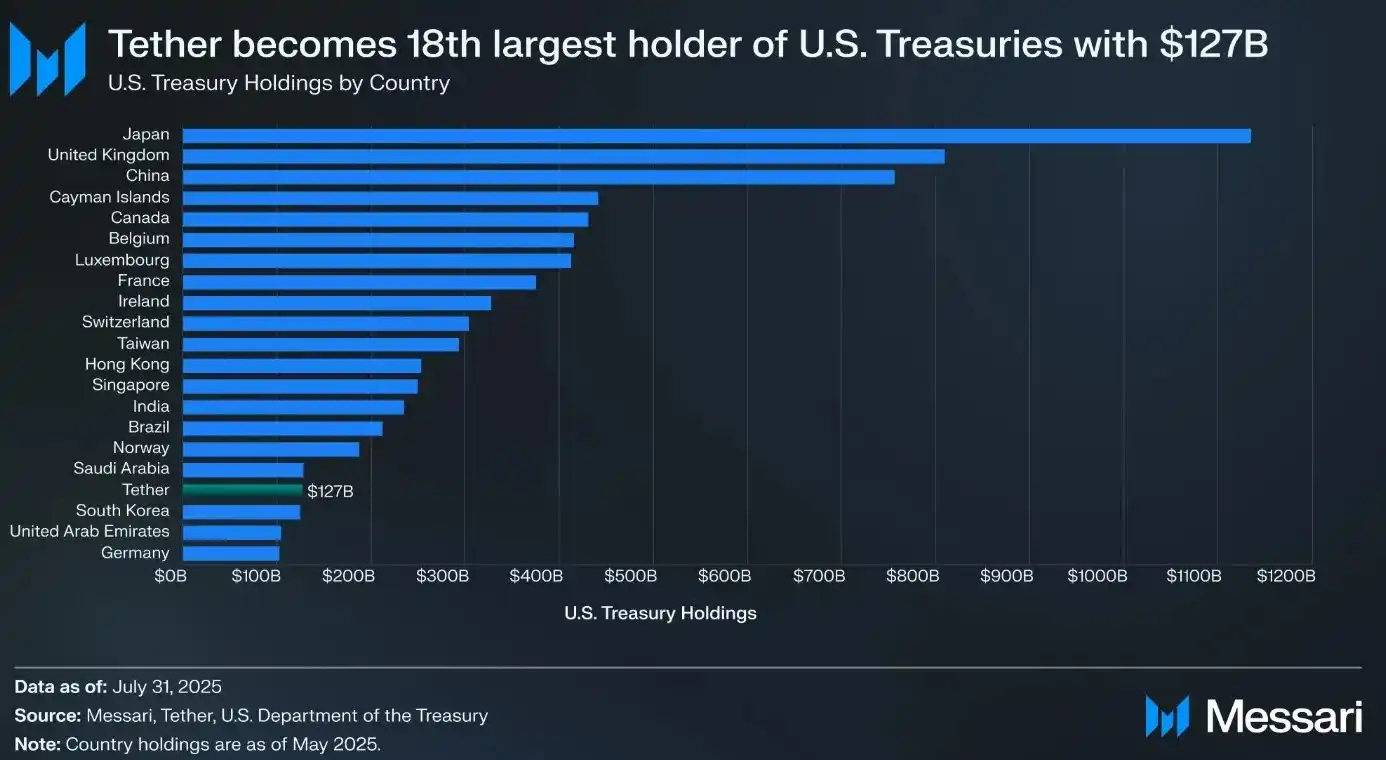

USATについて深く掘り下げる前に、まずはTetherがUSDTで成し遂げた驚異的な成果を理解しましょう。USDTの流通価値は1,720億ドルで、毎月1兆ドルを超える暗号資産取引を処理しています。もしTetherが国だとしたら、米国債の保有額は1,270億ドルで、世界第18位に相当します。

同社は昨年、売上高ではなく利益で137億ドルを稼ぎ、多くのフォーチュン500企業を上回り、最も収益性の高い企業の1つとなった。

これらすべては、従来の金融機関が慣れ親しんできた完全な監査、包括的な監督、透明性といった要素を伴わずに実現されています。テザーは包括的な監査ではなく四半期ごとの「証明」に頼り、金、ビットコイン、担保付きローンといった資産を準備金に組み入れています。これらは、厳格なステーブルコイン規制では禁止されている資産です。さらに、テザーは主に香港と英領バージン諸島のオフショア事業体を通じて事業を展開しています。

これは、規制当局の好みに完全に反することで、時には偉大な成果を達成できるという究極の例です。

GENIUS法の出現(そして問題点)

そして2025年7月、米国初の包括的なステーブルコイン規制であるGENIUS法が施行されました。世界で最も収益性と影響力のある暗号資産市場である米国市場に、突如として新たな厳格なルールが課せられました。

準備金の100%は現金と短期米国財務省証券(ビットコイン、金、担保付きローンはなし)

CEOとCFOによる認証付きの月次独立監査

· 米国のライセンスを保有し、米国によって規制されているカストディアン

マネーロンダリング対策(AML)/顧客確認(KYC)要件に完全準拠し、凍結機能も備えています。

保有者に利息は支払われない

準備金構成の完全な透明性

このリストをUSDTの既存の構造と照らし合わせると、課題は明らかです。この法律は事実上、「外国」所有のステーブルコインと国内所有のステーブルコインの間に明確な線引きをしています。英領バージン諸島と香港のTether関連事業体によって発行されるUSDTは、スイッチを入れるだけで規制に準拠できるわけではありません。企業構造、準備金構成、そして運用体制を根本的に見直す必要があります。

テザーにとってさらに問題なのは、GENIUS法の真の遵守には、同社がこれまで避けてきた透明性が求められることです。2025年現在、テザーは完全な監査ではなく、四半期ごとの「認証」を提供しています。同社の準備金の約16%は、GENIUS法で明示的に禁止されている資産、すなわち金(3.5%)、ビットコイン(5.4%)、担保付き融資、社債で保有されています。

では、なぜ USDT を修正しないのでしょうか?

USDT に準拠させるのではなく、まったく新しいトークンを立ち上げるのはなぜでしょうか?

簡単に言えば、USDTを規制準拠通貨に変換することは、航行中のスピードボートを航空母艦に改造しようとするようなものです。USDTは現在、世界中で5億人のユーザーに利用されており、彼らは厳格な米国の規制の対象外であることからUSDTを選んでいます。これらのユーザーの多くは新興市場の人々で、現地の銀行システムが信頼性に欠けたり、コストが高かったりする状況で、USDTが米ドルへのアクセス手段となっています。

もしTetherが世界中のすべてのUSDTユーザーに米国レベルのKYC要件、凍結機能、監査プロトコルを突然課した場合、USDTの成功の本質は根本的に変わるでしょう。USDTを為替変動ヘッジに使用しているブラジルの中小企業経営者は、米国の規制遵守に煩わされることを望みませんし、東南アジアの暗号通貨トレーダーはCEOからの毎月の認証を必要としません。

しかし、その背後にはより深い戦略的な理由、つまり市場セグメンテーションがあります。USATの創設により、テザーは米国の機関投資家向けに「ハイエンド」な規制対象商品を提供しつつ、他の市場ではUSDTを「グローバルスタンダード」として維持することができます。これはまるで、高級ブランドとマスマーケットブランドの両方を所有しているようなものです。つまり、同じ企業が顧客ごとに異なる商品を提供しているのです。

USATの価値提案(そのもの)

では、USATがUSDCにはない何を提供しているのでしょうか?この点に関して、Tetherのプロモーションは少し曖昧に感じられます。

このデュアルトラック戦略を支えるのは、技術アーキテクチャです。どちらのトークンもTetherのHadronプラットフォームを活用しており、規制の分離を維持しながら既存のインフラとのシームレスな統合を実現しています。法的に許可されている場合、流動性は2つのシステム間で流れますが、コンプライアンス「ファイアウォール」によって、各トークンはそれぞれの管轄区域内で独立して運用されます。

USATは、連邦政府認可の暗号資産銀行であるアンカレッジ・デジタル・バンクによって発行され、準備金はカンター・フィッツジェラルドによって保管されます。月次監査、透明性のある準備金、そして機関投資家が求めるすべての規制要件を含む、GENIUS法に完全に準拠します。元ホワイトハウス暗号資産アドバイザーのボー・ハインズ氏が率いるUSATは、ワシントンにおける強力な政治的支援とコネクションの恩恵を受けています。

しかし、CircleのUSDCは既にこれらの要件をすべて満たしています。USDCは、高い流動性、成熟した取引所との連携、機関投資家との提携、そして強力な規制実績を誇り、米国の機関投資家にとって好ましいステーブルコインとなっています。

Tether社の最大の強みは…まさにTether社そのものです。同社は世界最大のステーブルコイン流通ネットワークを構築し、圧倒的な市場シェアを誇り、年間137億ドルの利益を生み出して成長を支えています。CEOのPaolo Ardoino氏は、「競合他社とは異なり、当社は流通チャネルを借りるのではなく、自社で保有しています」と述べています。

TetherはUSATの流動性をゼロから構築する必要がありました。これは、取引所にUSATの上場を促し、トレーダーに流動性を提供し、機関投資家に実際に利用してもらうことを意味しました。Tetherの豊富な資金と広大な流通ネットワークをもってしても、これは容易なことではありませんでした。

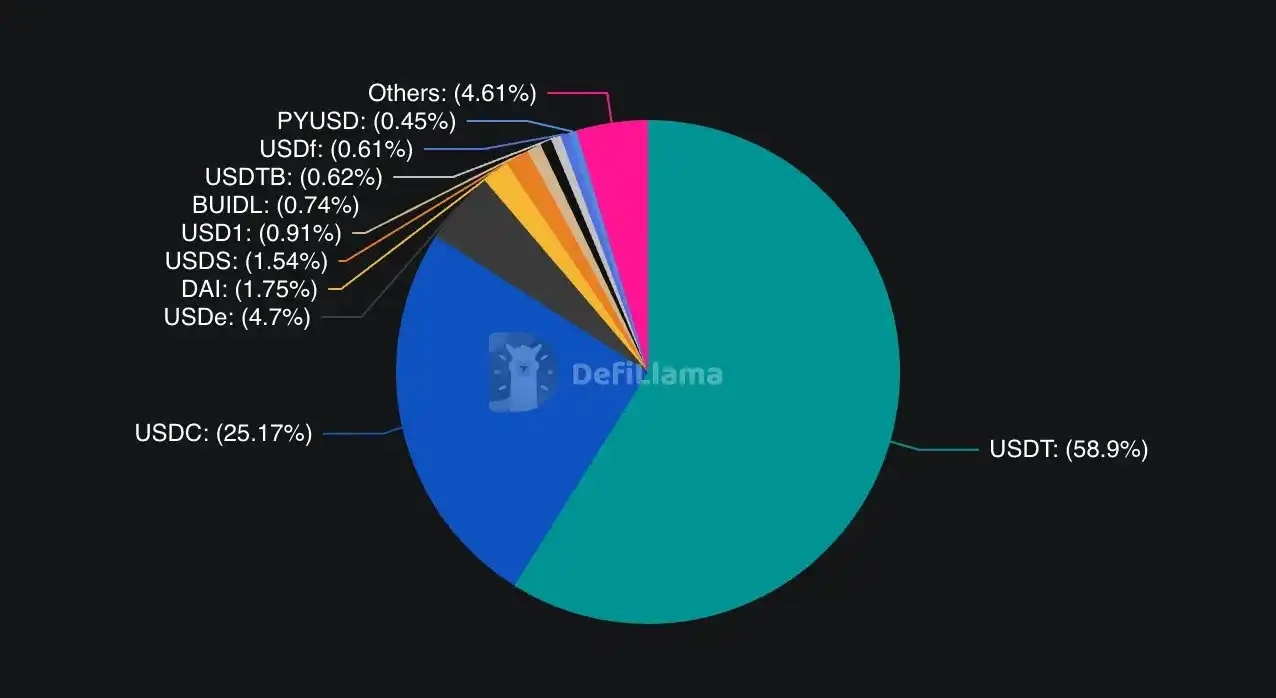

USDCは世界のステーブルコイン市場の約25%を占めていますが、規制対象の米国市場では圧倒的なシェアを占めています。USDTは世界の市場シェアの58%を占めていますが、規制対象の米国市場からはほとんど排除されています。

同社は、機関投資家が集中リスクを回避するための代替手段を必要としていると考えている。CircleやUSDCが行き詰まった場合、機関投資家は完全に規制された他の選択肢を求める可能性がある。さらに、TetherはCantor Fitzgeraldとの提携など、既存の関係を活用して、より良い条件やサービスを提供できる可能性がある。

Circleの最近の動きは、競争の激化を浮き彫りにしています。Circleは2025年6月に上場を果たし、ステーブルコイン金融に特化したブロックチェーン「Arc」を立ち上げ、グローバルな決済チャネルの拡大を続けています。Circleの規制優先戦略は、機関投資家への普及という点で明らかに成果を上げています。

しかし、USATにはUSDCにはない利点もあります。CEOのポール・アルドイノ氏によると、Tetherのグローバルな流通ネットワークには「数十万もの物理的な流通拠点」に加え、Rumbleへの7億7500万ドルの投資のようなデジタルパートナーシップが含まれています。10年以上かけて構築されたこのインフラは、模倣が困難です。

Tetherの強みは、世界的な関係と強固な財務基盤にあります。2025年上半期には57億ドルの利益を上げ、市場創出、流動性インセンティブ、そしてパートナーシップ構築のための十分なリソースを確保しました。流通チャネルを「借りる」必要がある競合他社とは異なり、Tetherは独自のインフラを保有しています。

USATの最大の利点は互換性にあると言えるでしょう。既存のUSDTインフラと連携すれば、ユーザーはシステムを完全に改修する必要がなくなります。既に数ヶ月かけてUSDTの統合を進めてきた開発者にとって、全く異なるプロバイダーでゼロから始めるよりも、別のTetherトークンに切り替える方がはるかに良い選択肢となるでしょう。

一部の機関やリスク意識の高いユーザーは、分散化と Circle (USDC) と Tether (USAT) 間の取引相手リスクの軽減を目的として、複数の規制対象ステーブルコインを保有したいだけかもしれません。

ここではタイムラインが非常に重要です。USATのローンチ予定日は2025年後半であるため、Tetherは流動性を構築し、取引所への上場を確保し、マーケットメーカーとの関係を構築する時間が限られています。金融市場では先行者利益が極めて重要であり、ユーザーは新規参入者よりも確立された流動性の高いオプションを好む傾向があります。

ここでのタイムラインは非常に重要です。USATは2025年末までにローンチ予定であるため、Tether社は流動性の構築、取引所上場の確保、そしてマーケットメーカーとの関係構築に限られた時間しか残されていません。金融市場では先行者利益が極めて重要であり、ユーザーは一般的に新規参入者よりも確立され流動性の高いオプションに惹かれます。

批評家は、USATは本質的に「コンプライアンスショー」であり、テザー社が中核事業の透明性と運用上の問題に対処せずに米国市場に参入する手段であると主張している。

この批判には一理ある。テザー社がUSDT規制に完全に準拠するのではなくUSATを導入するという決定は、同社が包括的な規制の正当性よりも、当面の運用の柔軟性を優先していることを示唆している。

一方で、市場はまさにこうあるべきだと主張する人もいるかもしれません。顧客セグメントによってニーズやリスク許容度は異なります。米国の金融機関は規制遵守と透明性を求め、新興市場のユーザーはアクセスのしやすさと低手数料を重視します。なぜ単一の企業が異なる商品を通して両方のセグメントに対応できないのでしょうか?

結論は

Tetherのデュアルステーブルコイン戦略は、規制、分散化、そして機関投資家による導入に関して、暗号資産業界全体における広範な緊張関係を反映しています。暗号資産業界は、暗号資産本来のパーミッションレスな精神と、主流への導入を促進するための規制枠組みの必要性とのバランスを取るという、ますます困難な課題に直面しています。

USATは、世界中の個人投資家の柔軟性を維持しながら、機関投資家の規制上の正当性を確保できるというTether社の賭けを表しています。この戦略の成功は、実行力、市場の受容性、そして進化する規制枠組みの安定性にかかっています。

規制環境は依然として流動的です。GENIUS法はある程度の明確さをもたらしていますが、その具体的な実施と執行については依然として不透明です。政権交代や規制の優先順位の変化は、ステーブルコイン発行者の戦略に大きな影響を与える可能性があります。

より根本的な点として、USATはTetherの初期の成功の本質について重要な疑問を提起しています。USDTの優位性は、もはや持続不可能な規制アービトラージに基づいているのでしょうか?それとも、規制遵守によって制約されるのではなく促進される、グローバル金融インフラにおける真のイノベーションを反映しているのでしょうか?

この問いへの答えは、USATがテザーの成熟した金融機関への進化を示すのか、それとも当初のモデルの根本的な限界を認めるものなのかを最終的に決定づけるかもしれない。いずれにせよ、USATの立ち上げは、ステーブルコインの競争と規制における新たな章を刻むことになる。

王は第二の王国を樹立しようとしている。両方を同時に統治できるかどうかはまだ分からない。