著者: ブルームバーグ

編集:Saoirse、Foresight News

今年もまた、「確実性の高い賭け」と「急速な反転」に満ちた一年となるだろう。

東京の債券トレーディングデスク、ニューヨークの信用委員会、イスタンブールの外国為替トレーダーに至るまで、市場は思わぬ利益と劇的な変動の両方をもたらした。金価格は過去最高値を更新し、評判の高い住宅ローン大手の株価は「ミーム銘柄」のように激しく変動し、教科書通りの裁定取引は瞬く間に崩壊した。

投資家は政治的混乱、肥大化したバランスシート、そして市場の不安定な動向に大きく賭け、株式市場の急騰と利回り取引の急増を引き起こしました。一方、仮想通貨戦略はレバレッジと期待に大きく依存しており、他の確固たる裏付けが欠けていました。ドナルド・トランプ氏がホワイトハウスに復帰した後、世界の金融市場は当初急落しましたが、その後回復しました。欧州の防衛関連株は急騰し、投機筋は市場の熱狂を次々と煽りました。一部のポジションは驚異的なリターンを獲得しましたが、市場の勢いが逆転したり、資金調達チャネルが枯渇したり、レバレッジがマイナスに転じたりした際に、壊滅的な損失を被ったポジションもありました。

年末が近づく中、ブルームバーグは2025年の最も魅力的な投資先、成功事例、失敗事例、そして時代を象徴する保有銘柄に焦点を当てています。これらの取引は、2026年に向けて準備を進める投資家に、不安定な企業、過大な評価額、そして「一度は成功したものの最終的には失敗した」トレンド追随型の取引といった、数々の「古くからの問題」への懸念をもたらしています。

暗号通貨:トランプ関連資産の一時的なブーム

仮想通貨業界にとって、「トランプブランドに関連するものすべてを買う」ことは、非常に魅力的なモメンタムベットと言えるでしょう。ブルームバーグ・ターミナルによると、トランプ氏は大統領選挙中および就任後、デジタル資産に全面的に投資し、抜本的な改革を推進し、複数の有力機関に業界の協力者を派遣しました。彼の家族もこの流れに乗り、様々なトークンや仮想通貨企業を支持しており、トレーダーはこれを「政治的な燃料」と見ています。

この「トランプ関連暗号資産マトリックス」は急速に形成されました。就任式の数時間前にトランプ氏はミームコインを立ち上げ、ソーシャルメディアで宣伝しました。その後、メラニア夫人も自身のトークンを立ち上げました。同年後半には、トランプ家と関係のあるワールド・リバティ・ファイナンシャルがWLFIトークンの取引を開始し、個人投資家が購入できるようになりました。その後も一連の「トランプ関連」取引が続き、エリック・トランプ氏は上場暗号資産マイニング会社アメリカン・ビットコインの共同創設者となり、同社は9月に合併により上場を果たしました。

香港の店舗に、ホワイトハウスを背景に仮想通貨トークンを手にしたドナルド・トランプ氏の漫画風肖像画が掲げられ、就任を記念している。撮影:ポール・ヤング/ブルームバーグ

各資産の立ち上げは急騰を引き起こしたが、その急騰はいずれも束の間のものだった。12月23日時点で、トランプ大統領のミームコインは低迷し、1月の高値から80%以上下落した。仮想通貨データプラットフォームCoinGeckoによると、メラニア夫人のミームコインは99%近く下落し、アメリカのビットコインの株価は9月の高値から約80%下落した。

政治がこれらの取引を刺激したが、投機の法則によって最終的には振り出しに戻された。ホワイトハウスに「支持者」がいたとしても、これらの資産は仮想通貨のコアサイクル、すなわち価格上昇→レバレッジ流入→流動性枯渇から逃れることはできなかった。業界の指標であるビットコインは、10月の高値以降、今年は年間損失を記録する可能性が高い。トランプ関連資産にとって、政治は短期的な誇大宣伝をもたらすことはあっても、長期的な保護にはならない。

— オルガ・カリフ(ジャーナリスト)

人工知能取引:次の「ビッグショート」?

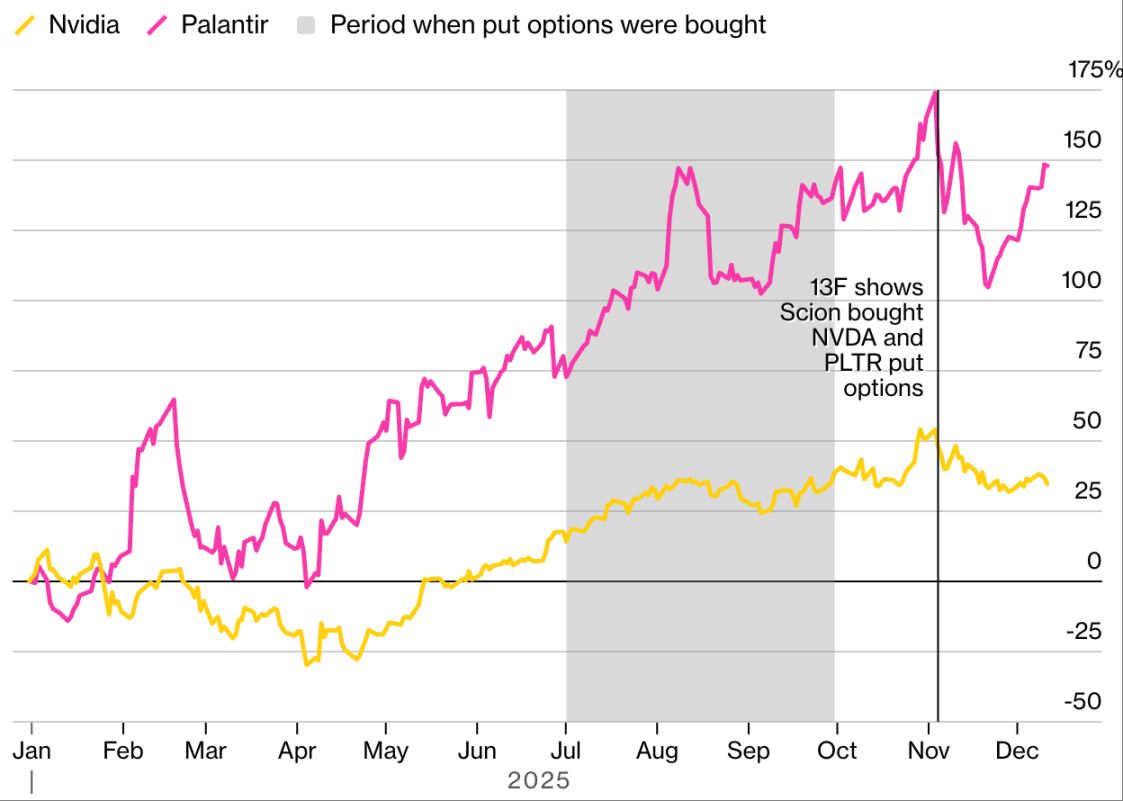

この取引は定例開示で明らかになったが、その影響は「定例」とは程遠い。11月3日、サイオン・アセット・マネジメントは、過去3年間の市場上昇を牽引してきた「中核AI銘柄」であるNVIDIAとPalantir Technologiesの保護的プットオプションを保有していることを明らかにした。サイオンは大規模なヘッジファンドではないが、そのマネージャーであるマイケル・バリー氏の開示は特に注目に値する。バリー氏は、著書と同名の映画で「2008年のサブプライム住宅ローン危機を予測した」ことで名声を博し、市場では「預言者」として認められていた。

オプションの行使価格は驚くべきもので、Nvidiaの行使価格は開示時の終値より47%低く、Palantirの行使価格はなんと76%も低い。しかし、謎は残る。「限定的な開示要件」のため、これらのプットオプション(特定の期日までに特定の価格で株式を売却する権利を投資家に与える契約)がより複雑な取引の一部であったかどうかを判断することは不可能である。また、これらの文書は9月30日時点のCyonの保有株数のみを反映しており、Burry氏がその後保有株を減らしたり清算したりした可能性も残されている。

しかし、「AI大手の高評価額と巨額の支出」に対する市場の疑念は、すでに「乾いた火口の山」のように積み上がっていた。バリー氏の暴露は、その火口に火をつけるマッチのようだった。

バリーのNvidiaとPalantirに対する弱気な賭け

「マネー・ショート 華麗なる大逆転」で有名になった投資家が、13F 提出書類でプット オプションのポジションを開示しました。

出典: ブルームバーグ、2024年12月31日時点の増加率に基づいて標準化されたデータ。

この発表を受けて、世界で最も時価総額の高い銘柄であるNVIDIAの株価は急落し、Palantirの株価も下落しました。その後、ナスダック指数は小幅な反落となりましたが、これらの資産はすべてその後損失を回復しました。

バリー氏が得た利益の正確な額は不明ですが、ソーシャルメディアプラットフォームXに手がかりを残しました。彼はパランティアのプットオプションを1.84ドルで購入し、3週間足らずで101%急騰したと述べています。この開示文書は、「少数のAI関連銘柄、巨額のパッシブファンドの流入、そして低いボラティリティ」に支配された市場の根底にある疑念を徹底的に暴露しました。この取引が最終的に「先見の明があった」のか「性急すぎた」のかはさておき、市場の確信が揺らぐと、どんなに強力な市場論調でさえも急速に反転する可能性があるというパターンを裏付けています。

— マイケル・P・リーガン(ジャーナリスト)

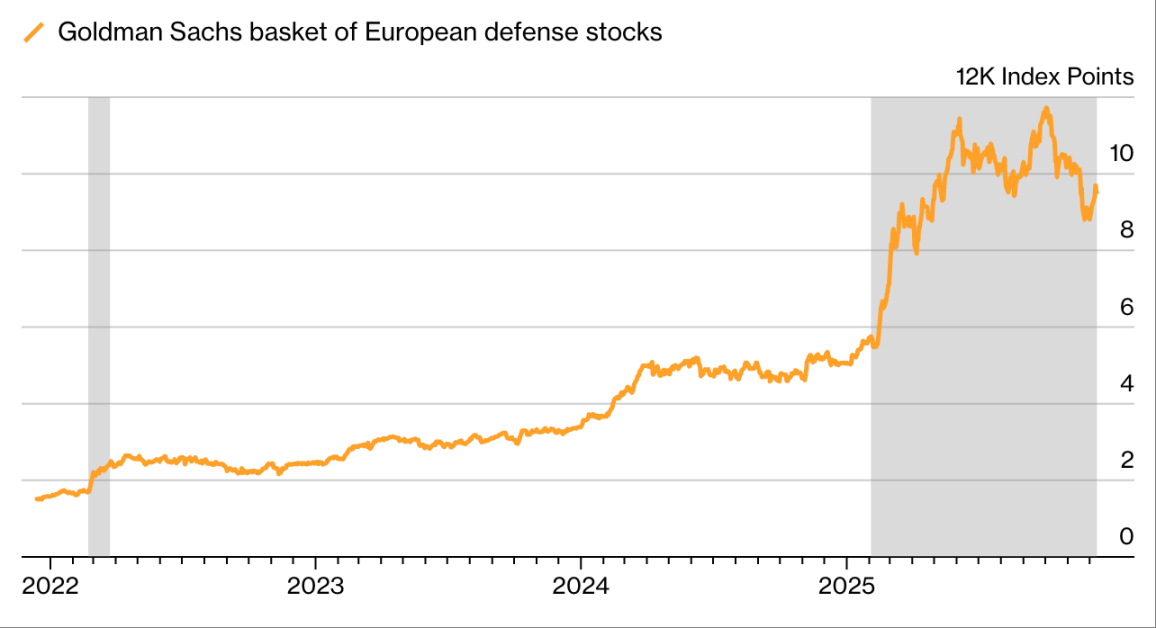

防衛関連株:新世界秩序の下で急騰

地政学的情勢の変動は、かつて資産運用会社から「有害資産」とみなされていた「欧州防衛関連株」の急騰を引き起こした。トランプ大統領のウクライナ軍への予算削減計画は、欧州全域で軍事費の急増を促し、同地域の防衛関連企業の株価急騰につながった。12月23日時点で、ドイツのラインメタルAGは年初来で約150%上昇し、イタリアのレオナルドSpAは同期間で90%を超える上昇を記録した。

以前は、多くのファンドマネージャーが「環境・社会・ガバナンス」(ESG)投資原則を理由に防衛産業を避けていましたが、現在ではその姿勢が変わり、一部のファンドは投資範囲を再定義しています。

欧州の防衛関連株は2025年に急上昇すると予想されている。

この地域の防衛関連株は、ロシア・ウクライナ紛争の当初よりも上昇している。

出典:ブルームバーグ、ゴールドマン・サックス

「防衛資産をESGファンドに再導入したのは今年初めのことです」と、シコモア・アセット・マネジメントの最高投資責任者、ピエール・アレクシス・デュモン氏は述べています。「市場のパラダイムシフトが起きており、私たちは責任を負い、自らの価値観を守らなければなりません。そのため、現在は『防衛兵器』関連資産に重点を置いています。」

ゴーグルメーカー、化学メーカー、印刷会社など、防衛関連銘柄が次々と買われている。12月23日時点で、ブルームバーグ欧州防衛株指数は年初来で70%以上上昇している。この熱狂は信用市場にも波及し、防衛に「間接的に関連」する企業でさえ、多くの潜在的な融資先を引きつけている。銀行はグリーンボンドをモデルに、兵器メーカーなどの企業に特化した資金を調達する「欧州防衛債」を発行している。この変化は、「防衛」が「風評被害」から「公共財」へと位置づけを変えたことを意味し、地政学的な変化においては資本移動がイデオロギーの変化を上回ることが多いという原則を裏付けている。

— イゾルデ・マクドノ(ジャーナリスト)

切り下げ取引:事実かフィクションか?

米国、フランス、日本といった主要経済国の重債務負担と、債務問題解決に向けた政治的意思の欠如が相まって、2025年には一部の投資家が金や仮想通貨といった「反通貨切り下げ資産」に殺到し、国債や米ドルへの関心が冷めている。「通貨切り下げ取引」と呼ばれるこの戦略は、古代ローマ皇帝ネロのような統治者が財政圧力に対処するために「通貨価値の希薄化」を利用したという歴史に着想を得たものだ。

10月、この物語は最高潮に達しました。米国の財政見通しへの懸念と「史上最長の政府閉鎖」が相まって、投資家はドル以外の安全資産を求めるようになりました。同月、金とビットコインは同時に史上最高値を更新しました。これは、しばしば「競合」と見なされる2つの資産が同時に上昇するという稀有な瞬間でした。

ゴールデンレコード

「切り下げ取引」により貴金属は新たな高値に到達

出典:ブルームバーグ

「通貨切り下げ」は「物語」として見ると、混沌としたマクロ経済環境を明確に説明するが、「取引戦略」として見ると、その実際の影響ははるかに複雑である。その後、仮想通貨は概ね調整し、ビットコイン価格は急落した。米ドルはやや安定し、米国債は暴落どころか、2020年以来の最高値を更新する見込みだ。これは、特に経済成長が鈍化し、政策金利がピークに達している時期には、「財政悪化」への懸念と「安全資産への需要」が共存する可能性があることを改めて示唆している。

他の資産の価格変動は乖離しており、銅、アルミニウム、さらには銀といった金属の変動は、通貨切り下げへの懸念に加え、トランプ大統領の関税政策やマクロ経済要因も影響し、インフレヘッジと従来の供給ショックの境界線が曖昧になっている。一方、金は上昇傾向を維持し、常に過去最高値を更新している。この分野では、「切り下げトレード」は依然として有効だが、もはや法定通貨の完全な拒絶ではなく、むしろ金利、政策、そして安全資産としての需要に的確に賭ける取引となっている。

— リチャード・ヘンダーソン(ジャーナリスト)

韓国株式市場:K-POP風の急騰

ストーリー展開と興奮度において、今年の韓国株式市場は韓国ドラマを凌駕するほどの好成績を収めている。李在明(イ・ジェミョン)大統領の「資本市場活性化」政策の推進を受け、12月22日時点で韓国の株価指数(KOSPI)は2025年までに70%以上上昇し、大統領が提唱する「5,000ポイント目標」に近づきつつある。世界の主要株価指数の中で、上昇率で圧倒的トップに君臨している。

政治指導者が「株価指数水準」を目標として公に定めることは珍しく、李在明(イ・ジェミョン)首相が当初「KOSPI5000ポイント」計画を提案した際も、大きな注目を集めることはなかった。しかし現在では、JPモルガン・チェースやシティグループなど、ウォール街の銀行の多くが、この目標は2026年までに達成可能だと考えている。これは世界的なAIブームのおかげもあり、「アジアにおけるAI取引の中核」としての韓国株式市場への需要が大幅に増加している。

韓国株式市場が反発

韓国の主要株価指数は急上昇した。

出典:ブルームバーグ

この「世界をリードする」回復局面において、注目すべき「不在者」がいる。それは、韓国の個人投資家だ。李在明(イ・ジェミョン)大統領は、政治家になる前から個人投資家であったことを有権者に繰り返し強調しているものの、彼の改革政策は国内投資家に「株式市場は長期保有に値する」という確信を与えるには至っていない。韓国株式市場には巨額の外国資本が流入しているにもかかわらず、国内個人投資家は依然として「売り越し」の状態にある。彼らは米国株式市場に過去最高の330億ドルを投じ、仮想通貨や海外のレバレッジETFといった高リスク投資を追い求めている。

この現象には副作用があり、韓国ウォンは下落圧力にさらされている。ウォン安につながる資本流出は、株式市場の「驚異的な反発」でさえ、国内投資家の「根強い疑念」を覆い隠してしまう可能性があることを改めて示唆している。

— 李有敬(記者)

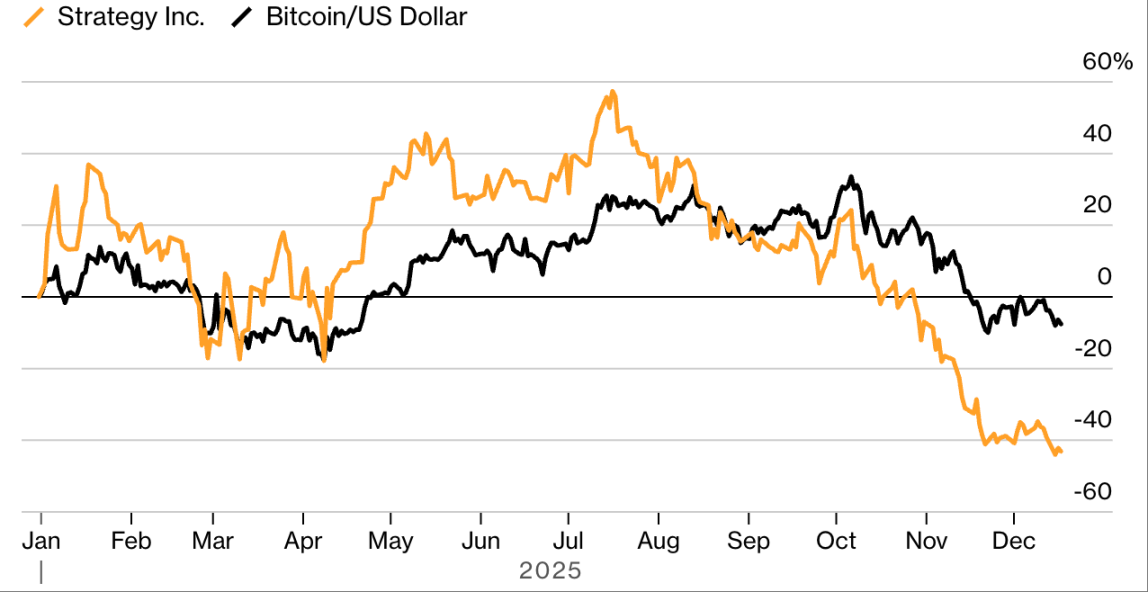

ビットコイン対決: チャノス vs. サイラス

すべての話には二つの側面があり、空売り業者のジム・チャノス氏とビットコイン保有者のマイケル・セイラー氏の会社ストラテジーとの間の裁定取引ゲームは、非常に個人主義的な二人の人物が関わっているだけでなく、「暗号通貨時代の資本主義」に関する「国民投票」にまで発展している。

2025年初頭、ビットコイン価格が急騰するにつれ、ストラテジーの株価も急騰しました。チャノスはチャンスを見出しました。ストラテジーの株価は保有ビットコインに対して過剰なプレミアムで取引されており、伝説の投資家であるチャノスはそのプレミアムは持続不可能だと考えていました。そこで彼は「ストラテジーを空売りし、ビットコインをロングする」ことを決意し、プレミアムがまだ高かった5月にこの戦略を公表しました。

その後、チャノス氏とセイラー氏は公開討論を行った。6月、セイラー氏はブルームバーグTVに対し、「チャノス氏は当社のビジネスモデルを全く理解していないと思う」と述べた。これに対し、チャノス氏はソーシャルメディアプラットフォームXで反論し、セイラー氏の説明を「全くの金融ナンセンス」と批判した。

7月、ストラテジーの株価は年初来57%上昇し、過去最高値を記録した。しかし、「デジタル資産トレジャリー企業」の数が急増し、暗号トークンの価格がピークから下落するにつれ、ストラテジーとその「模倣者」の株価は下落し始め、ビットコインに対するストラテジーのプレミアムも縮小し、チャノスの賭けが実を結び始めた。

今年、この戦略の株価パフォーマンスはビットコインに遅れをとっています。

戦略プレミアムが消えたため、Chanos のショート取引は成功しました。

出典: ブルームバーグ、2024年12月31日時点の増加率に基づいて標準化されたデータ。

チャノス氏がストラテジーの空売りを公表してから11月7日に「全て売却する」と発表するまで、ストラテジーの株価は42%も急落した。損益そのものを超えて、この事例は仮想通貨の好不況の周期性を浮き彫りにしている。バランスシートは「信頼」によって膨張し、その信頼は「価格上昇」と「金融工学」に頼ることになる。このパターンは「信頼が揺らぐ」まで続くが、その時点で「プレミアム」はもはや利点ではなく、問題となる。

— モニーク・ムリマ (ジャーナリスト)

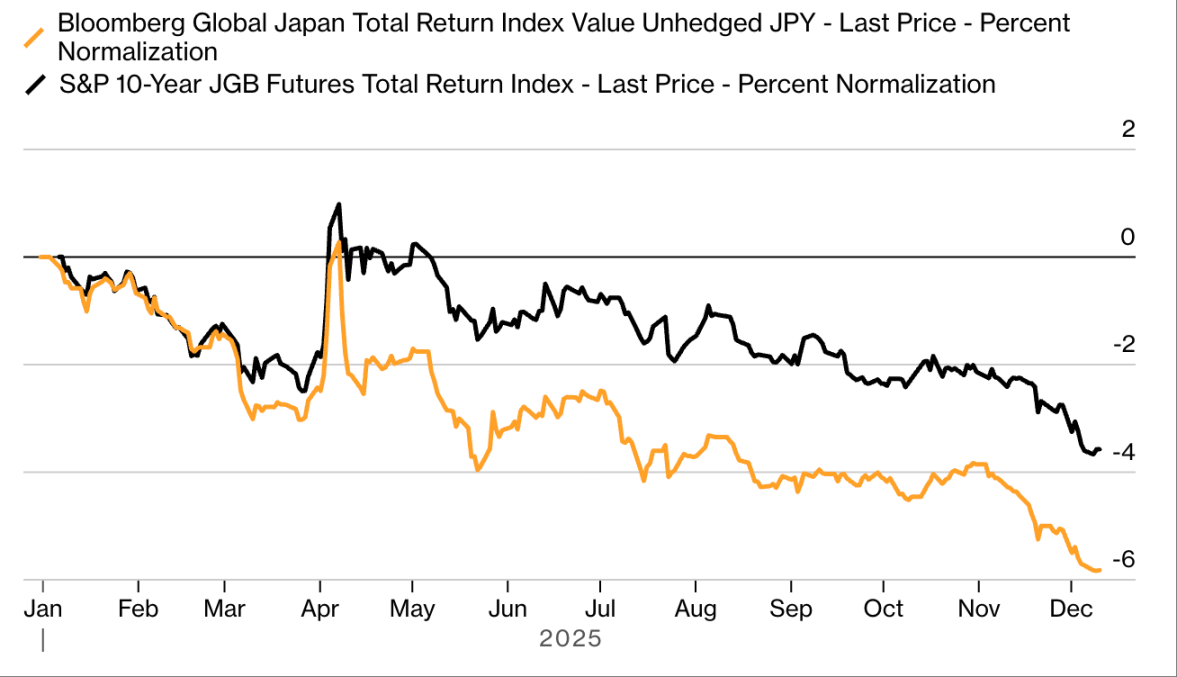

日本国債:「未亡人製造者」から「雨を降らせる者」へ

数十年にわたり、マクロ投資家の信用を失墜させてきた賭けが1つあります。それは、日本国債を空売りする「ウィドウメーカー」取引です。この戦略の背後にある論理は一見シンプルです。日本の巨額の公的債務は、十分な買い手を引き付けるために金利が必然的に上昇することを意味しています。投資家は国債を借り入れ、それを売却することで、金利上昇と国債価格下落による利益を期待します。しかし、長年にわたり日本銀行の金融緩和政策は低い借入コストを維持しており、空売り業者は大きな代償を払う羽目となりました。そして2025年、ついに状況は逆転しました。

今年は「ウィドウメーカー」が「レインメーカー」に変貌を遂げた。指標となる日本国債の利回りが軒並み急上昇し、7兆4000億ドル規模の日本国債市場は「空売り投資家の天国」と化した。そのきっかけは多岐にわたる。日銀の利上げや高市早苗首相による「パンデミック後最大規模の歳出計画」の発表などだ。指標となる10年国債の利回りは2%を突破し、数十年ぶりの高水準に達した。30年国債の利回りは1%ポイント以上上昇し、過去最高を記録した。12月23日時点で、ブルームバーグ日本国債リターン指数は今年に入って6%以上下落し、世界の主要国債市場の中で最もパフォーマンスの低い市場となっている。

日本の債券市場は今年急落した

ブルームバーグ日本国債指数は、世界の主要国債指数の中で最もパフォーマンスが悪い。

出典:ブルームバーグ。データは2024年12月31日および2025年1月6日時点の増加率に基づいて標準化されています。

シュローダー、ジュピター・アセット・マネジメント、RBCブルーベイ・アセット・マネジメントといった機関のファンドマネージャーは、今年に入って「何らかの形で日本国債を空売りする」ことを公に検討しており、投資家やストラテジストは、政策金利が上昇する中で、この空売りは依然として拡大の余地があると考えている。さらに、日本銀行は国債購入額を削減しており、利回りはさらに上昇している。また、日本の政府債務対GDP比は先進国の中で「はるかに上回っている」ことから、日本国債に対する弱気な見方は「今後も続く可能性がある」と示唆されている。

— コーマック・マレン(ジャーナリスト)

クレジット「内部抗争」:「ハードボール戦略」の復活

2025年に最も大きなリターンを生むクレジット投資は、「企業再生への賭け」ではなく、「同業投資家への反撃」から生まれるだろう。「債権者対債権者対決」として知られるこのモデルは、ピムコやキング・ストリート・キャピタル・マネジメントといった機関投資家に大きな成功をもたらした。彼らはKKRグループ傘下のヘルスケア企業、エンビジョン・ヘルスケアを巡る緻密な「ゲーム」を仕掛けたのだ。

パンデミック後、病院の人材派遣サービスプロバイダーであるエンビジョンは困難に直面し、新たな投資家からの融資を緊急に必要としていました。しかし、新たな債務を発行するには「既に担保となっている資産を担保に差し入れる」必要がありました。ほとんどの債権者はこの計画に共同で反対しましたが、ピムコ、ゴールデン・ストリート・キャピタル、パートナーズ・グループは「立場を変えて」この計画を支持しました。彼らの支持により、「既存の債権者が担保資産(エンビジョンの高価値外来手術事業であるアムサーグの株式)を解放し、新たな債務を保証する」という提案が承認されました。

アムサーグのアセンションへの売却は、大手パシフィック・インベストメント・マネジメント・カンパニー(PIMCO)のピムコを含むファンドに大きな利益をもたらした。写真家:ジェフ・アドキンス

これらの機関投資家はその後、「アムサーグの担保権者」となり、最終的に債券をアムサーグの株式に転換しました。今年、アムサーグはヘルスケアグループのアセンション・ヘルスに40億ドルで売却されました。「同業他社を裏切った」これらの機関投資家は約90%のリターンを得たと推定されており、「信用争い」による利益の可能性を示しています。

この事例は、現在の信用市場のルールを明らかにしている。条件は緩く、債権者は分散しており、「協力」は必要なく、「正しい判断」だけでは十分ではないことが多く、「同業他社に追い抜かれないようにする」ことの方がリスクが高い。

— エリザ・ロナルズ・ハノン(ジャーナリスト)

ファニーメイとフレディマック:「有害な双子」の復讐

金融危機以降、住宅ローン大手のファニーメイとフレディマックは米国政府の管理下に置かれ、「いつ、どのように政府管理から脱却するのか」という問題が市場の思惑の中心となってきた。ヘッジファンドマネージャーのビル・アックマン氏をはじめとする支持者は、「民営化計画」による巨額の利益を期待して長期保有を続けてきたが、状況は変わらず、両社の株価は長年にわたりピンクシート(店頭市場)で低迷している。

トランプ大統領の再選は状況を変えました。市場は「新政権は両社を制御不能に追い込むだろう」と楽観的に予想し、ファニーメイとフレディマックの株価は瞬く間に「ミーム株熱」に包まれました。2025年には、この熱狂はさらに高まり、年初から9月のピークまで、両社の株価は367%(日中上昇率は388%)急騰し、今年最も注目を集めた銘柄の一つとなりました。

ファニーメイとフレディマックの株価は民営化への期待から急騰した。

これらの企業が政府の管理から解放されるだろうと人々はますます信じるようになっている。

出典:ブルームバーグ。データは2024年12月31日時点の増加率に基づいて標準化されています。

8月には、政府が2社のIPOを推進することを検討しているというニュースが報じられ、市場はIPOによる企業価値が5,000億ドルを超えると予想し、株式の5~15%を売却して約300億ドルを調達する計画だと報じられました。IPOの具体的な時期と実現可能性に対する市場の懐疑的な見方から、株価は9月の高値から変動しましたが、大半の投資家はIPOの見通しに依然として自信を持っていました。

11月、アッカーマン氏はホワイトハウスに提出した提案書を発表した。ファニーメイとフレディマックがニューヨーク証券取引所に再上場すると同時に、両社の米国財務省優先株を減額し、政府レベルのオプションを行使して普通株の約80%を取得するという内容だった。マイケル・ベリー氏もこの提案に賛同し、12月初旬には両社に対する強気な姿勢を表明した。6,000語に及ぶブログ記事で、以前は破綻回避のために政府の救済措置を必要としていた両社は、「もはや『有害な双子』ではないかもしれない」と述べた。

— フェリーチェ・マランツ (ジャーナリスト)

トルコのキャリートレード:完全な崩壊

2024年に目覚ましいパフォーマンスを見せたトルコのキャリートレードは、新興市場投資家にとって「コンセンサス」の選択肢となりました。当時、トルコ国内の債券利回りは40%を超え、中央銀行はドルペッグ制の安定した為替レートの維持を約束していたため、トレーダーは海外から低コストで資金を調達し、高利回りのトルコ資産を購入するようになりました。このキャリートレードには、ドイツ銀行、ミレニアム・パートナーズ、グラミーズ・キャピタルといった機関投資家から数十億ドルが流入しました。これらの機関投資家のスタッフの一部は3月19日時点でまだトルコにいましたが、まさにその日のうちに、このトレードは数分のうちに完全に崩壊しました。

トルコ通貨暴落のきっかけは、その朝、トルコ警察がイスタンブールの人気野党市長の邸宅を急襲し、拘束したことだった。この事件は抗議活動の波を引き起こし、トルコリラの大規模な売りにつながった。中央銀行は通貨の急落を食い止めることができなかった。パリのソシエテ・ジェネラル銀行の外為戦略責任者、キット・ユルゲンセン氏は当時、「誰もが不意を突かれ、すぐにこの市場に戻ろうとする人はいないだろう」と述べた。

イスタンブール市長エクレム・イマモール氏の拘束を受けて、大学生らがデモに参加し、トルコ国旗やプラカードを掲げている。写真:ケレム・ウゼル/ブルームバーグ

その日の取引終了までに、トルコリラ建て資産から推定100億ドルが流出し、市場は真の回復を遂げることはなかった。12月23日時点で、トルコリラはドルに対して年間約17%下落し、世界で最もパフォーマンスの悪い通貨の一つとなった。この出来事は投資家にとって警鐘となった。高金利はリスクテイクする投資家にはリターンをもたらすかもしれないが、突然の政治的ショックから身を守ることはできないのだ。

—— ケリム・カラカヤ (ジャーナリスト)

債券市場:「ゴキブリ警報」が鳴った

2025年の信用市場は、単一の「壊滅的な崩壊」ではなく、むしろ「小規模な危機」の連続によって混乱に陥った。これらの危機は、市場に潜む不穏な潜在的危険性を露呈させた。かつては「通常の借り手」とみなされていた企業が次々と経営難に陥り、結果として貸出機関は大きな損失を被った。

サックス・グローバルは、たった一度の利払いで22億ドルの債券を組み替えました。組み替え後の債券は現在、額面価格の60%以下で取引されています。ニュー・フォートレス・エナジーが新たに発行した交換可能債券は、1年以内に価値が50%以上下落しました。トリコロールとファースト・ブランズの破産は、数週間のうちに数十億ドルの債務価値を吹き飛ばしました。巧妙な詐欺が破綻の根本原因となったケースもあれば、当初楽観的だった企業の収益予測が単に実現しなかったケースもありました。いずれにせよ、投資家は一つの疑問に直面せざるを得ません。債務返済能力を証明する証拠がほとんどないにもかかわらず、なぜ投資家はこれらの企業にこれほど大規模な信用取引を行なったのでしょうか。

JPモルガン・チェースは信用の「ゴキブリ」に苦しめられ、ジェイミー・ダイモン氏は今後も同様の被害が出る可能性があると警告した。(写真:エヴァ・マリー・ウズカテギ/ブルームバーグ)

長年にわたる低い債務不履行率と金融緩和政策は、信用市場における様々な基準を蝕んでおり、貸し手保護条項から基本的な引受プロセスに至るまで、誰もその影響を受けずにはいられませんでした。ファースト・ブランドとサンシェ・カンパニーに融資を行っていた金融機関は、両社が「二重担保」や「複数融資における担保の混合」といった違反行為を行っていたことにすら気づいていませんでした。

JPモルガン・チェースもこうした金融機関の一つです。10月、同行のジェイミー・ダイモンCEOは、投資家に対しリスクへの警戒を喚起する鮮やかな例えを用いて市場に警告を発しました。「ゴキブリを1匹見かけたら、その影にはもっとたくさんのゴキブリが潜んでいる可能性が高い」と。この「ゴキブリリスク」は、2026年の市場における主要テーマの一つとなる可能性があります。

— エリザ・ロナルズ・ハノン(ジャーナリスト)