今年は、RWAコンセプトの普及とステーブルコイン市場の成長に伴い、関連プロジェクトの数が急増しました。

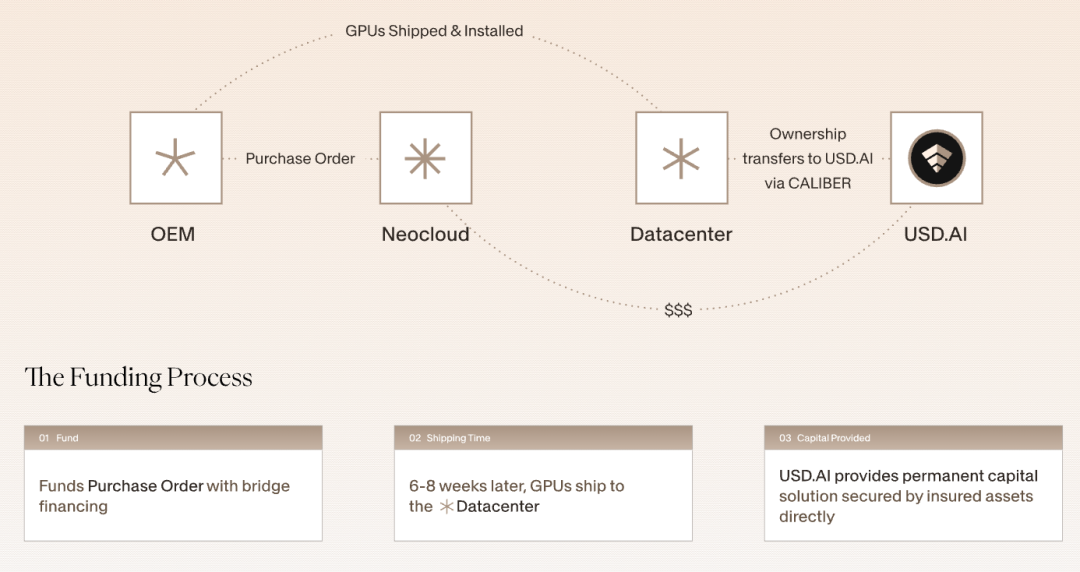

先週、ステーブルコインプロトコルUSD.AIは、プライマリー市場で1,300万ドルのシリーズA資金調達ラウンドを完了しました。GPUの所有権を導入することで、このプロジェクトは分散型トークンオファリング(DePIN)、AI、リライアブル・トークンオファリング(RWA)、そしてステーブルコインを連携させます。この取り組みは「インフラファイ(Infra-Fi)」の一形態と捉えることができ、DePINに関する新たな知見をもたらす可能性があります。

USD.AIは分散型クレジットプロトコルとして位置付けられており、新興AI企業はGPUハードウェアを担保として融資を受けることができます。USD.AIは、オンチェーンNFTを通じてGPUの所有権を表すCALIBER標準を開発しました。この標準は、保険、評価、償還のメカニズムを組み込んでいます。

USD.AI は、オンチェーン NFT の形式で GPU の所有権を表し、チェーン上で保険、評価、償還のメカニズムを結び付ける CALIBER 標準を作成しました。

これは、GPUの所有権、担保、償還がすべてオンチェーンで実行されることを意味します。USD.AIのビジネスモデルは、収益のあるステーブルコインプロジェクトとして、AIハードウェアと米国債から収益を得ていることを明らかにしています。GPUハードウェアはコンピューティングパワーのリースなどの方法を通じて収益を生み出し、ローンの利息はsUSDAIステーブルコイン保有者に分配されます。

このモデルでは、GPUは単なるハードウェアや計算能力ではなく、AIの学習や推論サービスを通じてキャッシュフローを生み出し、担保の価値を支えます。当面誰も借り入れを行わない場合、遊休資金は米国債に投資され、利回りを得ることになります。

プロトコルはデュアルトークンモデルを設計します。

USDai: 米ドルに固定されており、ローンの発行と清算の決済ツールとして機能します。

sUSDai: GPU によって生成される収益 (AI トレーニングの賃貸収入など) によって価値が支えられ、その収益を投資家に分配する、利回りを生み出すステーブルコインです。

これに基づき、公式目標APRは15%~25%に設定されました(現在のAPRは6.76%、予想APRは7.83%、ベータ期間中のTVLは約5,000万ドル)。計算可能で流動性の高いコンピューティングパワー資産を担保とする、AIスタートアップ向けのこの分散型信用モデルは、担保ロジックおよびリスクモデルと整合しています。しかしながら、流動性の低い財産権を通じてこの金利を達成することは、RWAのブラックボックス性と分散型の透明性のために、疑問や課題を生じさせます。

いずれにせよ、GPUの所有権を金融化し、物理的な資産をプログラム可能な金融資産に変換することは、DePIN+DeFiに関する新たな知見をもたらします。DePIN分野とInfra-Fiのコンセプトには、以下のトレンドが見られます。

1. 機械担保、コンピューティングパワーの資産化、インフラFi

オンチェーン市場では、GPUなどのハードウェアインフラは生産資産として活用され、ハードウェアリソースから担保や貸付が可能な新たな資産クラスへと変貌を遂げています。将来的には、DePINやRWAの事業範囲は、オフチェーン領域の厳格な法的・コンプライアンス上の制約に限定されなくなる可能性があります。DePINやAI関連インフラ、そしてそれらを支えるよりエンタープライズグレードのハードウェアデバイスが市場に参入する可能性があります。

2. DePIN + RWA

DePINに関係するオフチェーン資産は、通常、実用性と事業収益性を備えています。DePINプロジェクトの主要な焦点は、オフチェーン資産の収益性をオンチェーンのDeFi収益プールにいかに移行するかです。この場合、機械設備はオンチェーン担保とRWA資産の両方として機能し、間接的にDeFi市場サイクルに参入します。

3. AIと暗号の統合・加速

このイノベーションにより、AI企業の資金調達コストはより市場志向的になります。小規模なAIチームにとっては、GPUを担保に融資を受けることでハードルがさらに下がりますが、同時に金利リターンの要件も高くなります。ステーブルコイン保有者は、AI市場を理解していなくても、「AI社債」に類似した投資に間接的に参加し、リターンと潜在的なインセンティブを得ることができます。

4. 並行物語

同じサイクルの中で、市場センチメントは異なる軌道を辿り、おそらく同じロジックの異なる側面を辿るでしょう。BTCFiとRWA、DePIN、その他の方向性の組み合わせと進展には、今後さらに注目していく必要があります。

従来のDePINフライホイールの中核となるロジックは「リソース共有」であり、ユーザーはリソースプロバイダーとなり、「リソース共有+ユーザーインセンティブ」を通じて開発を推進します。一方、GPUプロパティレンディングは、ハードウェアの金融化を通じて流動性を解放します。企業は資金調達とコンピューティングパワーの収益化を通じて資本フローを生み出し、新たなフライホイールを形成します。

キャッシュフローの本国還流を軸としたこの新しいモデルは、分散型資本市場とAI産業の生産能力(GPUクラスターやAIモデルのトレーニングなど)の間に相乗効果を生み出し、「共有リソース」から資産化・金融化へと移行させます。ハードウェアリソースは、レンタルを通じてキャッシュフローを生み出すだけでなく、オンチェーン担保としても機能し、信用拡大と資本市場の循環を加速させます。

これが成功すれば、「機械担保」のための金融市場が開拓され、オンチェーンプロトコルを通じてインフラが経済的に実行可能なRWAの「機械版」へと変貌し、DeFi市場に参入する可能性があります。また、対象となる資産の範囲は、データストレージ、コンピューティング、帯域幅、電力など多岐にわたり、DePINの「モビリティ」を新たなサイクルへと推進する可能性があります。