ファンダメンタルズは根本的に変化したにもかかわらず、市場は依然としてLINKを古い目で見ている。

最近暗号通貨市場に注目している方なら、LINK の好調なパフォーマンスに気づいているはずです。

公開データによると、LINKは過去1か月で約30%上昇しています。あまり話題になっていない古いコインとしては、このパフォーマンスは非常に印象的で、最近ソーシャルメディアではLINKに関する議論がますます活発になっています。

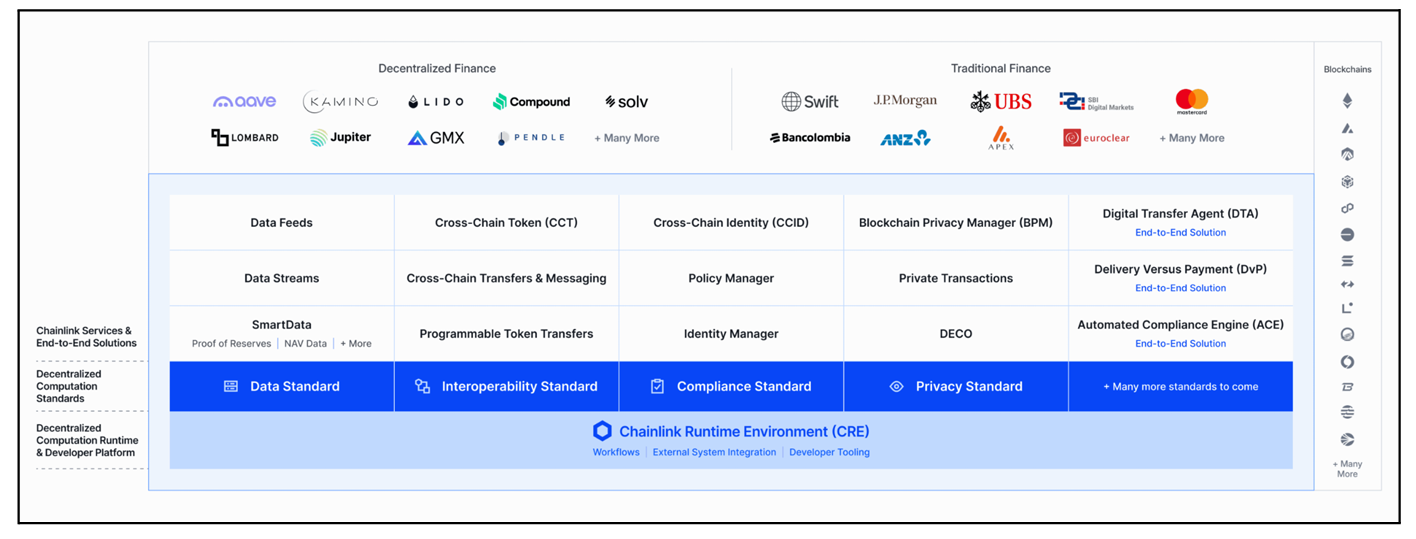

しかし、LINKが単なる「オラクルトークン」であるかどうかについて、ほとんどの人がまだ議論している一方で、JPモルガン・チェース、SWIFT、マスターカード、DTCCなど、世界最大級の金融機関は、Chainlinkをブロックチェーン戦略の中核にひっそりと導入している。

最近、暗号投資機関M31 Capitalは90ページに及ぶ詳細な調査レポートを発表し、LINKはまだ20~30倍に成長する可能性があるという大胆な予測を立てた。

レポートでは、世界の金融資産のトークン化の波が30兆ドルのビジネスチャンスをもたらすと予測されており、Chainlinkはその参加者ではないものの、ブロックチェーンミドルウェア分野では唯一のインフラ独占企業となっている。

TechFlow はレポートを解釈して整理し、読みやすくするために重要な視点とデータを選択しました。

中核投資ロジック:相対的に割安で「買い」論が浮上

このレポートでは、LINKは現在の暗号資産市場において、リスクとリターンのバランスが最も優れた投資機会の一つであると概ね考えられています。その主な論点は以下のとおりです。

- 30兆ドルのトレンドの主な受益者 - 世界の金融システムはトークン化へと移行している

- オンチェーン金融ミドルウェアの完全な独占 - 競合他社は同等の技術的信頼性と組織的信頼を提供できない

- 誤解された資産 - 比類のない統合と圧倒的な市場シェアにもかかわらず、時価総額は戦略的価値をはるかに下回っています

- 現実的な20~30倍の上昇の可能性 - 比較すると、客観的に劣るベンチマーク資産であるXRPはLINKの15倍の価格で取引されている。

具体的には、このレポートでは、LINK が現在なぜ過小評価されているのかを 3 つの側面から説明しています。

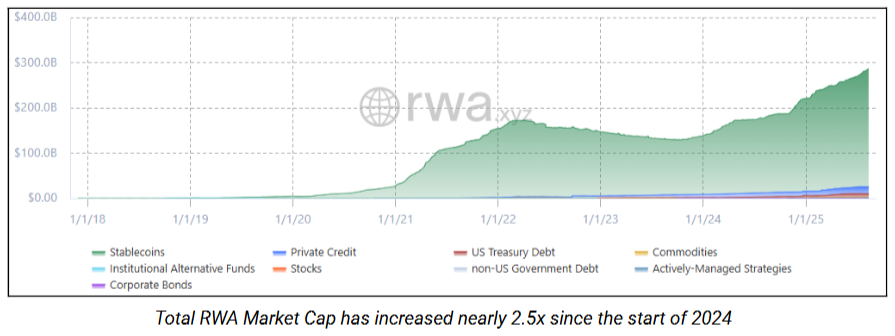

RWAの波の隠れた受益者

2024年以降、トークン化された実物資産(RWA)市場は2.5倍に成長しました。ブラックロックのBUIDLトークン化マネーマーケットファンドは20億ドルの規模に達し、JPモルガン・チェース、ゴールドマン・サックス、チャールズ・シュワブといった伝統的な金融大手は、もはや試験運用ではなく、実際に運用を開始しています。

しかし、トークン化された米国債はどのようにして現在の金利を把握するのでしょうか? オンチェーンの金トークンはどのようにして物理的な準備金を検証するのでしょうか? クロスチェーン資産移転はどのようにしてセキュリティとコンプライアンスを確保するのでしょうか?

これらすべてにChainlinkが必要です。すべての前提となるのは、信頼できるデータと相互運用性のレイヤーを持つことです。

ビジネス独占だが過小評価されている

Chainlink はその分野で真の独占企業です。

- Chainlinkを通じて24兆ドル以上のオンチェーン取引が可能になった

- 850億ドルのトータルバリュープロテクション(TVS)

- 180億件以上の検証済みメッセージ

- 50以上のブロックチェーン統合、500以上のアプリケーション統合

Chainlinkほどの技術的信頼性、幅広い製品群、規制遵守能力、そして組織的な信頼を兼ね備えたソリューションを提供できる競合は存在しません。統合後は、高いスイッチングコストと自己強化的なネットワーク効果を伴う、ミッションクリティカルなインフラとなります。

比較すると、XRP の時価総額は LINK の 15 倍ですが、実際の価値は LINK の 10 分の 1 にすぎません。

物語の逆転

LINKは長年、「チームダンピング」というネガティブなイメージに悩まされてきました。しかし、2024年8月にLINKリザーブメカニズムが導入されたことで、状況は変化しました。

以前:Chainlink Labsはトークンの販売で運営資金を調達し、売り圧力が継続した。

現在:数億ドルの企業収益が自動的にLINK購入に転換され、継続的な購入が生まれています。

今後 12 ~ 18 か月の間に、より多くのコラボレーションと、より多くの機関によるパイロットが実稼働に入ることが予想されるため、検証可能なオンチェーン収益は大幅に増加するでしょう。

市場はLINKを依然として古い目で見ていますが、ファンダメンタルズは根本的に変化しています。この認識のギャップこそが、巨大な投資機会の源泉なのです。

世界の金融大手のChainlink展開マップ

このレポートでは、特に伝統的な金融大手の間での主要なコラボレーションの使用事例もいくつか紹介されています。

SWIFT: Chainlink CCIPを使用して、従来のSWIFTメッセージでオンチェーントークン操作をトリガーできるようにする(2024年11月)

- 参加機関には、ANZ、BNPパリバ、バンク・オブ・ニューヨーク・メロン、シティ、クリアストリーム、ユーロクリア、ロイズ銀行などが含まれます。パブリックチェーンとプライベートチェーン間でのトークン化された資産の移転のシミュレーションに成功しました。

JPモルガン・キネクシス:2025年6月、JPモルガンのブロックチェーン部門キネクシスとオンド・ファイナンスは、初のクロスチェーンDvP決済を完了した。

- Chainlink の役割: CRE (エンタープライズ ランタイム環境) がワークフローを調整し、CCIP プロトコルがクロスチェーン メッセージングのセキュリティを保証します。

ホワイトハウスの承認、技術および政策上の承認:

- 創設者セルゲイ・ナザロフ氏はホワイトハウス暗号サミットに招待され、大統領や閣僚らと直接対話した。

- ホワイトハウスデジタル資産レポート - Chainlinkがデジタル資産エコシステムの中核インフラとして正式に認定

- Chainlink、連邦政府機関向け10以上のブロックチェーン活用事例の詳細を公開

重要なのは、これらは単独の実験ではないということです。成功したパイロットプロジェクトはそれぞれがユースケースを表しています。ChainLinkはこれらのユースケースすべてに存在しますが、必ずしも最前線に立つとは限りません。

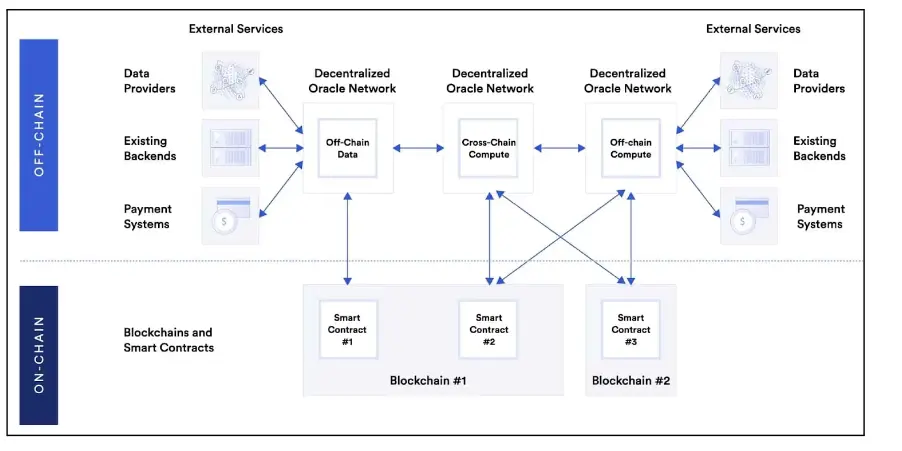

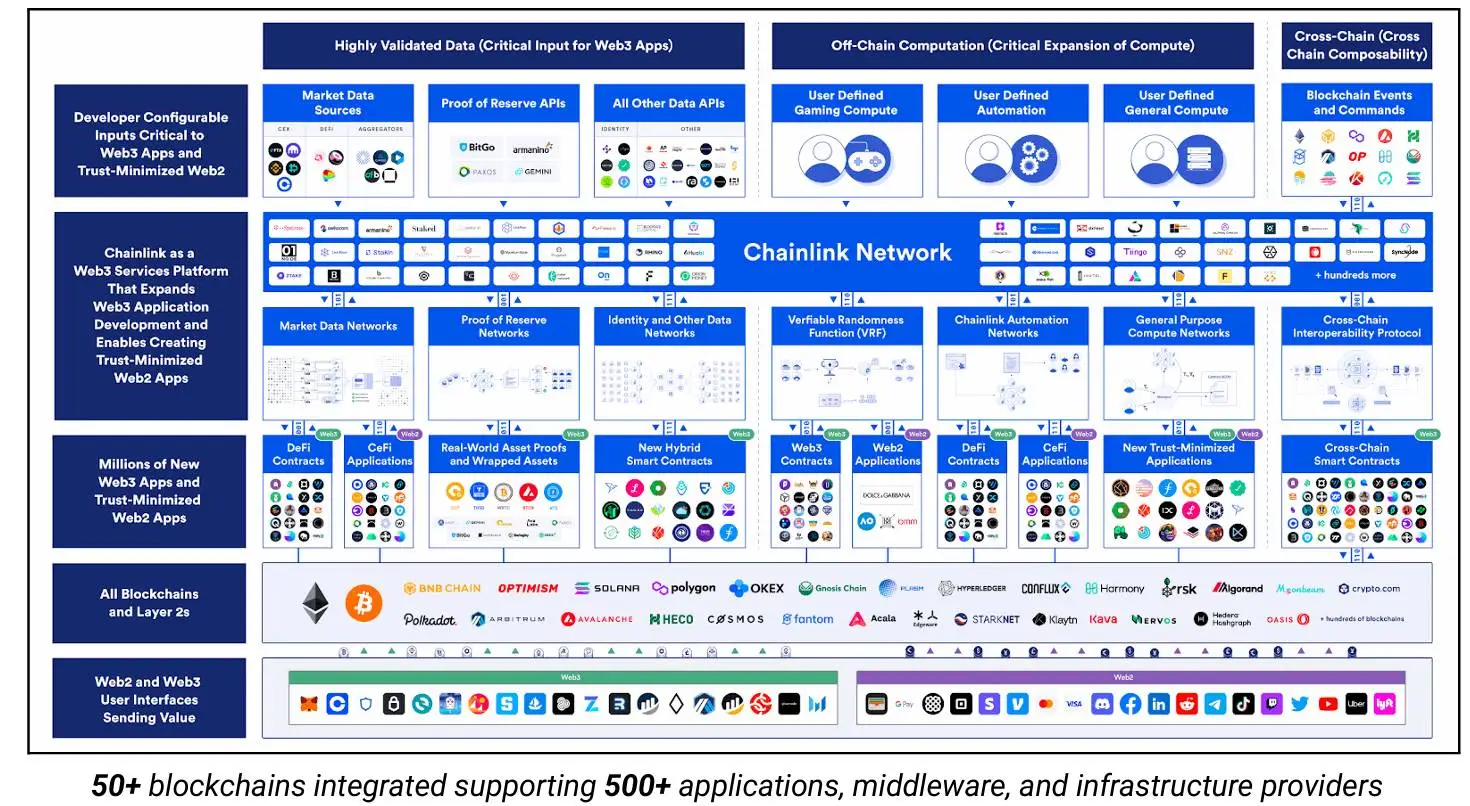

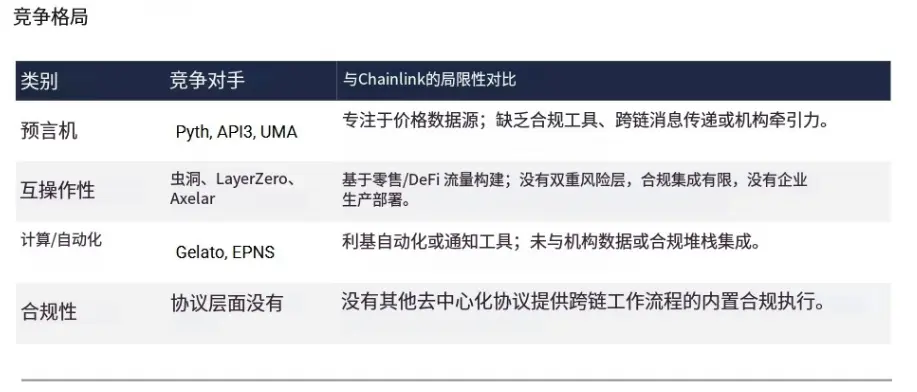

オラクルだけでなく、ミドルウェアの独占も

Chainlinkは依然として価格オラクルだと考えている人が多いようですが、実際にはChainlinkは包括的なブロックチェーンミドルウェアエコシステムを構築し、ブロックチェーンと現実世界をつなぐ欠かせない架け橋となっています。

同社の製品は、以下の 5 つの主要分野をカバーしています。

データ

- 市場データ ストリーム (価格フィードなど)、Proof-of-Reserve、検証可能なランダム性、超低遅延データ ストリーミングを提供します。

- これらの機能により、ブロックチェーン アプリケーションはオフチェーン データに確実にアクセスでき、金融アプリケーション、ゲーム、保険などのさまざまなシナリオをサポートできるようになります。

コンピューティング

- オフチェーン コンピューティング機能 (関数を通じて実装される複雑な計算など) とイベント駆動型の自動化機能を提供します。

- これにより、ブロックチェーンはチェーン上のリソースを過度に消費することなく、複雑なロジックと計算を処理できるようになります。

クロスチェーン相互運用性

- CCIP(クロスチェーン相互運用プロトコル)を提供し、マルチネットワークのリスク管理をサポートします。

- CCIP は、異なるブロックチェーン間での資産とデータの安全な送信を可能にし、クロスチェーン通信の問題を解決します。

コンプライアンス

- 管轄規則に基づいてコンプライアンス要件をプログラム的に強制するための自動コンプライアンス エンジン (ACE) を提供します。

- これは、規制要件を満たすために機関ユーザーにとって特に重要です。

エンタープライズ統合レイヤー

- プライベート チェーンとパブリック チェーン間のワークフローを調整するための Chainlink ランタイム環境 (CRE) を提供します。

- CRE は、企業がブロックチェーンと従来のシステムをシームレスに統合し、摩擦とリスクを軽減できるよう支援します。

これらは独立した製品ではなく、連携して動作するシステムです。SWIFTがChainlinkを使用する際、単なるオラクルではなく、インフラ全体にアクセスすることになります。

ここでの競争上の優位性は、他の市場プレーヤーが通常 1 つまたは 2 つの領域のみをカバーしているのに対し、Chainlink はすべての主要領域をカバーする唯一のソリューションである点です。

機関にとって ChainLink を使用する利点は、ChainLink を唯一の統合ポイントとして使用できるため、統合の摩擦とリスクが大幅に削減されることです。

このフルスタックの能力は、長年にわたって蓄積されたセキュリティ記録と組織的な信頼と相まって、複製がほぼ不可能な技術的な防壁を作り出します。

LINKの適正評価はいくらでしょうか?

さて、最も重要な質問に移りましょう。LINK の価値はいくらでしょうか?

このレポートでは複数の独立した評価手法が使用されていますが、それらはすべて同様の結論を示しています。

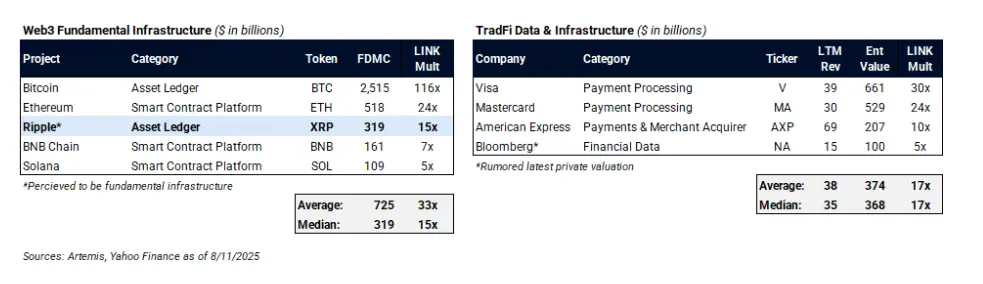

方法1:XRPとの比較、相対評価法

XRPを例に挙げましょう。2012年に誕生したこの「バンクコイン」は、当初の想定されたユースケースを未だ実現しておらず、機関投資家による導入もほとんどありません。しかし、完全希薄化後の時価総額は3,300億ドルに達しています。

対照的に、Chainlinkは世界のトップ金融機関に採用されていますが、時価総額はXRPのわずか15分の1です。

LINK が少なくとも XRP と同等の価値を持つようになると仮定すると、XRP の現在の時価総額は LINK の 15 倍となり、投資家にとって魅力的なリスク/リターンの機会となります。

Chainlinkの著しく優れたファンダメンタルズを考慮すると、LINKの評価は、決済処理およびデータインフラ分野で同様の位置付けにあるVisaやMastercardなどの従来の金融会社と比較する方が適切です。

これらの企業の時価総額と比較すると、LINKは20~30倍の成長の可能性を秘めています。

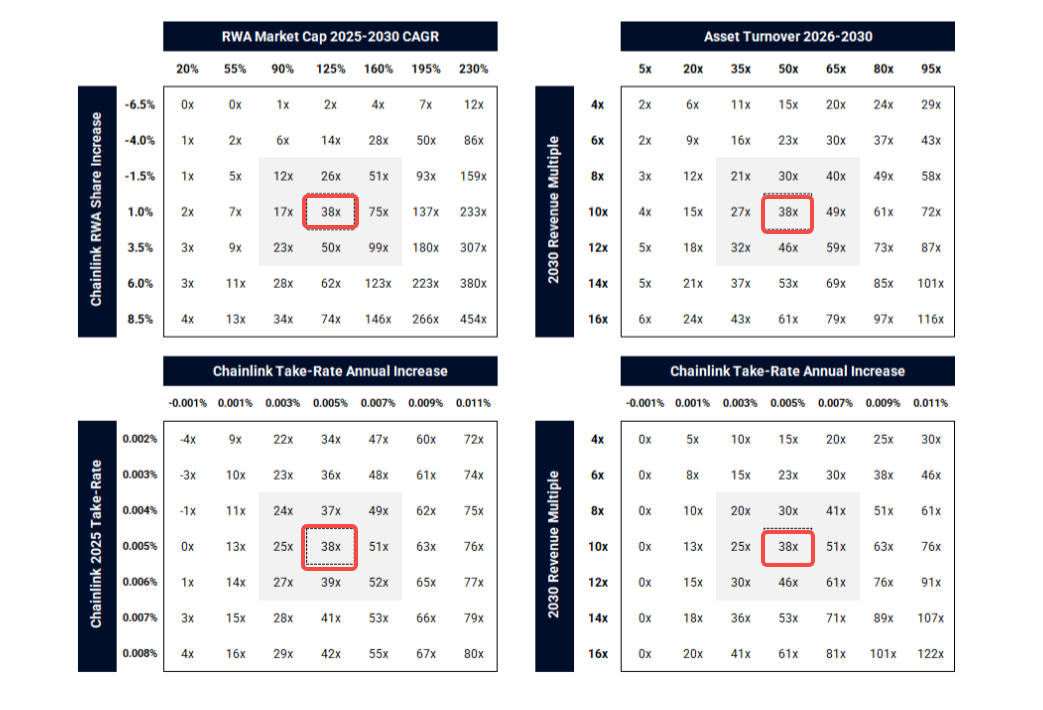

方法2:伝統的な企業論理、市場シェア方式

2030 年までに、世界中で約 19 兆ドル相当の現実世界の資産がトークン化されるでしょう。

Chainlinkは、これらの資産の「データパイプライン」および「クロスチェーンブリッジ」として、約7.6兆米ドル相当のトークン化された資産を処理し、市場シェアの40%を獲得すると予想されています。

これらの資産により、Chainlinkは年間約380兆ドルの取引量を処理することができます。手数料を段階的に引き上げること(現在は取引あたり0.005%)により、Chainlinkの年間収益は2030年までに824億ドルに達する可能性があります。

Chainlink の年間収益は 824 億ドルで、株価売上高倍率 (PS) 10 で計算すると企業価値は約 8,240 億ドルになります。

LINKの総供給量が約10億枚のままであると仮定すると、ネットワーク価値が8240億ドルであることから、1LINKの理論上の価値は約824ドルとなります。現在の価格は約22ドルであるため、まだ約38倍の成長ポテンシャルがあることになります。

もちろん、この 38 倍は翻訳者の視点からの理論的な評価であり、仮定が変更されると重大な結果が生じます。

短期的な触媒(第3四半期/第4四半期)

LINK準備金メカニズム

Chainlinkは長年にわたり、サービスへの多額の補助金支給によって業界の成長を牽引してきましたが、同時に収益性も低下させ、Chainlink Labsはトークン販売を通じて事業を維持せざるを得ない状況にありました。新たに導入されたLINK Reserveの仕組みは、この状況を完全に変えるでしょう。

- 資金の流れが逆転し、毎年数億ドルのオフチェーン企業収入が自動的に市場でLINKの買い戻しに使用されることになる。

- 市場の圧力は持続的な売り圧力から純買い圧力へと移行

- ChainLinkの企業レベルの利益の可能性を皆で確認しましょう

データサービス拡張

- Data Streams は従来の金融資産をカバーします。8 月 4 日には、米国株と ETF のリアルタイム価格設定を正式にサポートし、トークン化されたファンド、合成資産、オンチェーン構造化商品のデータ サポートを提供します。

- ICEとの提携:8月11日に発表されたインターコンチネンタル取引所の包括的な外国為替および貴金属データストリームの統合は、機関投資家レベルのオンチェーン価格設定に重要なサポートを提供します。

- CCIP が Solana に上陸: CCIP は 5 月に Solana メインネットで稼働を開始し、EVM 環境と SVM 環境間でのエコシステム間の決済とメッセージングを可能にしました。

製品機能のアップグレード:プライバシーとステーキング収入に重点を置く必要がある

プライバシーと許可機能、CCIP プライベート トランザクション、クロスチェーン銀行トランザクションの機密性要件の遵守、Chainlink Privacy Manager などの機能により、機密データがパブリック チェーンに漏洩しないことを保証します。

プライバシーとセキュリティは、銀行が ChainLink を使用してパイロット プロジェクトから本番環境に移行するための前提条件でもあります。

ステーキング v0.2 と手数料分配が現在稼働しており、より多くのサービス タイプでのステーキングがサポートされています。

将来のアップグレード後は、ユーザー料金はステーカーに直接報酬として支払われるようになり、データフローと CCIP 取引量が増加するにつれて、ステーキングの収益は大幅に増加します。

これは、Ethereum の統合ステーキング収益に多少似ていますが、実際の企業レベルの収益に基づいています。

結論は

Chainlink は、すべての金融市場の中で最も非対称なリスクと報酬のプロファイルの 1 つを提供します。

Chainlinkの幅広い統合、技術的な信頼性、規制遵守、そして組織的な信頼に匹敵する競合他社は存在しません。注目度の高いパイロットプロジェクトは、今後12~18ヶ月かけて本番環境へと展開していくでしょう。それぞれの統合は、高い切り替えコスト、ネットワーク効果、そして確立されたコンプライアンスプロセスを通じて、Chainlinkの強みをさらに深めていきます。

Chainlinkは財務面において、CCIP取引手数料、機関投資家向けデータサブスクリプション、Proof of Reserves認証、自動化サービスなど、多様で継続的かつスケーラブルな収益源を提供しており、トークン化された資産の普及に直結した持続的な成長エンジンを構築しています。世界的なトークン化は数十兆ドルに達すると予測されており、対象市場は巨大でありながら、未だ浸透が進んでいません。

こうした基本的な強みにもかかわらず、LINK は依然として価格設定が誤っている資産であり、独占的な金融インフラプロバイダーというよりも投機的なプロジェクトとして評価されています。

トークン化された経済が成熟し、Chainlink の統合が実稼働に移行すると、市場は LINK のシステム上の重要性、収益の可能性、および世界の金融システムにおけるかけがえのない役割を反映して、LINK を大幅に再評価せざるを得なくなります。