來源:Fintech Blueprint

原文標題:Analysis: Learning from 2025 to win big in the 2026 machine economy

編譯及整理:BitpushNews

加密市場的結構性問題

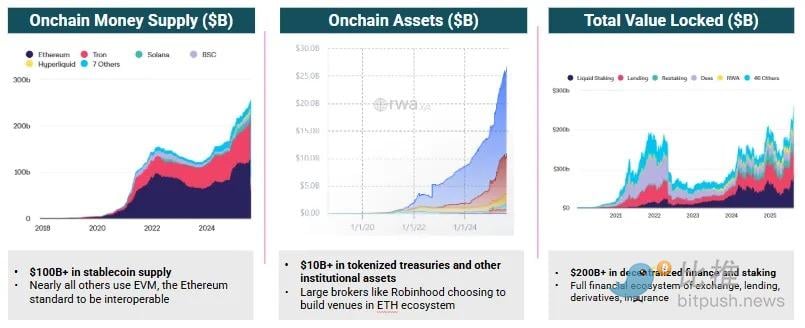

鏈上金融工具的採用和機器經濟趨勢正在蓬勃發展。

在過去的一年裡,我們看到了區塊鏈原生金融在以下五個維度的巨大擴張:(1)穩定幣、(2)去中心化借貸與交易、(3)永續合約、(4)預測市場以及(5)數位資產金庫(DATs)。美國的監管環境變得極為有利,這促使專案數量和風險偏好雙雙提升。

拋開關稅和市場結構帶來的不確定性,寬容的宏觀環境也為加密創新紮根提供了肥沃的土壤。這些趨勢眾所周知,無需再用數據贅述。

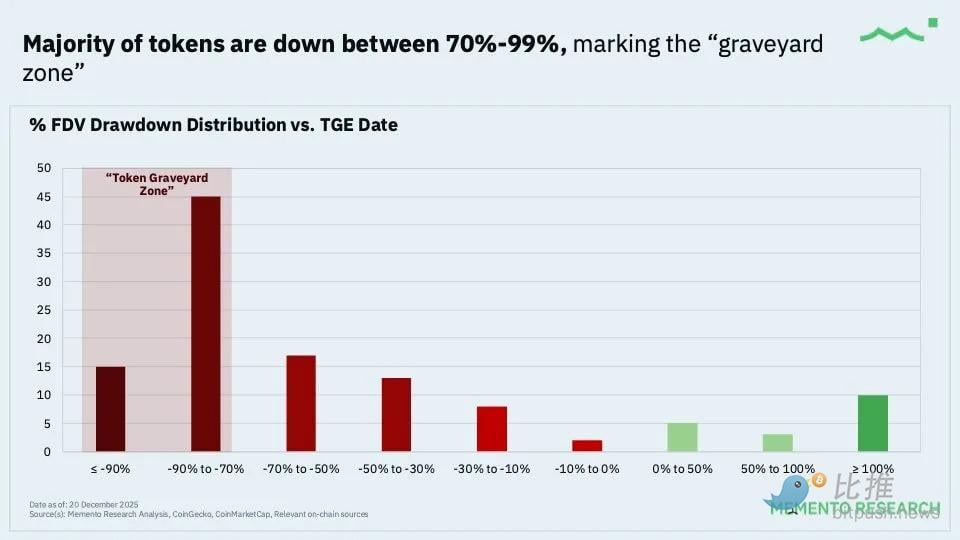

然而,2025 年對於比特幣以外的代幣和加密資產的長期投資者來說,是極其艱難的一年。

如果你是交易員或銀行家,日子可能還不錯——我們看到了將DATs 推向市場的創紀錄佣金,以及幣安(Binance)等交易所在上幣過程中獲取的巨額手續費收入。

但對於我們這些擁有3-5 年投資視野的人來說,市場結構一直很糟糕。

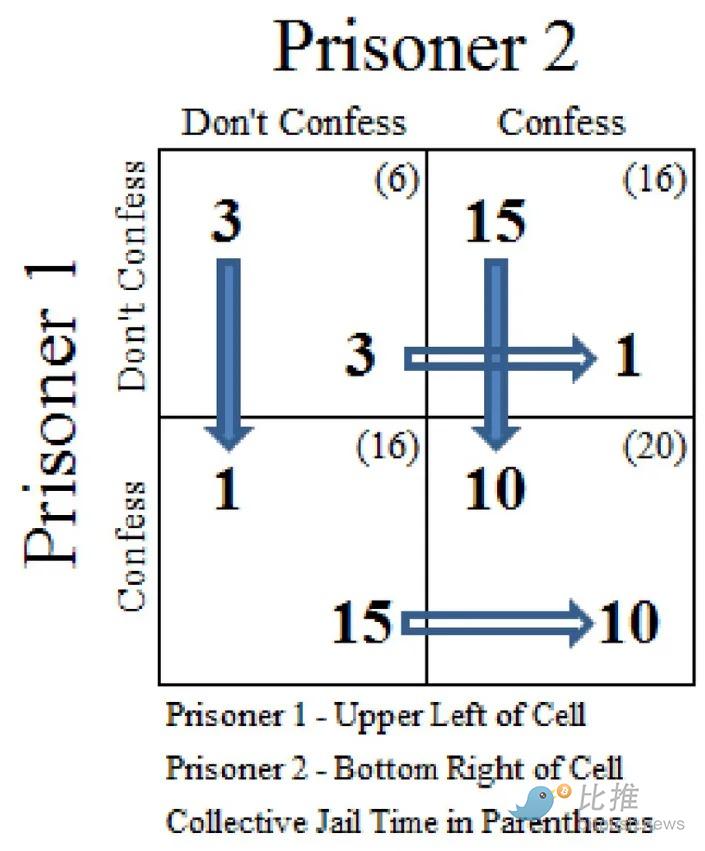

我們完全陷入了一種「負面的囚徒困境」:代幣持有者預期未來會有拋壓,因此拋售任何和一切資產;而支撐整個加密經濟的做市商和交易所則採取了只顧短期利益的投機頭寸。代幣的解鎖機制與發行價格,往往在項目尚未實現盈利或找到市場契合點之前,就將其拖垮。

此外,今年10 月10 日的市場結構性失效顯然重創了市場上的幾家主要參與者,儘管損失尚未公開,但清算餘波仍在繼續。所有加密資產之間的相關性已上升至接近1,表明存在行業範圍的參與者去槓桿化行為,儘管它們的基本面邏輯大相徑庭。

此刻選擇退縮並變得憤世嫉俗是容易的。

但我們更傾向於盡可能清晰地進行「市值對標」(Mark-to-market),以便為未來的佈局做計劃。

2025年加密投資領域的下跌是訊息,但並非定論。很可能2026年將在私人公司二級市場看到大規模的清算,屆時我們將分析在加密繁榮時期,人們是如何以高估值發行瞭如此多的特殊目的工具(SPV)。

同時,可程式金融和「機器人貨幣」(Robot Money)的願景仍在繼續落地,我們必須繼續努力尋找其必然崛起過程中的最佳定位。

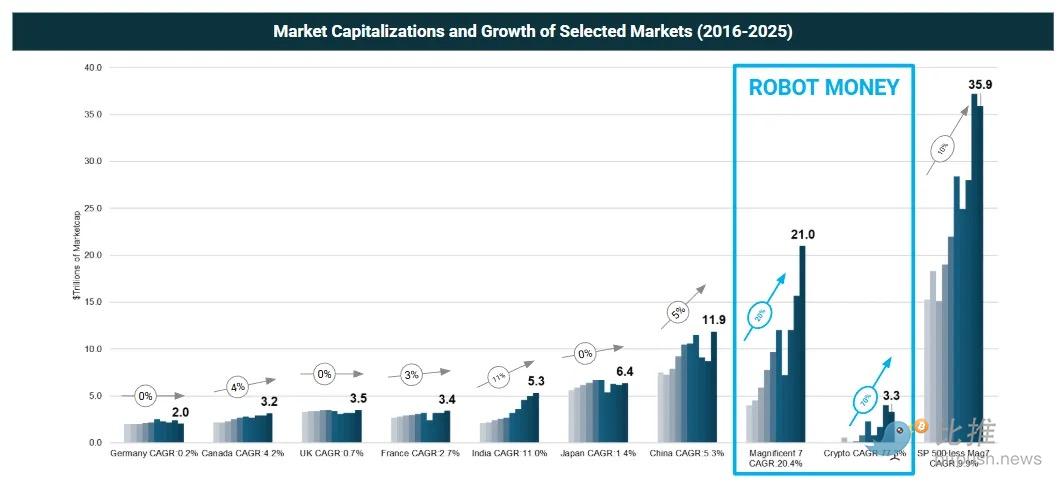

為了提供背景,請看下圖。這張圖放大到過去十年,展示了幾個地區與產業的市值創造情況。

當我們觀察這段歷史時,加密貨幣和AI 領域的價值創造相比世界其他地方是驚人的。

歐洲資本市場(各國約2-3 兆美元)幾乎毫無建樹,只是維持現狀。你不如投資國債,每年拿3% 的利息,創造的價值可能更多。圖表右半邊,印度和中國顯示5-10% 的複合年增長率(CAGR),同期淨市值增長分別約為3 兆和5 兆美元。

了解了這個規模後,再看看我們定義的「機器人貨幣」:

代表科技與AI 的「美股七巨頭(Magnificent 7)」以每年20% 的速度增加了約17 兆美元的市值;

代表現代金融軌道的加密資產市場在同期增加了3 兆美元,複合年增長率高達70%。

這就是未來的金融中心。

但僅僅在邏輯上正確是不夠的。我們必須深入細緻地鎖定價值鏈中那些尚未被世人察覺的部分。回想2009 年談論機器人投顧、2011 年談論新銀行(Neobanks)或2017 年談論DeFi,當時的詞彙和關聯尚未成型,直到2-5 年後,這些成果才硬化為明確的商業機會。

機器經濟的價值捕獲

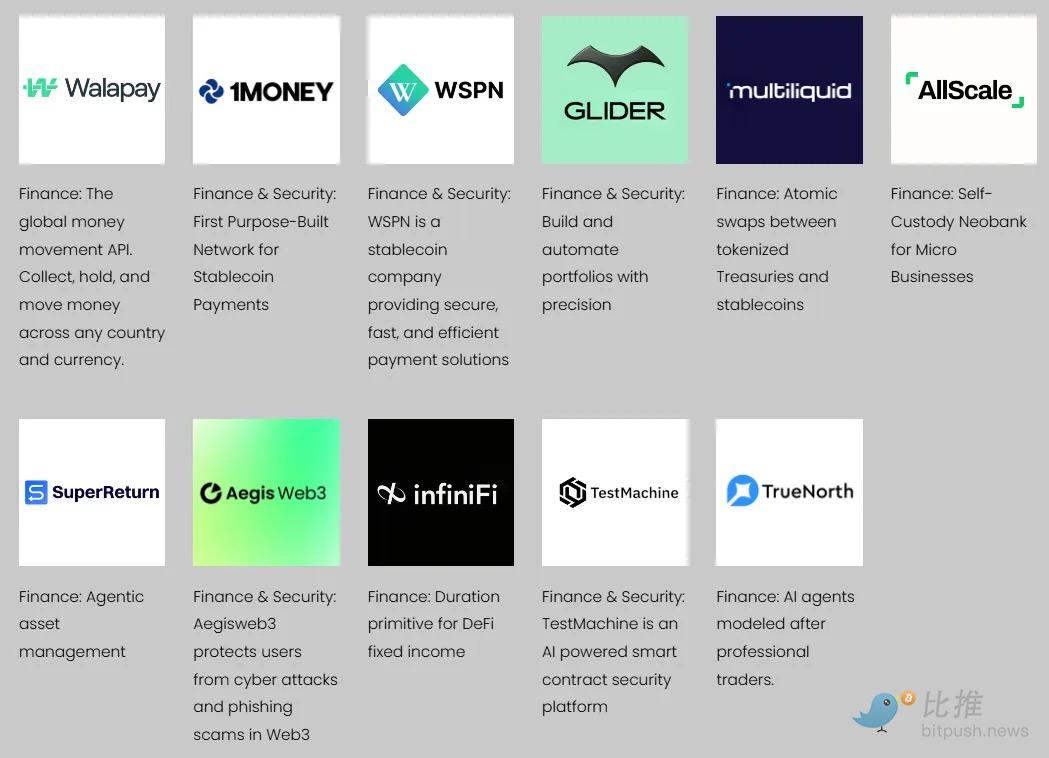

作為一種「自虐式」的練習,我們整理了一份158 頁的總結報告,涵蓋了2025 年機器經濟中最相關的參與者。

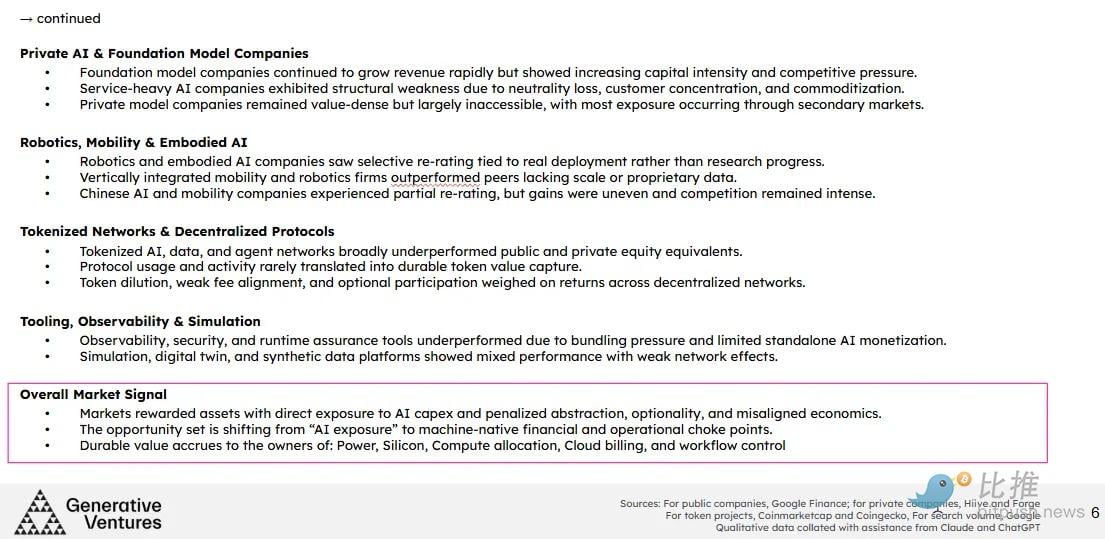

在公開市場中,2025 年是「強者恆強、弱者掉隊」的一年。

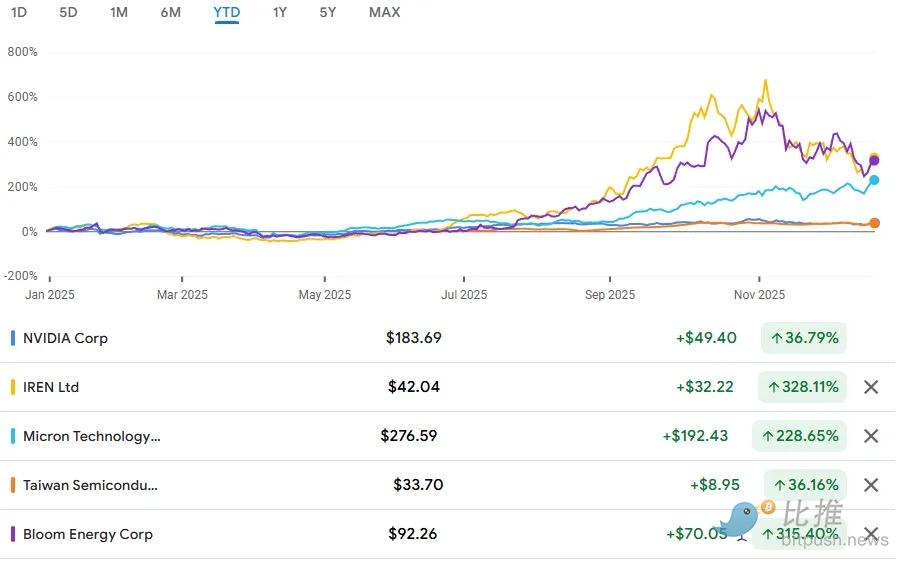

明顯的贏家是實體和金融瓶頸的擁有者:電力、半導體和稀缺算力。

Bloom Energy、IREN、美光(Micron)、台積電(TSMC)和英偉達(NVIDIA)的表現都顯著優於大盤,因為資本正在追逐那些「機器必須經過」的資產。

Bloom 和IREN 是其中的典型:它們直接站在AI 資本支出的風口,將緊迫性轉化為收入。

相較之下,Equinix 等傳統基礎設施表現低迷,反映出市場認為通用容量的價值遠低於電力保障、高密度的客製化算力。

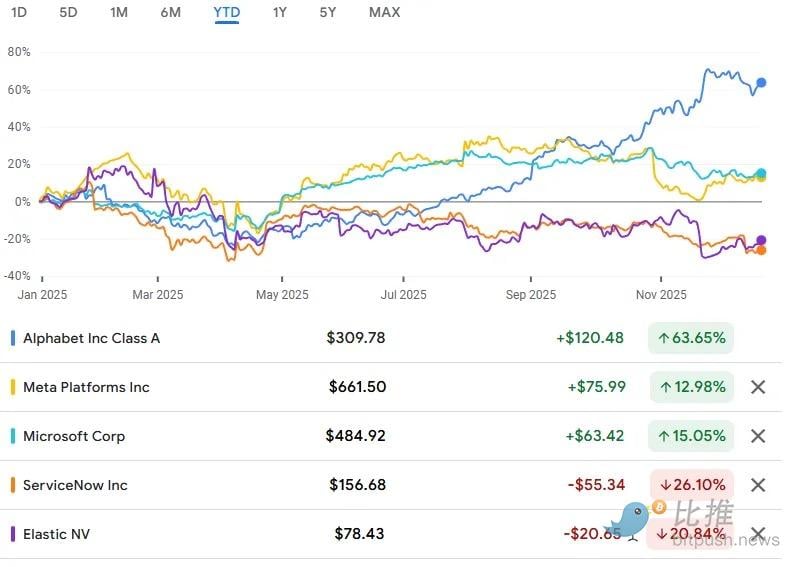

在軟體和資料領域,表現則沿著另一個維度分化:(1) 強制性與(2) 可選性。嵌入工作流程和強制續約的類平台企業系統(如Alphabet、Meta)持續複合成長,年內迄今雙雙上漲,因為AI支出強化了其現有的分銷護城河。 ServiceNow和Datadog儘管產品力強,但由於估值壓力、來自超大規模雲端服務商的捆綁壓力以及AI貨幣化速度較慢,回報受到拖累。 Elastic則說明了不利情況:技術實力強,但受到雲原生替代品的擠壓,且單位經濟回報正在惡化。

私募市場也顯示出類似的篩選機制。

基礎模型公司是故事的主角,但脆弱性正在增加。 OpenAI和Anthropic營收成長迅速,但其中立性、資本密集度和利潤率壓縮現在已成為明確的風險。 Scale AI是今年的警示案例:Meta的部分收購摧毀了其「中立」地位並引發客戶流失,這證明了重服務的商業模式一旦信任破裂,其瓦解速度有多快。相較之下,控制價值的公司(Applied Intuition、Anduril、Samsara以及新興的車隊操作系統)看起來定位較好,即使價值實現大多仍處於非公開狀態。

代幣化網路是表現最弱的板塊。

極少數項目除外,除了少數例外,去中心化的資料、儲存、智慧體(Agent)和自動化協議均表現不佳,因為使用量未能轉化為代幣價值捕獲。

Chainlink仍具有戰略重要性,但難以將協議收入與代幣經濟模型對齊;Bittensor是加密AI領域最大的賭注,但對Web2實驗室公司尚不構成實質性威脅;Giza及類似的智能體協議顯示了真實活動,但仍受困於稀釋和微薄的手續費。市場不再獎勵那些沒有強制收費機制的「協作敘事」。

價值正在向機器已經付費的領域累積——電力、矽、計算合約、雲端帳單和受監管的資產負債表——而不是它們未來某天可能選擇的領域。

2025年,市場嘉獎了對「咽喉要道」的所有權,而懲罰了那些空有理想、卻對現金流或算力缺乏掌控力的項目。未來的核心在於:辨識經濟力量已經存在的地方,並押注那些機器無法繞過的資產。

核心啟示:

- AI 價值的實現比大多數人預想的要「深一層」。

- 中立性現在是一等經濟資產(參考Scale AI)。

- 「平台」只有在與控制點結合時才有效,而非只是一個功能。

- AI 軟體是通縮的(定價壓力);AI 基礎設施是通膨的。

- 垂直整合只有在能鎖定數據或經濟效應時才重要。

- 代幣網路正反覆經歷同樣的市場結構考驗。

- 僅僅擁有AI 敞口是不夠的,定位品質決定一切。

- 機器人硬體和軟體將是下一個炒作週期,我們可能會看到類似的投資浪潮和選擇性的贏家。

2026 年定位

在過去兩年中,我們已經建立了一個核心投資組合,涵蓋了此處討論的關鍵主題。展望2026年,我們的定位和投資執行將進一步加強。

接下來我將談談我們的持倉策略。

雖然自主智能體、機器人和機器原生金融的長期願景方向正確,但市場正處於私募AI 和機器人領域估值極為離譜的階段。激進的二級流動性和1000 億美元以上的隱含估值,標誌著從「發現期」向「退出期」的過渡。

作為一家帶有金融科技視角(Fintech angle)的早期基金,我們必須鎖定這些支出下游的目標:

- 機器交易介面(Machine Transaction Surfaces): 機器或其營運商已經承載經濟活動的層級,如支付、計費、計量、路由以及資本或算力的編排、合規、託管和結算原語。回報透過交易量、收購或監管地位獲得,而非投機敘事。我們組合中的Walapay 和Nevermined 就是例子。

- 有預算支援的應用基礎設施(Applied Infrastructure With Budgets): 企業或平台已經在採購的基礎設施,如算力聚合與最佳化、嵌入工作流程的資料服務、具有經常性支出和切換成本的工具。重點是預算的所有權和整合的深度。如Yotta Labs 和Exabits。

- 高新穎性機會: 少數非對稱上漲但時機不確定的機會:基礎研究、前沿科學、AI 相關的文化或IP 平台。我們最近投資的Netholabs(致力於推演小鼠完整數位大腦的實驗室)符合這項特徵。

此外,在代幣市場結構問題解決之前,我們將更積極地投資於股權(Equity)。先前我們的曝險是代幣和股權各佔40%,剩下20% 靈活分配。我們認為代幣領域需要12-24個月的時間來消化當前的困境。

關鍵啟示

你不需要成為創投家也能從這種市場動態中學習並獲益。

巨額的資本支出正從科技巨頭流向能源和零件供應商。少數幾家公司被預期將成為數萬億美元的公開市場贏家,但它們選擇保持非公開狀態,同時剝離特殊目的工具(SPV)。上市公司則在盡力防禦。政治權力正在集中化和國有化這些倡議——無論是馬斯克和川普,還是中國和DeepSeek——而不是支持它們在Web3中的去中心化替代方案。機器人與國家製造業和戰爭工業複合體交織在一起。

在創意產業(從遊戲到電影、音樂),人們對AI 產生了抵制情緒,從事「人類技能」的人排斥那些假裝能做同樣事情的機器人。

而在軟體、科學和數學產業,人們則將AI 視為一項能幫助發現並建構高效商業架構的偉大成就。

我們需要停止相信這種集體幻覺,回歸現實。一方面,已有數十家公司透過服務用戶實現了超過1億美元的年收入;另一方面,市場中同樣充斥著大量虛假與騙局。這兩者同時成立,並行不悖。

新的一年將帶來全面的洗牌,但也蘊含著巨大的機會。唯有在機會的鋼絲上謹慎前行,方能取得成功。讓我們在彼岸再會!