導讀:穩定幣已證明加密的“支付價值”,而預測市場正試圖證明“資訊價值”。在圈內,Polymarket、Kalshi 等平台交易量飆升,成為最接近真實世界應用的賽道之一;但在圈外,它仍被視為博彩,難以獲得主流認可。本文將解析預測市場的現況、破圈路徑與未來趨勢,探討它是否能成為繼穩定幣之後,連結加密與現實的下一個基石。

作者:Shigeru

CGV Research

在過去兩年裡,預測市場正在成為加密產業裡最具爭議、但也最具潛力的「真實世界應用」:在圈內,它已經跑出了Polymarket、Kalshi 等頭部平台,交易量快速攀升;在圈外,它卻依舊被視作博彩,難以進入主流投資者的資產配置視野。

然而,問題也隨之而來──預測市場能否像穩定幣一樣,真正突破圈層,成為加密產業與現實世界連結的下一個基石?成為下一個網路等級的金融科技產品?

加密預測市場生態(Messari)

目前格局剖析:圈內繁榮與圈外認知鴻溝

為什麼同一個市場,在加密圈內能炒得火熱,在圈外卻鮮有人問津?預測市場正是這樣一個「內熱外冷」的典型案例。

一方面,圈內熱度持續升溫。

以Polymarket 、Kalshi 、Manifold為代表的平台,在加密社群內已建立起相對穩定的流量與敘事。

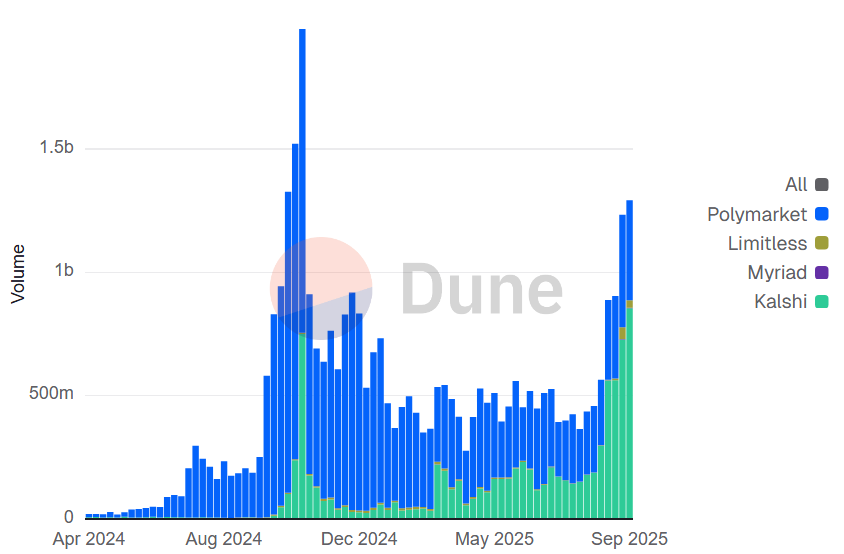

加密預測市場佔比情況統計(Dune, 20251006)

Polymarket以其簡潔的介面和美元穩定幣結算方式,成為討論美國大選、宏觀經濟數據、加密產業空投等事件的重要場所。在2025 年,Polymarket 的累積交易量已突破75 億美元,其中8 月交易量超過6.18 億美元,主要源自於政治事件和宏觀預測的驅動。 2024年美國大選期間,Polymarket 在東部時間凌晨1:30 就將川普的勝率定為99%,而福斯新聞直到凌晨1:47 才宣布結果,其他媒體更是拖延許久。持續的套利行為和將價格偏離公允價值的邊際成本上升,使得預測市場的錯誤短暫且易糾正。

Manifold則以「社交+預測」的輕娛樂模式,吸引了超過20 萬用戶參與,成為社群用戶獲取資訊和表達觀點的「新型投票池」。然而,2025 年Manifold 的每日活躍用戶一度降至歷史低點886 人,反映出用戶保留率的挑戰。

此外,Kalshi作為合規平台異軍突起,2025 年9 月交易量已達13 億美元,佔全球預測市場活動的62.2%,並在體育賽事預測中主導市場。

另一方面,圈外認知仍不足。

一般大眾往往將預測市場與「博彩」直接劃等號,對其在「資訊聚合」與「機率定價」上的價值認識不足。即便在美國主流媒體開始偶爾引用Polymarket 數據作為參考時,預測市場的社會認知度仍停留在「小眾玩具」層面。

例如,2025 年《經濟學人》雜誌報道中指出,低流動性問題導致大型投資者難以參與,限制了市場的公信力。 缺乏合規標籤與權威背書,使其難以進入主流使用者的認知框架。儘管Kalshi 在2025 年3 月的March Madness 賽事中錄得2.08 億美元交易量,但公眾仍視其為賭博,而非資訊工具。

跨圈擴展策略:多維度整合與創新路徑

如果預測市場真要破圈,它需要的不僅是技術升級,而是找到新的敘事和入口。政治、宏觀經濟、娛樂體育,甚至Web3 原生生態,都是潛在的爆發點。

1. 錨定現實事件:政治、經濟與娛樂的流量入口

預測市場天然與現實事件有強相關性,政治、經濟、娛樂體育等板塊是其突破圈層的最佳切入點。

政治事件:美國大選、英國脫歐公投、法案投票通過機率等,均為傳統民調難以準確預測的事件。預測市場因其價格化機制,往往能提供更即時、更接近真實機率的指標。例如,2025 年Polymarket 上關於聯準會利率決議的市場,交易量超過5,000 萬美元,用戶透過押注「升息25 個基點」的機率,實現風險對沖。

宏觀經濟:CPI 公佈、非農業就業數據、聯準會利率決議等金融市場敏感事件,是機構與投資人關注的重點。預測市場可以成為「市場預期」的即時表達。在2025年日圓carry trade unwind期間,基於oracle的預測市場提前幾週預測了日圓15%的貶值,而股票市場反應較慢。

娛樂與運動:奧斯卡、世界盃、奧運等具備全民關注度,能夠將大量圈外用戶自然引流至預測市場平台。例如,2025 年Kalshi 上關於Taylor Swift 和Travis Kelce 訂婚的預測市場,一位交易者以0.37 美元買入合約,最終獲利5 萬美元,引發媒體廣泛報道,推動娛樂圈用戶湧入。

2. 媒體輿論協同:從資料來源到權威指標的轉型

預測市場要突破圈層,就必須成為被引用的資料來源。

民調替代品:在美國,部分媒體已經開始以Polymarket 的價格作為民調的補充甚至取代。與傳統民調依賴問卷調查不同,預測市場的價格反映了“真金白銀的下注”,因此更具訊號價值。 2025 年,Yale Insights 報告指出,政治預測市場的引用率上升,但警告其準確度需謹慎。

即時機率指標:新聞報導若能引用預測市場的即時數據,如“市場顯示72% 的機率美聯儲將在9 月升息”,將極大提升預測市場的權威性和傳播力。例如,2025 年Barron's 雜誌在報道March Madness 時,直接引用Kalshi 數據作為賽事預期指標。

3. Web3 生態深度融合:衍生性工具與社交閉環

DeFi 整合:預測市場可以成為鏈上衍生性商品的一部分,為使用者提供風險對沖工具。例如對沖利率、政策、甚至代幣上市等不確定性事件。 2025 年,Polymarket 與DeFi 平台的整合,幫助用戶在比特幣價格預測市場中實現鏈上對沖,交易量達4.3 億美元。

SocialFi 連動:KOL 可以啟動預測合約,讓粉絲直接參與,並形成收益與流量的循環。新興平台Melee 在2025 年融資350 萬美元,推出“病毒式預測市場”,允許無門檻創建社交預測事件。

RWA 結合:預測市場本質上接近衍生性商品,未來完全可能與RWA(真實世界資產)衍生性商品結合,成為鏈上另類交易工具。 Kalshi 在2025 年與RWA 整合的嘗試,推動其交易量三週連續超過Polymarket。

私有公司代幣化:私有公司代幣化實施難度較大,包括創辦人的抵觸、法律風險、虛假的「治理」權利、流動性不足等問題,而預測市場可以更輕鬆地滿足類似需求。透過創建關於公司事件(如融資成功機率)的市場,用戶可間接投機私有資產,而無需複雜代幣化。

4. 技術體驗升級:使用者友善與門檻降低

AMM+NFT 化:利用自動做市機制與NFT share 化的設計,讓使用者「買進一個觀點」更直觀,降低理解門檻。 Manifold 的NFT 化預測share 在2025 年吸引了新用戶,但整體活躍度仍需提升。

輕量化入口:透過Telegram Bot、微信小程式等形式,讓預測市場的參與像「發起投票」一樣簡單,有助於圈外用戶快速進入。 Polymarket 的行動端優化在2025 年推動用戶成長20%。

發展瓶頸解析:監管、流動與敘事三大障礙

每一次風口都繞不開瓶頸。預測市場的問題並不在於“有沒有價值”,而是“能不能撐得住”。監管、流動性和敘事,是三道橫亙在前的門檻。

1. 監管灰色地帶:博彩與衍生品的界限博弈

預測市場位於博彩與金融衍生性商品的模糊地帶。在美國,CFTC 對Kalshi 的批准已開了先例,但多數平台仍遊走在灰色地帶。 2025 年9 月,CFTC 批准Polymarket 重返美國市場,但commissioner Kristin Johnson 警告監管護欄不足,缺乏對市場的可見度。

香港、新加坡等地雖有潛在監管窗口,但目前缺乏明確政策。監管的不確定性限制了預測市場吸引機構用戶的能力。例如,2025 年PrizePicks 獲得NFA FCM 註冊,開啟合規預測市場,但整體產業仍面臨法律挑戰,可能上訴至最高法院。

2. 流動性短板:資金池規模與網路效應的缺失

大多數預測市場的資金池集中在少數熱門事件,長尾市場流動性匱乏,導致價格缺乏參考意義。若無法吸引更大規模的資金流入,預測市場難以形成資訊聚合的「網路效應」。

2025 年報告顯示,低流動性導致大型避險需求無法滿足,影響準確度。例如,Manifold 的長尾市場活躍用戶少於1000 人,難以支撐複雜預測。

3. 敘事認知偏誤:從「賭博」到「資訊市場」的轉變難題

大眾對預測市場的固有印象依舊是“賭博”,而非“機率化的資訊市場”。在缺乏權威機構背書之前,這敘事難以快速扭轉。 2025 年媒體通報強調,預測市場雖交易量激增,但監管缺失導致公眾信任不足。

未來趨勢展望:主流融合與長期價值定位

穩定幣解決了支付問題,下一個能證明加密真實價值的,可能就是預測市場。它或許不是現在,但方向已經清晰。

要實現真正的跨圈傳播,預測市場必須超越加密用戶自循環,向更廣泛的敘事嵌入。

媒體數據化:成為報道中的即時預期指標

預測市場需要成為新聞報導中常見的機率指標,讓大眾逐漸接受市場價格作為「集體預期」。 2025 年,KPMG 報告顯示預測市場的流行度持續上升,媒體引用率年增30%。未來,Polymarket 和Kalshi 的數據將持續出現在主流新聞與財經節目中。記者在報道選舉、宏觀經濟或體育賽事時,如果想保持可信度,必須參考預測市場給出的機率。

監理演進:合規化開啟機構資金大門

CFTC 的技術升級與回饋機制預計在2025 年10 月前完成,Polymarket 重返美國市場、Kalshi 在監管博弈中的勝利,都意味著預測市場在事件合約上架、清算方式和機構資本參與方面將有更清晰的路徑。這不僅是「合法化」的象徵,也將成為機構資金入場的前提。

流動性機構化:專業化資金與交易團隊的湧入

隨著監管逐漸清晰,專業資金將率先入場。從一個管理規模千萬美元等級的純粹預測市場基金的啟動,到量化機構設立專門的預測市場交易部門(不僅做市,還進行方向性交易),這一趨勢已開始顯現。 SIG 為Kalshi 提供做市服務就是一個明確的先例。

產品金融化:預測市場的衍生性商品化與終端化

預測市場的最終形態,很可能是演變為新型衍生性商品交易所。專家預測,到2030 年,全球預測市場規模或達1 兆美元。同時,預測市場數據會逐漸與Bloomberg、Refinitiv 等專業終端接軌,擁有即時行情、歷史記錄、提醒功能、圖表展示,並支援Excel/Python 與新聞編輯系統的原生API。到那時,編輯和交易員會像使用股價、利率和匯率數據一樣,直接處理預測市場的機率數據。

綜上,預測市場的真正價值,不僅是讓人下注,更是讓資訊有價格。穩定幣已經證明了「支付」的現實價值,下一個被驗證的,也許就是「資訊定價」。

預測市場今天的處境,正像早期的穩定幣市場。誰能看懂它的潛力,誰就可能提前站上下一個產業基石。

注意:本文系CGV 研究報告,不構成任何投資建議,僅供參考。