作者:Thejaswini,來源:Token Dispatch

交易所交易基金(ETFs)誕生於危機之中。

1987 年的黑色星期一,道瓊斯指數在一天內暴跌超過20%。監管機構和市場參與者意識到他們需要更好的工具。共同基金只能在交易日結束時進行交易,這讓投資者在市場恐慌時無能為力。

ETF 應運而生,成為一種解決方案。 ETF 是一種像個股一樣交易的證券籃子,當市場情況惡化時,能夠提供即時的流動性。

ETF 簡化了指數投資,以低費用和稅收效率提供了廣泛的市場曝險。它們被設計為無需主動管理且透明——只追蹤指數,而不試圖超越指數。第一支成功的ETF 於1993 年推出,名為SPDR 標普500 指數(SPY),透過嚴格按照承諾追蹤標普500 指數,成為了世界上最大的基金。

一開始,這個想法確實不錯。你想買“股票”,但又不想研究個別公司,也不想花錢請基金經理幫你做這件事。

2025 年9 月,華爾街跨越了一個新門檻:將迷因幣打包成受監管的投資產品,並為此收取1.5% 的年費。

我們是否正在見證ETF 的本質轉變?

ETF 已從簡化投資的簡單工具演變為能夠整合任何你能想到的策略的複雜工具。組合、對沖、定期或建立投資的方式有無限種,但實際可供投資的公司數量卻有限。

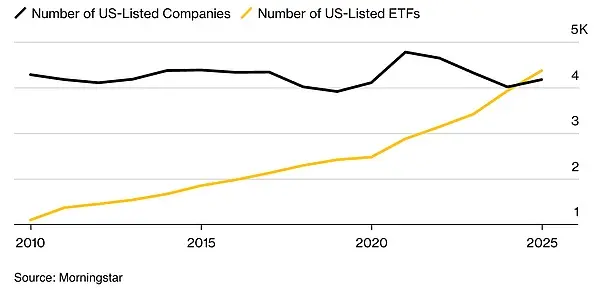

現在有超過4,300 檔交易所交易基金,而公開交易的公司大約只有4,200 家。 ETF 佔所有投資工具的約25%,十年前這一比例為9%。市場歷史上首次出現了基金數量超過實際股票數量的情況。

在我看來,這造成了一個根本性問題──選擇太多,投資人無力應對,而非賦能。如今,我們擁有涵蓋所有可以想像到的主題、趨勢或政治觀點的基金。嚴肅的長期投資與娛樂之間的界線已經完全模糊。幾乎無法區分旨在累積財富的產品和旨在利用社群媒體流行趨勢的產品。

停下來。這種焦慮完全沒有抓到重點。狗狗幣ETF 並沒有扭曲加密貨幣的使命。

十五年來,加密貨幣一直被視為毫無價值的網路貨幣。傳統金融界稱我們為玩弄無價值代幣的墮落投機者。他們說我們永遠不會創造任何真實的東西,永遠不會獲得機構採用,永遠不值得嚴肅的監管對待。

現在,他們試圖從我們作為笑話創造的資產中獲取價值。

加密貨幣產業創造了一個傳統金融無法忽視、無法消滅、最終無法抗拒貨幣化的全新價值類別。狗狗幣在半數財富500 強公司製定全面加密策略之前就獲得ETF,是加密貨幣文化主導地位的最殘酷證明。

好吧,現在我們已經慶祝了勝利,讓我們來看看我們到底在慶祝什麼。

為什麼有人會為免費可得的東西支付1.5% 的費用?

迷因幣ETF 對投資者的經濟邏輯沒有意義,但對華爾街來說卻完全合理。

你可以在Coinbase 上直接購買狗狗幣,五分鐘內完成,零後續費用。 REX-Osprey 狗狗幣ETF 每年收取1.5% 的費用來獲得相同的曝險——對於1 萬美元的投資,每年就是150 美元。比特幣ETF 的費用為0.25%。那麼,為什麼有人會為迷因幣支付比數位黃金高出六倍的費用?

答案揭示了這些產品的真正目標用戶。比特幣ETF 服務於需要監管合規性的機構投資者和精明的財富管理者,他們了解加密貨幣。他們在費用上競爭,因為他們的客戶有替代選擇,並且知道如何使用這些替代選擇。

迷因幣ETF 的目標是那些在TikTok 上看到狗狗幣趨勢但不知道如何直接購買的散戶投資者。他們為簡單性和合法性付費,而不是市場敞口。這些投資者不會貨比三家——他們只想在Robinhood 應用程式上點擊“購買”,獲得他們不斷聽到的模因敞口。

發行人知道這很荒謬。他們知道客戶可以在其他地方更便宜地購買狗狗幣。他們押注大多數人不會發現這一點,或不想處理加密交易所和錢包。 1.5% 的費用本質上是對金融無知的稅收,被包裝成機構合法性。

是什麼使得某項資產值得被納入 ETF?

傳統ETF 定義:受監管的投資基金,持有一籃子多樣化的證券,像股票一樣在交易所交易,為投資者提供廣泛的市場敞口,同時保持專業監管、託管標準和透明報告。

經典模型追蹤標普500 等指數,持有多個行業的數百家公司。即使是單一產業ETF,如科技或醫療基金,也在其專注領域內持有數十隻股票。多元化降低了風險,同時提供了市場趨勢的曝險。

現在來看看狗狗幣到底是什麼:2013 年透過複製萊特幣代碼並添加迷因狗標誌而創建的加密貨幣,純粹是作為諷刺而生。它沒有開發團隊、沒有商業計畫、沒有收入模式、沒有技術創新。其供應量每年增加50 億個幣,設計上就是通膨性的,以此嘲笑比特幣的稀缺性。

這種代幣沒有任何經濟用途。你無法在其上建立應用,也無法透過質押獲得收益。它的唯一功能是作為一個網路迷因存在,偶爾因名人推文而被炒作。

是什麼樣的監管漏洞讓這一切成為可能?

市場化之路揭示了金融創新的實際運作方式:規避法律精神但在技術上遵守法律條文的監管套利。

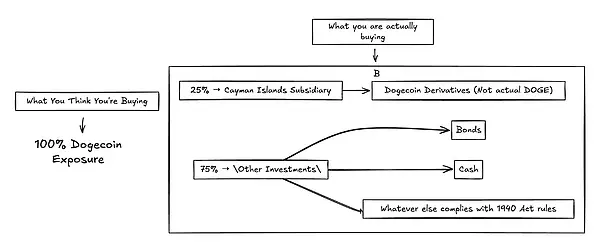

REX-Osprey 狗狗幣ETF (DOJE) 是根據1940 年《投資公司法》推出的,而不是根據1933 年《證券法》推出的,後者監管的是比特幣基金等商品 ETF。這項選擇至關重要。 1940 年法案規定,除非美國證券交易委員會(SEC) 提出異議,否則75 天後將自動批准,從而創造了一條監管捷徑。問題是什麼? 1940 年法案旨在支持分散風險、將風險分散到多種資產的多元化共同基金,而不是針對被遺棄的迷因進行單一資產投機。

為符合多元化要求,DOJE 不能直接持有狗狗幣。相反,它透過開曼群島子公司使用衍生性商品獲得曝險,持倉上限為資產的25%。這導致了一個荒謬的情況:狗狗幣ETF 最多只能有25% 的狗狗幣曝險。

這從根本上改變了投資者實際購買的內容。當ETF 直接持有資產時,它能精確追蹤資產價格。透過離岸子公司使用衍生性商品會引入追蹤誤差、交易對手風險和複雜性,從而扭曲表現。基金的報酬與狗狗幣的實際市場走勢脫節。

這種監管繞行造成了透明度問題。購買狗狗幣ETF 的散戶投資者期望直接獲得他們在社群媒體上看到的迷因曝險。但他們實際上得到的是一個複雜的衍生性商品,其中四分之三的投資與狗狗幣價格變動無關。他們的回報被基金中剩餘75% 的其他資產稀釋。

更糟的是,這種結構顛覆了1940 年《證券法》最初的保護意圖。國會制定了多元化規則,旨在透過將投資分散到多種資產來降低風險。華爾街卻找到了一種方法,利用同樣的規則將高風險投機打包到受監管的工具中,而監管力度卻比預期的要弱。監管框架非但沒有保護投資者免受風險,反而用機構合法性掩蓋了新的風險。

與比特幣ETF 相比,大多數比特幣ETF,如ProShares BITO 或Grayscale 的現貨比特幣ETF 嘗試,通常使用1933 年《證券法》或其他為商品基金設計的框架,允許更直接或基於期貨的比特幣敞口,而不受嚴格的25% 資產上限。

比特幣ETF 通常直接持有期貨合約或尋求直接託管比特幣(核准時),從而更貼近追蹤比特幣的底層價格。

狗狗幣ETF 代表著監管套利的完美風暴。這隻ETF 的投資對象基本上與它應該追蹤的目標不符,持有一種毫無用途的資產,卻利用了20 世紀40 年代旨在防止此類投機行為的法律。這是金融工程最玩世不恭的體現-利用監管漏洞,在投資人保護的幌子下打造投機產品。

為什麼如此痴迷於收益?

華爾街已經放棄了對基本面的關注,全力追逐收益,無論資產品質如何。

State Street 數據顯示,機構投資組合的股票配置達到2008 年以來的最高水準。投資者正將資金投入承諾每月派息的期權收益ETF、高收益垃圾債券以及透過衍生性商品提供兩位數回報的加密相關收益產品。

資本流動優先追逐回報,問題隨後再問。利率飆升時,投資人積極轉向高收益企業債,放棄更安全的投資等級債券。專注於人工智慧、加密貨幣和迷因資產的主題ETF 以創紀錄的速度推出,迎合投機需求而非長期價值。

風險偏好指標持續亮綠燈。儘管宏觀市場存在不確定性,但波動率指數(VIX)仍保持在低點。在2025 年初的動盪之後,防禦性板塊曾短暫吸引資金流入,但資金迅速回流至工業、科技和能源等高風險、高回報的板塊。

華爾街基本上已經決定,在一個流動性無限且不斷創新的世界中,收益勝過一切。如果某物能帶來溢價回報,投資者總是會找到理由購買,無論其基本面或可持續性如何。

我們正在製造泡沫嗎?

當投資產品的數量超過實際投資標的時會發生什麼?

我們已經跨越了“盧比孔河”,ETF 的數量超過了股票。這是一個根本性的市場結構變化。我們實際上是在真實市場之上創造合成市場,每增加一層就增加了成本、複雜性和潛在的失敗點。

馬特·萊文(Matt Levine)指出:

「隨著ETF 越來越受歡迎,技術也使其實施成本更低,更多曾經定制化、手工化的交易將成為標準化的ETF。潛在的交易數量遠遠超過股票數量……從長遠來看,ETF 的潛在市場空間受限於(無限的)交易數量,而不是(日益減少的)股票數量。”

模因幣ETF 現象加速了這一趨勢。 Rex-Osprey 已經提交了川普幣ETF、Bonk ETF 以及XRP 和Solana 的傳統ETF 申請。目前有92 個加密ETF 申請在SEC 等待核准。每一次成功推出都會為下一個產品創造需求,無論其底層效用為何。

這讓人想起2008 年的CDO 平方問題,當時華爾街創造了衍生性商品的衍生性商品,直到金融產品與底層現實完全脫節。我們現在用關注度和文化現象代替抵押貸款做同樣的事情。

市場看起來比實際上更具流動性,因為多個產品圍繞著相同的底層資產進行交易。但在危機中,所有這些產品往往會一起波動,「流動性」會同時蒸發。

模因幣ETF 意味著什麼?

更深層的故事是關於金融演變為全面的注意力捕捉機制,可以將任何產生價格波動的現象貨幣化。

ETF 的推出透過網路效應創造了自身的發展動能。在機構投資者預期流入的推動下,狗狗幣的價格在DOJE 上市前的一個月上漲了15%。更高的價格吸引了更多關注,進而催生了更多迷因,從而增強了文化相關性,這為更多金融產品的誕生提供了理由。成功會引發模仿。

傳統金融將工廠、技術和現金流等生產性資產貨幣化。現代金融則將任何能推動價格的因素貨幣化:敘事、迷因、社交動能。 ETF 包裝將文化投機轉化為機構產品,從最初創造這些現象的社區中提取費用。

更廣泛的問題是,這究竟是創新還是榨取?將迷因金融化是創造新價值,還是僅僅透過增加機構成本從有機文化運動中榨取價值?

網路文化已經產生了巨大的經濟價值——廣告收入、商品銷售、平台參與度和創作者經濟。

我認為現在是時候「軟啟動」我與網路文化的關係了。

我一直在思考是什麼推動著2025 年這些企業估值達到數十億美元。不知何故,我竟然在班加羅爾的Mitico 咖啡烘焙店訂購抹茶,只是為了感覺自己也參與其中。並非因為我特別喜歡磨碎的綠色粉末的味道,而是因為抹茶已經成為一種儀式感,象徵著生產力和寧靜的奢華,不知何故,它讓你感覺自己與全球健康美學更加緊密地聯繫在一起。

網路文化如今已淪為這樣一種景象:一系列偽裝成生活方式選擇的參與費用。而貨幣化機會無所不在,從直白的荒謬到真正巧妙的設計。

看看2025 年的熱門事件。我們見證了Coldplay 的“Kiss Cam”事件,將兩個人的尷尬時刻變成了一場企業辭職醜聞,甚至連格溫妮絲·帕特洛(Gwyneth Paltrow)都莫名其妙地成了臨時發言人。整個網路為100 個男人能否擊敗一隻大猩猩(劇透:專家說可以,但很勉強)而瘋狂。 Labubu 熱潮將30 美元的盲盒收藏品變成了身份的象徵,人們甚至會在商店裡爭相搶購。

然後是我無法跨越的語言障礙。 Z 世代的俚語不斷進化。上週有人說我的穿著“bussin'”,我真的不知道該生氣還是該高興。顯然這是好的?我的姪子試圖解釋「rizz」是形容有魅力的事物,但接著他開始談論「skibidi」這個、「Ohio」那個,我意識到自己完全跟不上了。我努力跟上,但說實話,試圖正確使用這些詞讓我覺得自己有點「cheugy」(俗套)。這股「用力過猛的千禧世代」氛圍,不是我想要的。

然後泰勒絲(Taylor Swift)與特拉維斯凱爾西(Travis Kelce)訂婚,幾分鐘內,整個行銷宇宙就轉向了。從沃爾瑪到樂高再到星巴克,品牌們放下一切,爭相插入這場對話。

關鍵在於,這種文化勢頭本身就是一個經濟引擎。凱蒂·佩里(Katy Perry)進行了一次11 分鐘的太空飛行,但互聯網花了一周時間爭論這是否「奢侈浪費」——這種參與度可以轉化為廣告收入、品牌曝光度和文化資本,而這些可以通過十幾種不同的方式變現。當每個人都因為TikTok 上的一對情侶而開始稱呼朋友為「pookie」時,突然之間,一個由pookie 歌單、pookie 絲帶和pookie 週邊商品組成的生態系統就此形成。

網路文化透過創作者經濟、商品銷售、平台參與度以及比季度財報更快地推動股價波動的運動,創造了巨大的經濟價值。如果伊隆的一條推文能為狗狗幣增加數十億美元的市值,如果特斯拉的估值更依賴文化動能而非基本面,那麼文化現象就是合法的經濟力量,理應獲得與其他資產類別相同的機構包裝。

ETF 包裝並未從這些社區榨取價值——它將已存在的價值形式化,使之對先前被排除在外的人群能夠接觸到它。俄亥俄州的退休人員現在可以透過他們的401(k) 計畫接觸網路文化,而無需學習加密錢包或瀏覽Discord 伺服器。

反過來,同樣的退休人員也可能因為一個被遺棄的網路笑話而損失大量退休儲蓄。光是1.5% 的年費就將每年從10 萬美元的投資中吃掉1,500 美元,無論狗狗幣是漲是跌。由於監管要求,ETF 只能有25% 的狗狗幣敞口,這位退休人員可能根本沒有得到他們以為自己購買的文化敞口。沒有金融教育的金融可近性可能是危險的。讓投機性資產更容易購買並不會降低風險——只是讓風險對那些可能不理解自己購買內容的人來說不那麼明顯。

將迷因金融化實際上可能加強這些社區,而不是剝削它們。當文化運動獲得機構投資支持時,它們會獲得穩定性和資源。

如果網路文化能推動價格,網路文化就成為一個資產類別。如果社交動能創造了波動性,社交動能就變得可交易。 ETF 包裝只是將文化能量轉化為機構產品的傳遞機制。