原文作者:AJC

原文編譯:Luffy,Foresight News

在所有主流加密貨幣資產中,以太幣引發的爭論最為激烈。比特幣作為主流加密貨幣的地位已被廣泛認可,而以太坊的定位卻始終懸而未決。在一部分人看來,以太坊是除比特幣之外,唯一具備可信度的非主權貨幣類資產;另一部分人則認為,以太坊本質上是一門生意,不僅營收持續下滑、利潤率日益收緊,還面臨著諸多交易速度更快、成本更低的公鏈的激烈競爭。

這場爭議在今年上半年似乎達到了頂峰。 3 月,瑞波幣(XRP)的完全稀釋估值曾短暫反超以太坊(值得注意的是,以太坊的代幣已全部流通,而瑞波幣的流通量僅佔總供應量的約60%)。

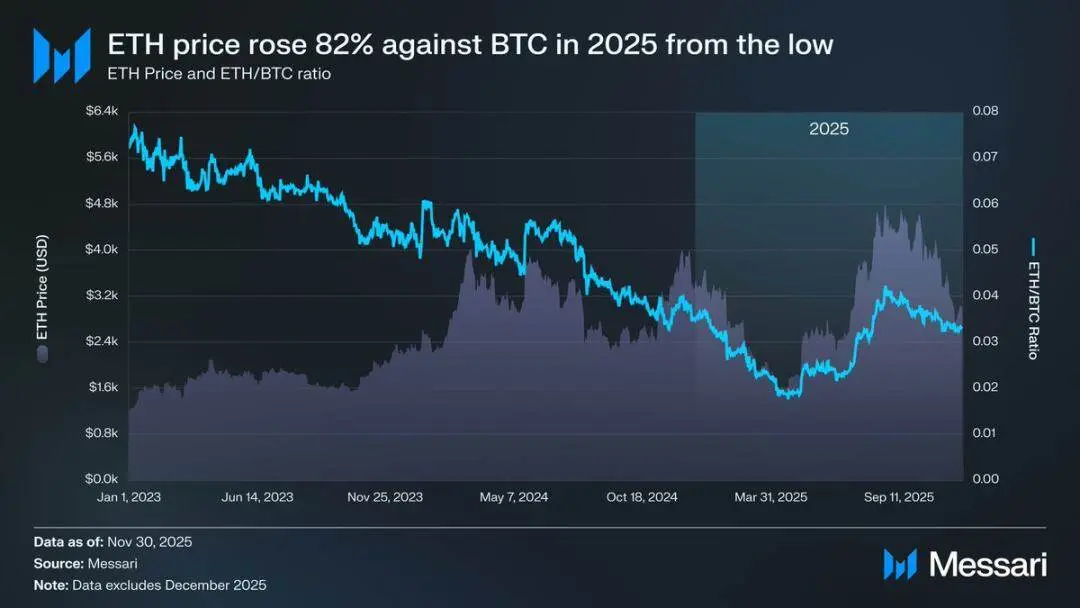

3 月16 日,以太坊的完全稀釋估值為2,276.5 億美元,而瑞波幣的對應估值達到2,392.3 億美元。這一結果,在一年前幾乎無人能預料。隨後在2025 年4 月8 日,以太幣對比特幣的匯率(ETH/BTC)跌至0.02 以下,創下自2020 年2 月以來的最低紀錄。換句話說,以太幣在上一輪牛市中相對於比特幣的所有漲幅,已盡數回吐。彼時,市場對以太坊的情緒跌至數年來的冰點。

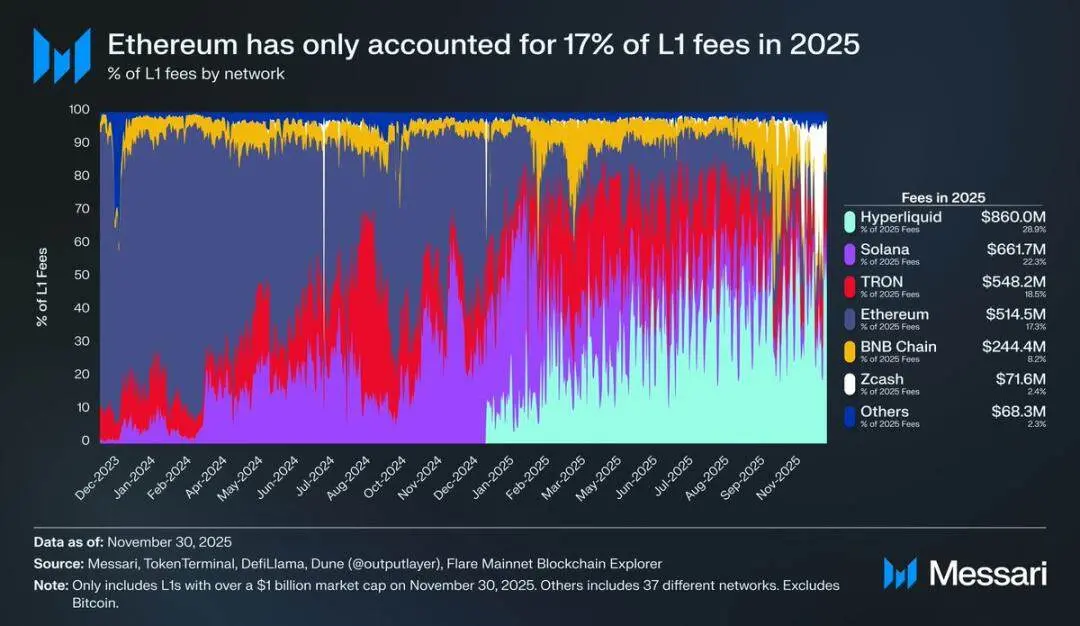

雪上加霜的是,價格的頹勢只是冰山一角。隨著競爭對手生態的崛起,以太坊在公鏈手續費市場的佔比持續萎縮。 2024 年,Solana 重振旗鼓;2025 年,Hyperliquid 異軍突起。二者聯手將以太坊的手續費市佔率壓降至17%,在公鏈中排名第四—— 相較於一年前的榜首位置,堪稱斷崖式下跌。手續費雖不能代表一切,但它是反映經濟活動流向的明確信號。如今,以太坊正面臨其發展史上最嚴峻的競爭格局。

然而,歷史經驗表明,加密貨幣市場的重大逆轉往往始於市場情緒最悲觀的時刻。當以太坊被外界宣判為「失敗資產」 之際,其多數顯性的頹勢實際上早已被市場價格所消化。

2025 年5 月,市場過度看空以太坊的跡象開始顯現。就在這段時期,以太幣對比特幣的匯率以及以美元計價的價格均迎來強勁反彈。以太幣兌比特幣匯率從4 月0.017 的低點攀升至8 月的0.042,漲幅達139%;同期以太坊的美元價格也從1646 美元飆升至4793 美元,漲幅高達191%。這一漲勢在8 月24 日達到頂峰,以太幣價格觸及4,946 美元,創下歷史新高。經歷此番價值重估後,以太坊的整體走勢顯然已重回上升通道。以太坊基金會的領導階層換屆,以及一群專注於以太坊的財庫公司的問世,為市場注入了信心。

在本輪上漲之前,以太坊與比特幣的境遇差異,在二者的交易所交易基金(ETF)市場體現得淋漓盡致。 2024 年7 月,以太幣現貨ETF 上市,但資金流入量十分低迷。上市後的前六個月,其淨流入額僅24.1 億美元,與比特幣ETF 的破紀錄表現形成鮮明反差。

不過,隨著以太坊的強勢復甦,市場對其ETF 資金流入的擔憂也消失。全年來看,以太坊現貨ETF 的淨流入額達97.2 億美元,而比特幣ETF 則為217.8 億美元。考慮到比特幣的市值接近以太坊的五倍,二者ETF 的資金流入規模僅相差2.2 倍,差距遠低於市場預期。換句話說,若以市值規模調整計算,以太坊ETF 的市場需求其實超過了比特幣。這結果,徹底扭轉了「機構對以太坊缺乏真實興趣」 的論調。不僅如此,在特定時間內,以太幣ETF 的資金流入甚至直接碾壓比特幣。 5 月26 日至8 月25 日期間,以太坊ETF 淨流入102 億美元,超過了同期比特幣ETF 的97.9 億美元,這也是機構需求首次明確向以太坊傾斜。

從ETF 發行機構的表現來看,貝萊德持續領先市場。截至2025 年底,貝萊德旗下以太坊ETF 持有量達370 萬枚,佔據以太坊現貨ETF 市場60% 的份額。相較於2024 年底的110 萬枚持股量,增幅高達241%,年度成長速度遠超其他發行機構。整體而言,以太幣現貨ETF 在2025 年底持倉量為620 萬枚,約佔其代幣總供應量的5%。

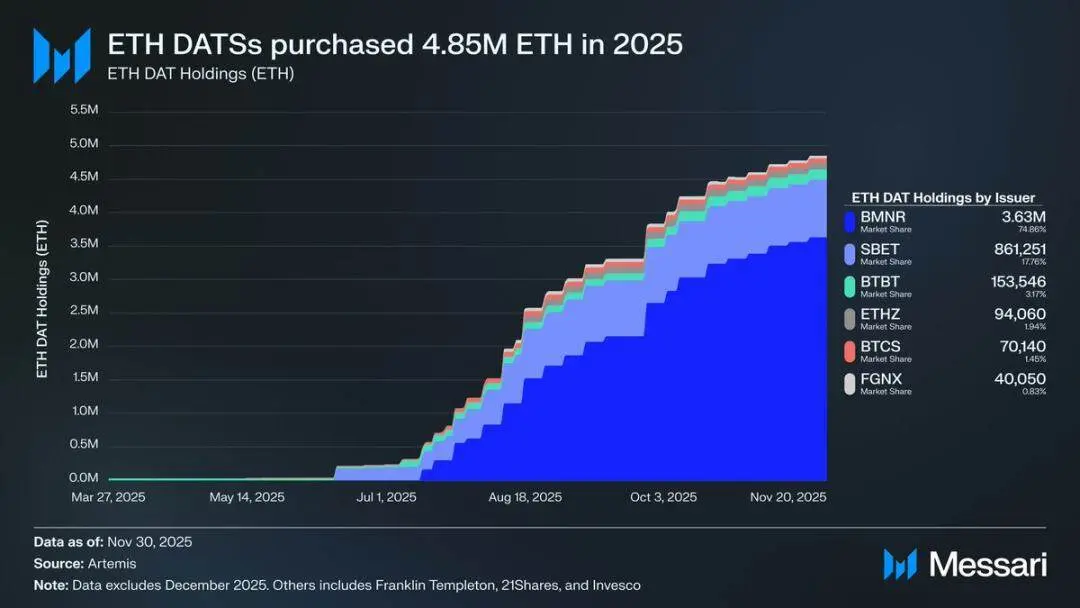

在以太坊強勁反彈的背後,最關鍵的驅動力是專注於以太坊的財庫公司的興起。這類儲備庫為以太坊創造了前所未有的穩定、持續性需求,為這項資產提供了敘事炒作或投機性資金無法比擬的支撐力。如果以太坊的價格走勢標誌著明顯的轉捩點,那麼財庫公司的持續增持,就是促成這一拐點的深層結構性變革。

2025 年,以太坊財庫公司累計增持以太坊480 萬枚,佔其總供應量的4%,對以太坊的價格產生了顯著影響。其中表現最突出的,是Tom Lee 領導的Bitmine(股票代號BMNR)。這家原本主要經營比特幣挖礦的企業,於2025 年7 月開始將儲備資金及資本逐步轉換為以太坊。 7 月至11 月期間,Bitmine 累計購入363 萬枚以太坊,以75% 的持股佔比穩居以太坊財庫公司市場的龍頭地位。

儘管以太坊的反彈勢頭強勁,但漲勢最終還是有所降溫。截至11 月30 日,以太坊價格已從8 月的高點回落至2991 美元,甚至低於上一輪牛市4,878 美元的歷史高峰。相較於4 月的低谷,以太坊的處境已大幅改善,但本輪反彈並未徹底消除那些最初引發市場看空的結構性隱憂。恰恰相反,關於以太坊定位的爭議,正以更激烈的態勢重回大眾視野。

一方面,以太坊正展現出許多與比特幣相似的特徵;而這些特徵,正是比特幣能夠晉升為貨幣類資產的關鍵所在。如今,以太坊ETF 的資金流入不再疲軟,以太坊財庫公司已成為其持續性需求的來源。或許最重要的是,越來越多的市場參與者開始將以太坊與其他公鏈代幣區別看待,將其納入與比特幣相同的貨幣框架中。

但另一方面,那些在今年上半年拖累以太坊下跌的核心問題,至今仍未解決。以太坊的核心基本面尚未完全復甦:其公鍊手續費市場份額持續受到Solana、Hyperliquid 等強勁對手的擠壓;以太坊底層網絡的交易活躍度,仍遠低於上一輪牛市的峰值水平;儘管價格大幅反彈,但比特幣已輕鬆突破歷史高點,而以太坊仍在歷史高點之下徘徊。即便是在以太坊表現最強勁的幾個月裡,仍有大量持有者將本輪上漲視為離場套現的機會,而非對其長期價值的認可。

這場爭議的核心問題,並非以太坊是否具備價值,而是ETH 這項資產,究竟如何從以太坊網路的發展中實現價值累積。

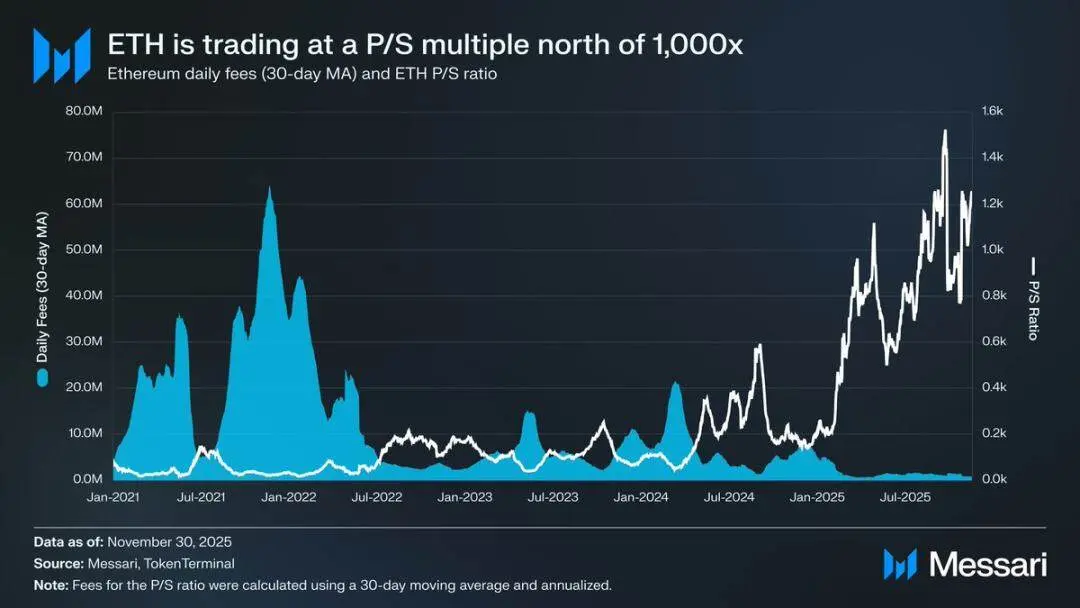

在上一輪牛市中,市場普遍認為,ETH 的價值將直接從以太坊網路的成功中獲益。這正是「超音波貨幣理論」 的核心邏輯:以太坊網路的實用性將催生大量的代幣銷毀需求,從而為以太坊資產建構起清晰且機制化的價值支撐。

如今,我們幾乎可以肯定,這邏輯將不再成立。以太坊的手續費收入已大幅暴跌,且復甦無望;同時,推動以太坊網路成長的兩大核心領域- 現實世界資產(RWAs)與機構市場,均以美元作為核心結算貨幣,而非以太幣。

以太坊的未來價值,將取決於它如何間接從以太坊網路的發展中獲益。但這種間接的價值累積,存在著極大的不確定性。它的前提是:隨著以太坊網路的系統性重要性不斷提升,越來越多的用戶與資本願意將以太坊視為加密貨幣與價值儲存工具。

與直接、機制化的價值累積不同,這種間接路徑並無任何確定性可言。它完全依賴市場的社會偏好與集體共識。當然,這本身並非缺陷;但這意味著,以太坊的價值成長,將不再與以太坊網路的經濟活動有必然的因果關聯。

所有這一切,都將以太坊的爭議重新拉回最核心的矛盾點:以太坊或許確實正逐步累積貨幣溢價,但這種溢價始終落後於比特幣。市場再次將以太坊視為比特幣貨幣屬性的「槓桿表達」,而非一項獨立的貨幣類資產。 2025 年全年,以太幣與比特幣的90 天滾動相關係數始終維持在0.7 至0.9 之間,滾動貝塔係數更是飆升至多年高點,一度突破1.8。這意味著,以太坊的價格波動幅度遠遠超過比特幣,但同時也始終依附於比特幣的走勢。

這是一個細微但至關重要的區別。以太坊如今所具備的貨幣屬性,其根基是比特幣的貨幣敘事仍被市場認可。只要市場堅信比特幣的非主權價值儲存屬性,就會有一部分邊緣市場參與者願意將這種信任延伸到以太坊。由此可見,若2026 年比特幣的走勢持續走強,以太坊也將順勢收復更多失地。

目前,以太坊財庫公司仍處於發展初期,其增持以太坊的資金主要來自普通股發行。不過,如果加密貨幣市場迎來新一輪牛市,這類機構或將探索更多樣化的融資策略,例如借鑒Strategy 擴張比特幣持股的模式,發行可轉換債券與優先股。

舉例來說,BitMine 這類以太坊財庫公司,可透過發行低息可轉換債券與高收益優先股進行融資,將募集到的資金直接用於增持以太坊,同時將這些以太坊進行質押以獲取持續性收益。在合理的假設條件下,質押收益可部分抵銷債券利息與優先股股利支出。這一模式,能讓儲備庫在市場行情向好時,借助財務槓桿持續增持以太坊。假設比特幣市場在2026 年開啟全面牛市,以太坊財庫公司的這一「第二成長曲線」,將進一步強化以太坊相對於比特幣的高貝塔屬性。

歸根究底,市場目前對以太坊貨幣溢價的定價,仍以比特幣的走勢為前提。以太坊尚未成為具備獨立宏觀基本面支撐的自主型貨幣資產,而只是比特幣貨幣共識的次級受益者,且這個受益群體正逐漸擴大。以太坊近期的強勢反彈,反映出部分市場參與者願意將其視為比特幣的同類,而非普通的公鏈代幣。但即便在相對強勢的階段,市場對以太坊的信心,仍與比特幣敘事的持續走強密不可分。

簡而言之,以太坊的貨幣化敘事雖已走出破裂的困境,但遠未塵埃落定。在目前的市場結構下,加之以太坊相對於比特幣的高貝塔屬性,只要比特幣的貨幣敘事持續兌現,以太坊的價格就有望實現可觀上漲;而來自以太坊財庫公司與企業資金的結構性需求,將為其提供實實在在的上漲動力。但歸根究底,在可預見的未來,以太坊的貨幣化進程仍將依附於比特幣。除非以太坊能在較長週期內,實現與比特幣的低相關性、低貝塔係數,而這一目標,它從未達成過。否則,以太坊的溢價空間,將永遠籠罩在比特幣的光環之下。