撰文:Ryan Yoon,Tiger Research

編譯: Saoirse ,Foresight News

99% 的Web3 專案沒有現金收入,然而,許多公司每月仍在行銷和活動上投入巨額資金。本文將深入探討這些計畫的生存法則,以及「燒錢」背後的真相。

核心要點

99% 的Web3 專案缺乏現金流,其成本支出依賴代幣和外部資金,而非產品銷售。

過早上市(代幣發行)會導致行銷支出激增,進而削弱核心產品的競爭力。

頭部1% 項目的合理本益比(P/E),證明了其餘項目缺乏實際價值支撐。

早期代幣生成事件(TGE)讓創辦人無論專案成敗都能實現「退出變現」,催生了扭曲的市場循環。

99% 專案的「生存」,本質上源自於一套建立在投資者損失而非企業獲利基礎上的系統缺陷。

生存的前提:需具備已驗證的收入能力

「生存的前提是具備已驗證的收入能力」—— 這是目前Web3 領域最核心的警示。隨著市場逐漸成熟,投資人不再盲目追逐模糊的「願景」。若專案無法取得真實用戶與實際銷售額,代幣持有者會迅速拋售離場。

關鍵問題在於「資金周轉期」,即專案在無獲利狀態下可維持營運的時間。即便沒有銷售額,薪資、伺服器費用等成本每月仍需固定支出,而無收入的團隊幾乎沒有合法管道維持營運資金。

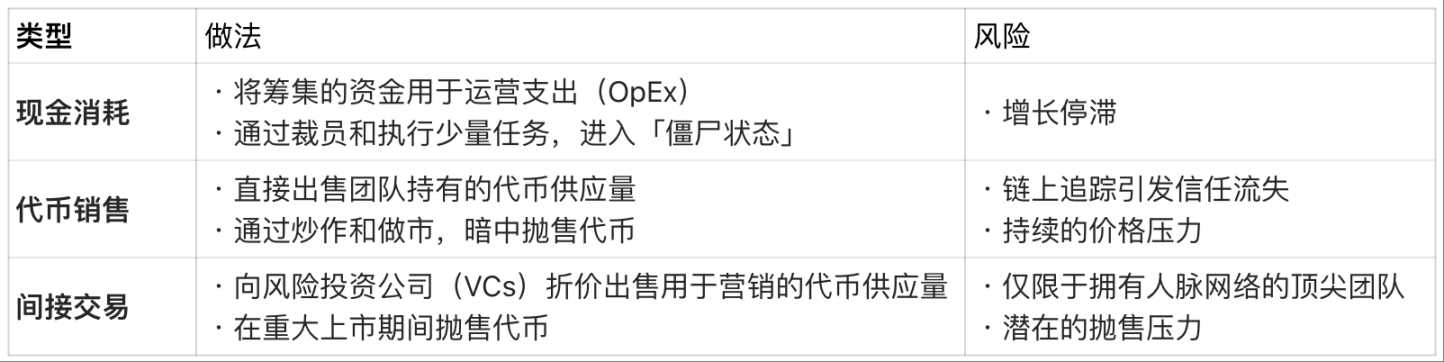

無收入情況下的融資成本:

然而,這種「靠代幣和外部資金續命」的模式只是權宜之計。資產與代幣供應量有明確上限,最終,耗盡所有資金來源的項目要麼停止運營,要麼悄悄退出市場。

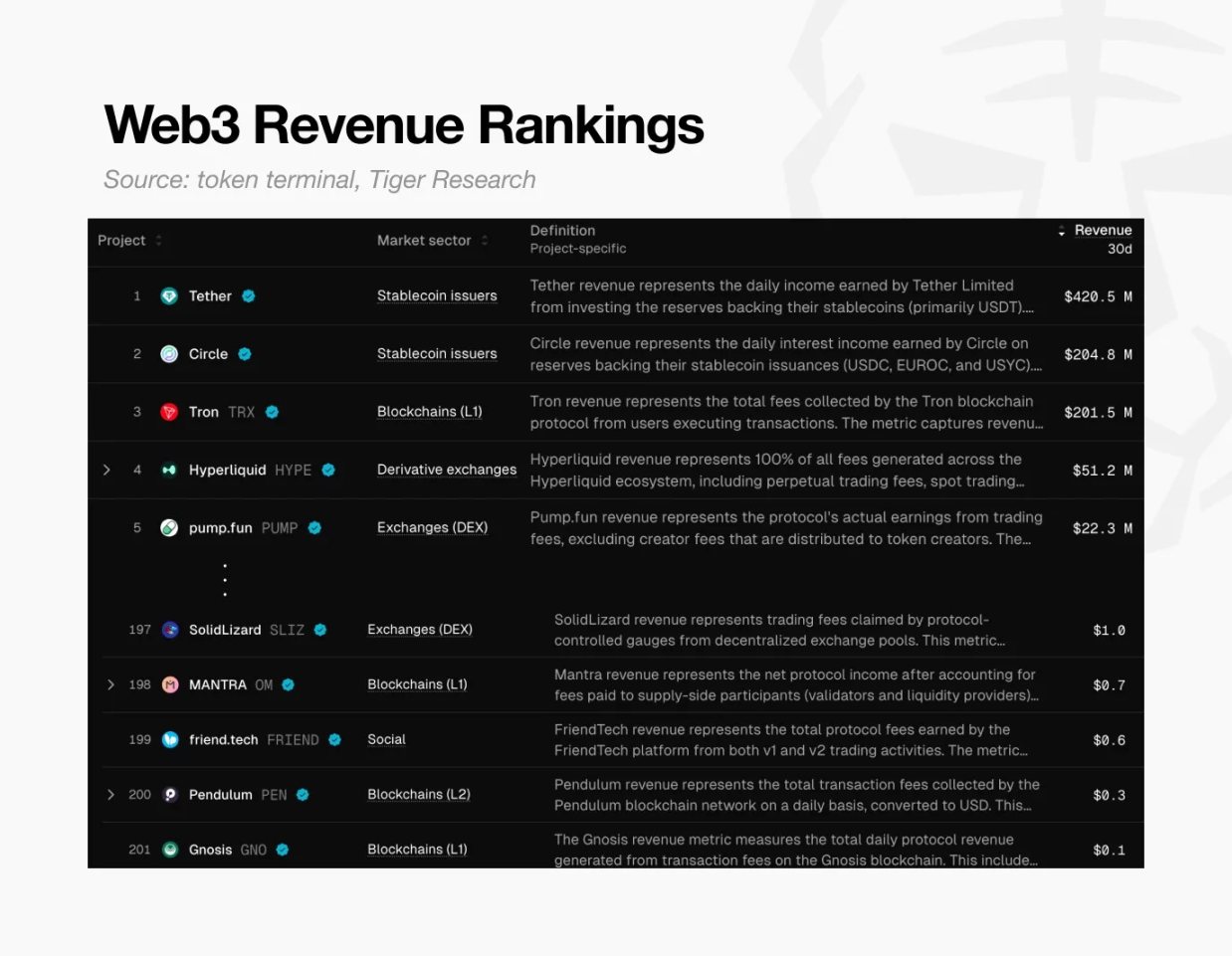

Web3 收入排名表,來源: token terminal 和Tiger Research

這種危機具有普遍性。根據Token Terminal 數據顯示,全球範圍內,過去30 天內收入達到0.10 美元的Web3 項目僅約200 個。

這意味著99% 的專案連支付自身基礎成本的能力都不具備。簡而言之,幾乎所有加密貨幣項目都未能驗證其商業模式的可行性,正逐漸走向衰敗。

高估值陷阱

這場危機在很大程度上早已註定。大多數Web3 專案僅憑「願景」完成上市(代幣發行),卻連實際產品都未落地。這與傳統企業形成鮮明對比- 傳統企業在首次公開募股(IPO)前,必須先證明自身的成長潛力;而在Web3 領域,團隊反而要在上市(代幣生成事件TGE)後,才去證明其高估值的合理性。

但代幣持有者不會無限期等待。隨著新專案每日不斷湧現,若專案未能兌現預期,持有者便會迅速拋售離場。這會對代幣價格造成壓力,進而威脅專案生存。因此,大多數項目將更多資金投入短期炒作,而非長期產品開發。顯然,若產品本身缺乏競爭力,再密集的行銷終將失效。

此時,計畫陷入了「兩難陷阱」:

若僅專注於產品開發:需耗費大量時間,而在此期間,市場關注度會逐漸消退,資金周轉期也會不斷縮短;

若僅專注短期炒作:專案會變得空洞無物,缺乏實際價值支撐。

兩條路徑最終都會通往失敗—— 專案無法證明其初始高估值的合理性,最終走向崩盤。

透過頭部1%,看清99% 項目的真相

然而,仍有1% 的頭部項目憑藉巨額收入,證明了Web3 模式的可行性。

我們可以透過Hyperliquid、Pump.fun 等主要獲利項目的本益比(PER)來判斷其價值。本益比的計算方式為「市值÷ 年收入」,此指標可反映專案估值相對於實際收入是否合理。

本益比比較:頂級Web3 專案(2025 年):

註:Hyperliquid 的銷售額是基於2025 年6 月以來表現的年度化估算值。

數據顯示,獲利項目的本益比介於1 倍至17 倍之間。對比標準普爾500 指數約31 倍的平均市盈率,這些頭部Web3 項目要么“相對於銷售額被低估”,要么“現金流狀況極佳”。

具有實際收益的頭部項目能維持合理市盈率,這一事實反而讓其餘99% 項目的估值顯得站不住腳—— 它直接證明了市場上大多數項目的高估值缺乏實際價值基礎。

這種扭曲的循環能否被打破?

為何那些無銷售額的項目,仍能維持數十億美元的估值?對許多創辦人而言,產品品質只是次要因素——Web3 的扭曲結構使得「快速退出變現」比「打造真正的企業」容易得多。

Ryan 與Jay 的案例恰好能解釋這一點:兩人均啟動了AAA 級遊戲項目,最終結局卻截然不同。

創辦人差異:Web3 與傳統模式對比

Ryan:選擇TGE,放棄深度開發

他選擇了一條以「獲利」為核心的路徑:在遊戲上線前,透過出售NFT 獲取早期資金;隨後,在產品仍處於粗糙開發階段時,僅憑一份激進的路線圖便舉辦代幣生成事件(TGE),並在中型交易所完成上市。

上市後,他透過炒作維持代幣價格,為自己爭取時間。儘管遊戲最終延遲上線,但產品品質極差,持有者紛紛拋售離場。 Ryan 最後以「承擔責任」為由辭職,但其才是這場遊戲的真正贏家——

表面上,他裝作專注工作,實際上拿著高薪,同時透過出售已解鎖的代幣賺取巨額利潤。無論專案最終成敗,他都迅速實現了財富累積並退出市場。

反觀Jay:遵循傳統路徑,專注產品本身

他優先追求產品質量,而非短期炒作。但AAA 級遊戲的開發需要數年時間,在此期間,他的資金逐漸耗盡,陷入了「資金週轉危機」。

在傳統模式下,創辦人需等到產品上市並實現銷售後,才能獲得可觀收益。 Jay 雖透過多輪融資籌集到資金,但最終因資金短缺,在遊戲尚未完成開發時就關停了公司。與Ryan 不同,Jay 不僅未獲得任何利潤,還背負了巨額債務,留下了失敗記錄。

誰才是真正的贏家?

兩個案例都未誕生成功的產品,但贏家卻一目了然:Ryan 透過利用Web3 扭曲的估值體系積累了財富,而Jay 在試圖打造優質產品的過程中失去了一切。

這便是當前Web3 市場的殘酷現實:利用過高估值提前退出,遠比建立可持續的商業模式容易;而最終,這場「失敗」的代價全由投資人承擔。

回到最初的問題:「99% 的不獲利Web3 計畫是如何生存的?」

這一殘酷的現實,便是對該問題最坦誠的回答。