作者: arndxt

編譯:Tim,PANews

美國經濟已撕裂為兩個世界:金融資產持續繁榮,而實體經濟卻陷入慢速衰退。

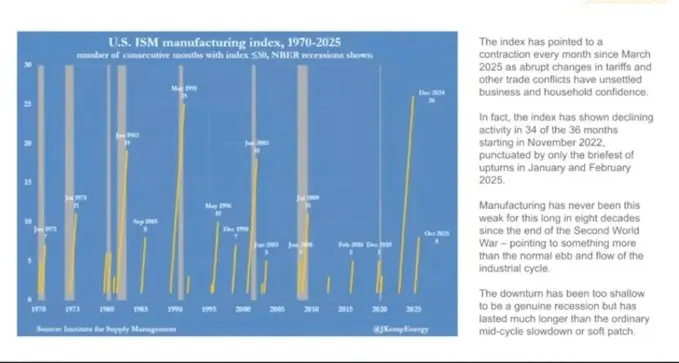

ISM製造業指數已連續18個多月處於收縮狀態,創二戰後最長紀錄,但股市持續上漲,背後的原因是獲利集中在科技壟斷型企業和金融業。

這一切都是資產負債表膨脹所導致的。

貨幣流動性不斷推高金融資產價格,而薪資、信貸和小型企業活動卻停滯不前。

其結果是形成K型經濟,即不同經濟領域朝截然相反方向發展的周期形態。

K型的上行線:資本市場、資產持有者、科技業與大型企業,都呈現飆漲態勢(獲利、股價、財富成長)。

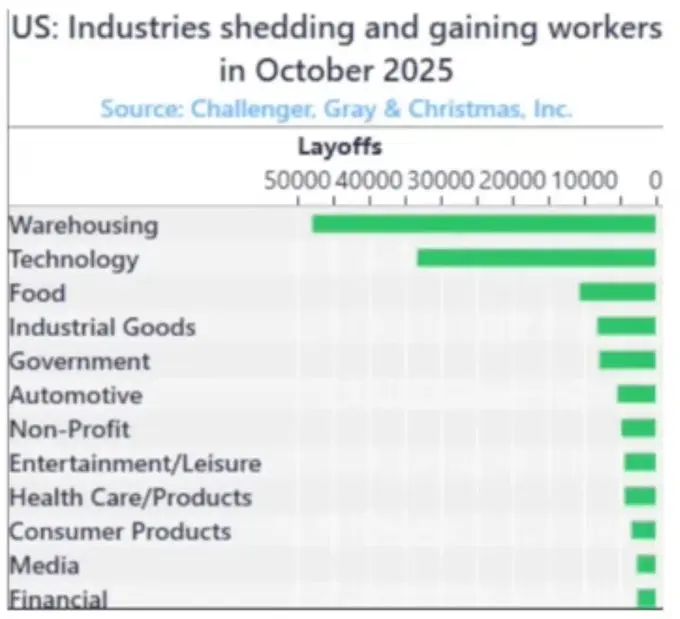

K型的下行線:勞工階級、小型企業與藍領產業,他們則面臨停滯或衰退。

增長與痛苦並存。

政策崩潰

貨幣政策已停止傳導至實體經濟。

當聯準會降息時,會推高股票和債券價格,但無法創造新的就業機會或提高薪資水準。量化寬鬆政策使大企業更易獲得貸款,而非協助小微型企業發展。

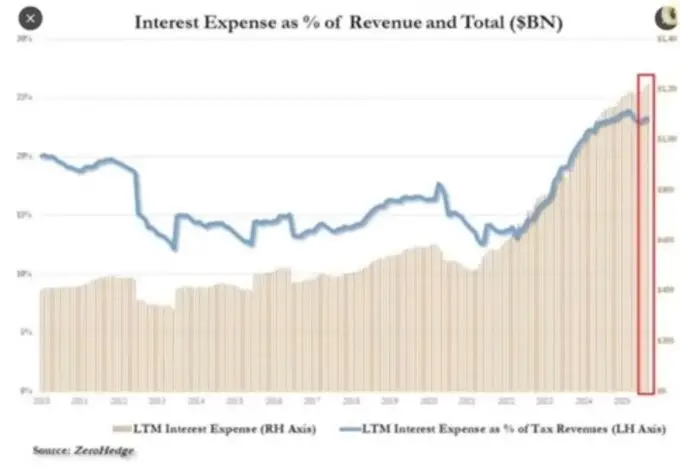

財政政策也已無太多發揮空間。

目前美國政府財政收入中近四分之一用於支付國債利息。

這使得政策制定者陷入無計可施的境地。

如果透過收緊政策來抑制通膨,資本市場便會陷入停滯;若透過寬鬆政策來支撐成長,物價便會再度回升。整個經濟體系已自成一體,若要縮減債務或資產負債表,就必然衝擊維繫經濟穩定的核心資產。

資本市場的當前結構

被動資金流與高頻套利已將公開市場轉變為閉環式流動機器。

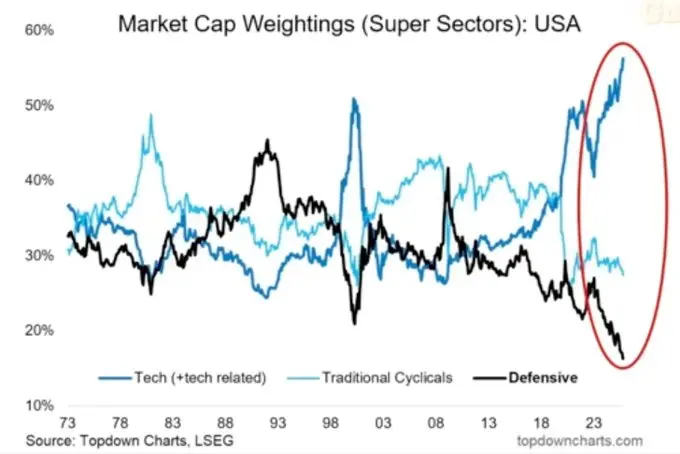

基本面因素的重要性已讓位給部位配置與波動性機制。散戶實質上扮演量化基金對手方的角色。這解釋了為何防禦性板塊被棄守、科技股估值倍數持續擴張,因為當前市場結構獎勵量化策略而非價值投資。

我們設計出的市場雖然最大限度地提高了價格發現效率,卻破壞了資本效率。

公開市場已演變為自我循環的流動性機器。

資金透過被動指數基金、ETF和演算法交易自動流轉→形成無視基本面的持續買盤。

價格變動取決於資金流動,而非價值。

高頻交易與量化基金主導了每日成交量,而散戶實際上則充當了這些交易的對手方。股票的漲跌取決於部位配置和波動機制。

這就是為什麼科技板塊持續上漲而防禦性板塊表現不佳的原因。

社會反身效應:流動性的政治成本

這個週期的財富創造集中在頂層富人。

最富有的10%人群掌握著超過90%的金融資產,因此當市場上漲時,不平等現象就會加劇。那些推高資產價格的政策,卻正在侵蝕其他所有人的購買力。

若實際工資不見長且住房成本高企,選民最終會透過財富再分配或政治變革來要求改變。這兩種途徑都會推高財政壓力並加劇通膨。

對政策制定者而言,動機很明確:維持流動性,刺激市場反彈,並稱之為復甦。表面功夫取代了徹底改革。在美國下次大選前,經濟雖然脆弱,但圖表數據亮眼。

加密貨幣充當社會洩壓閥

加密貨幣是讓人們能夠不依賴銀行、政府而儲存、轉移資產的少數工具之一。

傳統市場已成為封閉體系:在民眾尚未獲准入場前,大資本早已透過私募交易獲取了絕大部分利潤。

對年輕一代而言,比特幣與其說是投機工具,不如說是新的參與通道:當整個體系充滿暗箱操作時,這成了他們留在牌桌上的唯一方式。

儘管許多散戶因估值過高的代幣發行和VC拋售而損失慘重,但核心需求依然強勁:人們依然渴望一個公開、公平且能自主掌控的金融體系。

展望

美國經濟陷入反身效應:收緊政策就會引發衰退,進而引發恐慌,隨後啟動流動性大放水,再推高通膨,如此循環往復。

隨著2026年經濟成長數據惡化和財政赤字擴大,美國很可能啟動新一輪寬鬆週期。股市將迎來短暫狂歡,但除非資本從金融資產轉向生產性投資,否則實體經濟基本面難以真正改善。

眼下我們正目睹金融化經濟晚期的症狀:

- 流動性充當GDP

- 市場淪為政策工具

- 比特幣成為社會洩壓閥

只要這個體系繼續將債務循環注入資產通膨,我們得到的就不會是真正的復甦,而只是被名目數據上升所粉飾的緩慢停滯。