1.市場背景

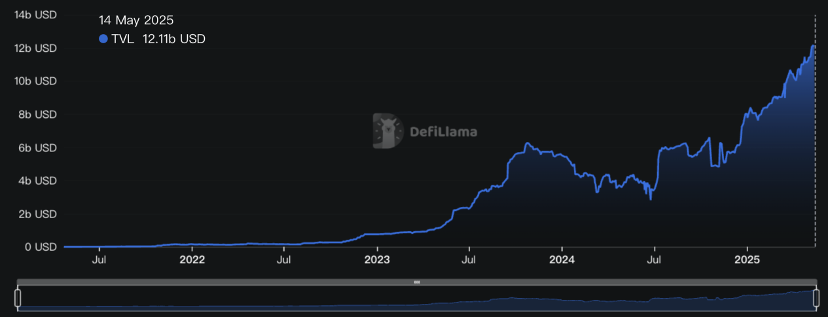

區塊鏈世界的下一輪浪潮,不僅關乎效能與吞吐,更在於如何將真實世界的資產與去中心化金融深度融合。正如以太坊奠定了智能合約時代的基石,RWA賽道正引領從技術邁向資產的變革,使鏈上生態與傳統財富實現前所未有的交匯。目前,根據DeFi Llama ,RWA 已躍居DeFi 第七大類別,總鎖倉價值已超過120 億美元。

RWA賽道總TVL(source:defillama)

美國國債堪稱全球流動性最深的金融資產。日均成交額常年高達數萬億美元,隨時可買可賣且買賣價差極低;它由美國政府以“完全信任與信用”背書,迄今從未發生實質性違約,堪稱零違約風險的典範;其收益率被業界視作無風險利率,意味著投資者在無任何信用風險錨可獲得基準回報率,為各類資產和風險交易提供了最可靠。

RWA 賽道憑藉其對接真實經濟的獨特價值,與作為全球最具流動性與安全性的美國國債相結合,已成為鏈下資產邁向鏈上創新的最佳範式。代幣化國債不僅繼承了美債「無風險利率」與最高信用背書的核心優勢,也將DeFi 的透明、高效與可組合性融入主權債券之中,創造出前所未有的投資工具。波士頓顧問集團預測,到2030 年,全球非流動性資產代幣化市場規模將突破16 兆美元,佔全球GDP 的10%,其中既包括新興的鏈上資產代幣化,也涵蓋了傳統ETF、房地產投資信託等份額化模式。截至2025 年5 月13 日,代幣化國債市場價值已從一年前的約13.9 億美元飆升至68.9 億美元,印證了這條賽道的爆發式成長潛力。

美債代幣化協議市值排名(source:rwa.xyz)

美債代幣化協議市值排名(source:rwa.xyz)

Ondo Finance 透過其兩大旗艦產品USDY 和OUSG,已牢牢佔據代幣化美國國債市場的前沿位置。 USDY 和OUSG 在所有代幣化美國國債資產中五個中間佔了兩個,共同貢獻了約25% 的市場份額,明顯領先於其他同類產品。

同時,Ondo Finance 的整體TVL也屢創新高。 2025 年3 月3 日,該平台宣布其TVL 首次突破10 億美元,目前短短兩個月已逼近12 億美元。

在全球通膨回落與利率分化的大背景下,投資者對穩健且高流動性資產的需求不斷攀升,代幣化國債應運而生。 Ondo Finance 持續以怎樣的創新領先?其核心護城河究竟源自何處?展望其動向,Ondo 將如何透過獨特的工具和架構,打通加密世界與華爾街的最後一公里,實現真正的「無縫資產通道」?接下來我們將深入分析:

2.概述

2.1項目簡介

Ondo Finance 是透過資管巨頭貝萊德和太平洋投資管理公司(PIMCO)等機構管理的大型、高流動性ETF,推出了三款代幣化的美國國債和債券產品,分別是美國政府債券基金(OUSG)、短期投資級債券基金(OSTB)和高收益公司債券基金(OHYG)。

l 市佔率:約20%

l 國債產品市值:$122,511,877

l 管理費:0.15%

2.2核心產品介紹

Ondo Finance 目前最核心、表現最優的兩款產品為USDY 與OUSG,分別針對穩定收益需求與美債投資場景,構成其RWA 產品體系的基礎支柱。

2.2.1 USDY

USDY(US Dollar Yield Token)是由Ondo USDY LLC 發行的一種可生息穩定幣,每枚USDY 都由短期美國國債與銀行活期存款支持,持有者無需參與額外合約或質押,即可自動賺取底層資產產生的利息。

機制簡介:

l 發行與鑄造:針對美國以外的機構與合格投資者,可每日按淨值($1 USDY≈$1 USD)鑄造與贖回,首次鑄造後有40–50 天的轉移鎖定期Ondo Finance 。

l 利率與APY:截至2025 年4 月,USDY 的目標年化收益率約為 5.2%,該收益率由基礎資產(國債與存款)的實際收入決定,並每月由治理文件設定並公佈

2.2.2 OUSG

OUSG(Ondo Short‑Term US Government Treasuries Fund)是一檔鏈上可轉讓基金,透過託管於BlackRock USD Institutional Digital Liquidity Fund(BUIDL)及直接購債的方式,為持有人提供短期美債敞口,並每日更新淨值(NAV)以反映最新資產表現與費用扣除

-機制構成

l 底層資產:主要投資於BlackRock USD Institutional Digital Liquidity Fund(BUIDL)中的短期美債,以及Franklin Templeton、WisdomTree、Wellington Management 等機構的高等級國債和GSE 基金。

l 基金結構:Ondo Capital Management負責基金管理,持有人透過鑄造/贖回OUSG 代幣,獲得相應份額;每日營業日結束後,按最新NAV 更新鏈上價格Oracle 。

l 價格發布:On‑chain Price Oracle 由Ondo 更新,將NAV÷總代幣量得出每個OUSG 代幣當日價格,並公開在鏈上,支援24/7 即時投資與贖回

-費用分配

l 管理費(Management Fee):年化0.15%,由Ondo Capital Management 收取,用於涵蓋平台營運和管理成本。

l 業績費(Performance Fee):0%,表示無論收益如何均不額外分成。

l 其他費用:無認購費、贖回費或隱藏費用;所有費用均在每日NAV 中扣除,持有人無需另行支付贖回費。

l 第三方服務費:底層BUIDL 基金本身的管理費(≈0.10%–0.15%)已內含在上述管理費及NAV 中,無額外收費。

- APY

l 公式:

![]()

其中「End NAV」 與「Start NAV」 分別為30 天期初和期末的基金淨值

l 更新規則:每個工作日(假日除外)更新一次,基於過去30 天(及7 天)淨收入淨值變化進行年化計算,反映歷史收益表現但不代表未來表現

3.關鍵機制:打通「最後一公里」橋樑

3.1.Flux Finance

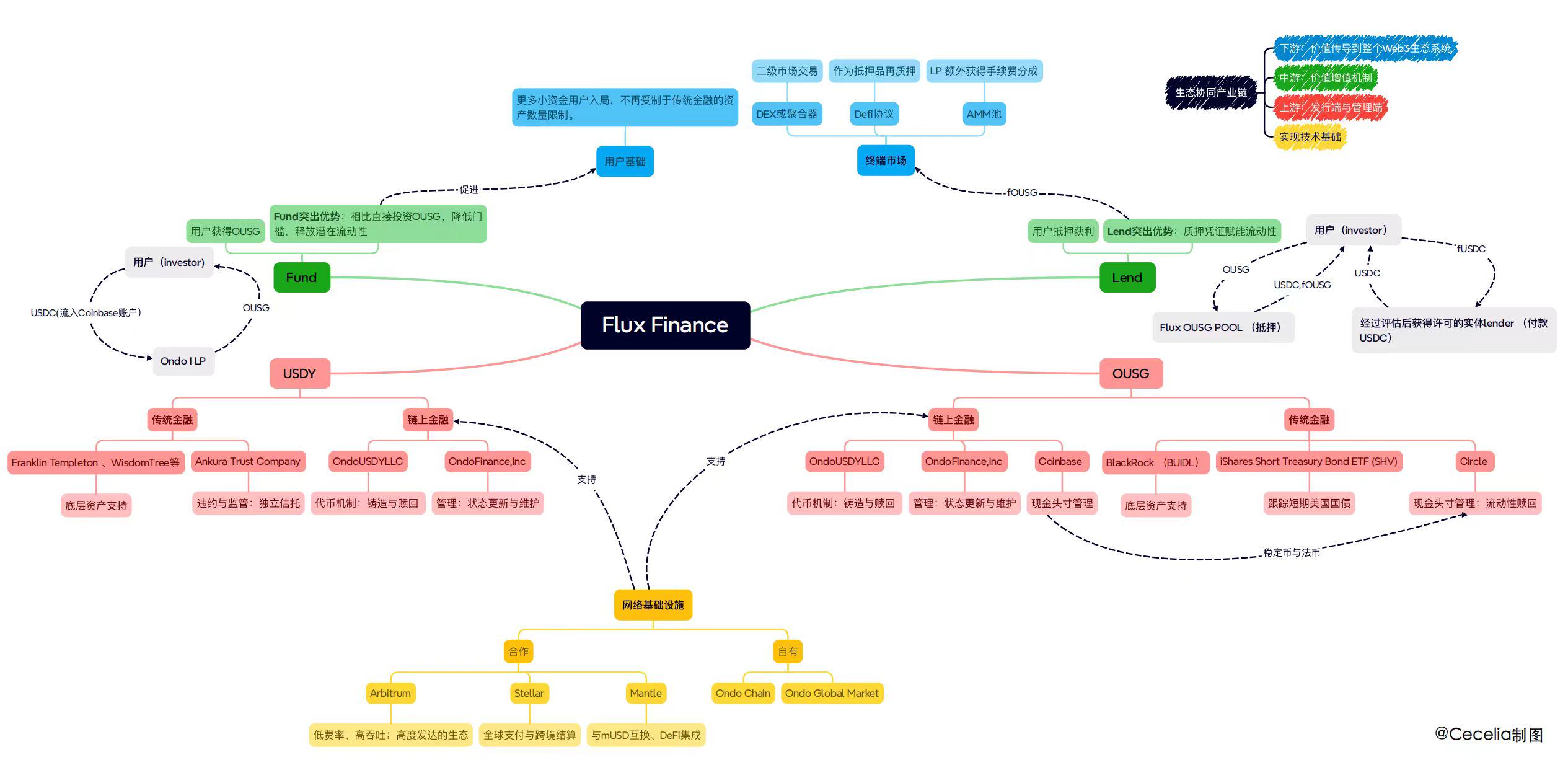

Flux Finance 建構產業鏈協同傳導路徑(source:Cecelia)

Flux Finance 建構產業鏈協同傳導路徑(source:Cecelia)

3.1.1技術基礎

借助Arbitrum、Mantle 等高吞吐、低成本的Layer2 網絡,以及Stellar 的跨境結算能力,Flux 將傳統資產流動性無縫引入多鏈環境,推動穩定幣(USDC、fUSDC)與RWA 代幣(OUSG、fOUSG)在DEX 或聚合器中進行二級市場交易或流動性池中提供額外收益。

同時,Ondo Finance憑藉自有的Ondo Chain 提供原生支援RWA 的合規驗證網路;Ondo Global Markets 則基於其搭建鏈上託管與跨鏈交易平台,共同構成一套端到端的鏈上金融基礎設施。

3.1.2上游:發行端與管理端

l 傳統金融:其機制始於對美國短期國債等優質傳統資產的合規託管,由BlackRock、Franklin Templeton、WisdomTree 等機構透過iShares Short Treasury Bond ETF(SHV)提供底層收益支持,並由獨立信託機構如Ankura Trust Company 負責違約與監管。

l 鏈上金融:傳統金融資金以USDC 形式流入Coinbase 等中心化機構帳戶後,傳遞至Ondo USDY LLC,透過鑄造USDY、OUSG 兩種代幣化收益憑證,將真實世界資產的無風險利率帶入鏈上。

3.1.3中游:價值與增值機制

l Fund:用戶在Ondo Finance 平台存入穩定幣即可獲得USDY(直接收益型)或透過Flux Fund 以較低門檻換取OUSG,後者透過「Fund」環節釋放了大量潛在流動性。

l Lend:在Flux 的「Lend」環節,OUSG 成為唯一可抵押的優質擔保品。經許可的鏈上借貸協議或機構借款人,將USDC 借給平台用戶,後者則將OUSG 抵押於Flux OUSG Pool,從而實現收益憑證的再融資與槓桿運用。這項流程不僅令持有者能夠在無需主動管理的前提下獲得國債收益,也降低了中小資本用戶的參與門檻,使得更多散戶能夠以低門檻起步參與RWA 市場。

Flux Finance透過對OUSG 抵押池的持續監控與自動清算機制,確保擔保品價格波動風險可控,維持整個生態的安全與高效。

3.1.4下游:價值傳導機制

l Flux 所釋放的RWA 流動性,透過鏈上借貸、去中心化交易與再質押,向整個Web3 生態體系傳導價值,為DeFi 協議、智能合約應用以及AI+區塊鏈、DePIN 等新興賽道輸送穩定的低成本資本。

l 同時,Flux 也不斷優化自身治理與合規架構,引入多簽託管、鏈下審計與鏈上合約升級機制,以適應不斷變化的監管環境和市場需求。

Flux Finance 將美國國債這「硬通貨」與鏈上高效市場緊密結合,不僅實現了鏈上與鏈下資產的價值互通,也為加密世界注入了前所未有的巨量流動性。在這生態閉環內,Flux機制兌現了RWA 賽道「穩定與高效並存」的承諾,為傳統金融與Web3 的深度融合開闢了全新範式。

3.2 Ondo Chain

Ondo Chain 是由Ondo Finance 推出的區塊鏈網絡,專為現實世界資產設計,定位是服務於機構級金融市場的底層設施。它介於傳統授權鏈和開放公鏈之間,既具備開放區塊鏈的兼容性和連接性,又能滿足機構對合規和風險管理的需求。

Ondo Chain 本身由幾個核心構成。

l 對現實資產的原生支持:從底層就為諸如政府債券、貨幣市場基金等資產的鏈上映射提供服務。

l 驗證機制上的「許可模型」:不同於公鏈誰都能參與的方式,只有經過審核的節點才能驗證交易,從而一定程度上防止了MEV 等破壞性行為。

l Ondo 自開發的跨鏈橋工具Ondo Bridge:支援和Ethereum、Arbitrum、Solana 等鏈進行原生通信,降低了資產流動障礙。

l 強制性KYC 流程:保證參與使用者身分合規。

Ondo Chain 透過原生支援RWA和整合合規機制(許可驗證、KYC流程等),實現了鏈上資產與傳統金融產品之間的映射和互通,打通了區塊鏈與傳統金融體系的橋樑。

潛在缺陷:

l 授權驗證機制雖然提升了安全性,但也讓網路中心化程度上升,驗證權掌握在有限的大資本實體手中,且機制創新的自由度會受到限制。

l 安全性方面仍需加強。儘管Ondo Chain 採用了多種安全機制,例如許可驗證者和跨鏈橋接,但在驗證層和中間層的安全性仍需進一步驗證。考慮到資金量龐大,出現任何安全事故後果都將不堪設想。

3.3 Ondo Global Markets

是由Ondo Finance 推出的代幣化平台,旨在將傳統金融資產如股票、債券和ETF 上鍊,為全球投資者提供全天候的鏈上交易管道。其核心創新在於透過區塊鏈技術實現傳統金融資產的代幣化,使其具備類似穩定幣的流動性和可轉讓性,從而打通鏈上金融與傳統金融之間的障礙。

Ondo GM 由多個關鍵部分共同實現:

l Ondo Chain:作為底層基礎設施,提供了一個結合公共區塊鏈開放性與許可鏈合規性的環境,支持代幣化資產的發行、交易和管理。

l Ondo Bridge:平台透過整合的Ondo Bridge 實現與多個區塊鏈網路的資產轉移,增強了跨鏈互通性。

l 與傳統金融機構生態合作:確保基礎資產的安全託管和合規性。

優勢:

l 對使用者投資人而言,Ondo GM 提供了前所未有的便利。

不同於傳統金融機構的資產託管方式,Ondo GM 實現了跨機構、跨公司將散戶分散的資金組合成統一的抵押池,釋放了小額資金散戶的潛在流動性。這使得原本只有大型機構才能參與的融資融券、衍生性商品、永續選擇權等金融操作,一般投資人也能透過Ondo GM 參與其中。

l 對機構而言,Ondo GM 利用區塊鏈智慧合約的優勢,簡化了傳統金融流程。

認購和贖回操作可以直接透過與錢包位址的交互完成,並映射到現實資產,減少了中間環節,提高了效率;此外,區塊鏈機制還可以自動處理違約風險,簡化流程、提升效率,增強了系統的安全性和可靠性。

潛在缺陷:

Ondo GM 目前仍處於起步階段,尚未實現與傳統金融的完全整合。隨著融合的加深,加密貨幣領域的機制,如再質押、閃電貸等,可能會對流動性深度不夠的傳統資產造成極大衝擊。 Ondo在推動金融創新的同時,也應權衡風險與效益,確保系統的穩定性。

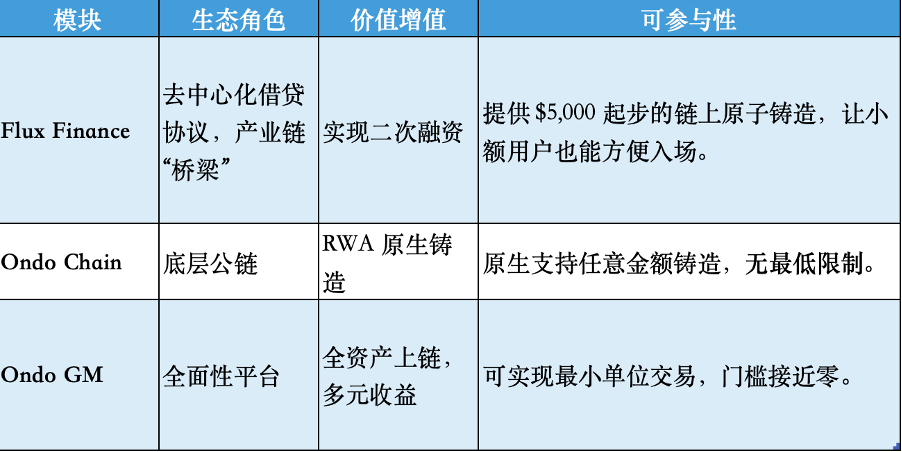

4.機制對比

機制對比(source:Cecelia)

Ondo Finance 透過三大關鍵機制,連結傳統金融與加密世界,實現了對現實資產的鏈上化與流動性徹底釋放。

l Ondo Chain 為美國國債、貨幣基金等高等級資產提供了原生支持與合規驗證,許可節點與KYC 流程確保每一筆鏈上交易背後都有可信的現實資產做支撐;

l Ondo Global Markets 將散戶分散的資金匯聚成跨機構、跨公司的統一抵押池,智能合約自動化完成認購、贖回與衍生品交易,讓小額投資者也能參與融資融券、永續期權等傳統上由大型機構壟斷的高階策略;

l Flux Finance上的OUSG/USDY fToken 機制,使得用戶在質押短期國債基金或穩定幣後,不僅能隨時贖回底層資產,更可將代表份額的fTokens 用於借貸、做市或二級交易,借款者支付的利息全額回饋支持者,實現了「存即生息、借即放利」的閉環。

5.總結

以上這些機制共同作用,讓Ondo Finance 成為現實資產鏈上化的中樞樞紐。無論是機構對接、合規託管,或是散戶參與、衍生創新,都在同一平台上有效率地完成,真正打通了傳統金融的入口與加密市場的出口。 Ondo Finance 正在傳統金融與鏈上世界的交匯處,掀起一場前所未有的流動性革新。它將深度融通合規的RWA 底層、跨機構的資金匯聚與即時生息的fToken 生態,迅速釋放市場潛力,並不斷吸引新一輪熱錢湧入。

未來,隨著這些機制的持續優化,Ondo Finance 所開啟的不僅是16 兆藍海,更是在現實資產數位化過程中超越想像的增量空間。如同華爾街銅牛挑起的牛角般堅韌而昂揚,Ondo Finance 的崛起與成功,正指引著蓄勢待發的RWA 市場迎來下一波爆發。

6.亮點總結

在短短數年間,Ondo Finance 以前瞻性的設計理念與多層次的產品架構,成功地搭建傳統金融與鏈上世界之間的橋樑。它不僅打通了RWA在區塊鏈上的映射與流轉路徑,更在全球範圍內釋放出國債等高品質資產的鏈上潛力,推動鏈上金融向主流化、機構化演進。我們得出以下關鍵觀點:

1. RWA賦能鏈上生態:透過USDY、OUSG 等產品,Ondo Finance 將全球最具流動性與安全性的美國國債代幣化,為DeFi 引入「無風險利率」基準,迅速推動RWA 板塊成為DeFi 第七大類別。

2.三大機制協同釋放流動性:Ondo Chain 的原生合規底層、Ondo Global Markets 的跨機構資金池和Flux 平台的fToken 借貸閉環,合力打通傳統金融與加密世界的「最後一公里」。

3.小額使用者與機構並行:打破高門檻壁壘,小額資金也能透過統一抵押池參與融資融券、永續選擇權等原本僅限大機構的高階策略,同時滿足機構級合規與安全需求。

4.即時、全天候的交易與清算:結合許可節點、KYC 流程與原生跨鏈橋,支援24/7 鑄造、贖回和跨鏈資產轉移,建構高效透明的鏈上金融基礎設施。

16 兆藍海的拓荒者:憑藉深度融合傳統金融資產與鏈上創新,Ondo Finance 正在吸引新一輪熱錢湧入,不僅搶佔預計2030 年達16 兆美元的代幣化市場,更為現實資產數位化鋪就無限增量空間