穩定幣現在成為最火爆的話題,不僅是在科技領域、金融領域、經濟領域,甚至各大社會新聞、社群和社群平台上,都能看到相關的內容衝上頭條。

現在關於穩定幣的科普性的內容、各類解讀和觀點頗多,五花八門,甚是熱鬧。本文試圖從更高的維度,帶給大家一些可能更有高度、有深度的知識和觀點。

一、國際專家、名人、高階主管評價穩定幣

以下是一些國際專家、名人、高階主管關於穩定幣的最新發言或觀點:

1.關於穩定幣市場成長與潛力

• Gautam Chhugani(Bernstein分析師):「我們預計主要的全球金融和消費平台將發行聯名穩定幣,以在其平台上實現價值交換。」根據Bernstein的研究報告,穩定幣市場預計將在未來五年內從現在的1250億美元增長到2.8萬億美元。

• Noelle Acheson(Crypto Is Macro Now通訊作者):「需求成長趨勢向上,這對加密資產來說是看漲的,因為它表明投資者興趣在增加。」她還指出,儘管穩定幣總市值仍低於今年早些時候的水平,但增長趨勢表明市場正在復蘇。

2、關於穩定幣的監管挑戰與合規

• Lael Brainard(Fed理事):「穩定幣的廣泛採用可能會對金融穩定構成風險,監管機構需要確保穩定幣的發行和使用符合現有的金融監管框架。」她強調了對穩定幣進行適當監管的重要性,以防止其被用於非法金融活動。

• Anneke Kosse(BIS經濟學家):「穩定幣的監管架構需要在全球範圍內協調一致,以避免監管套利和金融不穩定。」她指出,穩定幣的跨境使用要求各國監管機構加強合作,共同製定監管標準。

3.關於穩定幣的技術與創新

• Nick Cafaro(Polymesh執行長):「穩定幣的發展將推動區塊鏈技術在金融領域的廣泛應用,特別是在跨境支付和供應鏈金融方面。」他認為,穩定幣的穩定機制和區塊鏈的去中心化特性相結合,將為全球金融市場帶來更高的效率和透明度。

• Mark Connors(3iQ執行長):「演算法穩定幣的創新為解決傳統穩定幣的局限性提供了新的思路,但同時也帶來了新的風險和挑戰。」他強調了對演算法穩定幣進行深入研究和測試的必要性,以確保其在市場波動中的穩定性。

4.關於穩定幣的市場動態與競爭

• Garth Baughman(Fed經濟學家):「穩定幣市場的競爭格局正在發生變化,一些大型穩定幣如USDT的市場份額有所增加,而其他一些穩定幣則面臨挑戰。」他指出,穩定幣市場的競爭將影響其未來發展和市場接受度。

• Krisztian Sandor(CoinDesk市場記者):“Tether(USDT)的供應量在2023年持續增長,顯示出市場對其需求的增加。然而,其他穩定幣如USDC和BUSD的市場份額有所下降,這表明穩定幣市場仍在不斷演變。”

5.關於穩定幣的國際影響力與合作

• Facklmann,Juliana(巴西聖保羅大學教授):「穩定幣的出現為新興市場國家提供了一種新的跨境支付解決方案,有助於降低交易成本和提高資金流動效率。」她還指出,穩定幣的國際使用需要各國加強貨幣政策協調和監管合作。

• Camila Villard Duran(巴西聖保羅大學教授):“穩定幣的發展將對全球金融體系產生深遠影響,特別是在跨境支付和國際結算方面。各國央行和監管機構需要共同探討如何利用穩定幣來促進金融穩定和經濟發展。”

6.關於穩定幣的風險與挑戰

• Briola,Antonio(倫敦大學學院教授):「穩定幣的失敗案例如Terra-Luna事件提醒我們,穩定幣的設計和運作需要謹慎考慮風險控制和市場穩定性。」他強調了對穩定幣進行壓力測試和風險評估的重要性,以防止類似事件再次發生。

• Jacob Gerszten(Fed經濟學家):「穩定幣的廣泛使用可能會對傳統銀行體系構成競爭壓力,監管機構需要密切關注其對金融穩定的影響。」他也指出,穩定幣的去中心化特性可能會帶來新的監管挑戰,需要製定相應的監管政策。

二、穩定幣相關的三大理論

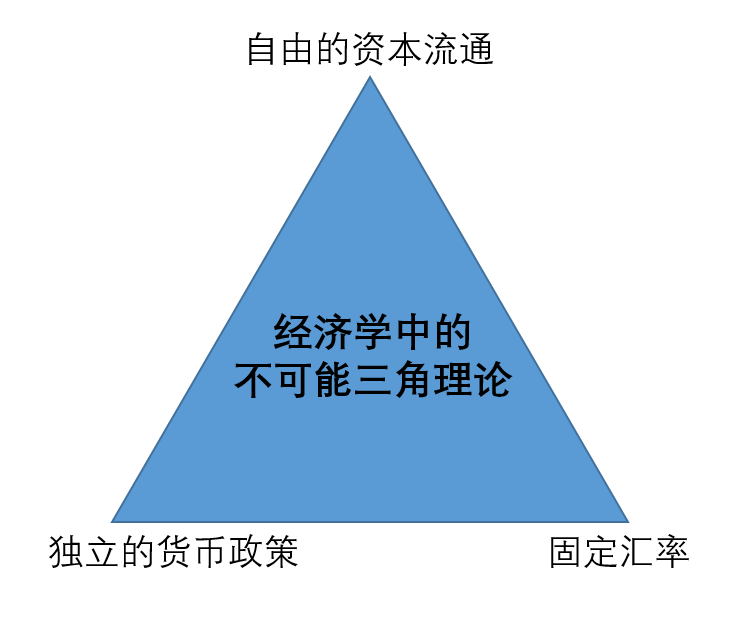

1、經濟學中的“不可能三角理論”

諾貝爾經濟學獎得主,美國著名猶太裔經濟學家保羅·羅賓·克魯格曼,曾提出「不可能三角」的理論,即一個國家不可能同時實現資本流動自由,貨幣政策的獨立性和匯率的穩定性。也就是說,一個國家只能擁有其中兩項,而不能同時擁有三項。如果一個國家想要允許資本流動,又要求擁有獨立的貨幣政策,那麼就難以維持匯率穩定。如果要求匯率穩定和資本流動,就必須放棄獨立的貨幣政策。

很關鍵的一個問題,穩定幣(加密數位貨幣)能否形成一個對政府有用的貨幣/資本市場,或貨幣/資本工具,或貨幣/資本應用。穩定幣(加密數位貨幣)如果能破解這個不可能三角,或是能夠對主權國家有用,那麼就可能被接受。

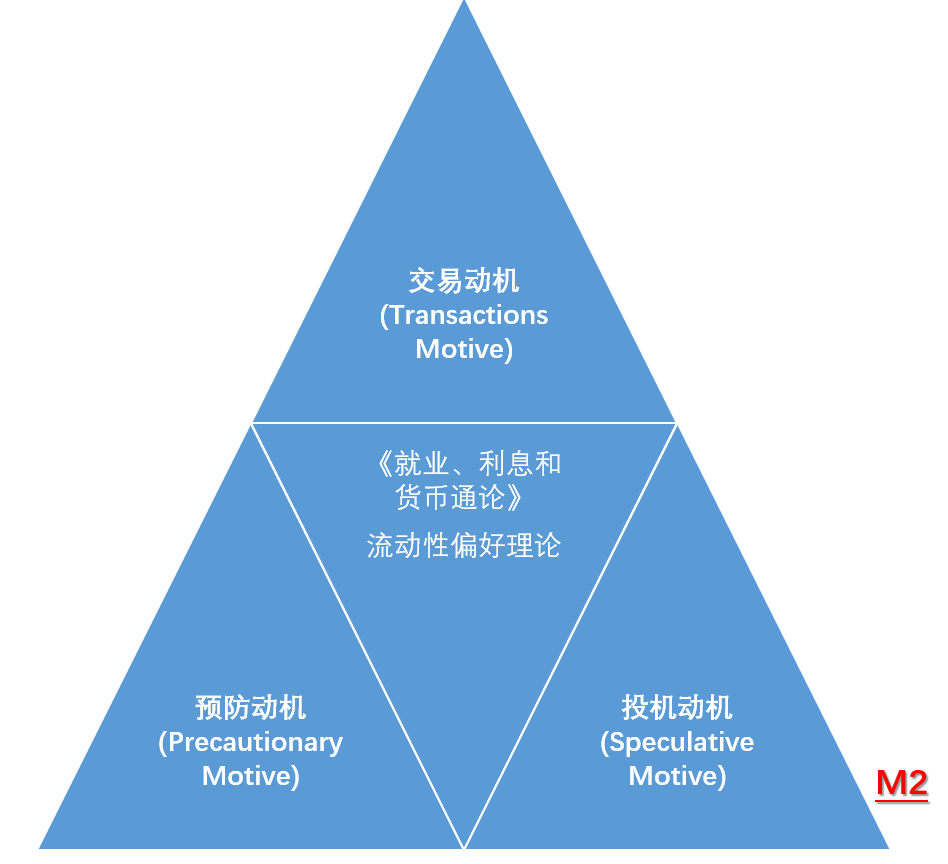

2.凱因斯貨幣需求理論

凱因斯認為社會總的貨幣需求(M) 是滿足右邊三種動機的貨幣需求之和,即M=M1+M2=L1(Y)+L2(R)這個公式清晰地表明,貨幣需求不僅是收入的函數,也是利率的函數,特別是利率透過影響投機性需求來調節總貨幣需求。

可以看到,現在穩定幣除了交易動機,正在(或已經具備)投機動機、預防動機。

3.穩定幣-加密數位貨幣第一個殺手級應用程式終於誕生

穩定幣本來最初只是為了加密數位世界更好的買賣和交易,結果現在潛滋暗長,發展壯大為了跨境支付的「首選」工具和手段。

加密貨幣的高波動性,讓「支付、交易」 的日常應用難落地-商家收比特幣,可能一覺醒來貨款縮水10%;投資人想短期避險,也缺個「安穩角落」。穩定幣應運而生,加密世界有“穩定計價單位”,方便交易、轉賬,讓加密金融能邁出“實用化” 第一步。

穩定幣現在引發了“鯰魚效應”,各國央行必須直面,並尋求創新。

三、穩定幣的五大常識

關於穩定幣,大部分文章都會解釋USDT 和USDC,本來不想介紹了,但因為讀者也有可能是第一次關注穩定幣,所以我們只做最簡單的介紹。

USDT 於2014 年由Tether推出,旨在為加密貨幣市場提供一種穩定的價值儲存和交易媒介,解決比特幣等加密貨幣價格波動過大的問題。它是最早的穩定幣之一,憑藉其先發優勢和廣泛的市場接受度,迅速成為加密貨幣交易中最常用的穩定幣。

USDC 於2018 年由Circle 和Coinbase 共同推出,旨在提供一種更透明、合規的穩定幣,以解決USDT 的儲備透明度問題。 Circle 公司在合規方面做出了許多努力,例如在多個國家和地區獲得了相關牌照,USDC 也成為了歐洲第一家符合MiCA 標準的穩定幣發行商。

1.誕生:為解決加密貨幣痛點而來

加密貨幣的高波動性,讓「支付、交易」 的日常應用難落地-商家收比特幣,可能一覺醒來貨款縮水10%;投資人想短期避險,也缺個「安穩角落」。穩定幣應運而生:錨定法定貨幣(如美元、歐元)或其他資產(黃金、加密幣),用演算法、抵押等手段,把價格波動「摁」 在可控範圍。例如USDT、USDC,早期就是為了讓加密世界有“穩定計價單位”,方便交易、轉賬,讓加密金融能邁出“實用化” 第一步。

2.穩定幣的定義

穩定幣的定義穩定幣是一種旨在保持穩定價值的數位貨幣。與比特幣等加密貨幣不同,穩定幣的價值通常與法定貨幣(如美元)或其他穩定資產掛鉤。這種掛鉤機制使得穩定幣在價格波動上相對較小,從而更適合用於日常交易和支付。

3.穩定幣的核心用途:不只是避險

穩定幣最初最核心的功能,只是為了交易加密數位貨幣更加便利,但是發展到今天,其用途已經非常廣泛。

加密交易對的「穩定錨」: 交易場所的基礎貨幣對(BTC/USDT, ETH/USDC)。

規避波動: 市場劇烈震盪時的避風港。

DeFi基石: 借貸協議的抵押品/債務單位,去中心化交易所的交易對基礎,收益挖礦的主要目標資產。

跨國支付與匯款: 速度快,費用低於傳統管道。

日常結算/薪資發放: 在支援加密支付生態的應用(但監管不明確是障礙)。

作為法幣進出加密世界的「橋樑」/「中繼站」: 交易所的關鍵入口和出口。

4.穩定幣的分類

A、法幣抵押型(Fiat-Collateralized):主流之選,透明度是關鍵

· 機轉: 發行方持有足額的法幣儲備(如美元、歐元)或高流動性現金等價物(如短期美債),以此支撐流通中的穩定幣價值(1:1錨定)。

· 代表: USDT (Tether)、USDC (Circle)、BUSD (Paxos/Binance)、TUSD (TrustToken)。

· 核心優點:o 簡單易懂: 原理清晰,錨定直覺。 o 理論穩定性高: 足額抵押下,價值支撐強。

· 核心挑戰與爭議:o 審計與透明度: 重中之重!投資者依賴發行方提供的審計報告(或鏈上證明)來驗證儲備資產的真實性、充足性、安全性(如是否包含商業票據等風險資產)。 USDT曾因缺乏透明度而飽受質疑。 USDC在儲備透明度和以美債、現金為主的資產配置上口碑較好。 o 中心化風險: 發行方掌握龐大儲備資產,是中心化的信任節點。可能有資產凍結、帳戶封禁、營運風險等問題。監管壓力集中在此類穩定幣。 o 銀行系統風險: 法幣儲備依賴傳統銀行系統和託管方。

B、加密資產抵押型(Crypto-Collateralized):去中心化信仰,複雜但創新

· 機制: 使用者存入超額的數位資產(主要是ETH、WBTC等)作為抵押品(抵押率通常>150%),系統據此鑄造穩定幣(如DAI)。

· 代表: DAI (MakerDAO)(最成功代表)。

· 核心優點:o 去中心化: 抵押、鑄造、清算等規則由智慧合約和去中心化組織(DAO)治理決定,擺脫單一實體控制,抗審查性更高。 o 透明度: 抵押資產通常鎖定在公開的智慧合約中,區塊鏈可查。 o 無需傳統銀行帳戶: 更適合純粹的鏈上原生環境。

· 核心挑戰:o 複雜性: 涉及抵押率、清算門檻、穩定費、治理代幣投票、預言機餵價等多因素,用戶體驗門檻高。 o 波動性風險: 抵押資產本身波動劇烈。若ETH價格暴跌過快,可能導致抵押品價值不足(低於清算線),引發大規模清算,加劇市場下跌(需強大的清算機制及預言機保障)。 o 抵押效率: 需要大量「鎖死」的高價值加密資產作為支撐,資本效率相對法幣抵押型低。在極端行情下可能仍有脫鉤壓力。

C、演算法穩定幣(Algorithmic):曾經的“聖杯”,風險與機會並存

· 機轉: 無實質抵押品。依賴演算法(鏈上智能合約)和市場供需機制(通常結合「雙幣模型」)調節貨幣供應量來錨定價格。

· 代表: Terra 生態的UST(已崩盤)、現存的Frax (部分演算法)、USDD (部分儲備+部分演算法)。純演算法代表較少。

· 理想目標:o 完全去中心化: 不依賴法幣、實體或加密資產抵押。 o 更高的資本效率: 理論上無需大量資本沉澱。

· 殘酷現實與巨大風險:o 死亡螺旋風險: 最致命弱點!當價格跌破錨定價(如1美元),演算法設計通常要求銷毀穩定幣(收縮供給)以提振價格,這往往透過激勵用戶燃燒穩定幣換取價值更高的治理代幣(如UST換LUNA)來實現。一旦市場信心崩潰,穩定幣被大量拋售,治理代幣價格可能因增發(用戶燃燒穩定幣會得到更多新鑄治理代幣)而暴跌。治理代幣暴跌又反過來徹底摧毀穩定幣的價值支撐,形成「死亡螺旋」。 UST 的崩盤是這個風險的教科書級案例。 o 過度依賴市場心理: 價格穩定完全建立在參與者對機製本身有持續信心且願意參與套利的前提下。信心崩潰時,機制極易失效。 o 設計複雜性: 模型難以完美設計和長期維持。

· 當前趨勢: 純演算法穩定幣因UST崩盤基本失去市場信任。主流是部分抵押+部分演算法的混合模式(如Frax),以增加底層信用支撐。

D、商品抵押型:小眾但獨特

· 機制: 錨定黃金、白銀、石油等實體商品的價值。

· 代表: PAX Gold (PAXG)(錨定1金衡盎司實體黃金)。

· 價值: 為加密市場提供接觸實體資產價格的途徑,對抗法幣通膨的另一種選擇。

· 挑戰: 實體資產的保管、審計、流動性等挑戰較大,市場規模遠小於法幣抵押型。

E、創新穩定幣:與CBDC結合

· 機制: 未來可能與CBDC 融合,成為央行數位貨幣的「補充」。

· 代表:目前暫無。

· 原理:各國央行在搞CBDC(數位人民幣、數位美元等),穩定幣可能和CBDC 協同—— 例如用穩定幣做“跨境結算層”,CBDC 做“國內法定層”。或者說將CBDC與穩定幣融合,當然這需要看很多細節。

5.風險與爭議:陰影下的隱憂

監管風暴中心: 全球監管機構最關注的對象。擔憂點包括:威脅法幣主權、潛在的金融穩定風險(尤其是規模龐大時如USDT)、缺乏充分投資者保護、反洗錢(AML)/反恐融資(CFT)合規性、儲備資產品質和透明度不足。反洗錢/反恐怖主義融資(AML/CFT):

匿名性可能被濫用。用戶保護:

發行方破產或跑路風險。貨幣政策挑戰:

大規模採用可能削弱央行調控能力(如數位美元取代本國貨幣)。金融穩定:

對支付系統和資本市場的潛在衝擊。各國正加緊立法(如歐盟MiCA框架、美國立法提案)。

營運風險(以法幣抵押型為主): 發行方破產、詐欺、駭客攻擊儲備帳戶/託管銀行、合規失誤導致服務中斷或資產凍結。

脫錨風險(核心挑戰): 任何類型都可能發生!法幣型(儲備不足/擠兌)、加密資產型(抵押品價格暴跌/清算失敗)、演算法型(死亡螺旋/信心崩潰)都可能使其暫時或永久脫離1美元錨定(如UST崩盤、USDC因矽谷銀行風險短暫跌至$0.87)。

系統性風險: 大型穩定幣(如USDT)若崩潰或出現嚴重問題,將對整個加密貨幣市場(尤其是高度依賴它的DeFi)產生災難性連鎖反應。

透明度落差(尤其法幣抵押型): 儲備證明的真實性、頻率、深度仍是關鍵痛點。投資人需高度關注頭部穩定幣發行方的透明度報告。

四、九大核心觀點

以下是基於全球穩定幣最新發展趨勢、監管動態與技術演進的九大深度觀點,結合政策文件、市場數據及學術研究綜合提煉而成,每個觀點均配有核心證據與前瞻性分析:

1.穩定幣成為大國金融博弈的“數位武器”

觀點:美元穩定幣(如USDT、USDC)實質是美元霸權的鏈上延伸,透過強制美債儲備綁定全球流動性。

證據:美國《GENIUS法案》要求支付型穩定幣100%配置現金、存款或短期美債,形成「全球購幣→資金回流美債」閉環;

花旗預測2030年穩定幣規模達3.7兆美元,若全數錨定美債,將成為美債最大持有方之。

2.離岸人民幣穩定幣將重建跨境支付體系

觀點:香港試辦人民幣穩定幣(CNH)是中國突破SWIFT封鎖、開拓人民幣國際化新路徑的核心策略。

證據:香港《穩定幣條例》生效,允許持牌機構發行離岸人民幣穩定幣,渣打、京東已進入金管局沙盒測試;

若CNH穩定幣落地,可建構獨立於SWIFT的跨境支付管道,補充CIPS系統,降低「一帶一路」國家匯兌成本90%。

3.新興市場「穩定幣化」加速去美元矛盾

觀點:高通膨國家民眾自發性採用穩定幣作為“數位美元”,但加劇當地貨幣主權危機。

證據:阿根廷年通膨率突破200%,40%儲蓄轉為USDT;尼日利亞年接收加密貨幣超590億美元,43%非洲鏈上交易涉及穩定幣;

土耳其、黎巴嫩等國央行雖禁止穩定幣,但場外P2P交易量年增300%。

4.RWA(現實世界資產)成穩定幣新錨定範式

觀點說明:穩定幣作為價值載體,正加速傳統資產(如美債、基金)的代幣化。例如,貝萊德發行代幣化美債基金,Circle 的USDC 被用於鏈上資產結算,推動金融市場的「可程式化」。

證明資料:2025 年全球代幣化資產規模預計將突破1 兆美元,其中穩定幣佔比超70%。香港《穩定幣條例》允許商業銀行發行穩定幣,支持代幣化資產在跨國支付的應用。貝萊德、富達發行代幣化基金(如BUIDL),以美債為底層資產,允許穩定幣作為申購/贖回媒介;MakerDAO將超30億美元儲備配置美債和公司債,其發行的DAI已成RWA結算標竿。

5.監管套利催生「穩定幣離岸中心」競爭

觀點:香港、新加坡、阿聯酋以差異化牌照制度爭取穩定幣發行商,形成亞洲監理競合新格局。

證據:香港要求發行商實繳股本2,500萬港元+100%儲備隔離託管,新加坡沙盒則允許彈性資本金試運轉;

京東計劃在香港發行港元/美元穩定幣,目標降低跨境支付成本90%,新加坡吸引Circle設立亞洲總部。

6.算法穩定幣進入「部分儲備+增強代幣經濟學」2.0時代

觀點:UST崩盤後,新一代演算法穩定幣融合超額抵押與博弈機制,避免死亡螺旋。

證據:Ethena Labs的USDe採用「ETH質押收益+永續合約對沖」雙模型,市值一年從1.46億成長到62億美元(根據網路數據);

Frax Finance v3引入部分法幣儲備+協議控制價值(PCV)機制,脫鉤風險較UST下降80%。

7.CBDC與穩定幣從對抗走向“監管互補”

觀點:主權數位貨幣(如數位人民幣)將與合規穩定幣互聯,形成雙軌制支付網路。

證據:中國央行設立數位人民幣國際營運中心,探索與香港穩定幣跨鏈兌換;

歐盟MiCA框架要求穩定幣發行方需在央行存押金,為CBDC接入預留通道。

8.企業級穩定幣重塑全球供應鏈金融

觀點:跨國公司用穩定幣結算取代傳統信用證,實現秒到帳與成本革命。

證據:

全球製造業龍頭透過穩定幣支付供應商貨款,結算時間從3天到5分鐘,單筆節省1.2%費用;

亞馬遜、Shopify支援商家USDC收款,PayPal的PYUSD覆蓋200萬商家。

9.合規穩定幣牌照成金融科技公司“生死命門”

觀點:能否取得主要司法轄區執照,決定企業能否參與兆美元穩定幣生態。

證據:香港首批沙盒名單僅5家機構入選(含眾安銀行、渣打),京東、小商品城等爭搶第二批執照;

美國GENIUS法案要求穩定幣發行方需持國民銀行牌照,高盛、摩根大通加速版面。

五、未來可能六大發展趨勢

1.穩定幣正重構全球支付體系,成為數位經濟時代的核心基礎設施

穩定幣透過區塊鏈技術實現跨境支付的即時到帳(分鐘級)和成本顛覆性降低(手續費僅為傳統電匯的1/10 至1/100),已成為連接傳統金融與加密世界的核心橋樑。例如,USDT 在阿根廷、奈及利亞等通膨高企國家被廣泛用於進口支付和儲蓄,而香港京東幣鏈的港元穩定幣已接入東南亞電商平台,推動區域貿易效率提升。

2.監管合規化浪潮下,穩定幣將進入主權貨幣競爭的新時代

各國透過立法強化對穩定幣的監管,旨在維護貨幣主權和金融穩定。例如,美國《GENIUS 法案》要求穩定幣100% 由高流動性美元資產支持,並禁止境外穩定幣未經許可流通;歐盟透過MiCA 框架限制非歐元穩定幣交易規模;中國香港則透過發牌制度平衡創新與風險,探索離岸人民幣穩定幣試點。

3.穩定幣將成為普惠金融的關鍵工具,彌合全球金融鴻溝

在非洲、東南亞等傳統金融服務不足的地區,穩定幣透過低門檻、低成本的特性,成為跨國匯款和儲蓄的替代方案。例如,奈及利亞每年接收加密貨幣超590 億美元,43% 的非洲鏈上交易涉及穩定幣。

4.穩定幣的地緣政治博弈將重塑國際貨幣權力結構

美元穩定幣的主導地位(佔市場85%)強化了美元霸權,但中國、歐盟等透過穩定幣試點探索貨幣國際化路徑。例如,香港的離岸人民幣穩定幣可能成為「一帶一路」 貿易結算的新工具,挑戰美元壟斷。

5、與CBDC 融合:成為央行數位貨幣的“補充”

各國央行在搞CBDC(數位人民幣、數位美元等),穩定幣可能和CBDC 協同—— 例如用穩定幣做“跨境結算層”,CBDC 做“國內法定層”,互補長短。中國探索數位人民幣時,也在研究“穩定幣監管沙盒”,未來可能形成“法定數位貨幣+ 合規穩定幣” 的生態。

6、去中心化:更純粹的“加密原生穩定幣”

加密社群追求“去中心”,未來可能有更完善的演算法穩定幣、超額抵押穩定幣,解決現有模式的漏洞。例如引入多元資產抵押、動態調整抵押率,甚至結合AI 演算法預測市場波動,讓穩定幣真正「去中心化且穩定」。

六、結束語

穩定幣,是加密世界對「價值穩定」 的一次偉大嘗試,它連接了波動的加密資產與現實金融,撐起了DeFi 的繁榮,也暴露了加密金融的風險與監管難題。穩定幣作為一種旨在維持穩定價值的數位貨幣,具有廣泛的應用前景,在跨境支付、供應鏈金融和去中心化金融等領域具有重要的應用價值。

然而,穩定幣的發展也面臨反洗錢、消費者保護和金融穩定等監管挑戰。未來,它會成為合規金融的“新工具”,還是繼續在監管邊緣“遊走創新”?無論怎樣,穩定幣的每一步,都在重塑我們對“貨幣、金融” 的想像—— 這或許就是加密世界最迷人的地方:永遠在未知中尋找“穩定”,在混亂中搭建秩序。

穩定幣作為連結加密世界與傳統金融的關鍵橋樑,其價值與潛力毋庸置疑。它催生了高效率的全球支付、開放的金融創新(DeFi),展現了科技重塑金融的動能。然而,其引發的信任危機、監管挑戰和潛在系統性風險如達摩克利斯之劍高懸。穩定幣的未來,必然是在創新活力與金融穩定之間尋求艱難平衡的過程。唯有透過透明的運作、堅實的儲備、有效的監管,這顆「定海神針」才能真正護航數位經濟遠航,而非成為下一場風暴的源頭。對於一般用戶,理解其機制、認清其風險,是參與這場變革的前提。

本文觀點僅是學術交流與產業研討,不構成投資建議。我們應嚴格遵守我國法律法規,自覺遠離非法金融活動,共同維護良好的經濟金融環境,守護國家金融安全與社會穩定大局。