作者:Bootly

美國政府停擺正式畫上句號,但資本市場並未等來反彈。

當地時間週四盤中,美股三大指數全線下挫,納斯達克跌幅超過2%,標普500收跌1.3%;黃金失守關鍵支撐位;

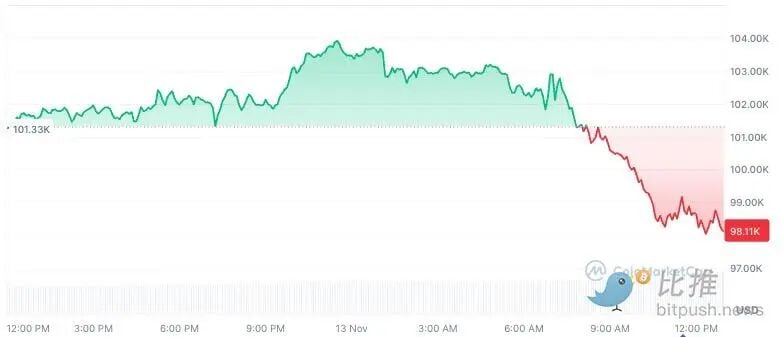

比特幣更是遭遇重挫,截至當天美股收盤,最低跌至98244美元,為5月初以來低點,這也是本月比特幣第三次失守10萬美元大關。

市場情緒從高位滑落,重新回到「極度恐懼」區間。

這場等待已久的“政府恢復運作”,並未改善市場的結構性壓力:

流動性收緊、長期持有者集中拋售、ETF 持續流出、降息預期快速降溫。

美盤成比特幣「殺盤主力」:風險偏好驟降+ 流動性緊縮

比特幣在亞洲盤一度反彈至10.4 萬美元附近,但進入美國交易時段後迅速走弱,午後被快速砸穿10 萬美元,最低觸及98,000 美元。

這一走勢與美股科技股的同步下挫高度一致:

- 納斯達克大跌

- Coinbase、Robinhood 等加密相關股下行

- 礦商股領跌,Bitdeer 暴跌19%,Bitfarms 跌13%,多家礦場跌幅超過10%

根本原因在於:

降息預期急速降溫→ 風險資產全面拋售。

上週市場也認為12 月降息機率高達85%;

如今FedWatch 顯示僅剩66.9%。

未來的「便宜錢」不再確定,比特幣估值自然難以支撐。

同時,美國財政端也在抽走流動性。

政府停擺期間,聯邦財政錄得約198 億美元盈餘,由於大規模停擺,10 月盈餘可能更高。這意味著政府短期減少了對市場的「輸血」。

分析師Mel Mattison 形容為:

“這是數月甚至數年來最乾涸的財政流動性環境。”

財政端缺水、貨幣端降溫,雙重壓力之下,美盤成為本輪比特幣跳水的主導力量。

不過Mattison 也指出,財政緊縮只是短期現象:

“財政閘門即將重開,川普政府在中期選舉前必須加大刺激。”

鏈上拋壓集中釋放:LTH 獲利了結疊加鯨魚出貨

本輪比特幣跌破10 萬美元,並非由散戶恐慌造成的,而是鏈上中長期資金同步減倉的典型結構性調整。

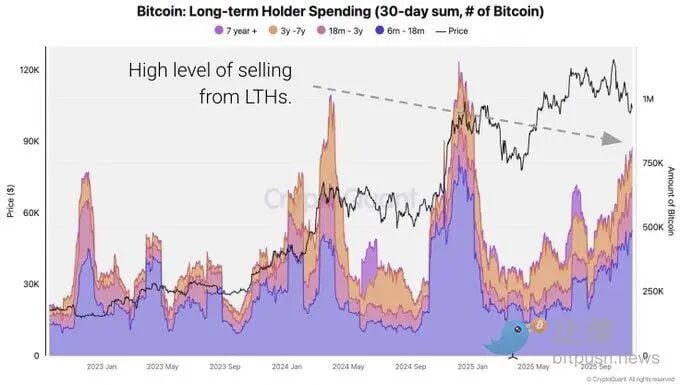

CryptoQuant 數據顯示,過去30 天長期持有者(LTH)合計出售約81.5 萬枚BTC,創下自2024 年1 月以來的最高拋售規模。 11 月7 日,鏈上出現約30 億美元的比特幣獲利賣出,意味著大量低成本籌碼選擇在該價位兌現收益。

類似規模的獲利拋壓曾在2020、2021 年多頭中段出現,往往對應階段性調整視窗。

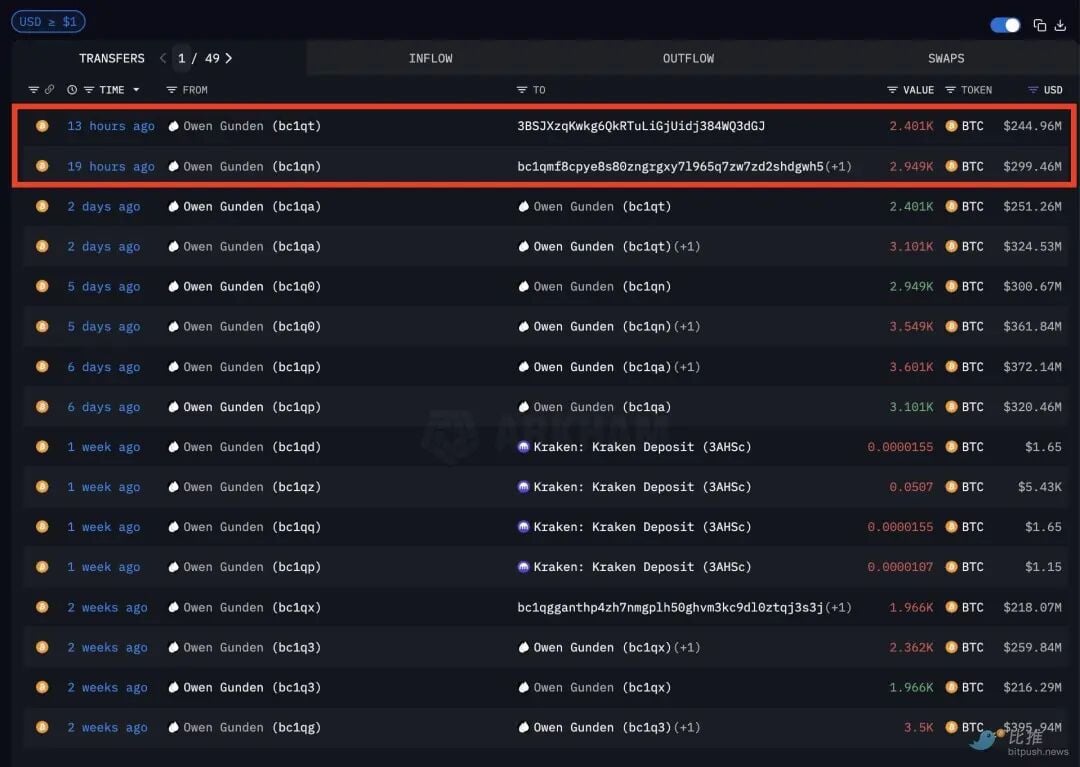

同時,鯨魚行為顯著增多,加速了下行壓力。

Arkham 追蹤到:

- 早期BTC巨鯨Owen Gunden 單日出售約2.9 億美元BTC,仍持有2.5 億美元資產;

- 持幣近15 年的Satoshi-era 巨鯨上周清倉約15 億美元;

- 10 月大型地址195DJ 亦累計出售13,004 BTC,並持續向交易所轉入籌碼。

這意味著:

LTH 獲利了結+ 鯨魚集中移動籌碼→ 短期內形成極強賣壓。

ETF/ETP 資金持續流出,美國市場承壓最重

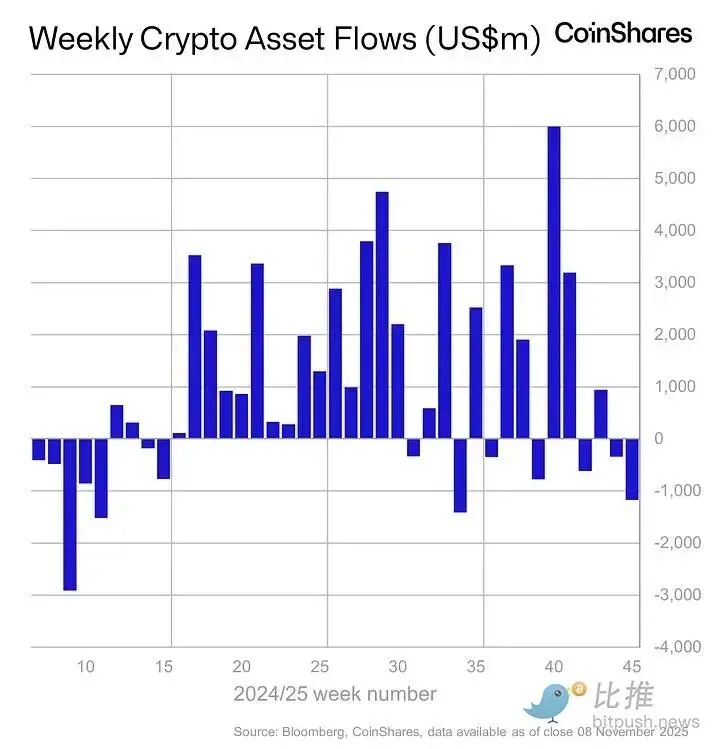

根據CoinShares 報告,全球數位資產投資產品已連續第二週大量資金撤離,上週淨流出規模達11.7 億美元。

大部分資金出逃發生在美國市場,流出金額高達12.2 億美元,而歐洲市場(德國、瑞士)仍錄得約9,000 萬美元的淨流入,呈現鮮明分化。

其中,比特幣和以太坊是本輪撤資的「主戰場」:

- 比特幣產品淨流出9.32 億美元

- 以太坊產品淨流出4.38 億美元

- 同期,做空比特幣產品錄得1,180 萬美元的淨流入,為2025 年5 月以來最高水平

ETF 在2025 年為比特幣貢獻了極強的上行動力,而當這部分買盤停滯並轉向流出時,價格自然承壓。

今年還能衝刺新高嗎?

比特幣目前徘徊在365 日移動平均線下方。 CryptoQuant 將其視為本輪牛市的重要趨勢支撐位:一旦站回均線上方,行情有望重新走強;如果繼續承壓,則可能出現類似2021 年9 月的中段回調。

恐懼與貪婪指數已跌至15(極度恐懼),與過去幾次「牛市中期深度洗盤」階段高度相似。

從宏觀、鏈上、ETF 和技術結構的綜合訊號來看,今年突破12.6 萬美元新高的可能性已顯著下降。

在年底前,比特幣更可能維持在9.5 萬至11 萬美元之間震盪。

要強勢突破,需滿足三大條件:

- ETF 重新持續淨流入

- 美國財政刺激明確落地

- 美債殖利率回落、美元流動性改善

但從政策節奏來看,這三者更可能在2026 年初同時出現,而非2025 年底。

展望2026:流動性與週期或將共振

儘管短期承壓,但比特幣的中長期趨勢仍然穩固。

2026 甚至可能成為本輪週期的核心年份。

①宏觀流動性可望出現真正轉向

隨著經濟放緩與就業走弱,聯準會在2026–2027 年進入實質降息週期的機率上升。

②ETF 機構擴容將帶來更大規模的買盤

2025 年ETF 已驗證機構買盤的力量。

在降息週期背景下,退休金、全球資管與RIA 等「長錢」會透過ETF 深度入場,重塑估值系統。

③2026 是「減半後第二年」:歷史最強窗口

2013、2017、2021

三輪週期均在「減半第二年」刷新更大等級高點。

基於此,我們對2026 的區間判斷為:

- 基本目標:16 萬– 24 萬美元

- 強勢狀況:26 萬– 32 萬美元

本輪下跌更像是多頭中期的深度洗盤,而非趨勢反轉。

真正決定比特幣下一輪高度的,將是2026 年的宏觀與機構資金共振。