來源:The DeFi Report

原文標題:Does Bitcoin Follow Gold?

編譯及整理:BitpushNews

今年迄今(YTD),黃金上漲了39%,而比特幣只上漲了19%。上一次黃金在多頭市場跑贏比特幣是在2020 年。在那年上半年,黃金上漲了17%,而比特幣上漲了27%。

那麼2020 年下半年呢?比特幣飆升了214%,而黃金只漲了7%。

這不禁讓人發問:今天我們是否正處於一個類似的階段,比特幣即將迎來一輪驚人的跑贏?

本報告將深入剖析比特幣與黃金之間的關係,為你揭示你需要知道的一切。

免責聲明:文中觀點為作者個人觀點,不應視為投資建議。

我們開始吧。

相關性分析

什麼驅動黃金價格?

黃金與10 年期實際利率資料來源:The DeFi Report

上圖告訴我們,黃金價格與實際利率(基於月度報酬變動與10 年期實際利率變動)之間呈現負相關關係。

簡單來說:

- 當實際利率下降(名目殖利率減去通膨率後縮小)時,黃金往往表現出色。

- 當實際利率上升(收益率相對於通膨率走高)時,黃金往往會陷入困境(因為黃金本身不產生收益)。

儘管如此,這種關係最近有所脫鉤,黃金與實際利率一同上漲——這一舉動可能是在2022 年2 月美國將俄羅斯踢出SWIFT 系統後引發的。

目前,R² 值為0.156,這意味著在這段期間內,黃金價格走勢中有15.6% 可以透過實際利率的變化來得到統計上的解釋。

重要性:

我們正進入一個實際利率可能下降的時期——這在歷史上對黃金來說是一個有利的設定。對於投資者而言,這表明隨著通膨預期穩定在2% 以上而名目殖利率下降,黃金的上漲勢頭可能會持續。

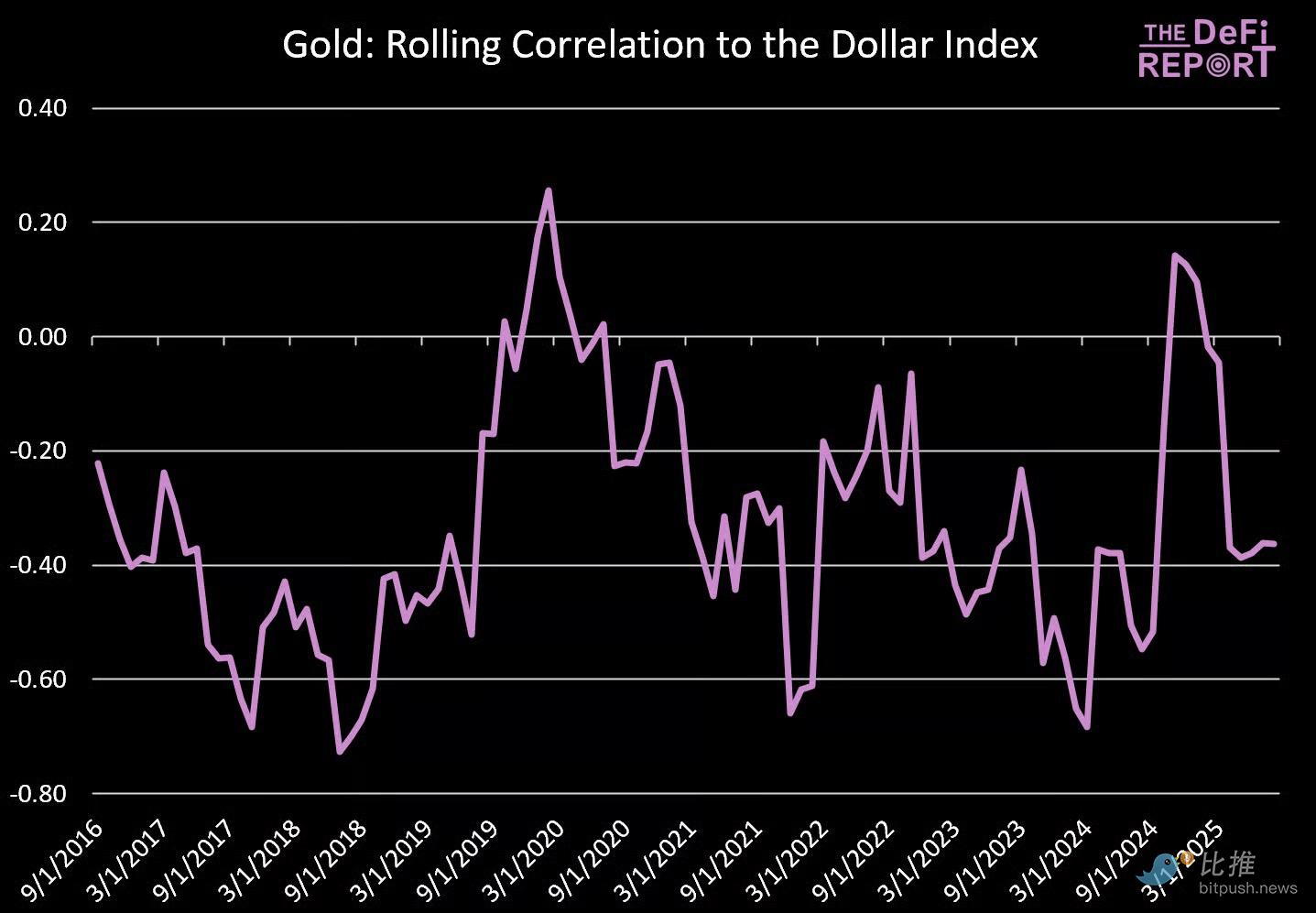

黃金與美元指數資料來源:The DeFi Report, FRED

與實際利率的關係類似,黃金在歷史上也與美元指數保持負相關。

- 當美元下跌時,黃金往往會上漲(當前的情況)。

- 當美元走強時,黃金通常面臨壓力。

R² 值為0.106,顯示在此期間內,黃金價格走勢中約10.6% 可以透過美元的波動來得到統計上的解釋。

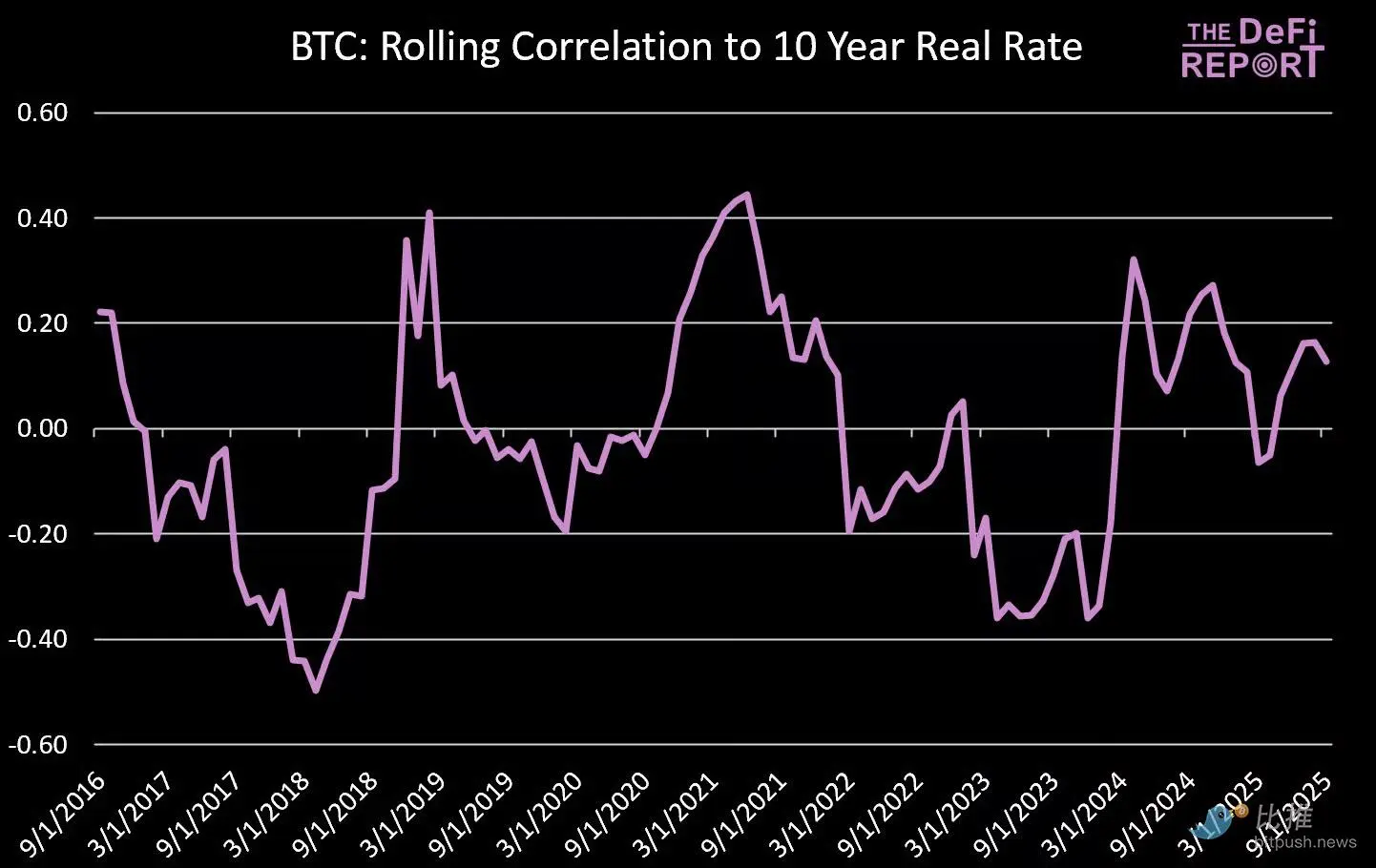

比特幣與10 年期實際利率

資料來源:The DeFi Report, FRED

與黃金不同,比特幣與10 年期實質利率之間沒有顯著的關係。

有時,比特幣會隨著實際利率的下降而上漲。另一些時候,情況則恰恰相反。這種不一致性表明,比特幣的價格走勢並不受影響黃金的相同宏觀經濟因素驅動。

R² 值為0.002 證實了這一點——實際利率幾乎無法解釋比特幣的回報。

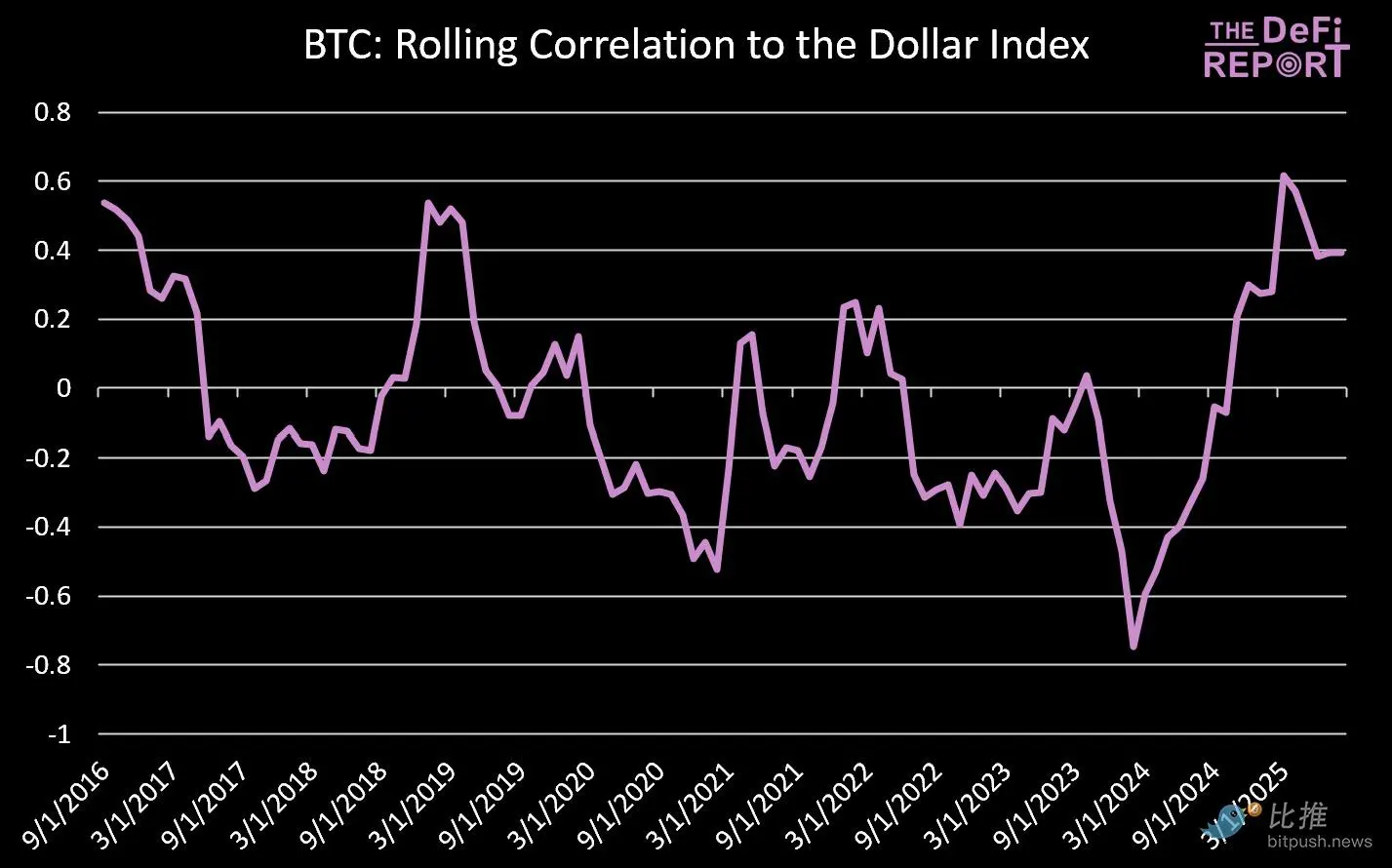

比特幣與美元指數

資料來源:The DeFi Report, FRED

比特幣的價格走勢與美元指數之間也沒有一致的關係。

有時,比特幣會與美元呈負相關(在美元走弱時上漲),而另一些時候,它會與美元一同上漲。這種不一致突出表明,比特幣不受影響黃金的相同貨幣動態驅動。

R² 值為0.011 再次強化了這一觀點——美元只能解釋比特幣回報的1%。

重要性:

與黃金不同(黃金通常從美元強弱的角度來衡量),比特幣的驅動因素不同:採用週期、流動性流向、鏈上反身性,以及其他特殊因素/敘事。

它與美元之間缺乏相關性,進一步印證了比特幣正在成為一個獨特的資產類別,而不僅僅是「數位版黃金」。

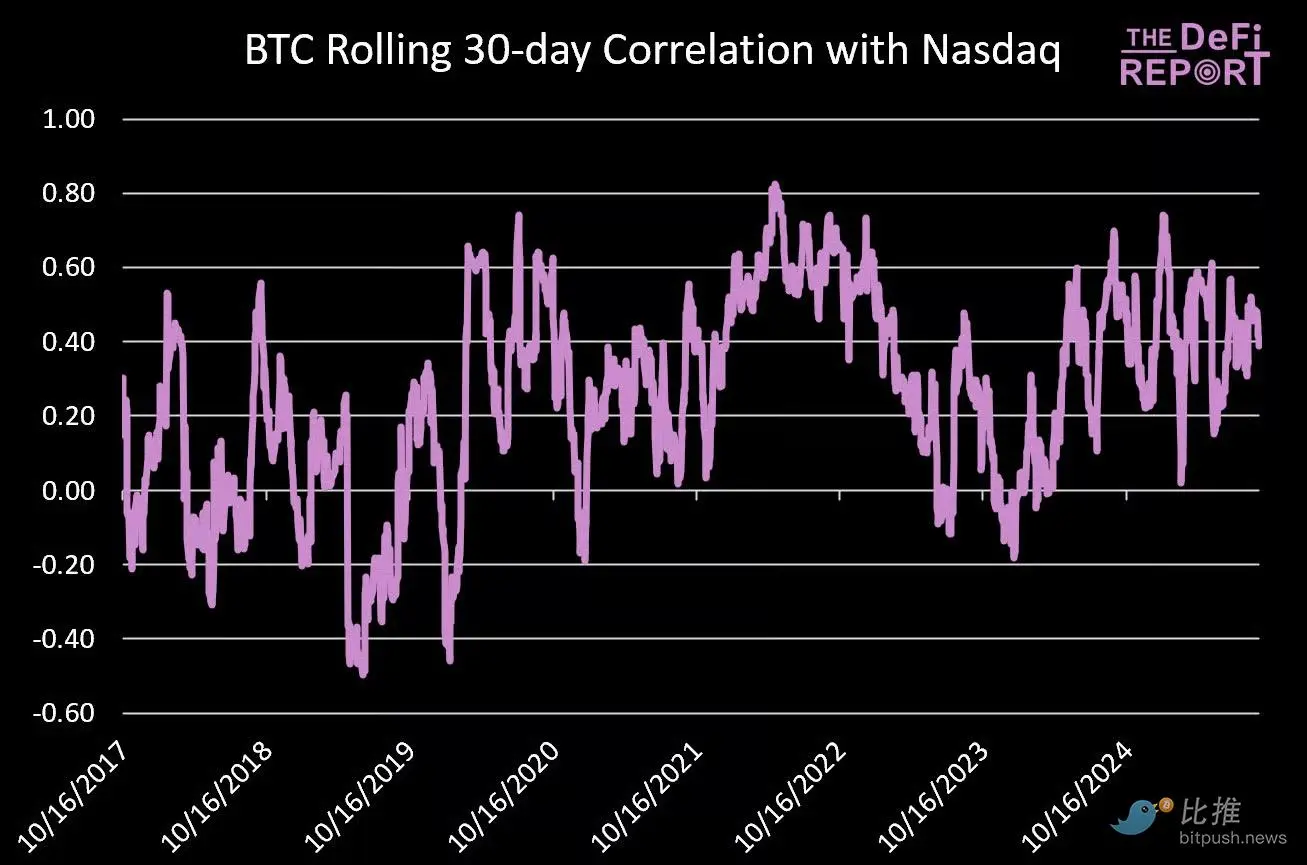

比特幣與納斯達克指數

資料來源:The DeFi Report

與宏觀驅動因素(如實際利率或美元)相比,比特幣與納斯達克指數呈現更強的正相關性。

自2017 年以來,這種關係一直保持一致,R² 為0.089,這意味著比特幣價格走勢中約8.9% 可以透過納斯達克指數的波動來得到統計學上的解釋。

作為對比,同期黃金與納斯達克指數的R² 僅為0.006——黃金的回報中只有不到1% 與科技股表現相關。

比特幣與黃金的相關性

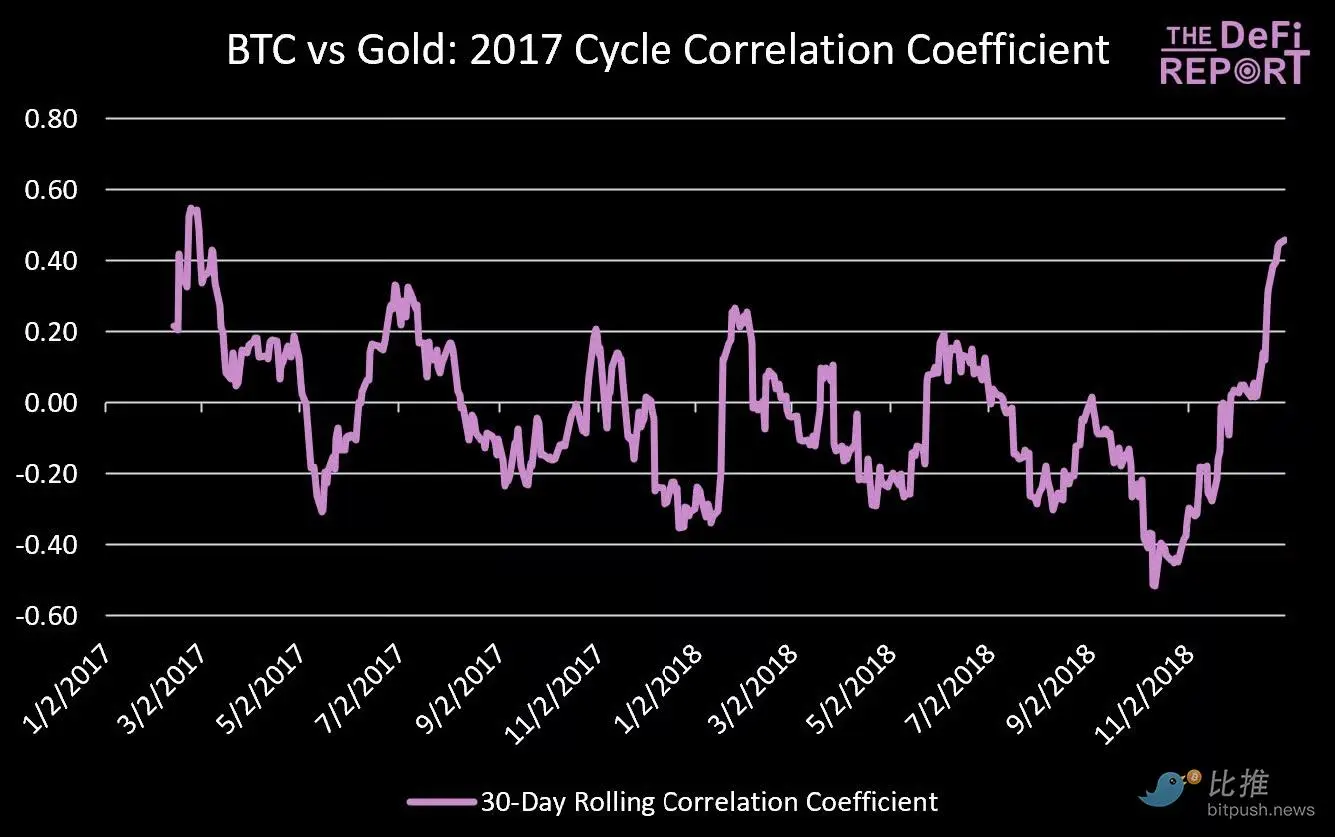

2017 年周期資料來源:The DeFi Report

在2017 年的多頭週期中,比特幣與黃金呈現出微弱的相關性。

該時期的R² 僅0.033,意味著從2017 年到2018 年,黃金只能解釋比特幣價格走勢的約3.3%。

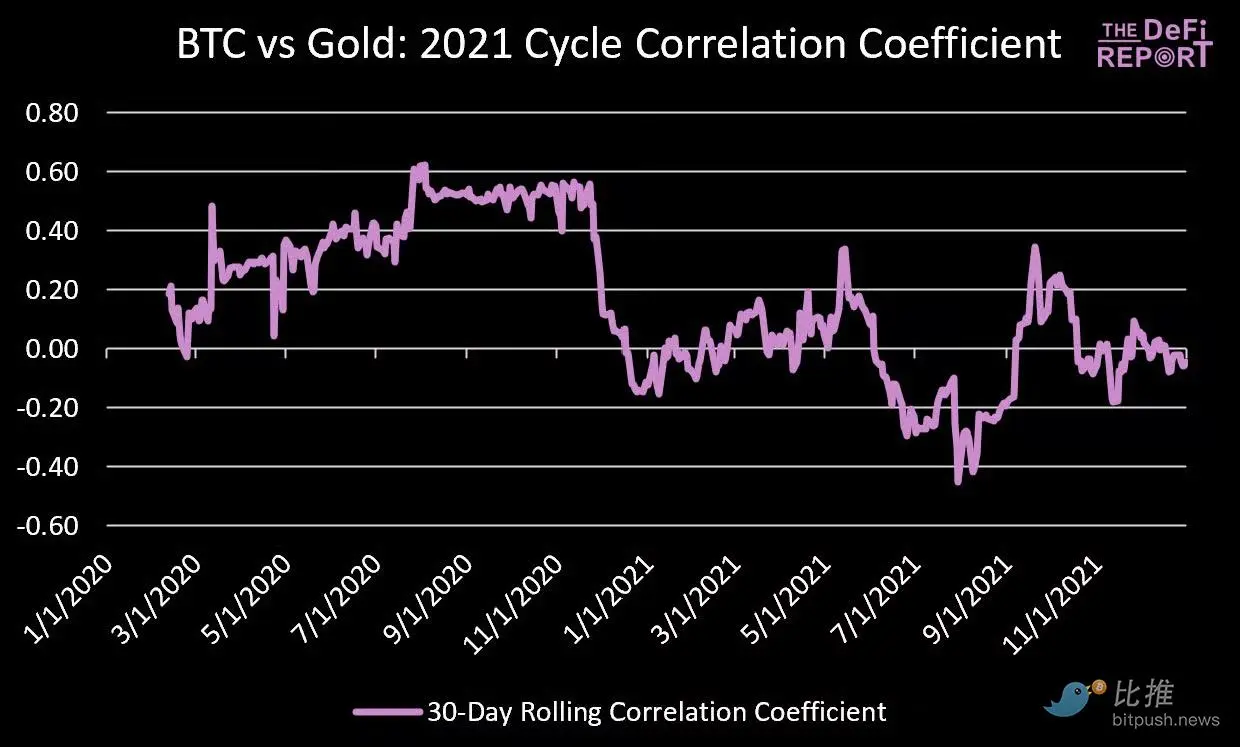

2021 年週期

資料來源:The DeFi Report

基於30 天滾動相關性,比特幣與黃金顯示出略強的關係,特別是在2020 年,兩種資產一同上漲。

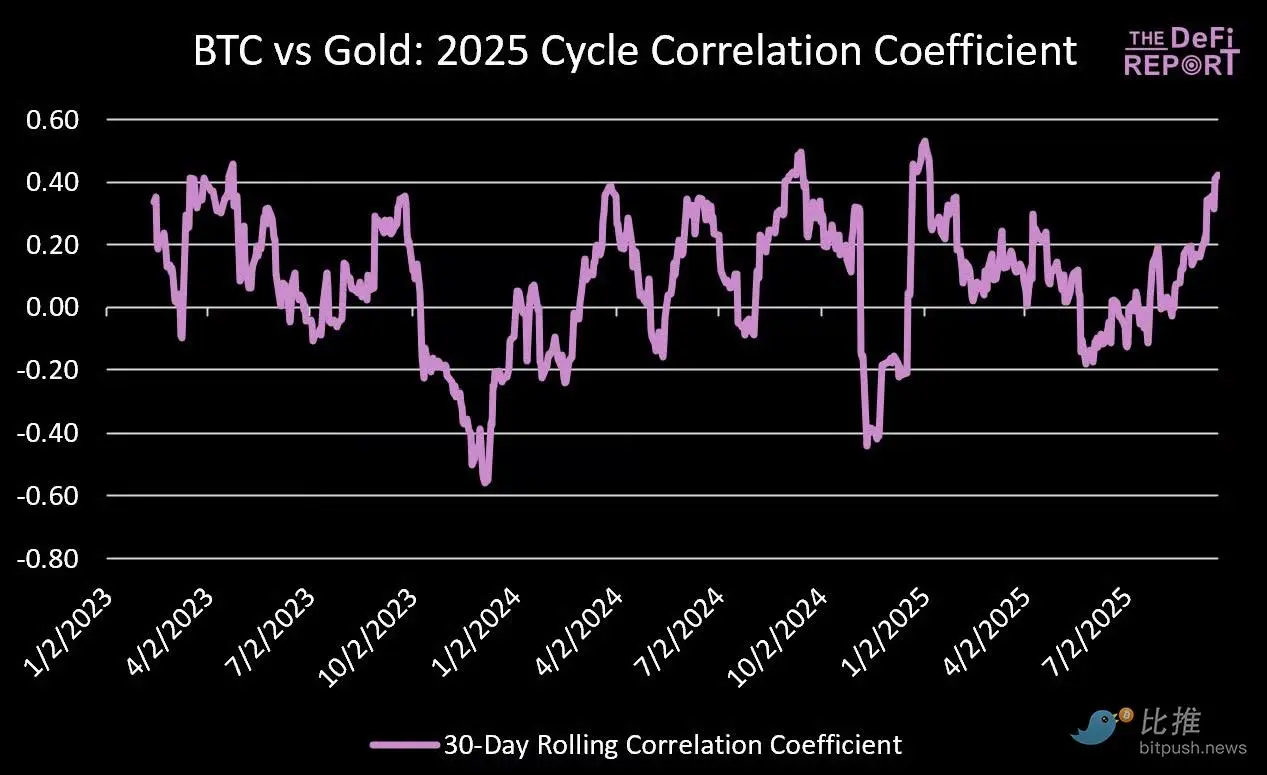

2025 年週期

資料來源:The DeFi Report

本輪週期中,二者相關性減弱。

該時期的R² 為0.015——這意味著黃金在本輪週期中只能解釋比特幣價格走勢的1.5%。

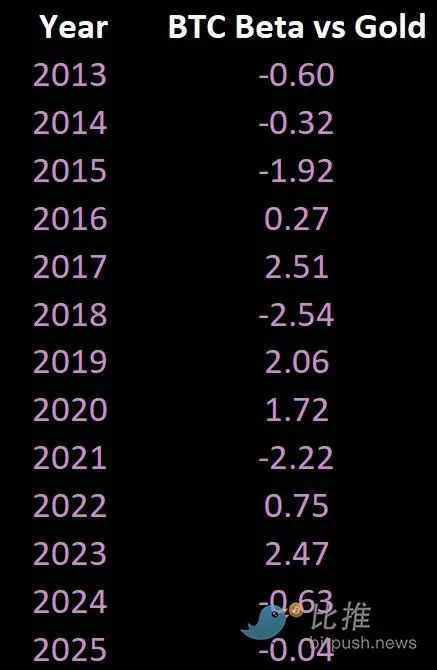

貝塔係數

分析如上所述,比特幣與黃金之間的相關性非常弱。

那麼貝塔係數呢?比特幣是否像一個「槓桿化的黃金賭注」?

資料來源:The DeFi Report(月度)

答案是複雜的。它在2017 年、2019 年、2020 年和2023 年確實扮演了這樣的角色。

然而,在2015 年(比特幣下跌年)、2018 年(又一個下跌年)和2021 年(比特幣大幅上漲年),比特幣的價格走勢與黃金的方向截然相反。

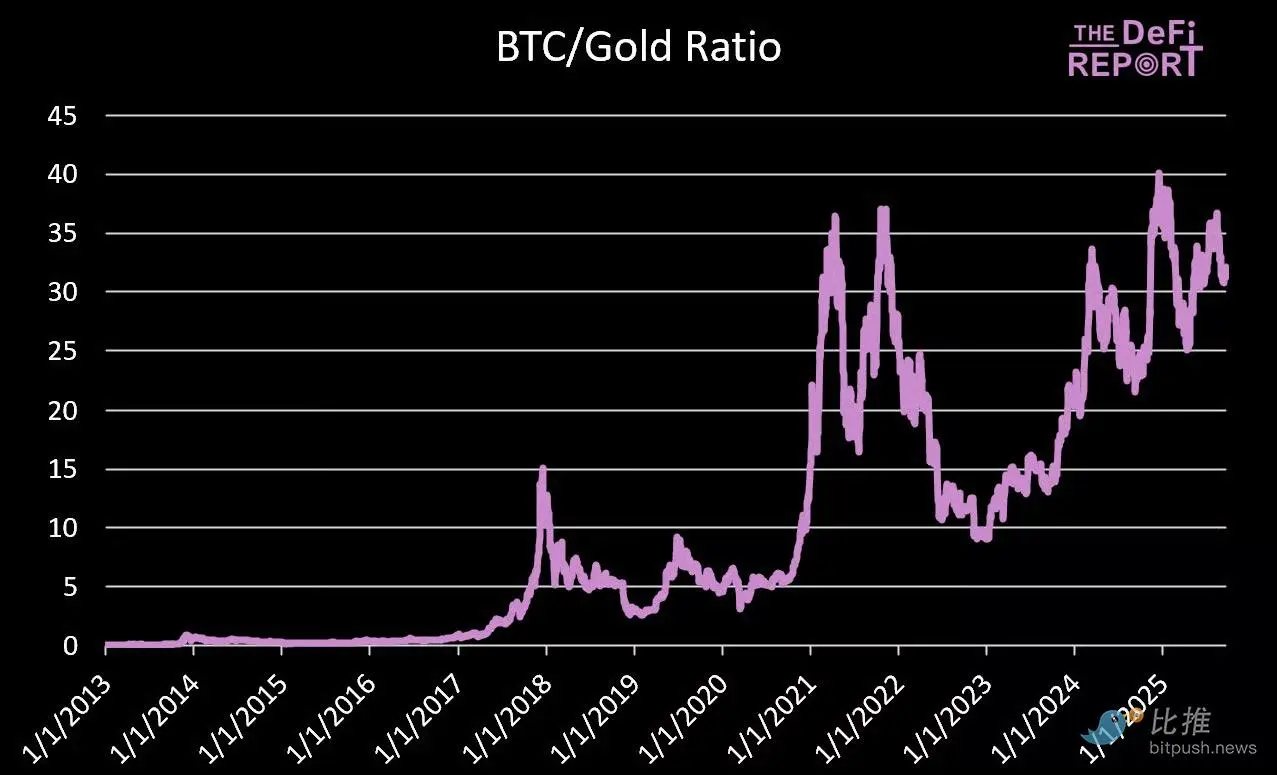

比特幣vs 黃金回報率

「黃金迷」們正欣喜若狂,因為今年迄今該資產的表現跑贏了比特幣(39% vs 19%)。自2023 年1 月1 日以來,黃金已上漲102%,而黃金礦業板塊表現甚至更好(VanEck 的Junior Gold Miner ETF,GDXJ,今年迄今上漲122%)。

我們甚至看到一些加密貨幣投資者開始將黃金加入他們的投資組合。

但是,如果你擁有比特幣,真的還需要在投資組合中配置黃金嗎?

本報告的這一部分旨在回答這個問題。

資料來源:The DeFi Report

資料來源:The DeFi Report

與黃金相比,比特幣在歷史上一直擁有更優越的回報率(和波動性)。

但是,當我們根據風險進行調整後,它與黃金的回報率相比如何?

風險調整後回報

- 夏普比率(Sharpe Ratio): 衡量每單位風險(以波動性衡量,包括上漲和下跌)所能獲得的報酬。

- 索提諾比率(Sortino Ratio): 衡量每單位下行風險所能獲得的回報。與夏普比率不同,它只計算「壞」的波動性(即下跌的波動性)。

資料來源:The DeFi Report

我們可以看到,比特幣在牛市年份(2017 年、2020 年、2023 年)往往會產生出色的風險調整後回報。但在熊市年份(2014 年、2018 年、2022 年),由於其高波動性,其夏普比率也深陷負值。

話雖如此,夏普比率並不是衡量比特幣的最佳指標,因為它懲罰所有波動(包括上漲的波動)。

這就是為什麼我們更傾向於使用索提諾比率來衡量比特幣(它只懲罰下行波動性)。

我們可以看到,比特幣產生了出色的索提諾比率,這表明其波動性是一個特點,而不是一個缺陷。

作為參考,索提諾比率超過2.0 被認為是卓越的。

5% 配置的影響

資料來源:The DeFi Report

自2018 年1 月1 日以來的總回報率(5% 配置):

- 100% 標普500 指數:149%

- 95% 標普500 + 5% 黃金:152%

- 95% 標普500 + 5% 比特幣:199%

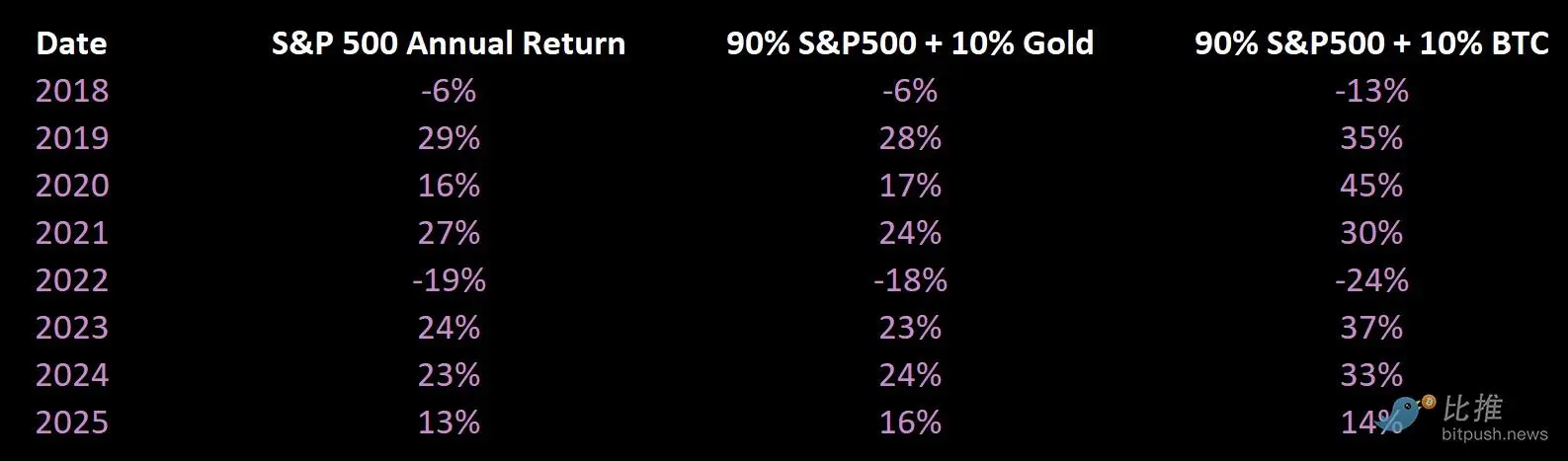

如果比特幣和黃金的配置為10%:

自2018 年1 月1 日以來的總回報率(10% 配置):

- 100% 標普500 指數:149%

- 90% 標普500 + 10% 黃金:155%

- 90% 標普500 + 10% 比特幣:253%

如果你主要是加密貨幣投資者,你是否應該擁有黃金?

在我們看來,如果你尋求超額回報並且能夠承受一定的波動,那麼比特幣是更優越的資產。如果你的主要目標是保值,那麼黃金肯定有一席之地。

在許多方面,我們認為這兩種資產的優點是具有世代特異性的。千禧世代和Z 世代傾向於比特幣,因為它具有不對稱的上漲潛力。嬰兒潮世代可能更喜歡黃金,因為它具有通膨對沖作用(上漲潛力較小,但有經過驗證的保值記錄)。

我們過去曾持有黃金,但出於以下原因,我們將我們的「硬通貨」配置100% 轉移到了比特幣:

- 不對稱的上漲潛力: 與黃金相比,比特幣的全球滲透率非常低。

- 更優越的稀缺性: 2,100 萬枚的硬性上限,供應對需求的反應缺乏彈性。

- 可攜帶性: 比特幣是一種硬通貨資產,同時具備全球支付網路和會計系統。

- 可分割性: 黃金不容易被分割或分割化。

- 透明度和可驗證性: 黃金的流通供應量未知,驗證其純度和所有權需要第三方信任。

- 流動性與24/7/365 的市場進入。

- 人口統計: 比特幣是全球性的,並且在年輕一代中擁有更強的品牌資產。

- 金融化: 比特幣正日益整合到全球金融體系中。

結語

在21 年的周期中,感覺像是「黃金引領了比特幣」。然而,很難找到確鑿的證據表明這兩種資產之間存在持久的關聯。

比特幣常因其「硬通貨」特性而被稱為「數位黃金」。

但它的交易方式與黃金幾乎毫無相似之處——黃金因其與美元和實際利率的負相關性而充當通膨對沖工具。

相反,比特幣正在作為一個獨立的資產類別崛起——其驅動因素是技術採用、金融化、全球流動性、反身性以及採用週期。