標題:結構性多頭市場的岔路口:AI資本支出、美元流動性與市場的再平衡

作者: arndxt

編譯:Tim,PANews

宏觀經濟的再加速前景較為有限,其持續性依賴於資產豐厚家庭的支撐以及人工智慧驅動的資本支出。對投資人而言,本輪週期的關鍵並非廣泛性Beta收益:

- 將半導體和人工智慧基礎設施作為長期成長動力來專注。

- 對寬基指數保持謹慎,科技七巨頭的集中度掩蓋了市場脆弱性。

- 關注美元走勢:其走向或將決定當前週期是延續還是終結。

如同1998-2000年周期,市場的基本面可能依然穩固,但波動將更為劇烈,資產選擇將成為區分主動贏家與單純隨大盤上漲者的關鍵因素。

1.雙軌經濟

市場即是經濟。只要股市處於或接近歷史高點,衰退論調就難以形成。

我們無疑正處於一種雙軌經濟模式:

收入最高的10%人口貢獻了超過60%的消費支出。他們以股票和房地產為槓桿累積的財富,使得消費水準持續走高。

同時,通貨膨脹對中低收入家庭的財富侵蝕尤為嚴重。這種日益擴大的差距,正是經濟"再加速"與勞動市場疲軟、負擔能力危機並存的原因。

2.聯準會政策視作敘事風險

政策波動將成常態,聯準會正面臨通膨表象與政治週期的雙重考驗。這既為機會性佈局創造了窗口,但也可能在預期重置時引發急劇下行衝擊。

聯準會陷入兩難:

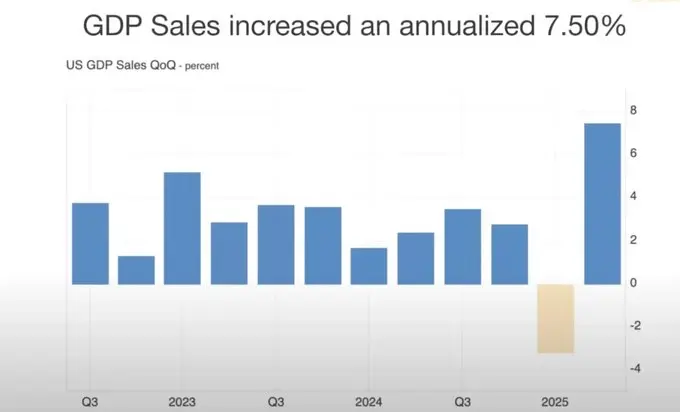

- 強勁的GDP數據與韌性十足的消費支出,證明放緩降息節奏是合理的。

- 市場過度擴張,若延後降息可能引發"成長恐慌"。

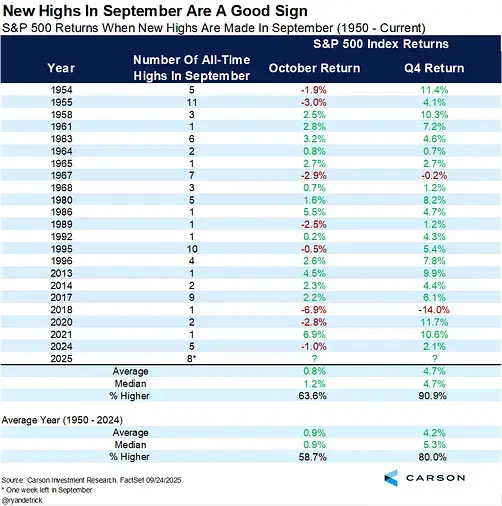

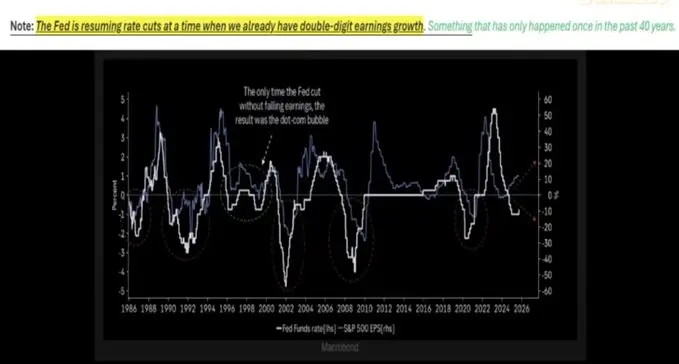

從歷史來看,在獲利強勁時降息(上次出現是在1998年)往往會延長牛市週期。但當前週期已出現扭曲:通膨持續頑固,"美股七巨頭"獨佔盈利鰲頭,而標普500其餘493只成分股則表現乏力。

3.名目增長環境下的資產選擇

配置稀缺實體資產(黃金、關鍵大宗商品、供給受限區域的房地產)與生產力平台(AI基礎設施、半導體),同時避免過度集中在受網路熱度驅動的網紅股票領域。

未來情勢更趨近於結構性多頭市,而非全面普漲。

半導體仍然是人工智慧基礎設施的基礎,資本支出仍在推動成長。

黃金和實體資產正穩步重新確立其作為對沖貨幣貶值工具的地位。

加密貨幣正遭受槓桿平倉與國債積壓的雙重壓力,但其結構與推高黃金的流動性週期仍緊密相連。

4.房市與消費動態

若房市與股市雙雙疲軟,其對消費的心理"財富效應"便會瓦解。

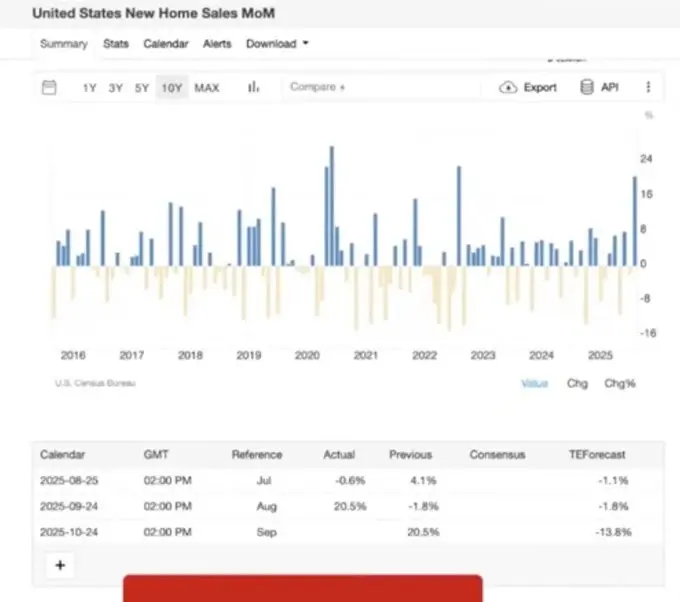

房地產市場在利率下調時出現短期反彈(死貓反彈),但結構性困境依然存在:

- 人口壓力導致的供需失衡。

- 學生貸款與聯邦住房管理局暫停還款政策結束導致喪失抵押品贖回權案例激增。

- 區域經濟分化(嬰兒潮世代資產緩衝與年輕家庭壓力並存)。

5.美元流動性

美元是隱藏的支點,在全球經濟疲軟之際,美元走強可能會先壓垮較脆弱的市場,而非美國。

一個被低估的風險是美元供應收縮。

關稅會減少貿易逆差,從而限制全球美元回流至美國資產。

財政赤字持續高企,但由於美國公債的外部買家減少,流動性錯配問題已然浮現。

美國商品期貨交易委員會CFTC持股數據顯示美元空頭部位達歷史水平,這預示可能引發美元空頭軋平,進而衝擊風險資產。

6.政治經濟學與市場心理學

我們正處於金融化週期的末期階段:

- 經濟政策被設計為在政治關鍵節點(大選、中期選舉等)前「維持局面運作」。

- 結構性不平等(租金漲幅高於薪資、財富集中於年長族群)催生民粹壓力,促使從教育到房屋等各領域政策改變。

- 市場本身俱有兩面性:七大權重股的集中度既支撐了估值,也埋下了脆弱性的伏筆。