作者: Cheeezzyyyy

編譯:Tim,PANews

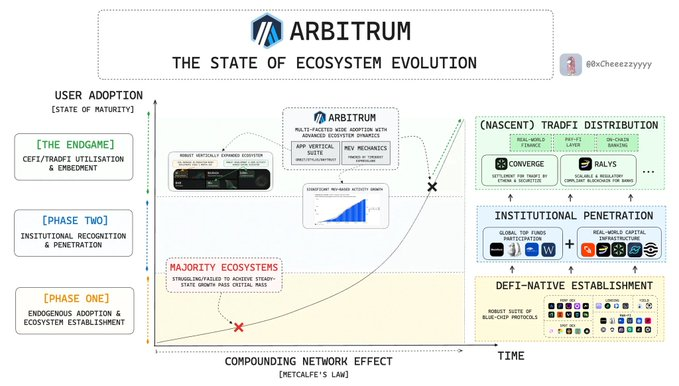

近年來,Arbitrum不僅沒有停止擴容,同時它也正進入生態探索的獨特階段,在玩一場鮮有人能參與的遊戲。

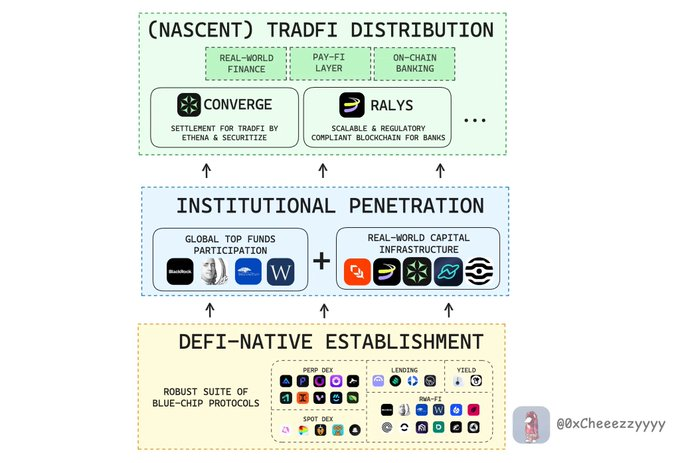

這種演進重新定義了加密技術採用的邊界:DeFi原生階段→ 機構逐漸進入→ 金融體系雛形初現

核心洞察

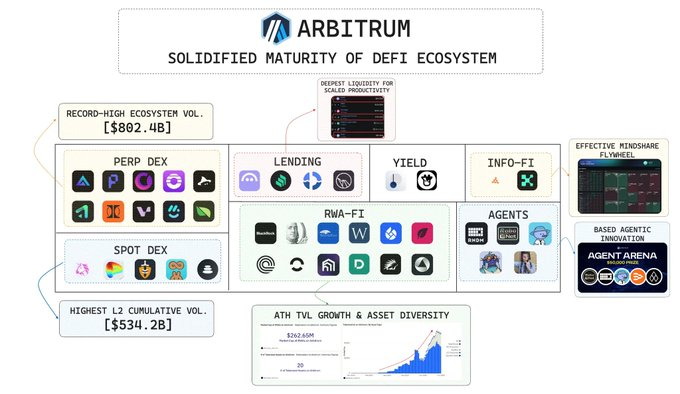

Arbitrum早已進入生態系統成熟階段,在DeFi賽道形成了全方位成熟的細分市場佈局。

而如今,它已實現了至關重要的里程碑:

- 現貨DEX:L2累計交易額穩居最高寶座,達5,342億美元

- 永續合約:總交易量達8,020億美元,創歷史新高

- 借貸服務:流動性深度大於12億美元,可透過信貸提升生產力規模。

- RWA-Fi:成長到2.625億美元歷史峰值,涵蓋20項資產

Arbitrum自我永續成長體現在強大的用戶成長、深度的流動性以及各業務線持續活躍這三個面向。

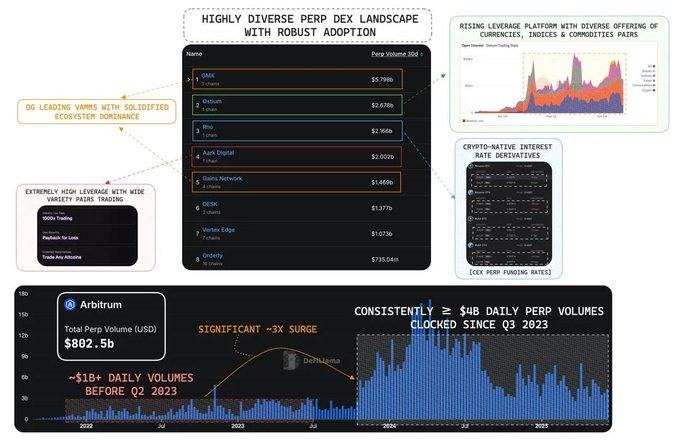

2021年第三季度,在GMX與Gains Network主導的虛擬自動做市商(vAMM)初期階段,Arbitrum便建構了永續合約DEX的基礎格局。

現如今,用戶成長已進入穩定成熟期,高用戶留存率在每日交易量趨勢中已明確印證:

- 自2023年第三季以來,每日交易量達到約3倍躍升(10億美元→40億美元)

- 累計交易量達8025億美元

此後永續DEX生態實現多元化演進,專業玩家持續湧現:

- Rho Protocol:原生加密貨幣利率衍生性商品(以中心化交易所資金費率為核心)

- Aark Digital:超高槓桿交易(槓桿倍數高達千倍)

- Ostium:多元資產配置涵蓋(外匯/股票指數/大宗商品)

生態體系呈現使用者高黏性與產品創新並行之勢,印證其自我造血、動態演化的可持續本質。

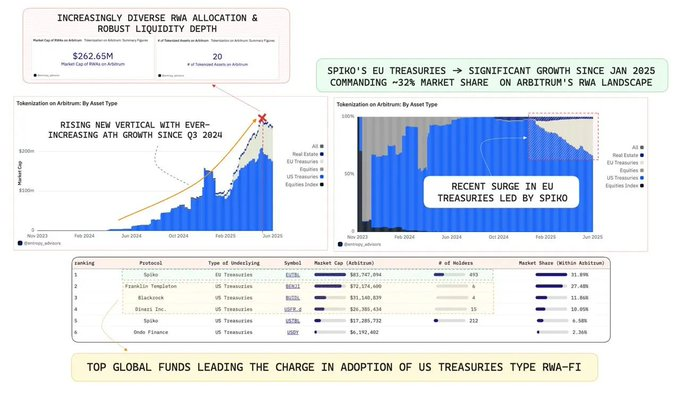

截至2024年第三季度,Arbitrum旗下RWA-Fi板塊總鎖倉量(TVL)正加速成長至2.627億美元歷史高峰。

憑藉著多元且不斷成長的全球基金參與者的支持,這種發展勢頭進一步鞏固了Arbitrum 作為企業級代幣化DeFi領域的地位。

值得關注的是,Spiko Finance發行的$EUTBL現已領先歐盟國債代幣化市場,獨佔約32%市場份額,超越以下競爭:

- 富蘭克林的$BENJI

- 貝萊德的$BUIDL

這一切都表明,機構級採用不再停留在理論階段。

隨著機構巨頭帶動潮流,同樣值得注意的是Arbitrum子生態系統中日益增長的多元性。

這橫跨RWA整合與DeFi原生創新。

這種融合營造出一個滿足多種需求的豐富局面:

- 尋求合規創收資產的機構配置者(如國債、信用債市場)

- 追逐無需許可的槓桿、結構化產品或長尾收益策略的加密原生用戶

透過涵蓋兩個特別用戶群,Arbitrum將自己定位為包羅萬象的生態系統:

- 吸引各領域資本的能力,從DeFi到TradFi。

- Arbitrum的Orbit與Stylus正成為多領域成長的核心引擎,為跨產業的垂直場景提供專屬鏈的建構能力。

這符合"應用鏈理論",該理論認為客製化+靈活性對於優化基礎設施至關重要。

目前該技術框架的採用率正快速上升:

- 83家官方生態體系合作方

- 41條主網上線(2024年4月以來成長32%)

- 測試網21條+開發中21條

- Arbitrum生態系統(不含ArbitrumOne)的總鎖定價值(TVL)超3.2億美元

照這個趨勢發展下去,該框架作為新一代區塊鏈應用的企業級基礎設施,正迅速獲得整個產業的認可。

Arbitrum正獲得越來越多大型機構的青睞,這種關注由實際應用需求和基礎設施層面的雙重驗證所支撐。

- 全球基金:貝萊德、富蘭克林鄧普頓、景順、威靈頓管理公司正在建構RWA-Fi流動性

- 基礎設施:Plume Network、Novastro、 re.al正在將現實世界資本橋接至鏈上

而如今,傳統金融的最終發行網絡已初露端倪:

- Converge正在建立一個機構級的結算層(例如Ethena, Securitize)。

- Rayls Labs推出適用於銀行體系的合規鏈

結論已經很清楚了:Arbitrum正成為現實世界機構部署的首選基礎設施。

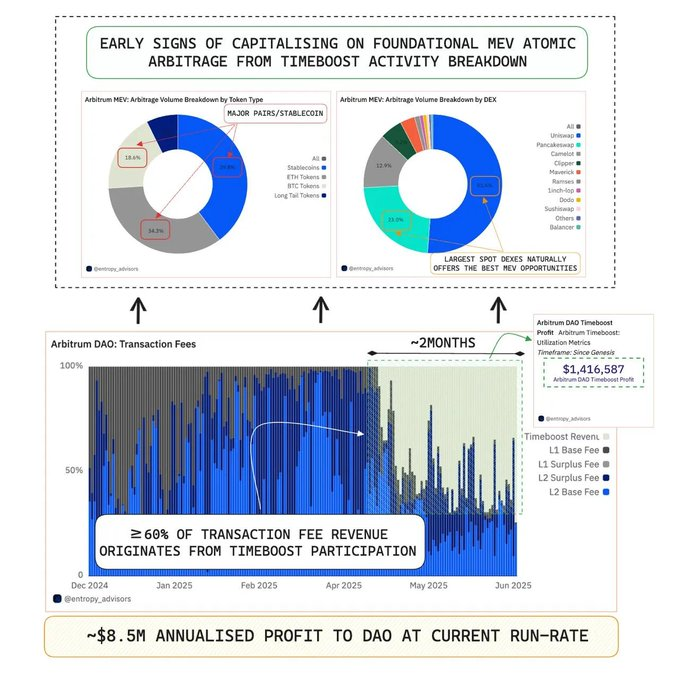

MEV現象的激增標誌著該生態系統正邁向下一階段的成熟發展階段。

Arbitrum的Timeboost拍賣機制引入了一種高效、公平的競爭模式,完美鏡像複製了主網的提議者-構建者分離(PBS)模型。

- 自推出不到兩個月以來,使用率相當高。

- 142萬DAO營收(年化約850萬)

- 現在超過60%的交易費收入來自Timeboost。

我們觀察到MEV原子套利變現的早期跡象,其中大部分活動主要集中在高交易量交易對(如比特幣、以太坊與穩定幣)。

我認為,下一階段的成熟標誌將是長尾資產在MEV流量中佔據更大份額。

有趣的是,Timeboost快速通道目前已佔Aarbitrum總交易數量的約5%,自推出以來始終保持穩定上升趨勢。

但更說明問題的是成交量足跡:

- 目前每日約1.75億美元的交易量源自於MEV套利

- Arbitrum過去一個月的每日平均交易量約9億美元,其中約21.8%來自Timeboost快速通道

請注意,這在我看來意義重大,它表明MEV已不再是一個邊緣現象,而是成為了驅動實質交易量的核心引擎。

隨著MEV發展為原生收益流,此現象既意味著用戶成熟度的提升,也標誌著協議層獲利機制達到了全新階段。

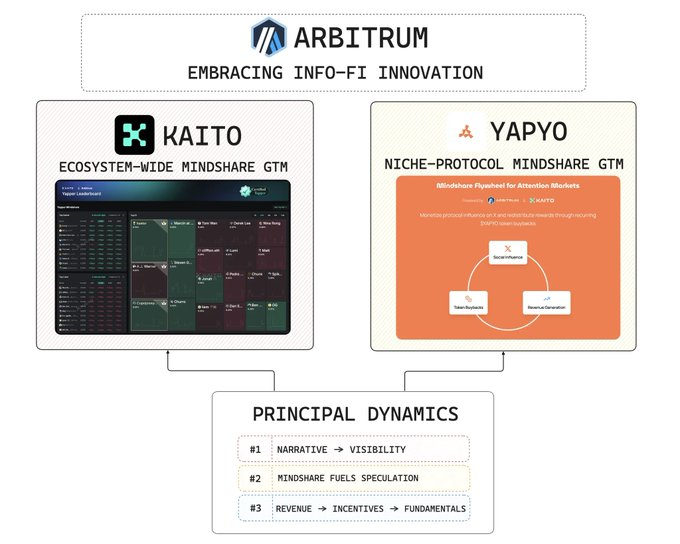

最後,關於InfoFi應用

Arbitrum作為擁抱該敘事的核心生態而受到關注,近期透過與Kaito整合的Yapper 排行榜便是其突出體現。該

該項目附帶為期3個月的40萬枚$ARB代幣激勵措施(約12.4萬美元)。

如今,第二層InfoFi的創新形態正在形成:Yapyo將自身定位為去中心化的共識樞紐,將社交協作與激勵設計融合。

細節尚不明確,但早期跡象表明$YAPYO正在推行一種針對特定協議的利基市場進入策略,當然這是我的個人看法。

根據數據來看很明顯,Arbitrum絕不是普通生態系統。

它已突破臨界點,正進入從DeFi邁向更廣泛鏈上應用的新階段。

其成熟深度與演變動態不言自明,所以說並非所有的鏈都在玩同一個遊戲。

Arbitrum在走自己的路。