我们根据目前实际的链上交易成本进行了简单的测算:如果想要玩转大部分的 DeFi 协议,单次交易的资金体量在「数百」至「数万美元」是比较合适的,在这样的资金范围内,交易成本所占比重才能少于 1%。

撰文:潘致雄,链闻研究总监

很多人将「去中心化金融」(DeFi)归为「开放式金融」(Open Finance)的一部分,认为它最终的目标是实现无需许可和普惠的金融基础设施。但作为目前承载最丰富 DeFi 生态的以太坊区块链而言,却为普通用户筑起了很高的使用成本。当然,这是由多方面原因造成的。

以目前 DeFi 抵押借贷项目 Compound 为例,近期平均单次交易成本接近 2 美元。而更狠的是 1inch 这类流动性聚合器,由于内嵌了交易路由等逻辑,平均每笔交易成本突破了 5 美元。

这也就意味着,小额兑换或小额抵押借贷的场景十分不经济,比如,一个 100 美元左右的交易,接近 5% 的成本要交给矿工。然而,在大额交易的场景中,虽然链上交易成本的占比更低了,却要承受更多的交易滑点。

所以,对于以太坊的 DeFi 协议而言,存在着资金规模的「软限制」——虽然 DeFi 协议本身是开放且没有限制用户使用,但是资金体量较小或较大,都需要付出占比很高的额外成本。

大多数用户总不可能因为要支付、兑换或存款 1 美元,而付出几美元的成本。我们根据目前实际的链上交易成本进行了简单的测算:如果想要玩转大部分的 DeFi 协议,单次交易的资金体量在「数百」至「数万美元」是比较合适的,在这样的资金范围内,交易成本所占比重才能少于 1%。

链上交易成本骤增的原因来自于几个方面,链闻曾于上月盘点过近期占用以太坊资源的罪魁祸首,排名前 7 的项目中,有 5 个疑似为「资金盘」。另外,美元稳定币 USDT 的转账需求也在不断增加,再加上源源不断新增的 DeFi 项目抢占以太坊的计算资源,导致了最近一个多月持续的链上高额手续费现状。

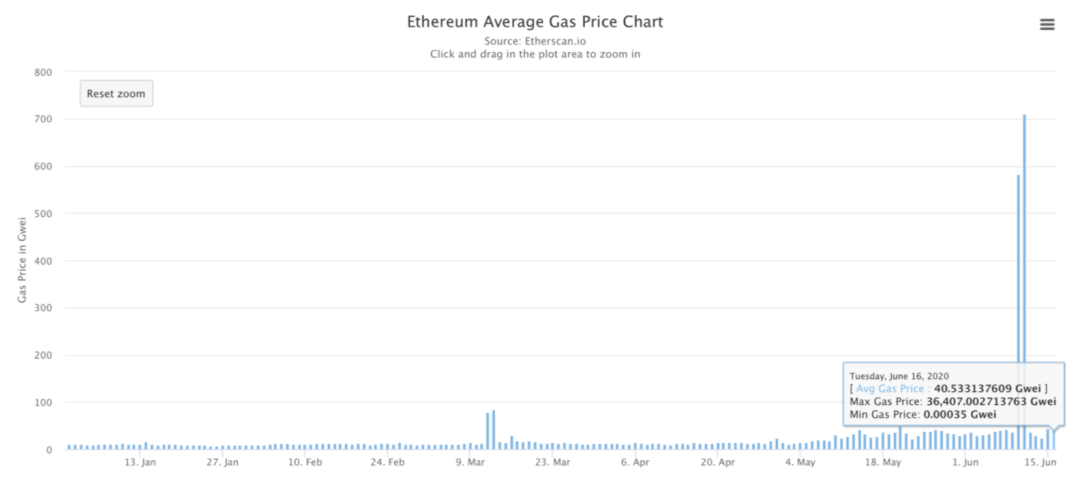

从 Etherscan 统计的数据来看,近期日平均 Gas 成本达到了 40 Gwei 左右,而早些日子平均仅 10 Gwei 左右,甚至 1 Gwei 也能成交——看看,这已经是几倍到几十倍的差别了!

最直接的解决方案就是将区块大小扩容,哪怕会产生一些负面影响。近几日矿工们已经达成共识,将以太坊的区块大小扩容了 20%,导致手续费已经降低了 20% 左右,效果非常明显。但以太坊的核心开发者却认为这种措施可能会给网络带来更大的风险,不仅提高了矿工同步节点的容量和时间,还可能会引起 DoS(拒绝服务攻击)。

所以除了区块直接扩容的形式,开发者和整个社区还在探索更多其他的方式,为链上的计算资源「减负」,已经有不少层面的解决方案有望逐渐缓解这一问题:

年内有望全面铺开的方案:基于目前以太坊的现状,二层扩容方案(如 Rollup)可以提升约两个数量级的吞吐量。两年内有望实现的方案:当以太坊完全升级至 2.0 后,分片技术、全新的共识算法和性能更好的基础设施可以提升主链的吞吐量。短期解决方案:EIP-1559 改进提案,也许可以短期内降低交易成本,特别是可以解决因手滑输错交易费用的交易而言,Vitalik Buterin 也曾表示过该观点。直接解决方案:提升区块大小(计算量)容量,但可能会暴露其他风险,所以社区对这类方案比较谨慎。

另外,其他公链也蠢蠢欲动,试图蚕食更多以太坊的用户场景,虽然这样也能缓解不少以太坊的链上压力:

波场:已经从以太坊迁移了一部分 USDT 流动性,对于很多交易所之间的 USDT 转账,有些用户开始使用波场。另外,开发者社区还在试图将以太坊的 DeFi 应用借鉴过去,比如已经公开了 Uniswap 和 Synthetix 的「波场版本」。比特币侧链 Liquid:Liquid 不仅支持 USDT 的大额、低成本、匿名转账,也开始尝试代币发行业务,比如加密货币交易所 BTSE 的平台币。其他:也有不少公链增加了与以太坊虚拟机(EVM)之间的兼容性,比如以太经典(ETC)、NEAR、Binance Smart Chain、波卡等,未来开发者在迁移 DeFi 应用时可能会优先考虑支持 EVM 的公链,因为移植难度更低。

算一算:以太坊 DeFi到底适合多少资金量的场景?

毫无疑问,「小额支付」的用户场景如果由以太坊执行,成本就太高了。以稳定币 DAI 为例,最简单的转账以当前的手续费计算,需要约 0.7 美元——如果只是转账或者支付几枚 DAI,手续费成本太高。

到底多少比例的交易成本是用户可以接受的呢?可以先来参考几个数据:

加密货币交易所的单次交易成本约为订单金额的 0.1%,甚至更低;信用卡支付的综合手续费率约 3%-4%;公募基金的买入手续费约 0.1%,每年的管理费为 1% 至 1.5% 左右;支付宝信用卡还款手续费为 0.1%。

不妨做一个简单的假设,单次交易的成本小于总金额的 1%,用户在心理上还是可以接受的。

所以按照目前 DeFi 的主要场景:支付、交易 / 兑换、借贷,我们分别算一算究竟多少的资金体量是适合现在的 DeFi 项目的。

支付

支付场景以稳定币计价更常见,前三大稳定币分别是 USDT、DAI、USDC。链上交易的单价取近期的平均值 40 Gwei,Gas 消耗为预估和抽样数据,实际情况根据每次交易的复杂程度不同,可能存在波动:

USDT 的 Gas 消耗约 5.6 万,单次交易成本为 0.5 美元;DAI 的 Gas 消耗约 7.2 万,单次交易成本为 0.7 美元;USDC 的 Gas 消耗约 4.3 万,单次交易成本为 0.4 美元。

如果以「1% 成本可以接受」这一假设作为前提,那「小额支付」这类 DeFi 应用场景中,每次交易的最小金额为 40 至 70 美元左右。

交易 / 兑换

由于以太坊承载了很多代币或资产的流通,所以自然而然有兑换或者交易的需求,这也是 DeFi 目前最重要的场景之一。

本文挑选了 4 个典型的去中心化交易协议作为参考,分别是:

稳定币专用的兑换协议 Curve通用型的兑换协议 Uniswap聚合型兑换协议 1inch挂单类的去中心化交易所 IDEX

整体来说,交易类协议如果要满足「1% 成本可以接受」这一前提,资金量的下限取决于「链上交易成本」,资金量的上限取决于「流动性」,也就是「交易损耗」或「滑点」。但由于上述每一类产品都有其特殊性,所以评估其「1% 成本」时,会加上一些不同的假设条件。

Curve:100 美元至 100 万美元

Curve 是一个专为价值相对稳定的资产提供自动化交易的协议,优势是滑点较低。目前 Curve 提供了一系列美元稳定币之间的兑换(USDT/USDC/DAI/sUSD 等),和比特币跨链资产之间的兑换(renBTC/wBTC)。

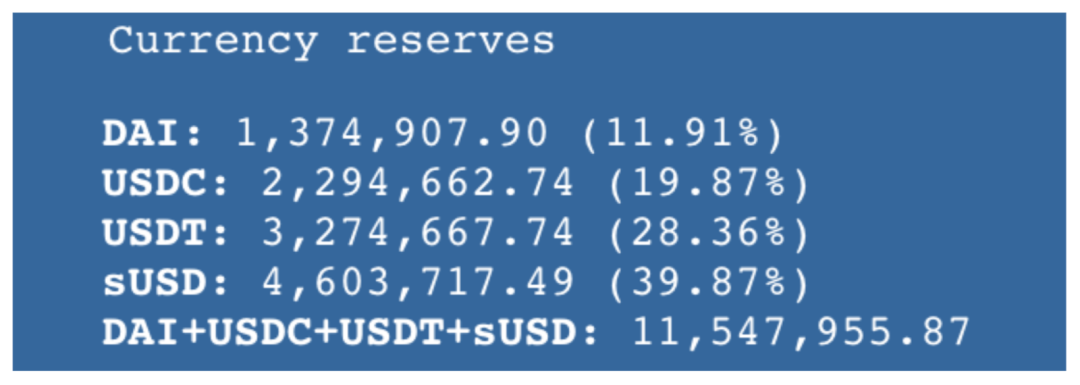

Curve 为了提供了多种类型的资产兑换,所以创建了多个独立的资金池。以目前流动性最佳的 sUSD 资金池为例,在统计了自 6 月起至今的链上数据后发现,Curve 的链上交易的平均成本超过 1 美元。

因为 Curve 的定制的交易算法可以几乎免去所有的交易滑点,所以兑换资金量的上限几乎取决于资金池的体量,以 sUSD 资金池中资金体量最小的 DAI 为例,目前超过了 100 万 DAI。

所以对于 Curve 的用户而言,100 美元至 100 万美元之间的资金量是比较合适的。

Uniswap:60 美元至 4 万美元

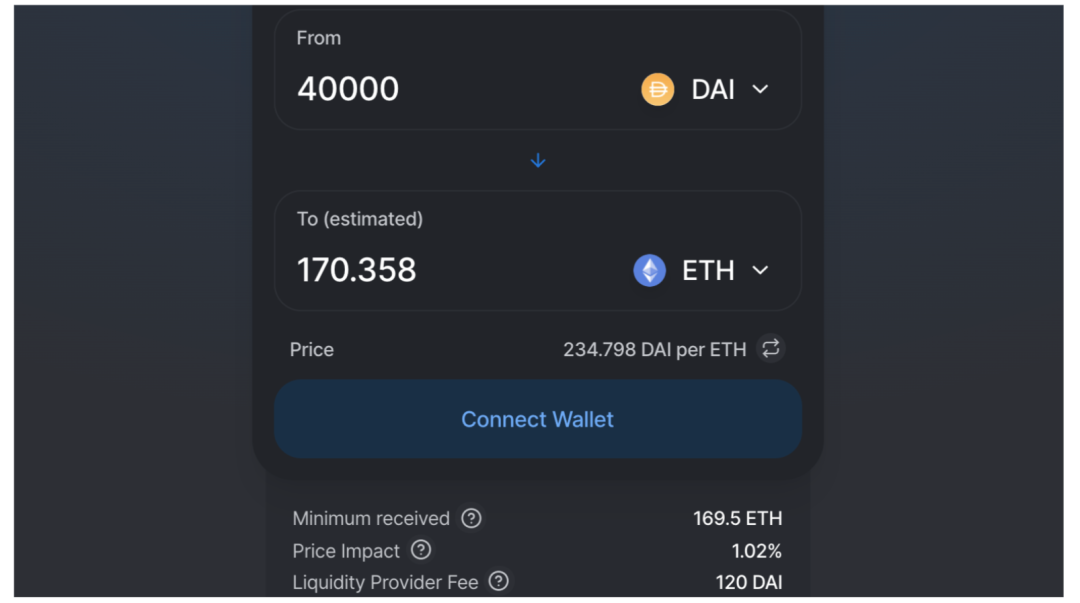

Uniswap 是以太坊平台的交易协议,除了近几日交易量被 Curve 超过之外,之前一段时间都是交易量领先的平台。

如果以 ETH/DAI 这个流动性最佳的资金池为例,单次交易的成本约 6 万 Gas,近 0.6 美元。

另一方面,以目前资金体量计算,4 万 DAI 兑换相应数量的 ETH 会产生约 1% 的滑点。

所以对于 Uniswap 的用户而言,60 美元至 4 万美元的资金规模是比较合适的(仅适用于 ETH 资产),对于其他更小众的代币而言,可能远达不到 4 万美元。

1inch:500 美元至「其他 DEX 流动性的总和」

1inch 是聚合流动性的交易协议,它会将各种交易协议的流动性聚合在一个平台中,然后为用户挑选和优化最佳的交易路径,替用户减少交易损耗。

在统计了自 6 月起至今的链上数据后发现,1inch 由于智能合约逻辑较复杂,因为需要包含多个交易来源,所以链上交易的平均成本超过了 5 美元,这也就意味着 500 美元是用户可以接受的交易下限。

而 1inch 的交易上限则取决于其他交易平台的总和,应该会好于单个去中心化交易平台(DEX),比如 Uniswap。

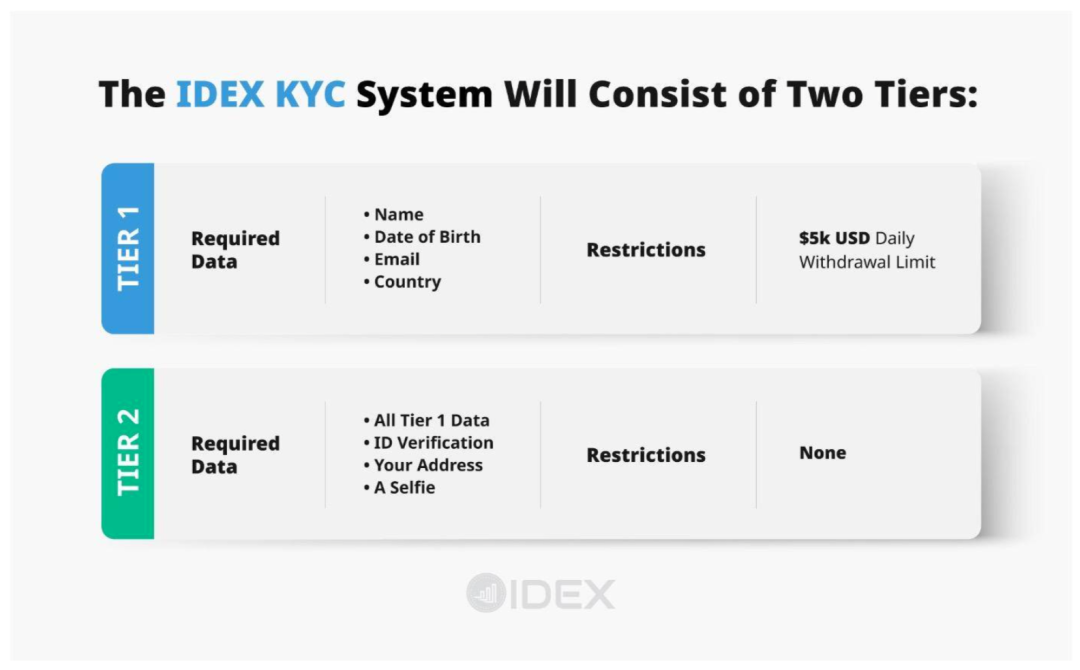

IDEX:300 美元至每日 5000 美元

IDEX 是最接近中心化交易所体验的去中心化交易所(DEX),因为它基于挂单簿,用户可以发布限价单进行交易,另一个特点是,IDEX 支持币种较多。

在执行了充值、交易、提现等流程后,总共的交易成本超过 3 美元。而因为是挂单簿的模式,与上述三个的兑换类产品不同,所以可以通过提交限价单进行大额交易。这也就意味着 300 美元是使用 IDEX 的用户资金体量的下限,不然成本占比就高于 1% 了。

不过 IDEX 在去年为了满足合规的需求,所以加上了 KYC 的要求,用户需要提交姓名和邮箱才可以获得每日 5000 美元的提款额度,而超过这个限制需要提交身份证等常规 KYC 所需信息,这也算是个隐性的限制。

借贷

借贷平台也是目前 DeFi 领域重要的业务,用户可以通过质押一种资产,借出另一种资产或选择不借出。具体的应用场景可能是增加杠杆率、套利等。借贷领域最重要的项目是 Compound、Aave 和 dForce 等。

抵押资产的用户可以获得利息收入,借出资产的用户需要付出利息,整个协议的盈利模式类似于银行,但优势是其「开放」的特性,所有规则和资金都是公开透明的,有迹可循。

以目前 DeFi 抵押借贷项目 Compound 为例,统计了自 6 月起至今的链上数据后发现,平均单次交易成本接近 2 美元。

另外,对于低风险的用户而言,存入 Compound 的目的就是为了获得利息收益的。目前只有 USDT 的存款收益达到了年化 10% 以上,其他类资产比如 DAI 就 1% 左右,ETH 更惨,仅 0.01%。

这也就意味着,如果用户存入 400 DAI,需消耗 2 美元交易费,一年后赚得约 4 美元收益,提出资金还需要消耗 2 美元交易费,用户一年之内没有任何收益。

按照如上的逻辑,如果用户希望「存入一年赚得的收益」可以「抵消两次交易」(存入和取出)的成本,那需要至少存入 400 DAI ,或 40 USDT, 或 160 ETH(假设 ETH 以 250 美元计价且一年内保持不变)。

有哪些解决方案?

以太坊的开发者以及公链的友商们,都为以太坊的扩展性问题操碎了心。波场是最直接的,不仅通过迁移 USDT 的流动性,还在悄悄布局 DeFi 协议,试图把以太坊的成功项目搬去一个全新的平台。

当然以太坊协议本身的优化一直在持续中,也已经有不少层面的改进方案,将有望从今年起真正落地,优化以太坊的性能,降低交易成本,为开放金融做更好的准备。

年内有望全面铺开的二层扩容方案

已上线:Loopring、DeversiFi其他值得关注的:IDEX、Matter Labs、StarkWare、AZTEC 等

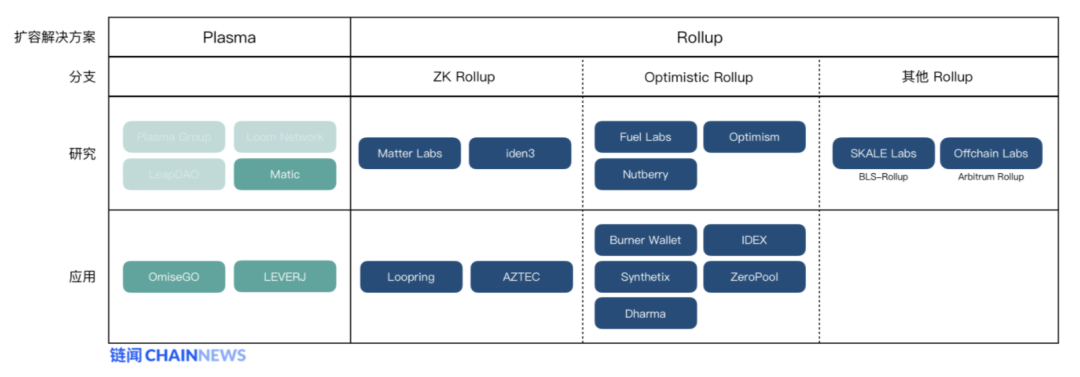

如果主链性能在短期内没法提升,就通过密码学的技巧压缩交易数据和批量上链的形式,增加以太坊的性能,这就是二层网络(Layer 2)的基本设计原则。除了过气明星 Plasma 之外,Rollup 和 StarkWare 的 Volition 都是当前最热门的二层扩容方案。

Rollup 相比 Plasma 的优势在于,所有的交易数据其实还是会发布到链上的,所有交易有迹可循,也就是解决「数据可用性」的问题。Rollup 的又分为两大类的方案,分别是 ZK Rollup 和 Optimistic Rollup。

路印(Loopring)

已经上线了基于 ZK Rollup 技术的交易所,而 IDEX 即将上线基于 Optimistic Rollup 的新版本交易所。另外,Matter Labs 也即将上线基于 ZK Rollup 的通用解决方案。

而 StarkWare 的 Volition 则是另一类扩容方案,他们将 ZK-STARK 这类全新的零知识证明密码学技术应用到交易所等场景中,提升吞吐量,并提供了数据上链或数据不上链等多种选择,目前旗下交易所解决方案 StarkEX 的第一个应用 DeversiFi 2.0 已经上线以太坊主网,性能达到 9000 TPS。

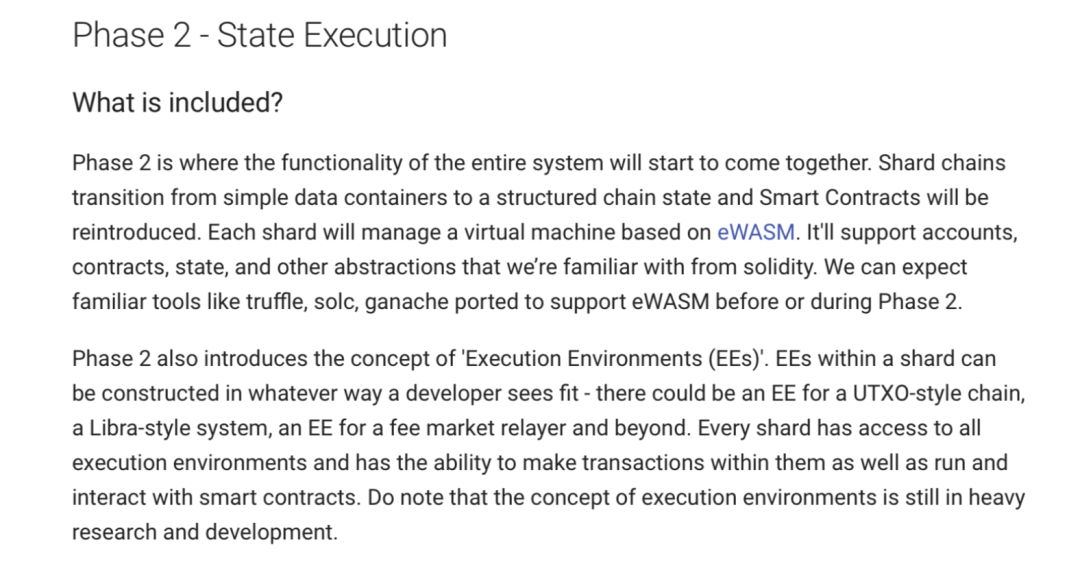

两年内有望实现:ETH 2.0

除了 Layer 2 这类取巧的技术外,以太坊主链性能的提升最终还是依赖于以太坊 2.0 的升级,这也是解决问题的根本办法。当然就算 ETH 2 完全上线后,Layer 2 方案也许是可以进一步叠加提升吞吐量的。

根据目前的进度来说,以太坊 2.0 的第 0 阶段将于今年启动,届时会开启转换的单向通道,ETH 1.0 资金可以充值到以太坊 2.0 网络中。第 1 阶段计划在 2021 年开启,届时以太坊网络将会被分为 64 个区域。第 2 阶段计划在 2022 年或之后启动,这才是最终的阶段,完全释放以太坊 2.0 的全部性能。

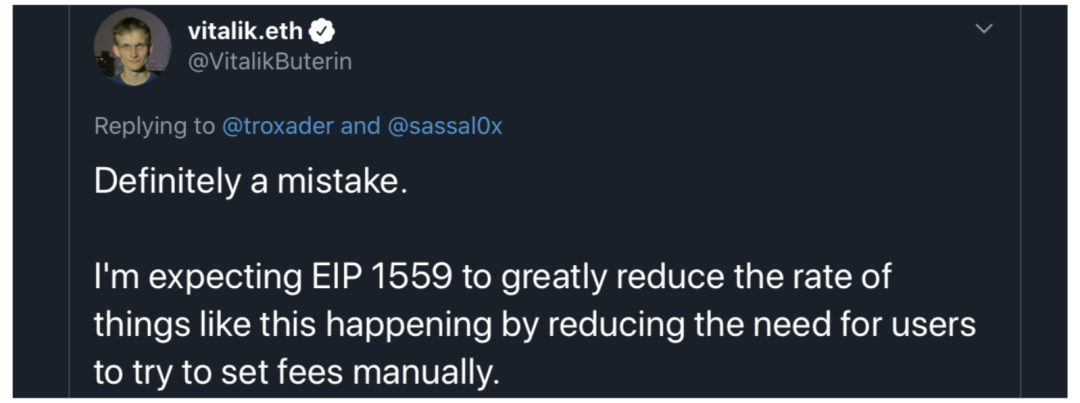

短期解决方案:EIP-1559

以太坊联合创始人 Vitalik Buterin 已经多次表示,EIP-1559 提案如果部署上线,将会优化以太坊的整体费率结构,有望短期内降低交易成本。

EIP-1559 是一个关于重构以太坊 Gas 费用结构的改进提案,在提出后受到过多次的讨论和争议,目前尚未有实质性的推进。简单来说,EIP-1559 将原本单一的 Gas 竞价机制,调整为燃烧基本费用 BASEFEE 以及额外小费 Tips 提交给矿工的组合形式,该方案也希望可以解决用户体验的问题,减少用户误操作设置很高 Gas 费用的情况。

巧合的是,前几日以太坊网络中出现了巨额手续费的情况,而且是几日内连续出现三次。Vitalik Buterin 认为,EIP-1559 可以很大程度上减少这种情况,因为用户不需要手动设置费用。

直接解决方案:区块扩容

区块扩容是最直接且可以快速实现的方案,但大家对于这个方案一直比较谨慎。只要矿工之间达成共识,每个区块可以容纳的 Gas 数量(可以理解为以太坊网络的计算量)即可直接增加。

前几日,以太坊矿工之间已达成一致,将每个区块可以容纳的 Gas 数量从原来的 1000 万增加了 20%,至 1200 万。矿池 Ethermine 的母公司 Bitfly 表示,此次提升可以将以太坊主链的每秒交易量从 35 次提升至 44 次。交易手续费也应声下降,平均降低 20%。

但是开发者社区这一边却认为区块扩容应该要更谨慎,比如 Péter Szilágyi 和 Vitalik Buterin 等人。Szilágyi 认为区块链的规模将会变得更大,这使得同步和运行一个完整的节点更加困难、昂贵,也可能会引起一些 DoS 问题。Vitalik Buterin 则表示,Sparkpool 在一个多月前就此事联系过他,他当时反对提高 gas limit 上限的决定。

无论如何,该手段不是长久之计,应该也不会成为之后的主流措施。但是如果网络容量再因为某些原因告急,调整区块容量也未尝不可。不过,快速发展其他扩容方案才是正道。

其他公链的逆袭?

除了紧密跟踪 DeFi 社区发展的波场之外,其他不少项目也都在增强与以太坊资产的兼容性和以太坊智能合约的兼容性。

由于 USDT 是目前流动性最好的美元稳定币,所以这是目前除了 BTC、ETH 之外最重要的链上资产之一。而以太坊已经从比特币网络中抢夺了最多的 USDT 流通量,其他平台也希望从以太坊那里获得最多的 USDT 流动性。

比如比特币侧链 Liquid、Algorand、波场、EOS 等主流的公链都已经支持 USDT。既然对于小额支付场景,以太坊和比特币并不合适,波场或许成为了接下来大家的第三个选择。只要波场没有遭遇性能瓶颈,可能会抢占不少以太坊的 USDT 流动性。

至于智能合约的兼容性,也是各家公链的一大趋势,至少目前已经有以太经典(ETC)、NEAR、Binance Smart Chain、波卡等已经宣布将兼容以太坊虚拟机(EVM)。对于开发者而言,如果希望寻找一个不那么拥挤的公链承载开放式金融的应用,那这些或许是以太坊之外最好的选择了。

等等,为什么还有资产要跨链到以太坊?

就算以太坊链上的计算资源已经这么吃紧了,但还有很多项目尝试将其他资产跨链到以太坊,这样新的资产也可以进入 DeFi 生态,成为抵押品或者进入更复杂的衍生品市场,虽然这也会占用以太坊网络的资源,提高交易费。

所有区块链资产中最重要的就是比特币,比特币一直是通过 WBTC 的中心化托管形式进入的以太坊生态,虽然以太坊的交易手续费不比比特币低多少,但至少可以在 DeFi 项目中享受到各种的开放式金融服务。

近期上线的 renBTC、tBTC 和 pBTC 是去中心化资产跨链中最重要的几个方案,通过了一系列托管和抵押机制确保安全性。他们把比特币的流动性搬到了以太坊,这样以太坊的 DeFi 也就能使用 BTC 的替代品,而比特币也能被智能合约调用,也就借此成为了开放式金融的一部分。

资产跨链最重要的理由是,其他公链生态没有这么多 DeFi 基础设施,当这些设施组合起来,又可以创造出更多无法想象的应用。这也是为什么以太坊 DeFi 应用的诞生速度如此之快,已经可以自生长了。

虽然现在的以太坊网络很难支持高频小额的金融场景,但是上述的这些方案都是在解决这个问题。也只有解决之后,DeFi 才能脱胎为「开放式金融」,为普通人提供普惠且摩擦成本更低的金融基础设施。