“瞭望无尽前沿科技;洞见未来,引领投研新时代。”

本周回顾

本周从1月31日到2月6日,冰糖橙最高附近$23852,最低接近$22715,震荡幅度达到5% 左右。

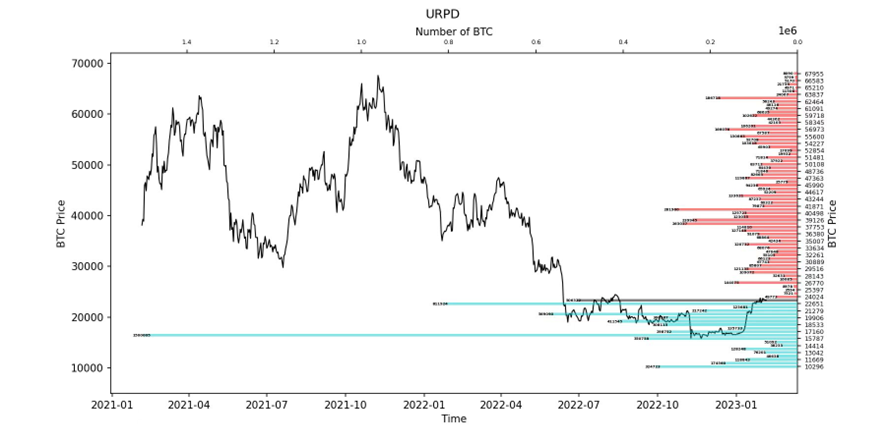

观察筹码分布图,在约 $23337 附近有大量筹码成交,将有一定的支撑或压力。

• 分析:

1. $23000 ~ $28000 约 77 万枚;

2. $18500 ~ $22500 约 275万枚;

• 短期内跌不破在 18500~20500 概率为 68 %。

重要消息方面

经济消息方面

1. 美国劳工局数据,1月非农新增就业人数51.7万人,预期为18.5万人,前值为22.3万人,远超预期。

a. 平均时薪同比增长4.4%,略高于预期4.3%,显出美国劳动力市场的韧性。

b. 1月失业率3.4%,低于预期3.60%,低于前值3.50%。

2. 美国统计局数据,去年第四季度生产率(非农企业员工每小时产出)同比增长3%,高于预期的2.4%,增幅为一年以来最大,第三季度为1.4%。

a. 每小时薪酬上涨了1%,是去年首次出现正增长。

b. 工作时长在第四季度微升了0.5%,是自新冠疫情以来最小涨幅。

c. 第四季度单位劳动力成本增幅为1.1%,低于预期的1.5%,创下近两年来的最低水平,低于第三季度的2%。

3. 美1月 ISM 非制造业 PMI 55.2,高于预期值50.4,高于前值46.6。

4. 2月FOMC会议后,如市场预期,美联储加息25个基点,联邦基金利率升至4.75%。

a. 终端利率预期降至4.89%,年底利率预期降至4.4%以下。

5. 美1月芝商会消费者信心指数107.1,低于预期值109,低于前值108.3。

6. 1月芝加哥 PMI 44.3,低于预期值45.1,低于前值44.9。

7. 美联储1月实现缩表806.12亿美元,其资产总额由8.551万亿降至8.47万亿美元。

8. 英国央行公布最新利率决议,连续第十次加息,加息50个基点,符合预期,基准利率从3.5%提高至4%。

加密生态消息方面

1. 去中心化社交 Nostr 协议第三方客户端 Damus 上线,登上美区 AppStore 免费社交排行榜前十。

2. 印度尼西亚贸易部表示:望能6月之前推出加密货币交易所。

3. 南非超市巨头 PicknPay ,在所有1628家门店接受比特币闪电网络付款。

4. 德国银行巨头 DekaBank :将向150万零售客户和500个机构客户,提供比特币和加密货币。

5. 资管巨头贝莱德增持加密友好银行Silvergate Bank 股份,当前持股比例达7.2%。

6. Twitter申请进入美国支付业务监管许可,目前集中在法币支付选项,未来将支持加密货币支付。

7. 桥水基金达里奥称:将有一场货币的竞争,比特币是这场竞争的一部分。

长期洞察:用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现一些方向和在某前提下发生某种事件的可能性

长期洞察

• 长期持币者头寸状态

• 加密期货持仓量

• 年度盈亏率

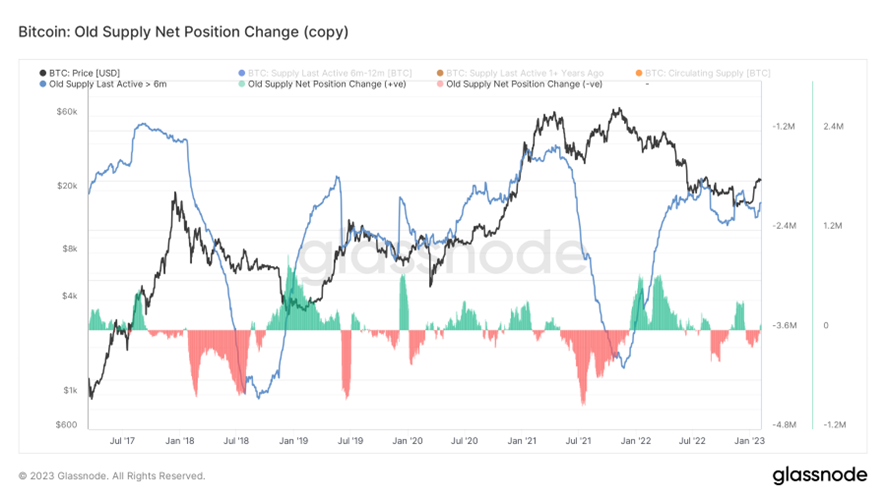

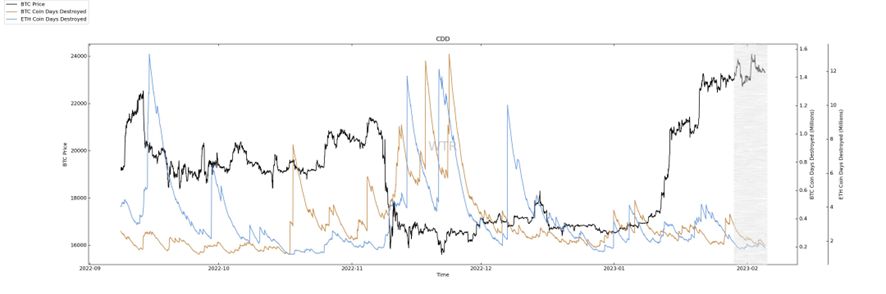

(下图 长期持币者头寸状态)

长期持币者主要是6月以上未发生抛售的群体特征展示。

从历史上看,这个群体往往出现在中后期的中坚力量表现,他们在2021年末大幅度抛售了手中筹码。

市场形成真空地带,也为大幅度增长带来了压力,以及支撑力度不足,导致市场崩塌。

在经历多月的徘徊,此类群体决定着再次增持。

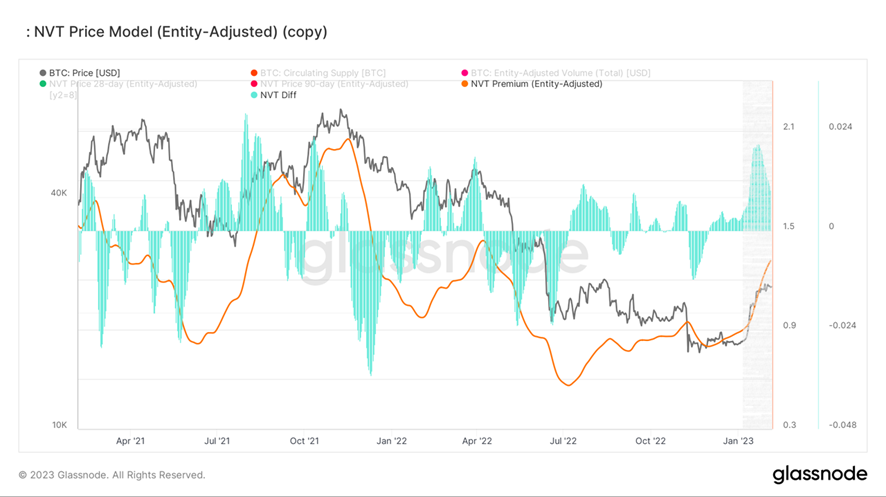

(下图 加密期货持仓量)

加密期货持仓量往往代表较为激进的参与者;

这些参与者往往是加密忠实的信徒,以币为本位。

所以他们的方向特征会更加有参考价值。

在图中特别画出其对应区域。

• 蓝色区域:加密期货持仓者大比例倾向开多

• 红色区域:加密期货持仓者大比例倾向开空

这些参与者不少往往喜欢在牛市的尾声中下注看涨,他们往往容易被情绪左右。

在最近一月当中,他们进行空单下注,但整体结果出人意料,并不乐观。

在加密期货市场,他们为本次上涨的主要燃料。

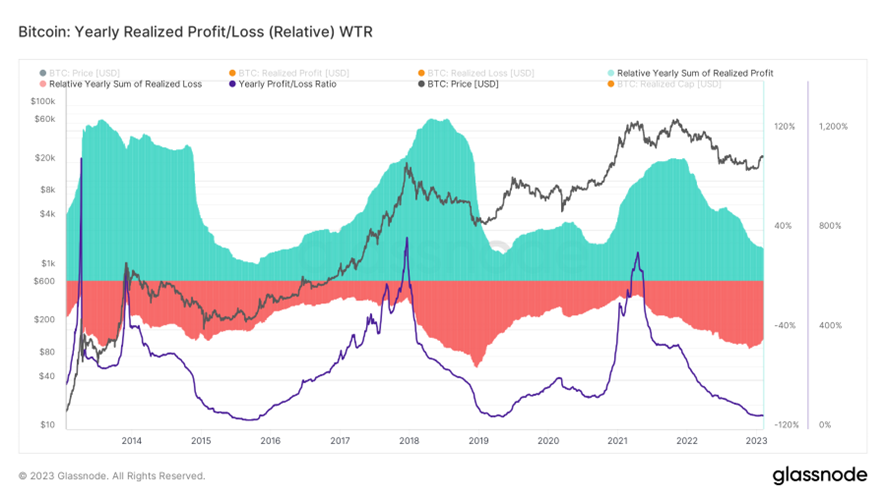

(下图 年度盈亏率)

关于周期性与盈利一致性的探索

• 2014年双峰盈亏率均值为867.5%;

• 2018年初盈亏率峰值为770%;

• 2021年初盈亏率峰值为709%。

市场与盈亏率形成非常微妙的相关性。

也就是说,当市场达到强大的获利比例,会对市场造成非常严重的中长期影响。

按衰减率来算,这些数据的递减性有鲜明的规律性。

通过一定衰减率来看,推演得出,下次市场重大影响变化或者中长期转折关键点可能在600%以上的峰值盈亏率。

中期探查

• 网络情绪积极性

• 新生力量

• 长期参与者和高权重抛压

• 非流动性供应

• 积累系数

• 稳定币总流通量

• 购买力差值

交易情绪:交易情绪减缓增速,超短期未动供应震荡式上升

(下图 网络情绪积极性)

网络情绪积极性处于减缓增速的状态,但仍在上升。

经过了两周的节奏放缓后,场内交易者可能逐渐地在往理性交易的方向靠。

这种回归理性可能会将中期行情带往僵滞的状态。

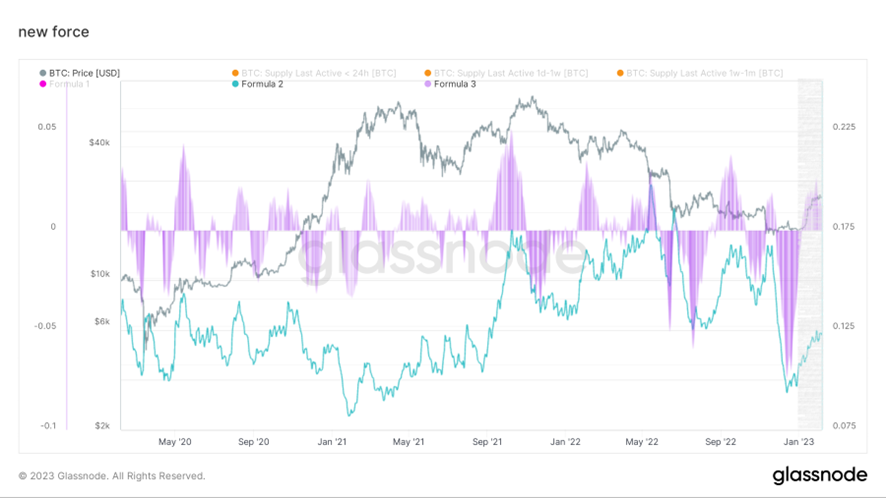

(下图 新生力量)

蓝色线:超短期未动供应

紫色区域:超短期未动供应净头寸

超短期未动供应近期有一定震荡上移的迹象。

净头寸有略微放缓的情况。

当前市场可能是处于新进场交易者修复的状态中,他们转化态度之后便持续震荡上升的状态。

或许这对当前的市场而言,可能是一种处于修复的状态中。

场内抛压评级:当前略微平静

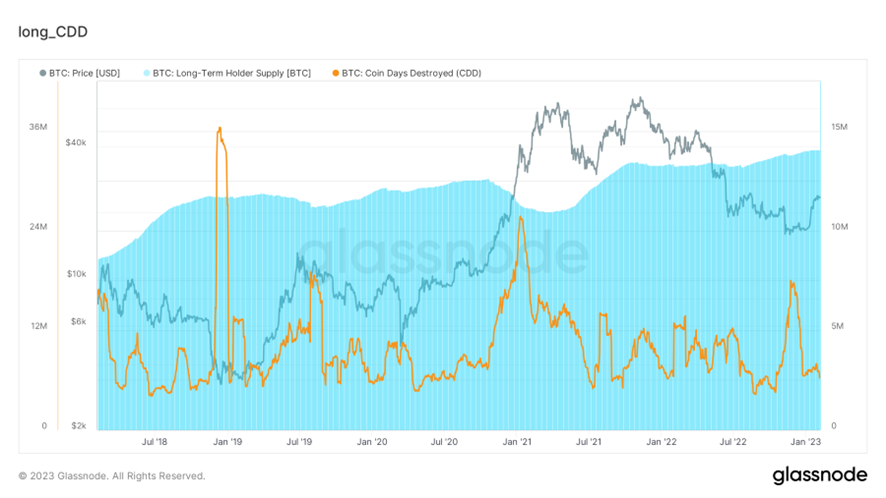

(下图 长期参与者和高权重抛压)

长期交易者的增持步伐较为平缓,现货层面的高权重抛压较低。

2022年一整年的历程中,伴随着高权重抛压的施加。

同时,站在中长期的角度观察这张图,可能当前的问题在于长期交易者的增持速度相比2021年下半年显得较为缓慢。

结构上的不同,可能无法对行情后半程构成直接性的指导。

但该模型目前主要用于判断抛压上的状况。

积累评级:积累减弱

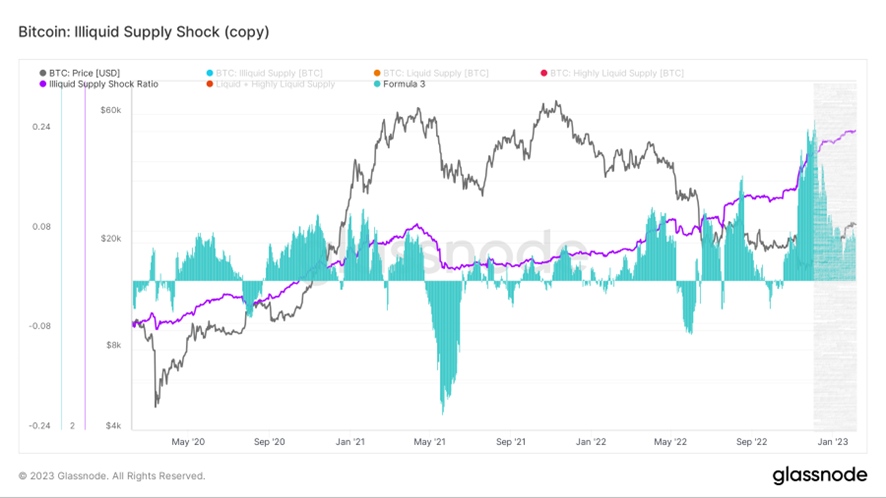

(下图 非流动性供应)

非流动性供应呈现缓慢积累的状况,且当前有些停滞。

可能当前是一种拿时间换空间的节奏,只是较为缓慢的消磨可能会使得市场的积累速度变得更慢。

深入看场内的积累状况。

(下图 积累系数)

积累系数综合考量流动程度较低和持有不动的代币地址的状况。

从目前的情况看,有所减弱。

可能市场从回归理性到稍带减弱的过程较为缓慢,

但是从目前的细微结构上观察,可能是市场稍带减弱的原因。

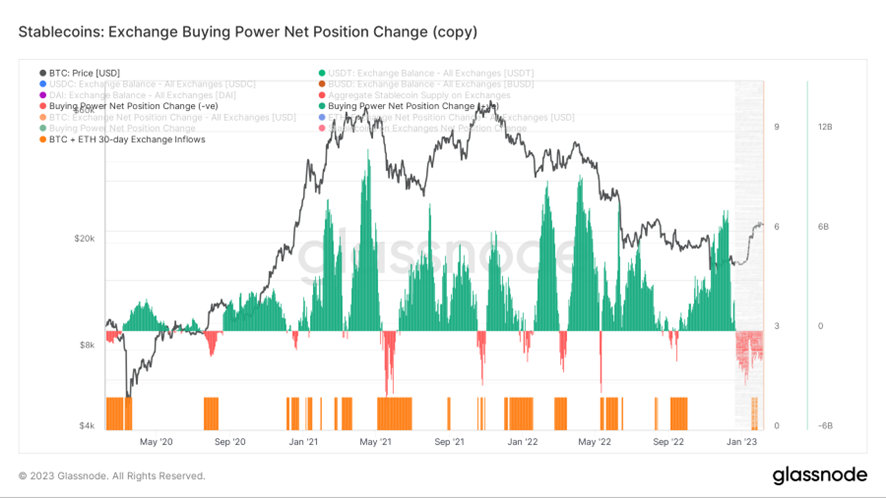

购买力评级:场内买方偏向存量,可能会相互猜忌

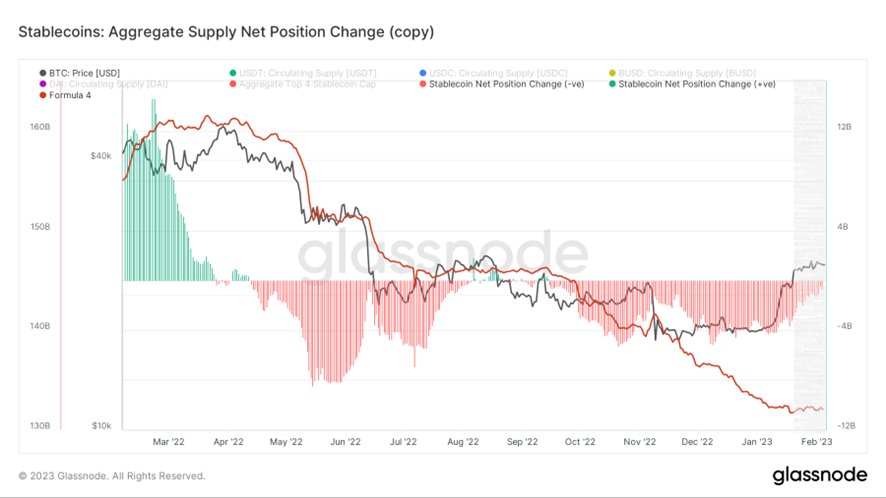

(下图 稳定币总流通量)

稳定币有收缩外流的状况,当前在一定存量范围内震荡。

在存量环境中,可能会将加密货币的投资效应降低。

同时,因为无法构成市场走出连续性行情的共识,导致场内筹码陷入到焦灼和猜忌的心态中。

所以,在存量状态下,哪怕抛压未显现,也不能盲目对场内的状况保持乐观,要考虑到场内参与者互相猜忌和怀疑的心态,这对于中短期行情不算一件好事。

(下图 购买力差值)

购买力差值呈现减缓流出的状态。

短期观测

• 衍生品风险系数

• 期权意向成交比

• 衍生品成交量

• 期权隐含波动率

• 期权成交结构和行权价

• 盈利亏损转移量

• 新增地址和活跃地址

• 冰糖橙交易所净头寸

• 姨太交易所净头寸

• 高权重抛压

• 全球购买力状态

• 稳定币交易所净头寸

• 链下交易所数据

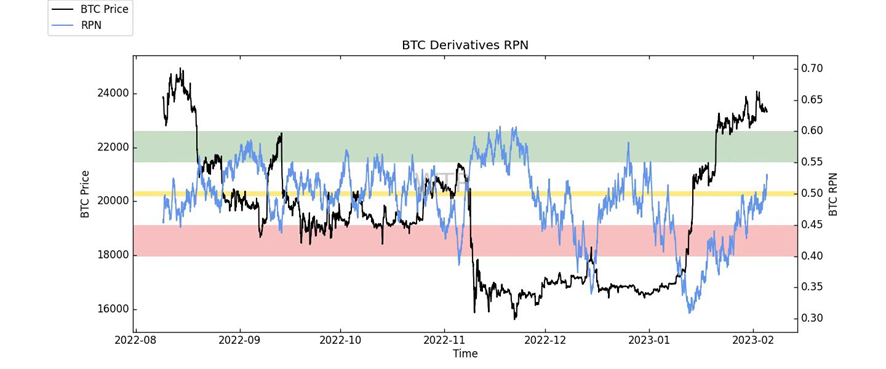

衍生品评级:衍生品风险相对下降

(下图 衍生品风险系数)

市场一直在消化多头期货的抛压(或多头期货交易者的爆仓),整体相对风险开始缓慢下降。

衍生品市场似乎开始发生冷却。

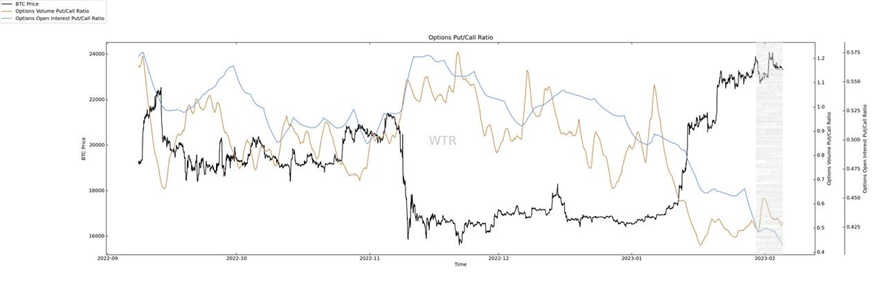

(下图 期权意向成交比)

期权的意向并没有太大变化。看涨期权的比例持续处于较高状态。

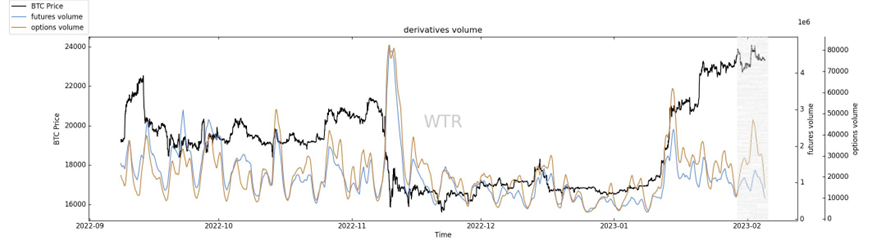

(下图 衍生品成交量)

交易量开始迅速下降,交易者的参与热情开始发生迅速的冷却。

似乎市场的选择都开始变成了观望,可能一些宏观数据超出了预料。

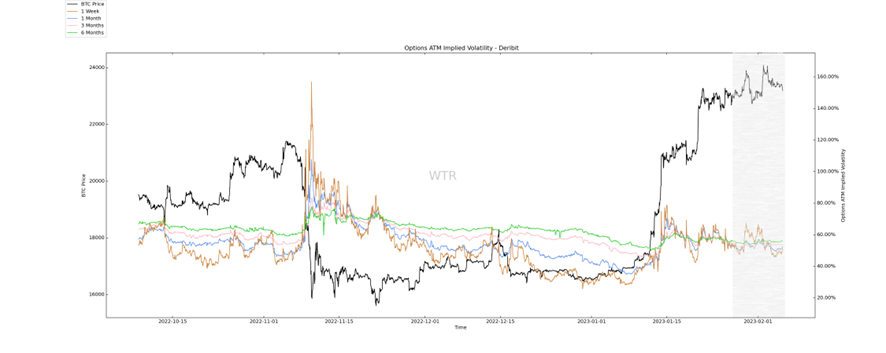

(下图 期权隐含波动率)

隐含波动率也开始下降。

(下图 期权成交结构和行权价)

从期权的形成结果来看,可能更多的卖家在市场的高位卖出了大量看涨期权。

集中价位在26000-28000行权价。

可能也是近期IV(隐含波动率)下降的原因之一。

但是一旦市场穿过这个整体价位,可能也会引起卖方因为Gamma挤压问题不得不从市场购买更多筹码来对冲当前看涨期权尾部的问题。

到时候也会形成购买力。

情绪状态评级:状态开始转好

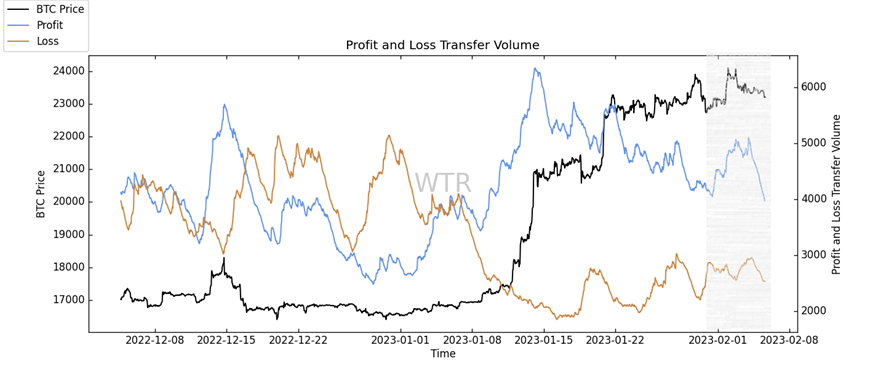

(下图 盈利亏损转移量)

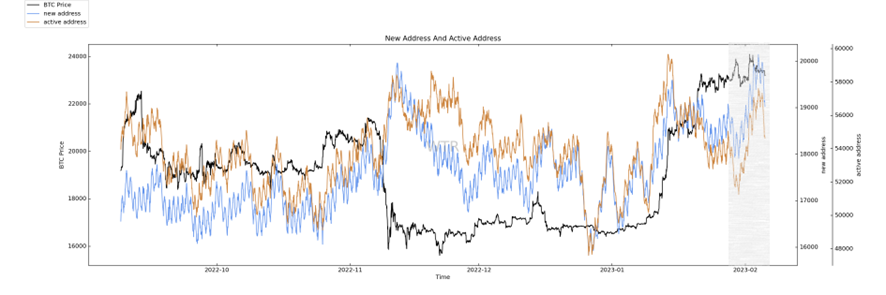

(下图 新增地址和活跃地址)

市场的新增地址开始活跃,整体的氛围慢慢转向稳定。

现货以及抛压结构评级:开始出现积累,无高权重抛压

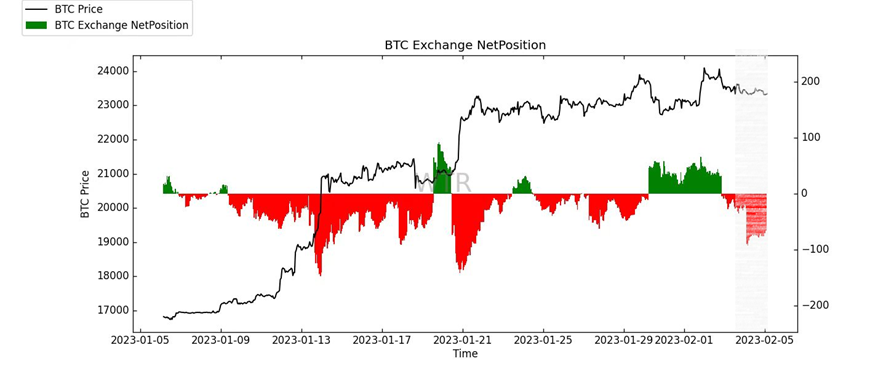

(下图 冰糖橙交易所净头寸)

目前交易所的状态是呈现流出,也就是更多人买入并提出交易所。

当前价位依然有更多人持续愿意购买市场筹码,这似乎是个好现象。

(下图 高权重抛压)

高权重抛压下降,市场并没有太高的抛压比例。

目前市场环境相对良好。

购买力评级:稳定币购买力流失,美洲购买力减缓。

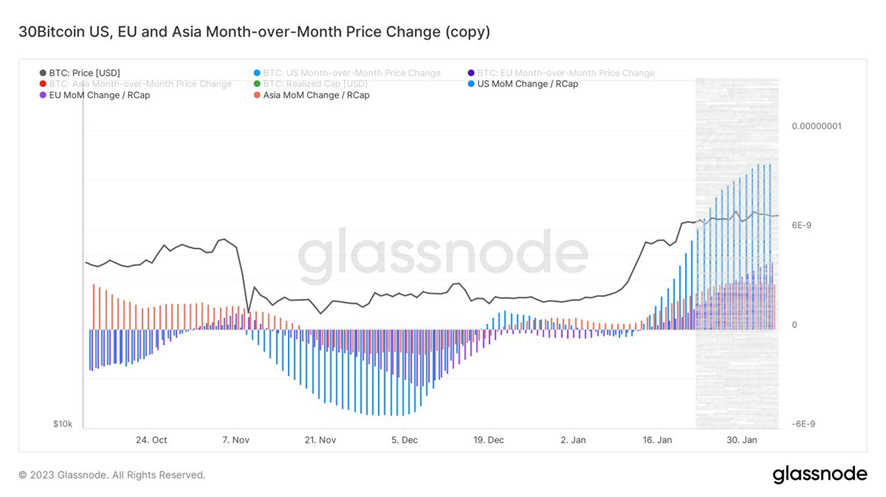

(下图 全球购买力状态)

美洲购买力延续上周相对较强状态,但是势头开始逐渐变缓。

而欧洲购买力状态有良好上升势头,亚洲购买力状态稍显下降。

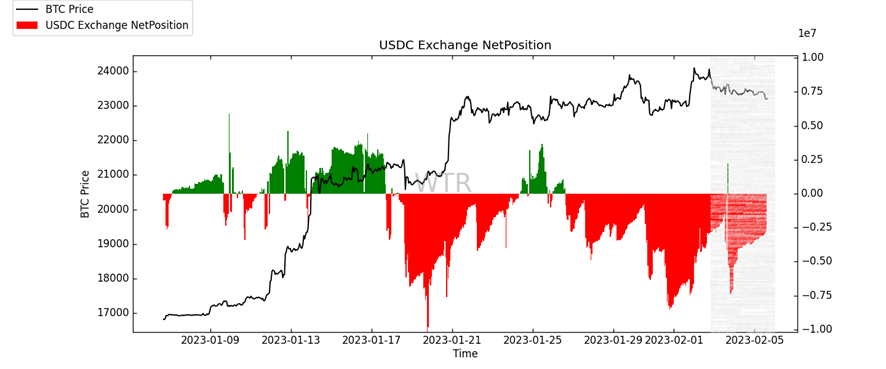

(下图 USDC交易所净头寸)

近一周USDC持续流出,显示当前并没有太多可以支撑的购买力。

在这种情况下,如果没有进一步衍生品影响,向上空间可能会相对有限。

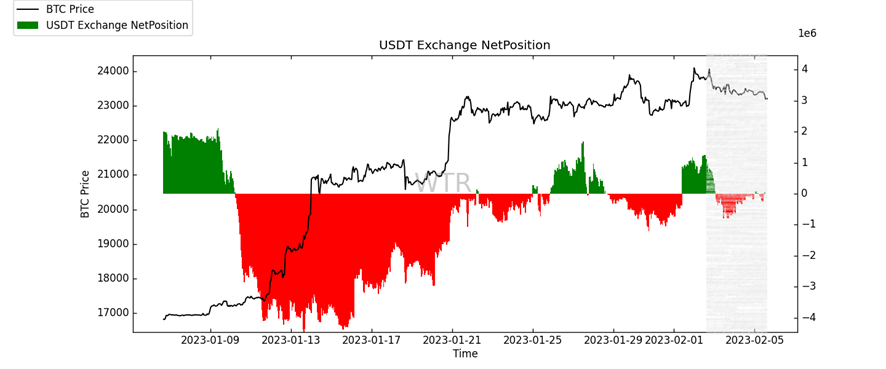

(下图 USDT交易所净头寸)

USDT与USDC风格不太相同。

近一周流入流出量相对较小且对市场并无特别的指向性。

链下交易数据评级:20700-21450有购买意愿

(下图 Coinbase链下数据)

25000价位有抛售意愿,20700价位有购买意愿。

(下图 Binance链下数据)

21450价位有购买意愿。

(下图 Bitfinex链下数据)

20900价位有购买意愿。

相较于上周,购买意愿价位变化不大,但当前市场观望情绪较为浓厚,上述价位可能是本周较为关键点位。

本周总结:

消息面总结:

1. 本周公布的就业指数强劲,并远超预期,劳动力成本增幅小于预期,市场预期与实际的偏离,反映出可能存在信息的错误和遗漏。

2. 通胀下降,加息落地,市场对终端利率预期已经低于之前的5%,如果以此为标准,则意味着在今年可能会有降息。建议关注下周鲍威尔的讲话态度和2月14日即将公布的CPI。

3. 在经历了过去一年不断加息的紧缩局面,币市对接下来的降息或更远一些的宽松都拭目以待。

一方面是贝莱德,对于银行的加密业务的类型股票增持已经达到7%,就单个股票来讲,这个比例并不算低。

同时,印尼亚太区等一些国家开始积极加密交易所,以及欧洲领先了几个头部国家之一德国也开始加密业务的部署和零售经纪。

整体的转向已经初步展现出来势头,各个国家政策的逐渐转向,是本轮周期开始一轮支撑的基本因素之一。

加密的终极趋势还是比较遥远,但是在未来的三至六年里最基础的金融支付等设施可能会初步展开。

把握预期转变的转折,是研判效果放大的重要因素。

最差的时间可能已经在慢慢消化,甚至可能逐渐过去。

链上长期洞察:

1. 长期持币者6月以上未发生抛售的群体经历多月徘徊开始微小增持;

2. 在加密期货市场中,币本位参与者的做空为本次上涨的主要燃料;

3. 当市场达到强大的获利比例,会对市场造成非常严重的中长期影响;

4. 推演得出,下次周期顶部变化或者中长期转折关键点可能在600%以上的峰值盈亏率。

• 市场定调:

初步迈入平静,主要期货参与者被大幅度清算,下次大轧空可能需要一段时间。

链上中期探查:

1. 交易情绪呈现放缓;

2. 超短期未动供应呈现震荡式上移;

3. 长期参与者增持较慢,高权重抛压较低;

4. 积累状况略微减弱;

5. 存量买方可能在互相猜忌;

6. 交易所内部的购买力差值减缓流出。

• 市场定调:

积累稍带减弱,猜忌

近两周的中期有一定程度变化,市场速度仍在相对地放慢,同时,场内的存量买方可能会陷入到猜忌当中。

策略建议:当前可能不适合太激进的多头策略

链上短期观测:

1. 衍生品风险相对下降,市场衍生品交易者迈入观望;

2. 更多期权卖家的卖看涨期权行权价位26000-28000美金;

3. 市场情绪状态良好;

4. 交易所的数据呈现积累状态,并无太多高权重抛压;

5. 美洲购买力开始减缓,稳定币购买力持续流失;

6. 链下交易数据显示20700-21450有购买意愿;

7. 短期内跌不破在 18500~20500 概率为 68 %。

• 市场定调:

市场开始慢慢趋于稳定,并没有看到太多抛压,可能波动在短期并不大。

短期可能更多会被衍生品引导。

策略建议:交易空间小的策略更好。

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

此报告为“WTR”研究院所提供:

金蛋日记 ;麋鹿不会迷路;外汇哥;汤圆;西贝;Kitkat