链上永续合约市场巨大,竞争也越来越激烈,除dYdX、GMX等龙头之外,近期Synthetix的永续合约交易量明显上升,Synthetix V3也在逐步推出,让SNX再次受到资本的青睐。

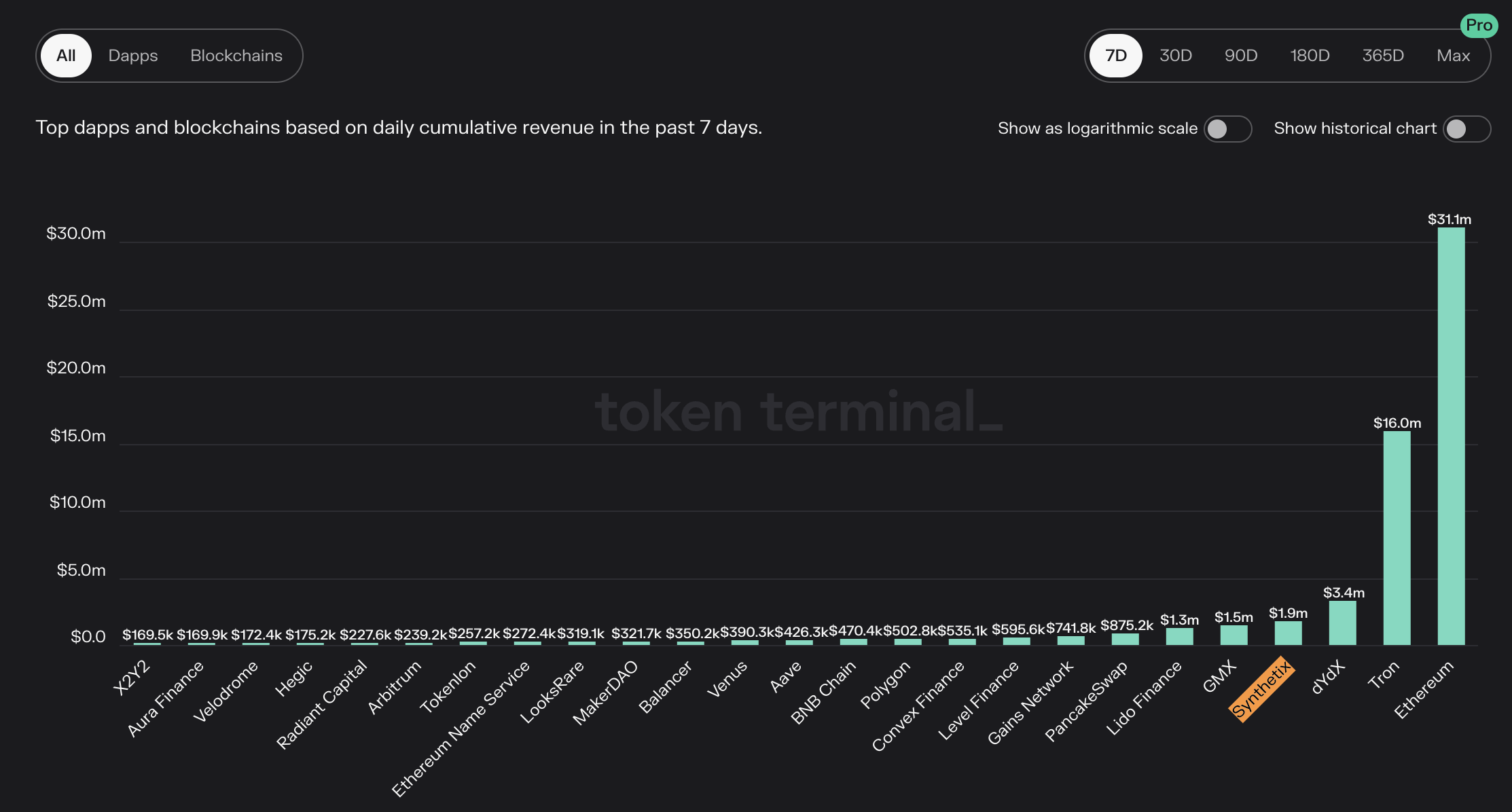

根据Token Terminal的数据,截至3月20日,Synthetix过去7天的收入排名第四,超过了GMX(这里的收入仅统计了分配给原生代币持有人的部分,总的费用则是GMX更高)、Lido、Gains Network等项目。

现货交易萎靡,永续合约交易量上升

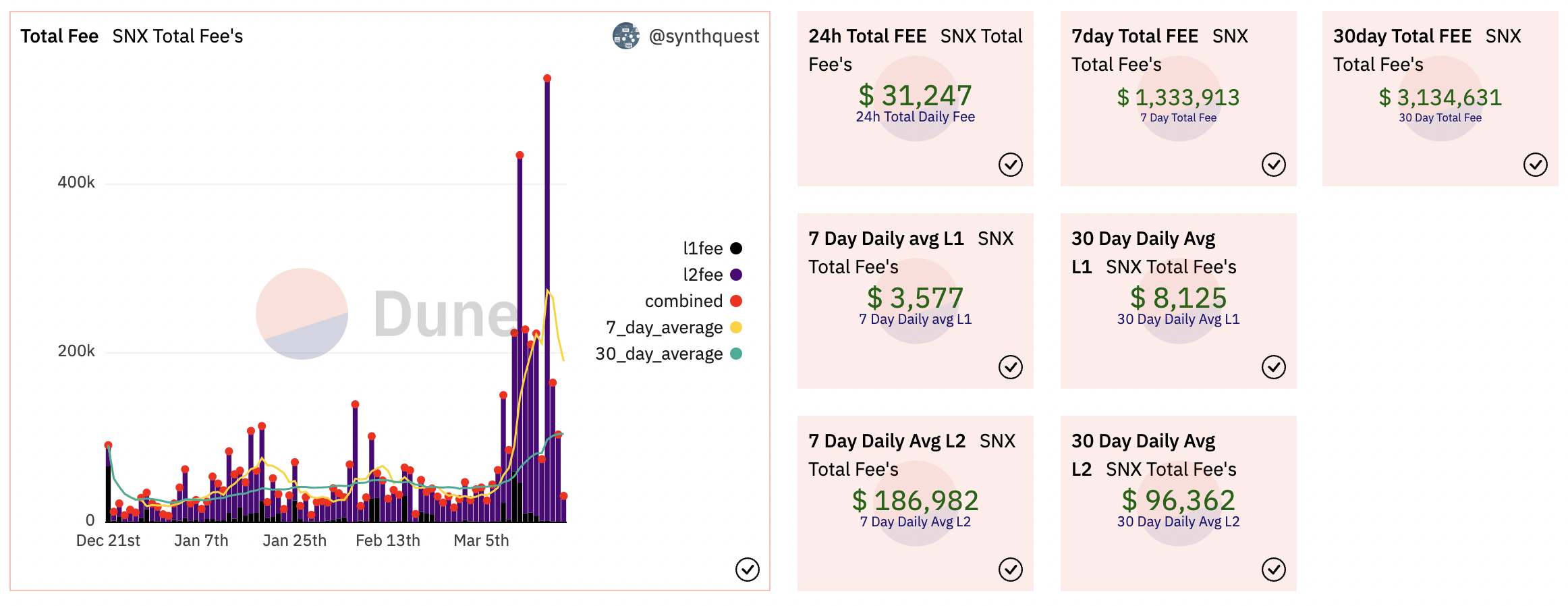

Synthetix作为Optimism的重要合作伙伴,早在2021年7月就部署到了Optimism上,此后Synthetix鼓励大家将质押的SNX转移到Optimism,交易和收入也逐渐从以太坊主网转移到Optimism上。Synthetix官网的Dune仪表板显示,过去7天总的收入为133万美元,L1上平均每天的收入为3577美元,L2上平均每天的收入为18.7万美元。

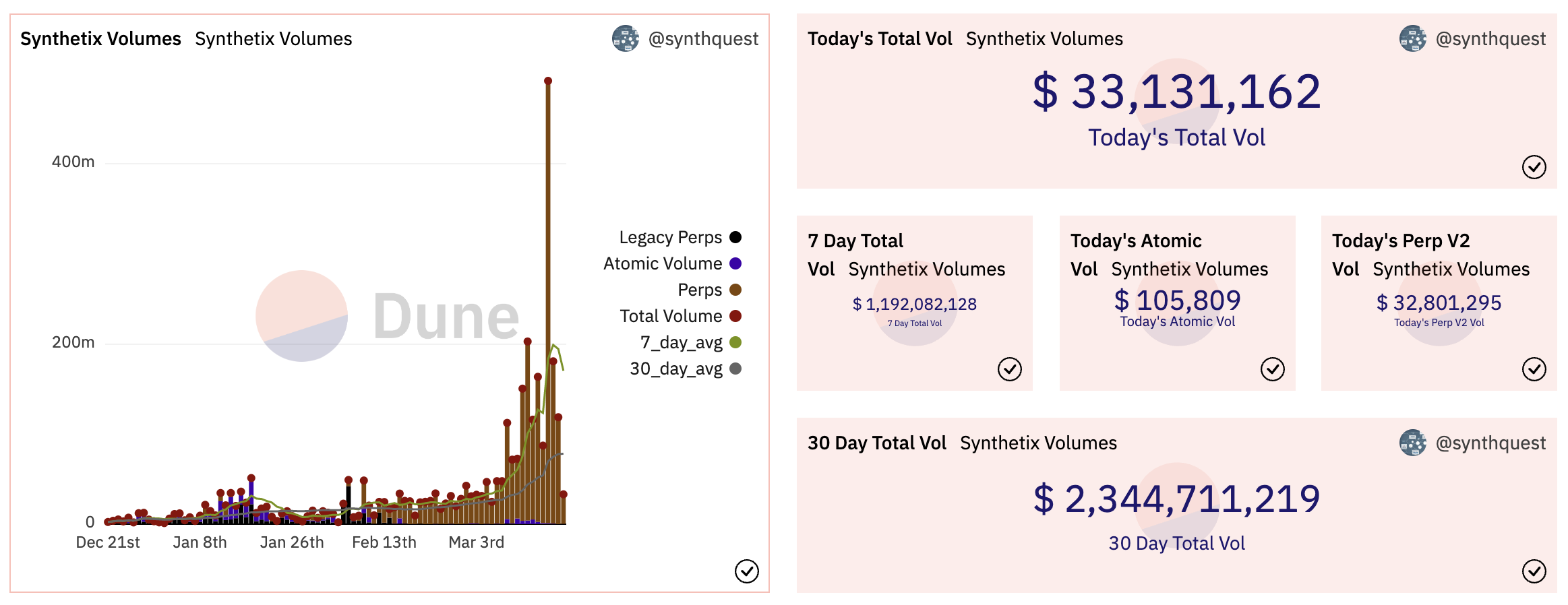

收入主要来自于Synths现货交易和永续合约交易,Synthetix去年重新推出的原子交换即属于现货交易,虽然当时受到期待,但可能因为Synthetix现货交易的手续费(sETH与sUSD间的交易手续费为0.35%)高于其它交易所,目前已经较少使用。如下图所示,Synthetix过去7天的总交易量为11.92亿美元,其中最高的3月17日交易量4.92亿美元,和GMX当日5亿美元的交易量相当。原子交换的占比通常小于总交易量的1%,而在去年年底,原子交换约占总交易量的50%。在3月11日~3月14日期间,因为USDC脱锚,市场波动较大,存在着套利机会,原子交换也发挥着作用。

可以看出Optimism上的永续合约交易现在是Synthetix最主要的收入来源。

Synthetix Perps V2方案与交易量来源

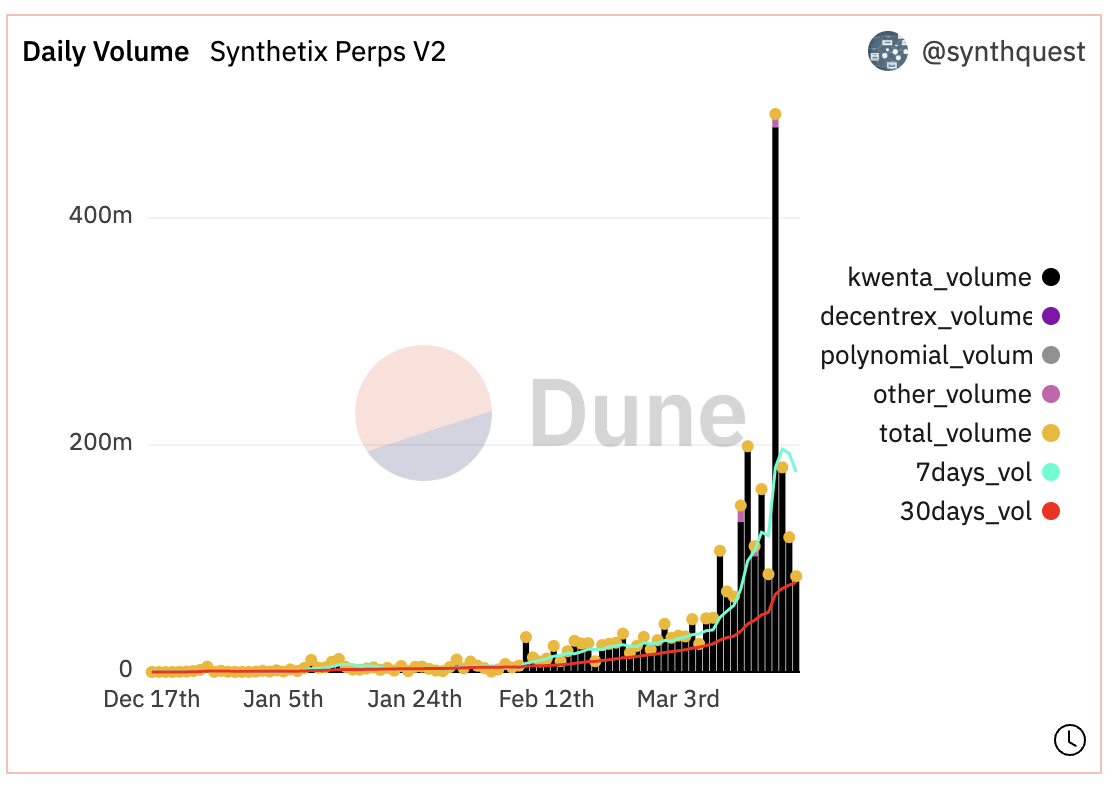

Synthetix Perps V2方案在2022年12月推出,能够降低费用、提高可扩展性和资金效率。

在GMX中,GLP充当了交易员们的对手盘,获得费用的70%,GMX质押者获得费用的30%,在当前GLP经常出现亏损的情况下,原生代币GMX的质押者仍然可以获得收益,即将全部风险和部分收益分配给了GLP。而在Synthetix中,SNX债务池在不需要额外流动性提供者的情况下,既充当了交易员的对手盘,也作为项目的原生代币获得所有收益,所有风险和收益都由SNX债务池承担,因此更需要采取措施来减少作为交易员对手盘的风险。

Synthetix通过资金费用和折价/溢价定价功能来激励市场中的多头和空头未平仓合约保持平衡。交易拥挤的一侧将被收取资金费用,另一侧获得资金费用。在中心化交易所,资金费用通常每8小时收取一次,而Synthetix中的资金费用会随着持仓的延续实时收取。同样,会使多空比例偏移的交易会被收取溢价,使多空保持平衡的交易获得折价,这种机制可能会使高频交易员在发生偏离时积极套利。虽然GMX中的交易员也会被收取资金费用,但这本质上是用于杠杆交易的借币费用,多空双方都会被收取,作为分配给GLP和GMX的收入,起不到平衡多空头寸的作用,这也让单边行情中GLP承担的风险更高。

去中心化衍生品协议中,除了从Synthetix中独立出去的Kwenta之外,Decentrex、Polynomial等也集成了Synthetix Perps V2的流动性,可以通过Synthetix完成交易。同样以3月17日的数据为例,当日Perps V2的总交易量为4.9亿美元,其中4.8亿美元通过Kwenta完成,主要还是依赖Kwenta。

从Kwenta官网可以看到,目前BTC、ETH的空头头寸均已达到上限,多头头寸也接近上限,多空比约为1:1,这就意味着Perps V2的开放仅使SNX债务池额外承担了少量风险。而最大未平仓量可以通过治理调整,也说明Synthetix和Kwenta的交易需求强劲,交易量和未平仓量还有上升的空间。

此外,Synthetix已通过治理决定从4月份开始进行Perps V2的交易奖励活动,每周为交易员发放200万OP奖励,持续17周,可能进一步激励交易量。

Synthetix V3:自定义债务池,新稳定币snxUSD

从Havven到Synthetix,再到Synthetix V2,Synthetix团队展现了极强的更新能力,Synthetix V3将能够满足各种定制化的需求,以让Synthetix真正成为流动性中心。目前,Synthetix V3的功能正在逐步上线。在已部署的Synthetix V3中,已经支持抵押SNX,铸造snxSUD。

挂钩的稳定币snxUSD

首先,Synthetix V3会有一种新的稳定币snxUSD,以解决sUSD扩展性不足和可能脱锚的问题。在升级之后,现有的稳定币sUSD也可以迁移为snxUSD。在目前的版本中,大多数sUSD都通过质押SNX铸造,虽然Synthetix也开通了超额抵押WETH铸造snxUSD的功能,但只有少量用户使用。在sUSD价格略高于或低于1美元时,也缺乏通过即时的套利活动让价格回到1美元的途径。新版本中将允许snxUSD和部分抵押品1:1互换,那么通过套利活动就可以将sUSD的价格限制在小范围内,如0.9975~1.0025美元。同时,更便捷的铸造方式也可能使snxUSD的发行量上升。

隔离债务池

在现有的Synthetix V2中,所有的交易都经过单一的SNX债务池,考虑到可能存在的风险,也就使很多功能受到限制,如上述的snxUSD铸造方式。Synthetix V3引入了池的概念,让利益相关者可以对特定市场自定义风险敞口,使债务池的风险和收益能够差异化。治理可以决定每个池的抵押品类型和上限,即使出现风险,也可以限制在小范围内。同时也给SNX质押者提供了承担更高风险获得更高收益的机会。

奖励分配

让池的所有者使用奖励管理器,将奖励分发给用户,可以按照质押比例,也可以参考质押时间等因素,提供更灵活的价值分配方案。

清算

Synthetix V3提出了一种清算机制,清算头寸的抵押品和债务在金库中的其他参与者之间分配。如果整个金库被清算,全部抵押品将被系统没收并出售以偿还债务。

小结

Synthetix团队展现了极强的项目更新能力,虽然目前等功能已经较少被使用,但Perp V2的需求强劲,Kwenta的未平仓量几乎达到上限,4月份开始的交易激励也可能进一步促进交易量。

Synthetix V3将更为灵活,满足各种定制化的需求,同时将风险限制在小范围内。新的稳定币snxUSD将更容易铸造,价格也更容易锚定在1美元。