作者:NingNing

截至 25 年,我们完整经历不到 4 轮四年周期。而统计学常识告诉我们,极小统计样本规模(有效样本数据只有 3 个)下得出任何结论,都需要谨慎验证,而不是简单迷信。

在小样本的大市场周期预测上,从贝叶斯概率方法推导出 25Q4 对标 19Q4 的刻学,比四年周期论更有参考价值。

将 25Q4 对标 19Q4 的刻学转换成贝叶斯公式的写法,即P(熊市|美林时钟滞涨衰退)=[P( 熊市)/P(美林时钟滞涨衰退)]*(P(美林时钟滞涨衰退|熊市)

贝叶斯概率参数估算

P( 熊市 ) - 先验概率

自 1929 年以来:S&P 500 经历 27 次熊市

平均频率:每 3.5 年一次

年度概率:约 28.6%

季度概率(Q4-Q1 跨度):约 15-20%

保守估计:P( 熊市 ) ≈ 18%

P( 滞涨→衰退 ) - 美林时钟转换概率

历史上「滞涨→衰退」的转换概率:

1970s 滞涨:最终导致 1973-74、1980、1981-82 三次衰退

2000-2001:科技泡沫破裂,温和衰退

2007-2008:金融危机,深度衰退

2011-2012:欧债危机,未完全衰退(避免)

2018-2019:贸易战担忧,软着陆成功

统计估算:

过去 50 年约 6 次「滞涨→衰退」情景

其中 4 次转为衰退(66%)

2 次软着陆(34%)

当前环境调整:

美联储主动降息(vs 1970s 被动加息)

劳动力市场韧性(vs 2008 金融系统性风险)

关税政策不确定性

全球去美元化压力

估计:P( 滞涨→衰退 ) ≈ 40-50%(取中值 45%)

P( 滞涨→衰退|熊市 ) - 似然概率

在熊市发生的条件下,经历「滞涨→衰退」的概率:

历史熊市分类:

衰退型熊市(12 次):1929、1937、1973-74、1980、1981-82、1990、2000-02、2007-09、2020、2022

非衰退型熊市(15 次):其他技术性调整

在 12 次衰退型熊市中:

经历滞涨阶段的:1973-74、1980、1981-82、2007-08(约 4 次)

未经历滞涨的:1929(通缩)、2020(疫情冲击)、2022(纯通胀)

估计:P( 滞涨→衰退|熊市 ) ≈ 33%

贝叶斯计算

标准公式:

P( 熊市|滞涨→衰退 ) = P( 滞涨→衰退|熊市 ) × P( 熊市 ) / P( 滞涨→衰退 )

= 0.33 × 0.18 / 0.45

= 0.0594 / 0.45

= 0.132 = 13.2%

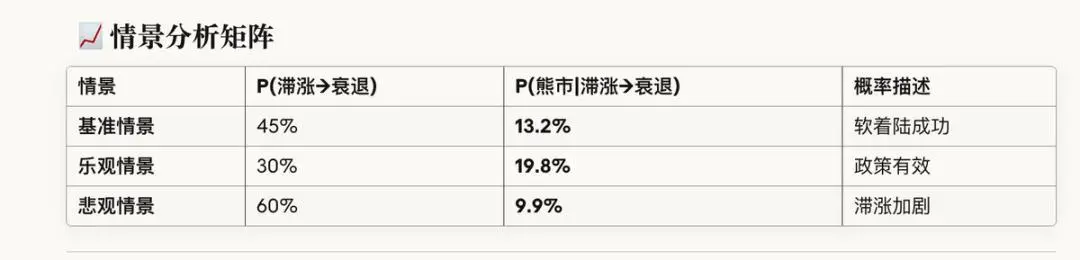

情景分析矩阵

关键差异分析:为何概率较低?

综合结论

P(25Q4-26Q1 熊市 ) ≈ 15-20%

置信区间:

下限(乐观):12%

中值(基准):17%

上限(悲观):25%

策略

需要战术性防御而非战略性撤退。