作者:Seed.eth

S&P Global Ratings(标普全球评级)将 Strategy Inc.(原 MicroStrategy)最新的长期信用评级定为 B-,展望“稳定”。

从表面上看,这是一个“非投资级”的评定。但若将其置于加密行业的发展语境中,这一结果恰恰揭示了一个更深层次的问题:传统评级模型在面对“比特币财库公司”这类新兴范式时,仍存在显著的理解与估值偏差。

Strategy的商业模式已十分清晰:通过发行股票、可转债、优先股及债券等多种方式融资,持续购入比特币,至今已累计持有约64万枚。

这意味着,该公司的核心逻辑并非依赖软件业务盈利,而是致力于构建一个以比特币资产为核心、以资本市场融资能力为支撑的新型企业结构。传统意义上用于评估“经营性公司”的那套标准,在此已基本失效。

然而,标普在评级报告中仍沿用其固有框架,重点强调了以下几点风险:资产过度集中于比特币、业务结构单一、经风险调整后的资本实力偏弱、美元流动性不足,以及债务全以美元计价而资产却以比特币为主的“货币错配”问题。

传统评级体系:不是永远「正确」

从过去来看,信用评级机构如标普在重大金融变革周期中并非始终精准。

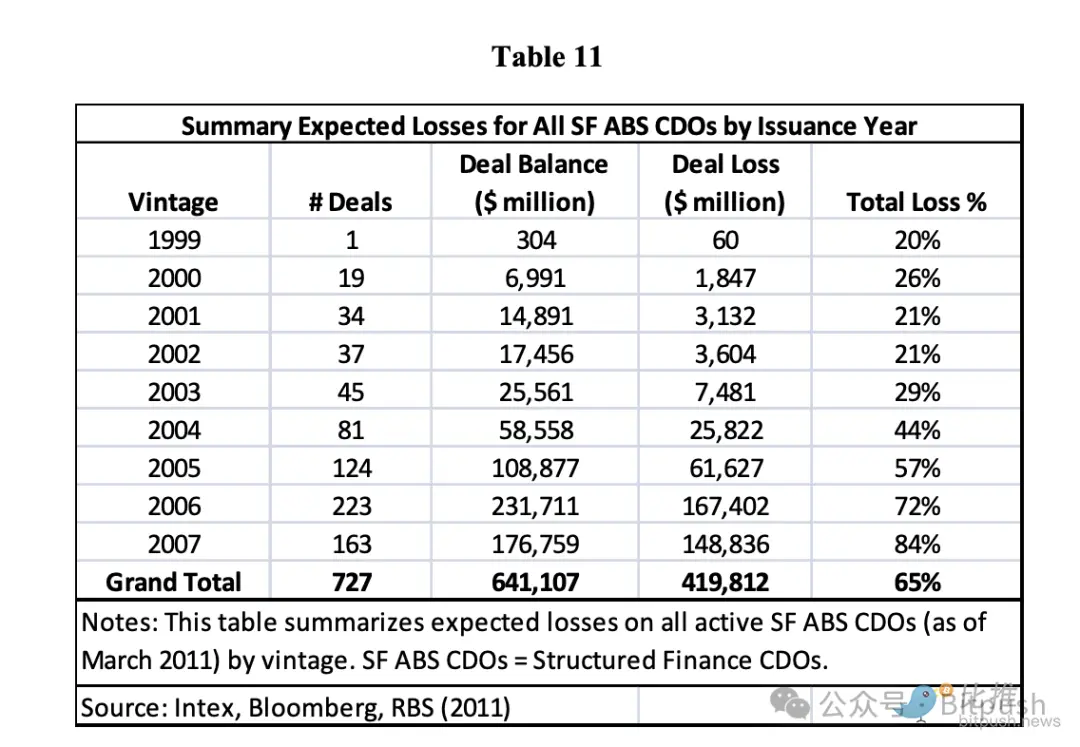

回顾 2000 年代中期,美国结构化金融产品(尤其是以次贷抵押贷款为底层的 CDO)在发行时获得大量高评级,许多甚至被贴上 AAA 标签。研究指出,约 2005-2007 年间,美国发行了 727 只“资产支持型 CDO(SF ABS CDO)”,总规模约 6,410 亿美元,而这些产品暴雷后累计减记约 4,200 亿美元。

Wikipedia 等资料指出:“2005-2007 年发行的许多 CDO,在获得最高评级后,到 2010 年前被降至垃圾级或遭受本金损失。”在这些事件中,像 Lehman Brothers 等金融巨头深陷 CDO 与 MBS 资产当中,当这些资产价值暴跌、杠杆失控时,最终导致破产或被收购。

换言之:评级机构当年“看懂”为 A(或更高)级的结构化产品,最后变成了重灾区。这说明一个事实——当市场变了,旧模型就容易误判。

回到 Strategy,或许传统评级机构看到了:它没有传统的多元化收入,流动性可能受比特币波动压制,债务美元计价、资产比特币计价意味着如果比特币大跌,偿债链条可能受损。但与此同时,行业也在看到一个事实:Strategy 模式之所以成立,就是资本市场、比特币全球流动性、机构资金都为其提供了底层支撑。传统模型没有完全把这条逻辑纳入。

叫不醒的「旧体系」

不仅是标普,很多知名的传统投研机构都在用旧框架看加密资产公司。

例如 Charles Schwab的 Schwab Equity Ratings 系统(A 到 F 评级,F 为最低表现预期),过去 3-5 年内几乎长期将 Coinbase (COIN) 和 MicroStrategy (MSTR) 评为 F。

而这期间发生了什么?

- COIN 从 2022 到 2025 多次翻倍行情,Schwab 仍维持 F

- MSTR 自 2020 年起涨幅超过 1000%,Schwab 依然维持 F

- 即便在 MSTR 某些季度实际业绩远好于分析师预期时,评级仍不改动

- 这不是一次,而是 多年持续的一致性低评

换句话说:

价格在变、市场在变、比特币叙事在变,但模型没有变。

Schwab 并不是“看错了”——它只是按照它的建模逻辑坚持认为这些公司“不符合传统盈利逻辑”。

同样地,Moody’s、标普对 Coinbase 的信用评级长期保持在投机区间,给出的原因也是:

- 业务波动性高

- 收入依赖市场周期

- 缺乏可预测现金流

- 风险暴露过于集中

听起来熟悉吗?

这和给 Strategy B- 的逻辑是同一套模板。

总结

其实并不复杂:问题的根源在于,他们仍在用上一代的估值模型,去衡量下一代的资产形态。

传统金融机构并非不专业,它们只是固守于自身那套成熟的思维语言。在它们的认知体系里,一项优质资产必须能产生可预测的现金流,一项健康的业务必须能在低波动的环境中稳定运营,其估值也必须严格遵循可比公司分析或收益法模型。

然而,新兴的加密财库型公司所讲述的,是另一套截然不同的故事。它们的核心逻辑是:“我们并非依赖传统的经营性现金流来支撑资产价值,而是通过创新的资产结构来获得强大的融资与市场信心。” 这并非简单的对错之争,而是一场深刻的范式更替。

因此,标普此次给予 Strategy 的 B- 评级,其本身并非关键。真正具有象征意义的信号在于:以比特币财库为代表的新模型,已经发展到传统评级体系无法再忽视,并不得不尝试去“解释”的地步。

但我们必须清醒地认识到,“解释”不等于“理解”,“理解”也不等于“接受”,而“接受”更不意味着会将其纳入主流框架。旧体系的认知转变会像冰川移动一样缓慢——它终将醒来,但绝不会一蹴而就。

而历史一再证明,全新的市场格局,往往就在旧体系“半梦半醒”之间,便已悄然定型。

将比特币写入公司资产负债表,已经从先锋实验变为既成事实。传统世界是否认识它、接受它、乃至真正看懂它,都只是一个时间问题。