作者:arndxt

编译:Tim,PANews

宏观流动性与美联储政策

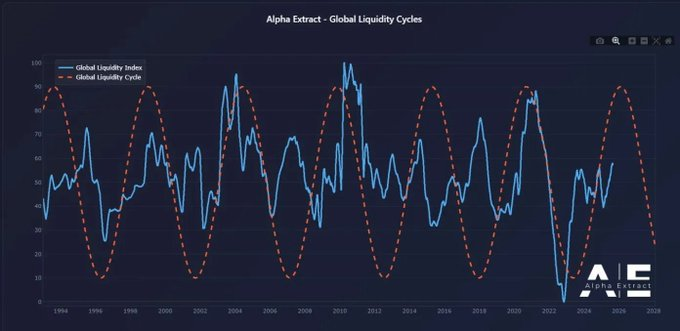

最大的整体性结论是:加密市场不会与宏观经济脱钩,而是会与之更紧密地结合。

资金轮动的时机与规模、美联储的利率路径以及机构采用方式将决定此轮周期的演变方式。

不同于2021年,即将到来的山寨季(如果还有的话)将更缓慢、更具选择性且更聚焦机构方向。

如果美联储通过降息和发行债券来实施宽松政策,同时与机构采用形成共振效应,那么2026年可能会成为自1999-2000年以来最显著的风险周期,加密市场将因此受益,尽管其表现方式会更趋克制、而非爆炸式增长。

1.美联储政策分化与市场流动性

1999年,美联储加息175个基点,股市却一路飙升至2000年峰值。如今,远期市场正在定价相反的情景:到2026年底将降息150个基点。若成为现实,这将形成注入流动性的环境,而非抽走流动性。

2026年的市场格局可能在风险偏好方面与1999、2000年如出一辙,但利率走势却截然相反。若这一判断成立,2026年或将上演"1999、2000年强化版"市场行情。

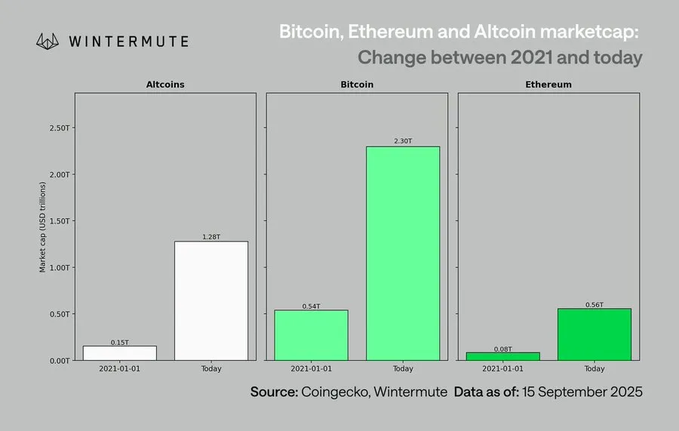

2.对比2021年,如今加密市场的新格局

比较今天和上一个牛市周期:

- 更严格的资本纪律:利率上升和持续的通胀促使企业更有选择性地承担风险。

- 新冠疫情时期的流动性激增不会重演:在没有M2激增的情况下,增长必须由采用和分配来驱动。

- 市场规模扩大10倍:市值基础越大意味着流动性越深,但获得50-100倍超大规模回报的可能性会降低。

- 机构资金流动:随着主流和机构层面的采用已成定局,资金流动更为渐进,偏向缓慢的轮动和整合,而非跨资产的爆发性轮动。

3.比特币的滞后性与流动性链条

比特币相对于流动性条件表现滞后,是因为新增流动性受困于上游的国债和货币市场。加密货币作为风险曲线的最远端,只有在流动性流入下游时才会受益。

推动加密市场的催化剂:

- 银行信贷扩张(ISM>50)

- 降息后货币市场基金资金外流

- 财政部发行长期债券,降低长期利率

- 美元疲软正在缓解全球融资压力

当这些条件达成时,加密市场历来会在周期后期上涨,即在股票和黄金之后。

4.基准情形下的风险

尽管存在这种看涨的流动性结构,但一些风险正在隐现:

- 长期收益率上升(因地缘政治压力)。

- 美元走强导致全球流动性收紧。

- 银行贷款疲软或信贷条件收紧。

- 货币市场基金中的流动性停滞,而非轮动至风险资产。

下一周期的特征将较少由投机性资金冲击所定义,而更多地取决于加密市场与全球资本市场的结构性融合。

随着机构资金流动、有纪律的风险投资行为以及政策驱动的流动性转变相互交织,2026年可能成为加密市场从独自暴涨暴跌转向全球系统性关联的关键转折点。