|

“瞭望无尽前沿科技;洞见未来,引领投研新时代。” |

本周回顾

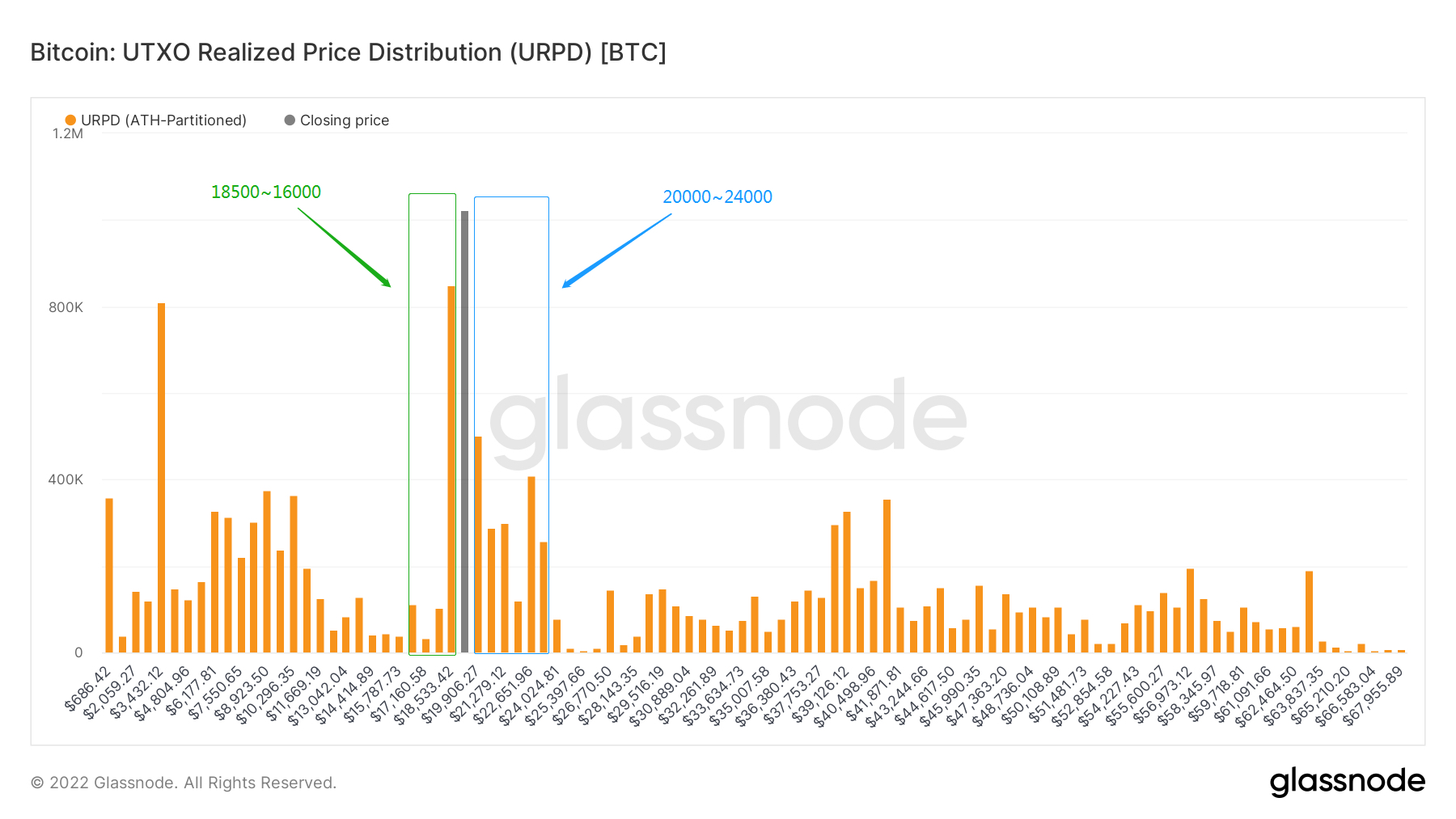

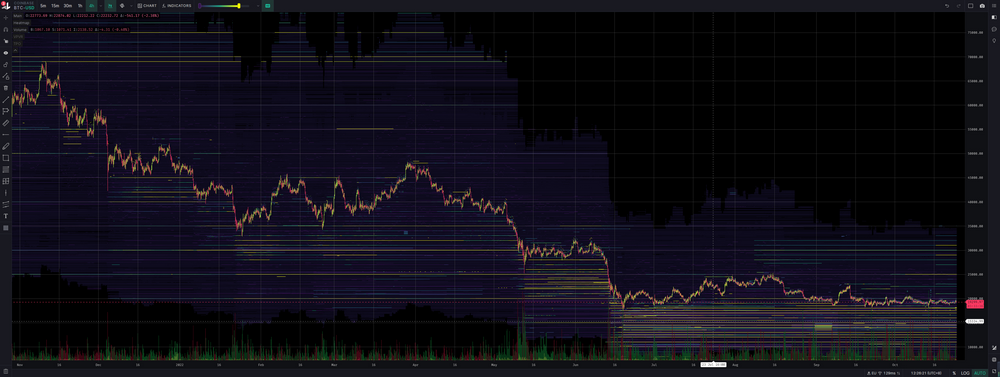

本周从10月17日到10月24日,BTC最高附近 19700,最低接近 18660,震荡幅度达到 5.3% 左右。

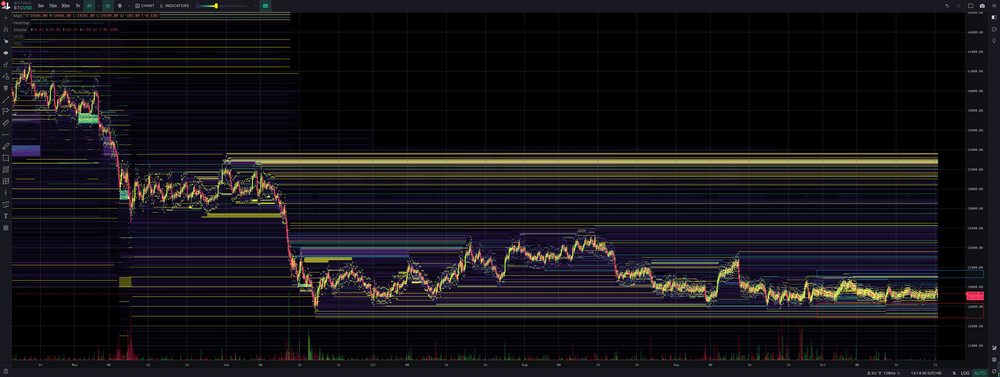

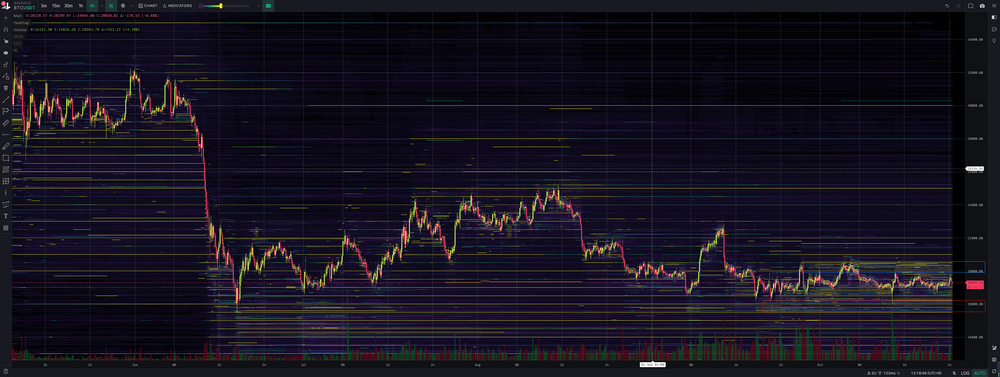

观察近期筹码分布图,在约 18500-19200 附近有大量筹码成交,将有一定的支撑或压力。

•分析:

1.16000~18500 约 110 万枚

2.20000~24000 约 165 万枚

•短期内保持在 16000~24000 概率为 64.4 %;

•其中短期内涨不破22500~24000的概率为 63.1 %。

重要消息方面

经济消息方面

•美国

1.本周内美国10年期实际利率攀升3个基点至1.76%,为2009年以来最高。

2.本周内美国10年期国债收益率自2008年以来首次升破4.25%,创2008年7月以来最高水平,30年期国债收益率连刷九年新高。

3.美国当周申请失业金人数21.4万人,低于前值22.8万人,低于预期23万人。

4.美国9月成屋销售总数年化471万户,除去疫情初期的异常,创下了2012年9月来最低。9月成屋价格中位数同比上涨8.4%,环比连续三个月走低。

5.市场预测11月初美联储将再次加息75个基点,政策利率将在2023年上半年触及5%的峰值。

•英国 & 欧盟

1.英国首相特拉斯在任44天后宣布辞职。

2.英国通胀率达到10.1%,为40年来最高水平。

3.本周内德国10年期国债收益率升破2.5%,为2011年以来首次。

4.德国议会通过2000亿欧元紧急救援基金以应对能源危机,该计划将持续至2024年。

5.欧元区9月CPI年率终值9.9%,为历史记录以来最高水平。

•亚洲

1.日本内务部统计数据,日本9月CPI同比增3%,若扣除消费税上升影响,通胀升幅为1991年8月以来最高。

2.日本坚持宽松货币政策,令日元汇率兑各主要货币均在下跌。日元兑美元跌穿重要关口150,连创1990年来新低。

3.本周内日本10年期国债收益率升破0.25%的政策区间上限后,日本央行进行了首次非例行债券购买。

a.本周,日本央行连续两日动用1000亿日元购入10年至25年期日本国债。

4.韩国出手救市,重启1.6万亿韩元债券稳定基金。

加密生态消息方面

1.彭博社:韩国计划2024年向公众提供基于区块链的数字身份

2.币安推出CMC Top 10等权指数,将推出指数定投计划

3.Bitfinex Alpha数据:在高通胀背景下,过去3个月BTC长持者仍积累约50万枚BTC

4.Azuki 宣布推出PBT代币标准后,当日交易量创近 3 个月新高

5.周星驰招聘Web3人才,要求“有项目管理经验和宅心仁厚”

6.币安更新LUNC和USTC充值和提现手续费,交易销毁税由1.2%降低到0.2%

7.公链Sui品牌将升级为Suinami

8.数据:跨链漏洞约占所有DeFi漏洞50%

9.Cardano跻身前三大NFT链,仅次于以太坊和Solana

10.Nansen的加密原生消息传递应用Nansen Connect已向所有人开放

11.报告:三季度加密货币总市值增长8.4%,NFT交易额同比下降73%

12.Twitter与OpenSea等合作,为NFT收藏者启用Tweet Tiles功能

13.香港证监会正在考虑允许散户投资者直接投资加密资产

14.Cosmos 计划于 11 月推出链间安全性激励测试网

15.数据:比特币波动率自2020年以来首次低于纳斯达克和标普500指数

16.彭博宣布,将在彭博终端的加密数据扩大到前50种加密货币。

长期洞察:用于观察我们长期境遇;牛市/熊市/结构性改变/中性状态

中期探查:用于分析我们目前处于什么阶段,在此阶段会持续多久,会面临什么情况

短期观测:用于分析短期市场状况;以及出现一些方向和在某前提下发生某种事件的可能性

长期洞察

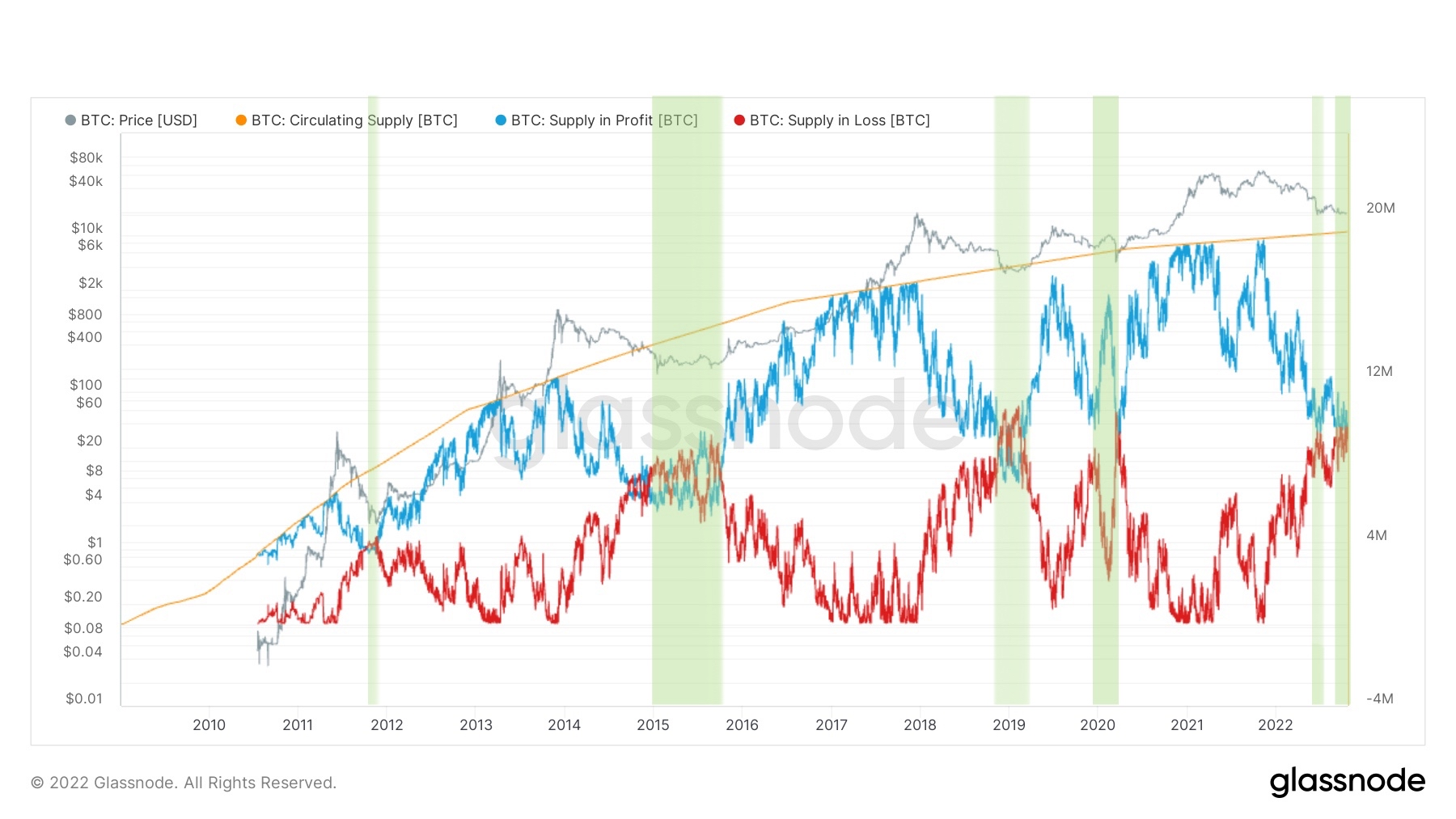

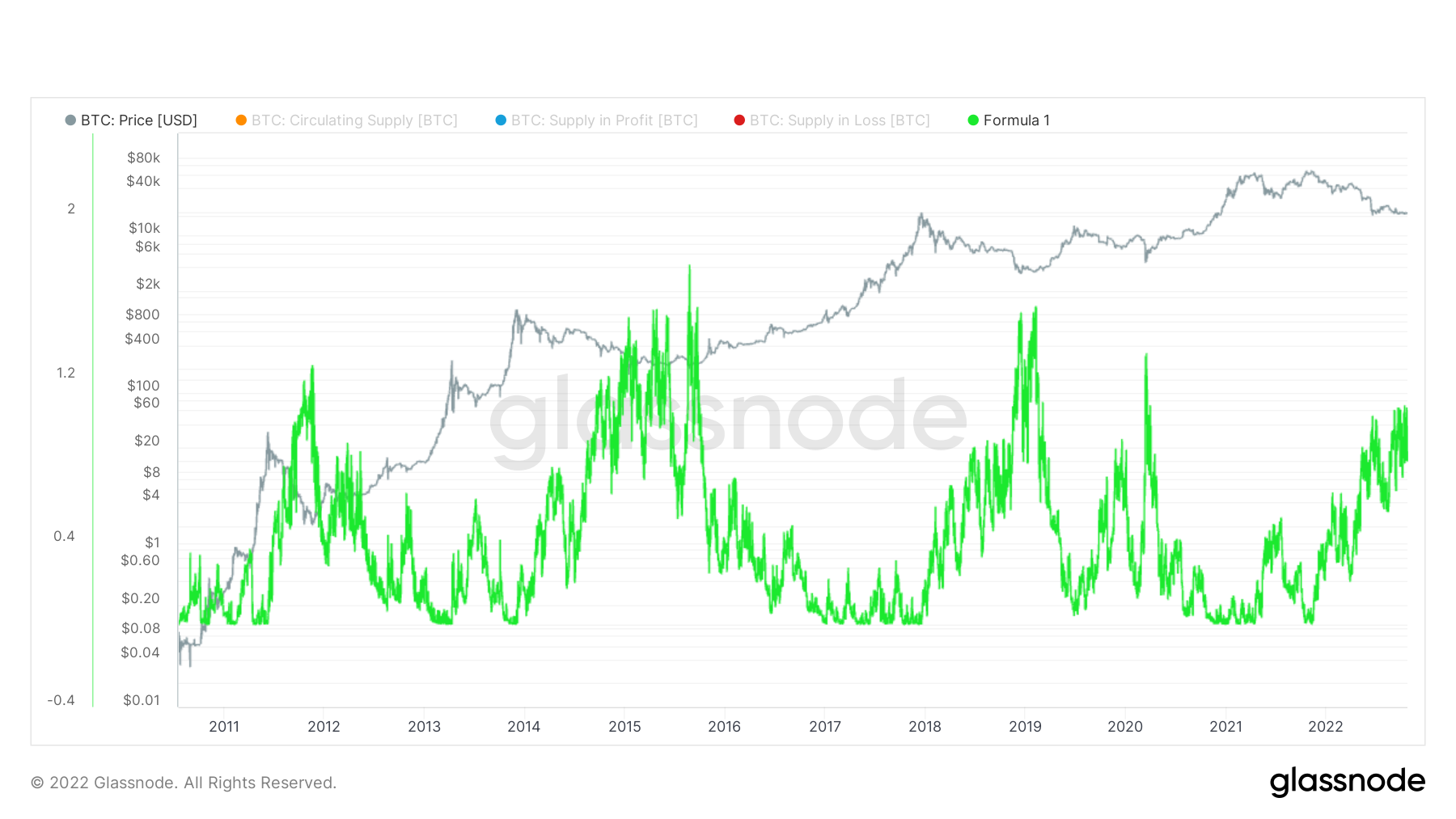

•流通量与盈亏状态

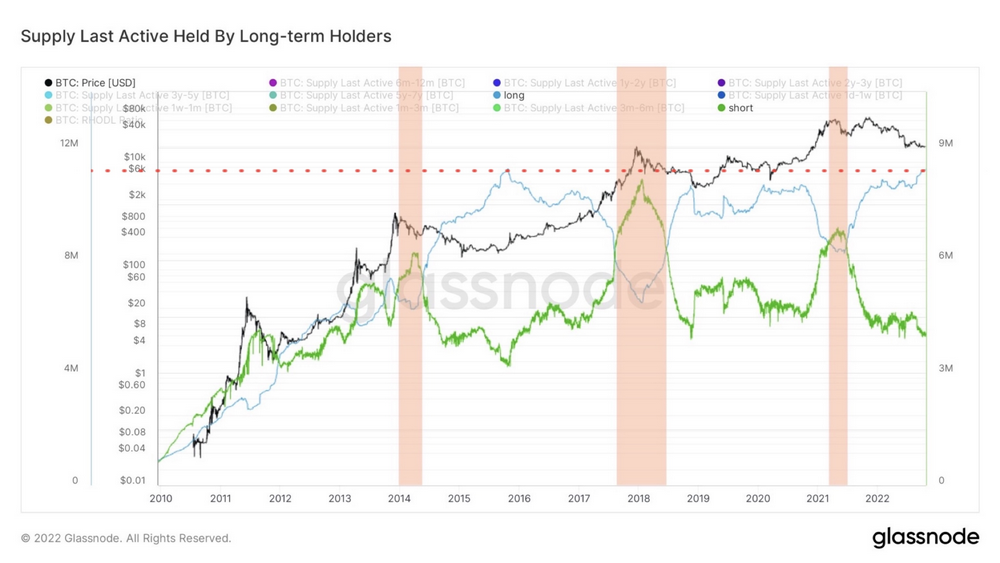

•长短期参与者持仓状态结构

(下图 流通量与盈亏状态)

•蓝色线为盈利总量

•红色线为亏损总量

•绿色区域为盈亏双方参与者的历史盈亏低位状

市场的阶段顶部风险产生主要的根本原因来自于:

当市场盈利的总量已经达到总流通量目前状态供应量的时候,市场就会有一定阶段性见顶的条件。

而当这些盈利的人抛售出手中的筹码,市场大概率对应高波动振幅或下跌。

而从历史回顾来看,一般循环多次之后将会见顶。

目前来看,盈亏双方参与者总体的亏损量状态已达到历史相对低位的时间阶段阶段。

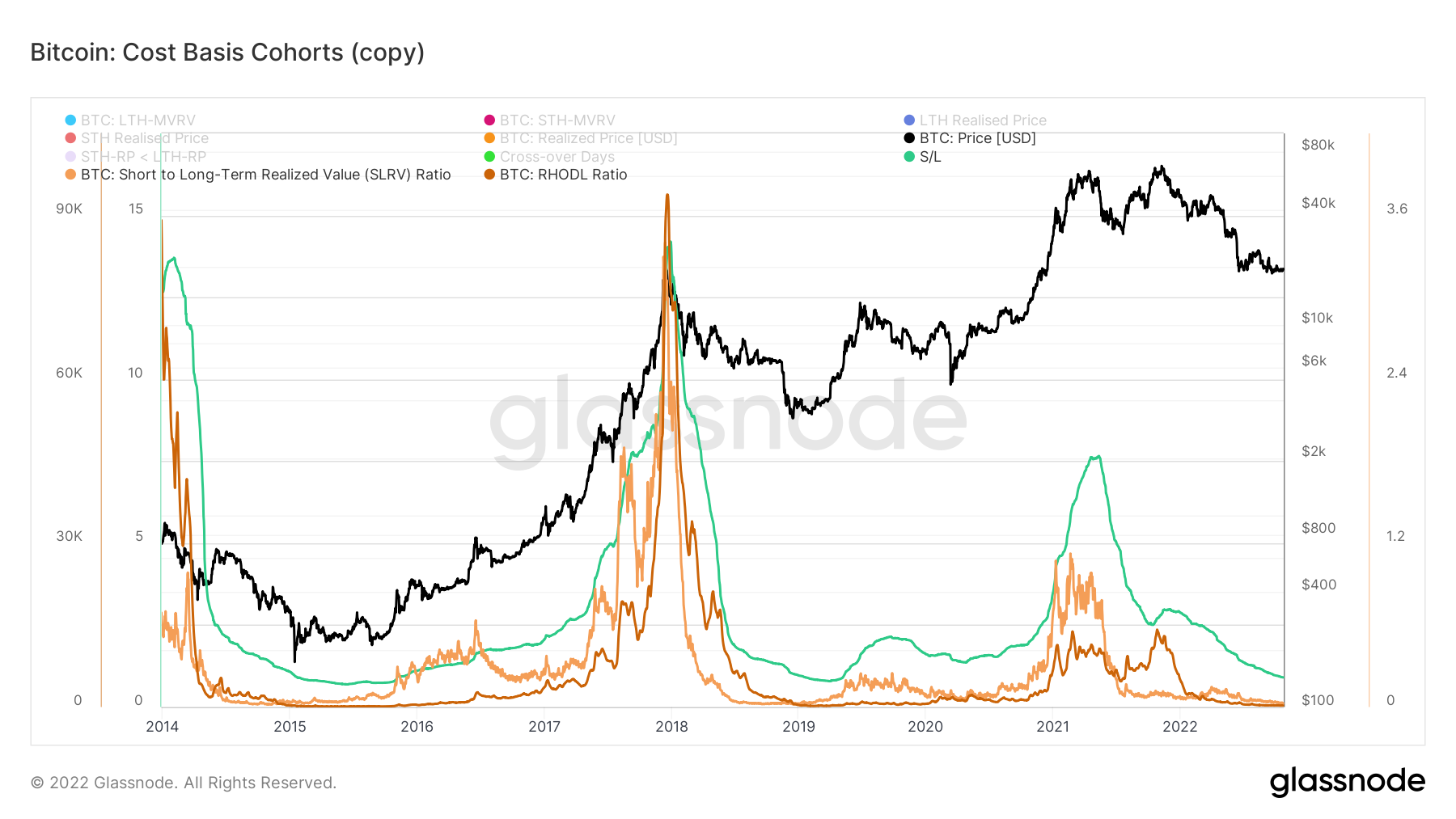

(下图 长短期参与者持仓状态结构)

而与此对应另一个状态,就是长期参与者将手中的筹码,抛向短期或新来的参与者。

当新来参与者手中积累筹码总量比长期参与者手中积累筹码,总量更高时,一般会伴随着高风险状态。

回顾历史来看,红色区域顶部往往都在此阶段发生。

从目前来看,长期参与者手中增持筹码达到有史以来最高阶段,距离历史新高只相差分毫。

中期探查

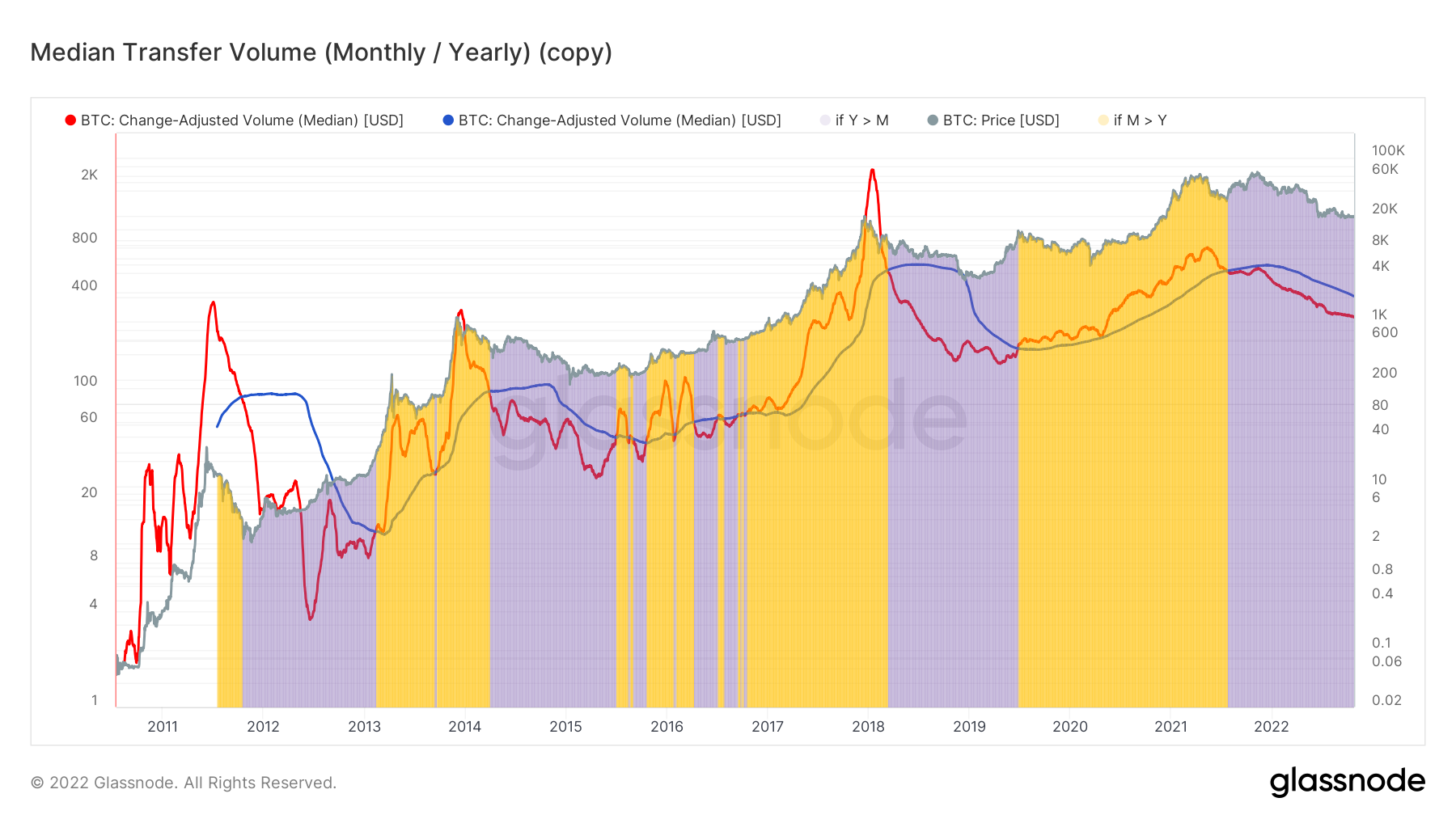

•月度、年度链上转移量

•亏损与盈利供应量之比

•交易所期货占比-30天内变化率

•衍生品日内风险系数

•永续合约持仓变化率与资金费率

•流动性三重滤网

•巨鲸交易所净头寸

市场活性与盈亏比例评级:缓慢收缩

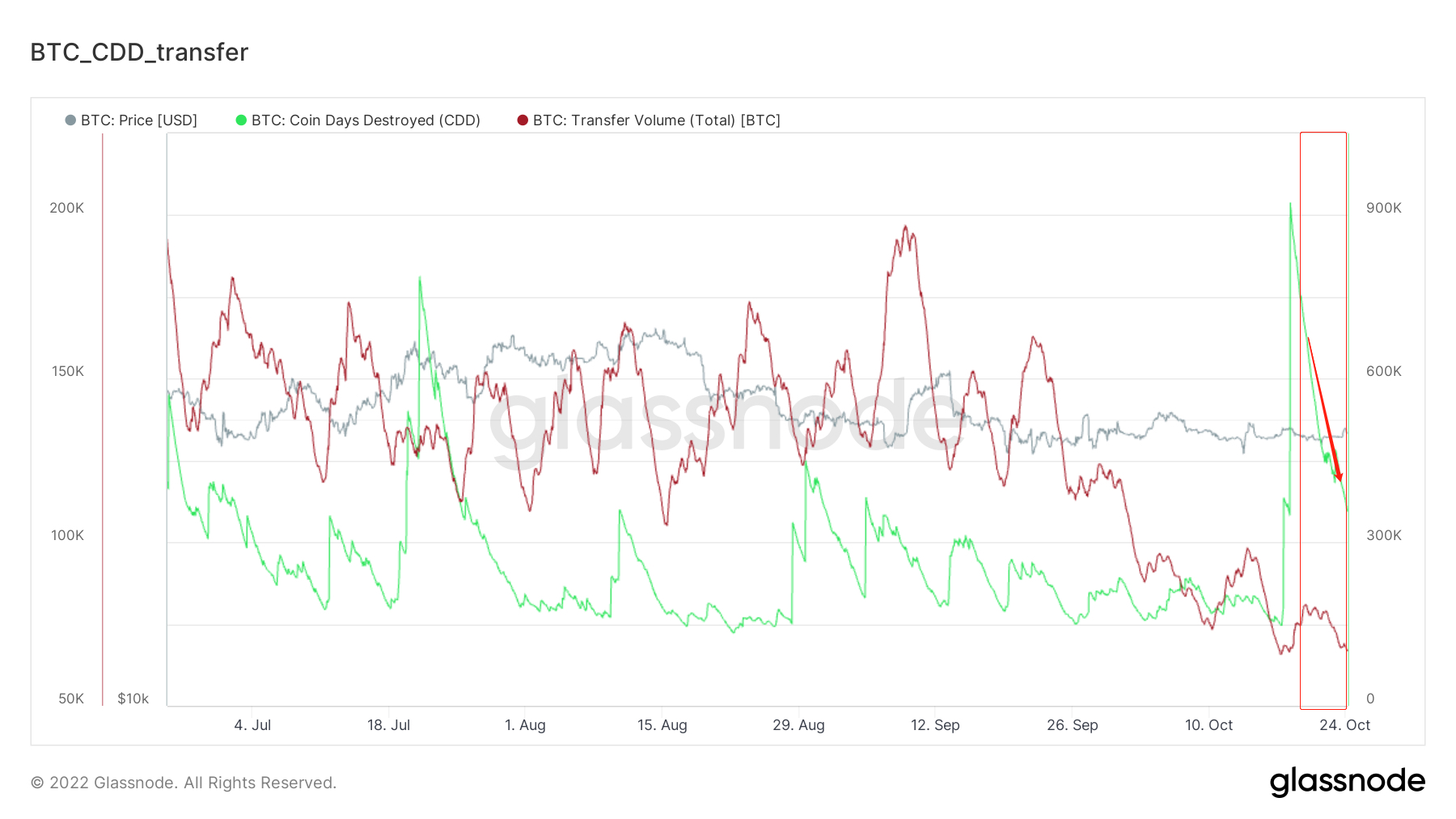

(下图 月度、年度链上转移量)

红线:月度平均交易量

蓝线:年度平均交易量

黄色区域:月度平均交易量>年度平均交易量

紫色区域:月度平均交易量<年度平均交易量

月度和年度平均交易量在1年内都在保持缓慢下移的过程中,月度平均交易量的下降情况稍带放缓。

可能与全球货币流动性收紧的相关政策有关,促使币圈的热度减少。

目前这种冷清的状态可能在逐渐地收敛,未形成拐点。

当前主要风险可能存在于宏观政策公布的时间节点,以及空间上存在着情绪变动的不确定性。

(下图 亏损与盈利供应之比)

亏损与盈利供应的比例已经到达时间上的临界点,剩余底部调整问题的博弈结构可能会呈现较为复杂的变化。

通常,市场处于较为底部的区域时,由于资金流向不定,中小级别抛压基础等因素,引发较大的震荡,致使场内参与者情绪紧绷。

当前问题主要为新生力量参与度不足,导致场内流动性仍在修复,可能会让盈亏结构在此状态下停摆。

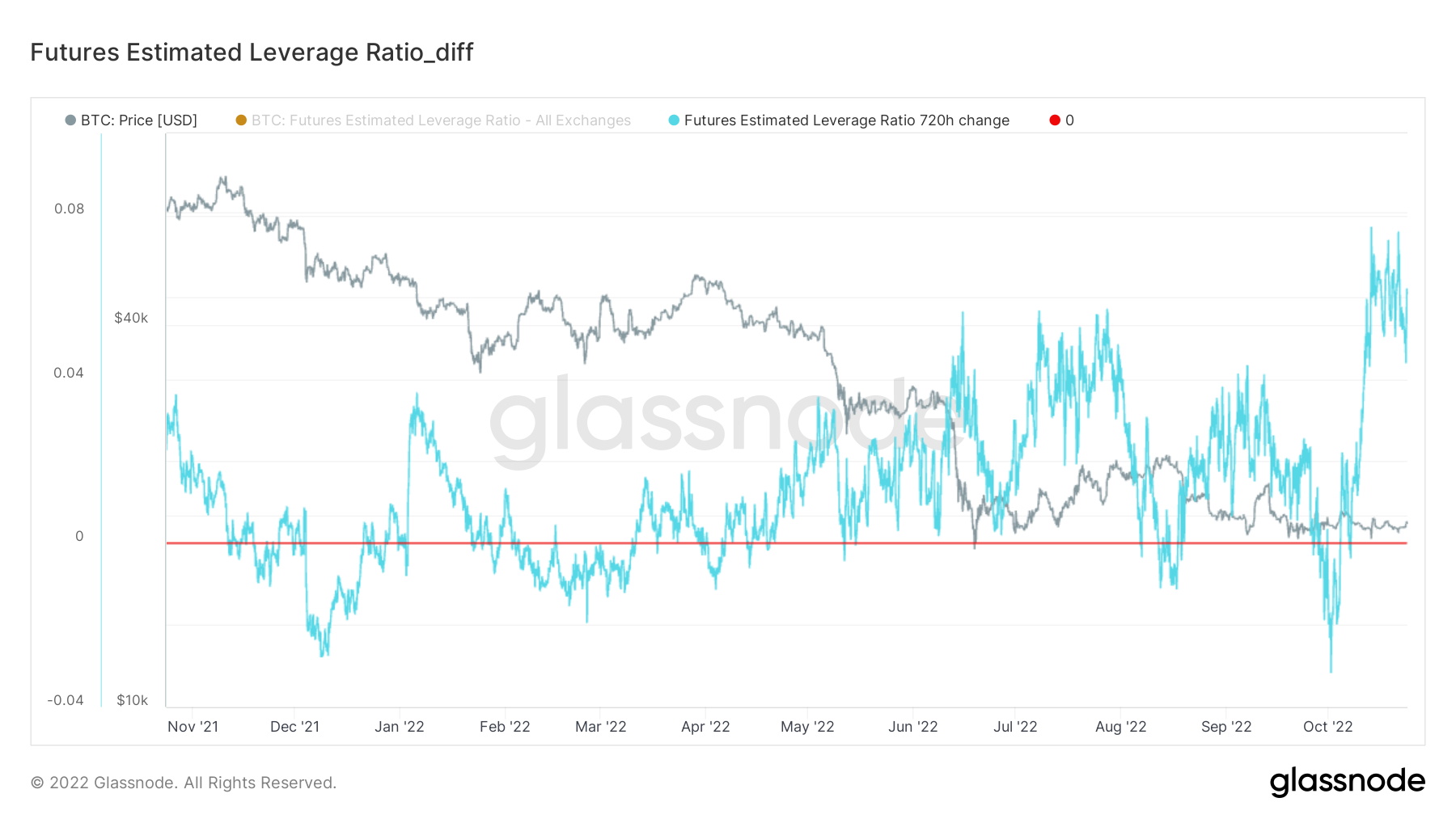

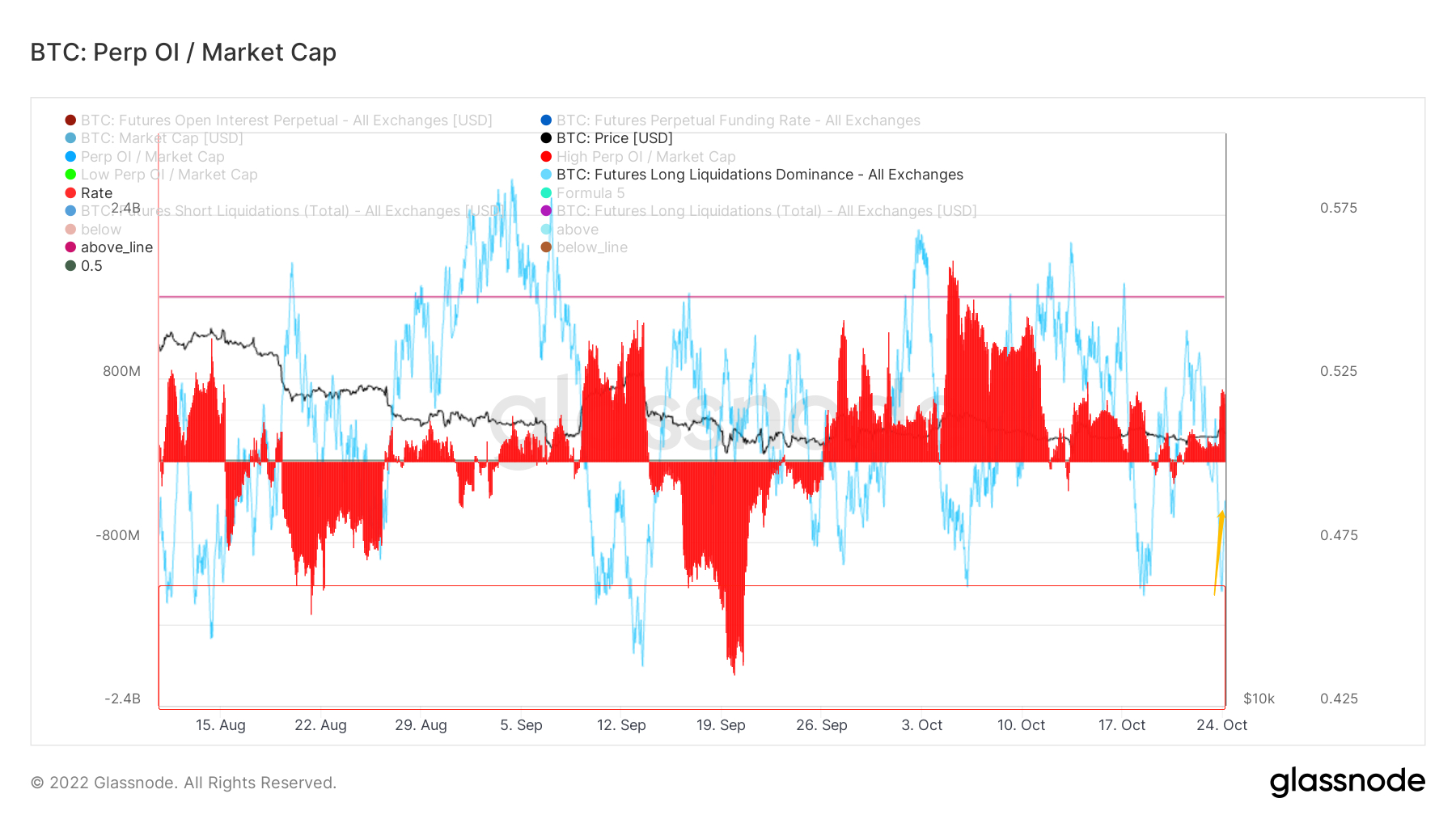

衍生品中期结构初探:占比升高,存在震荡可能

(下图 交易所期货占比-30天内变化率)

当前交易所的衍生品占比变化率呈现较高位震荡的状况。

可能交易所内有较多的衍生品下注,可能会为市场引入衍生品因素,引发较大幅度的价格变化。

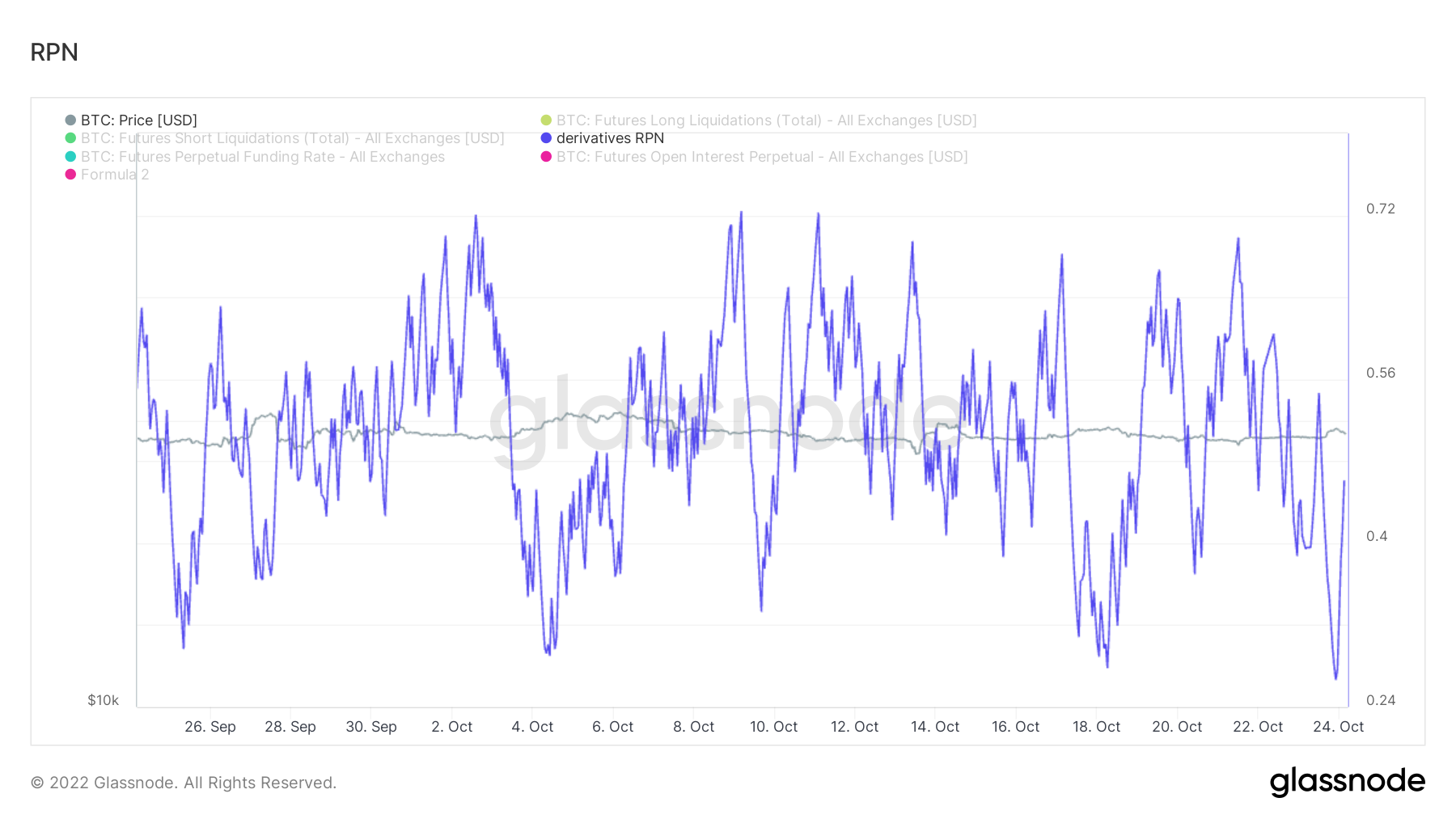

(下图 衍生品日内风险系数)

衍生品风险系数为期货清算容量的区间统计,主要反应衍生品即时性的变化对市场引发的震荡情况。

当前指标有三个前提:

1.预设期货市场的清算有极限范围,当市场出现结构性变动时,可能意味着市场风格正在切换。

2.市场环境:流动性、抛压、购买力等影响因素变化较小

3.经验范围:多头清算极限为0.72左右,空头清算极限为0.24左右

目前处于偏中性的范围内,可能博弈较为激烈。

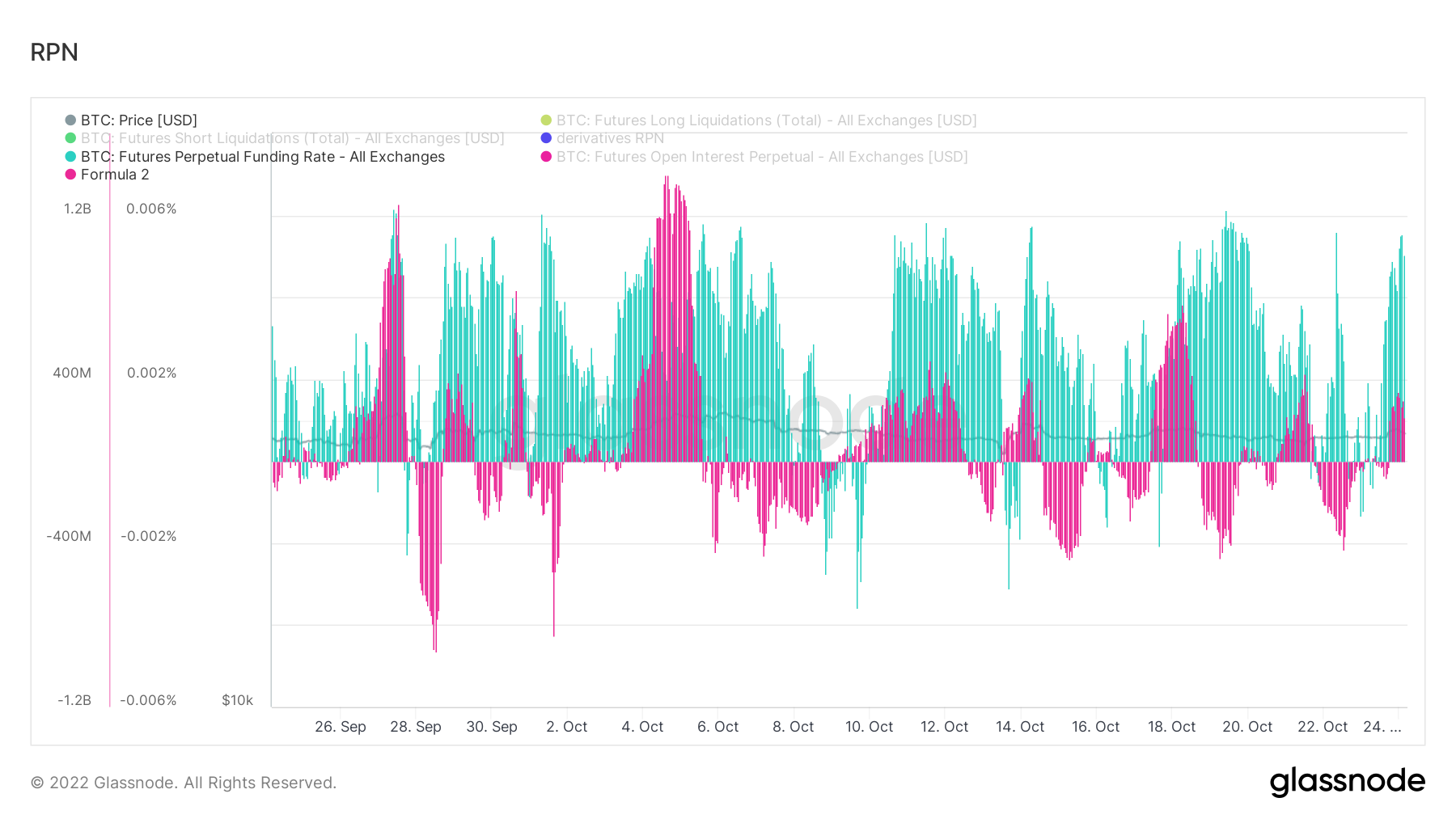

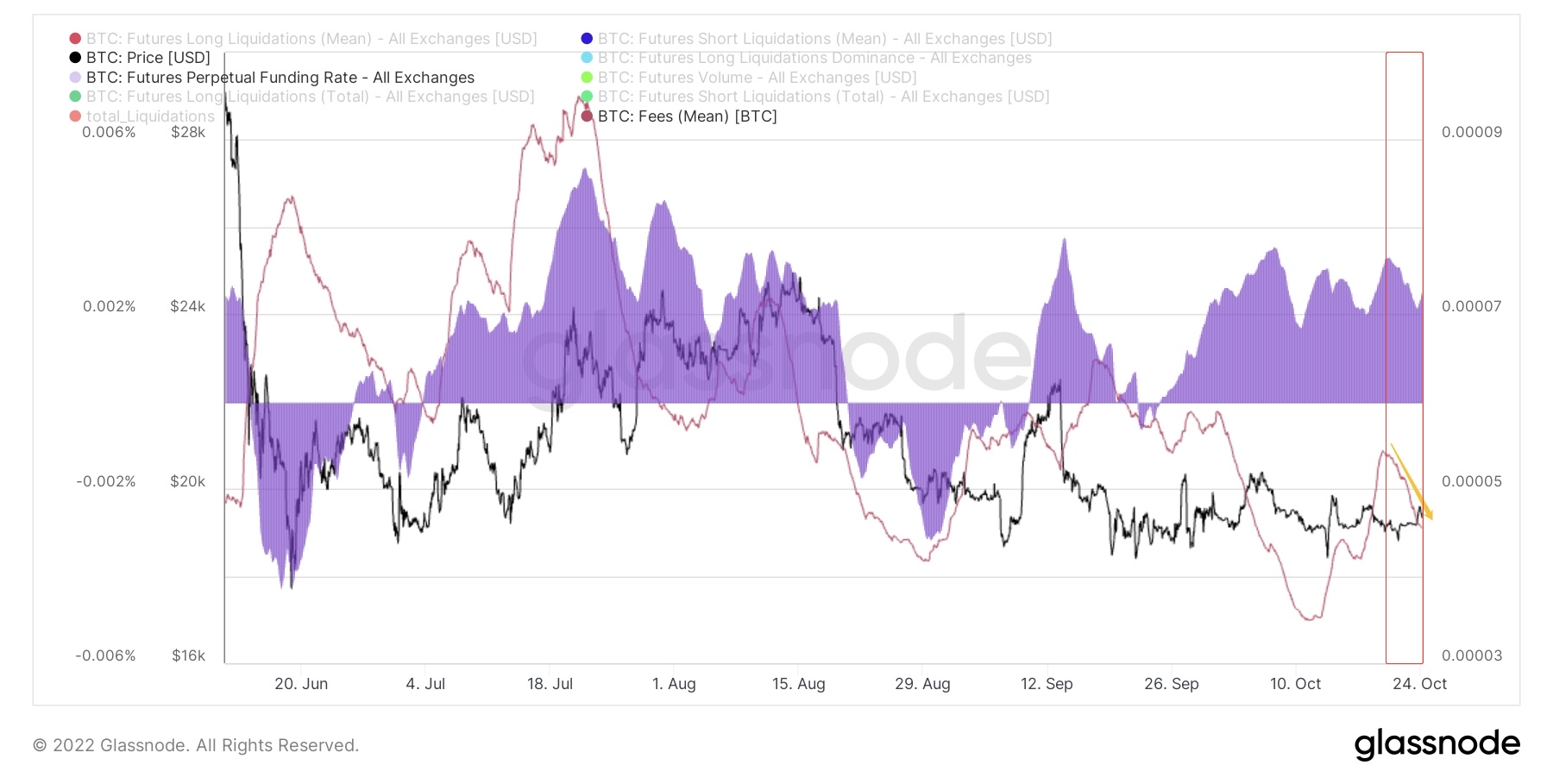

(下图 永续合约持仓变化率与资金费率)

蓝色:资金费率

红色:永续合约持仓变化率

永续合约持仓量24小时内有一定量的上升,资金费率持续为正;

可能当前场内多头持仓量上升,正在持续给空头缴纳保证金,多头占比较多的情况下,可能有挤压现象,需谨慎处理当前行情。

流动性评级:处于流动性较弱的区域

(下图 流动性三重滤网)

绿线:短期与长期参与者的平均成本之比

橙线:短期到长期的已实现价值

棕线:已实现持仓比例

三个指标构成的流动性捕捉滤网有相互补足的作用。

绿线处于不断下移的过程,可能意味着当前短期参与热情仍在修复,橙线和棕线的流动性拐点不明显,在同一状态中滑行。

流动性对于资产定价有非常重要的意义,以及流动性与黑天鹅概率存在一定程度的正比例关系。

尤其对于对冲基金而言,流动性与风控系数有非常高的密切相关性。

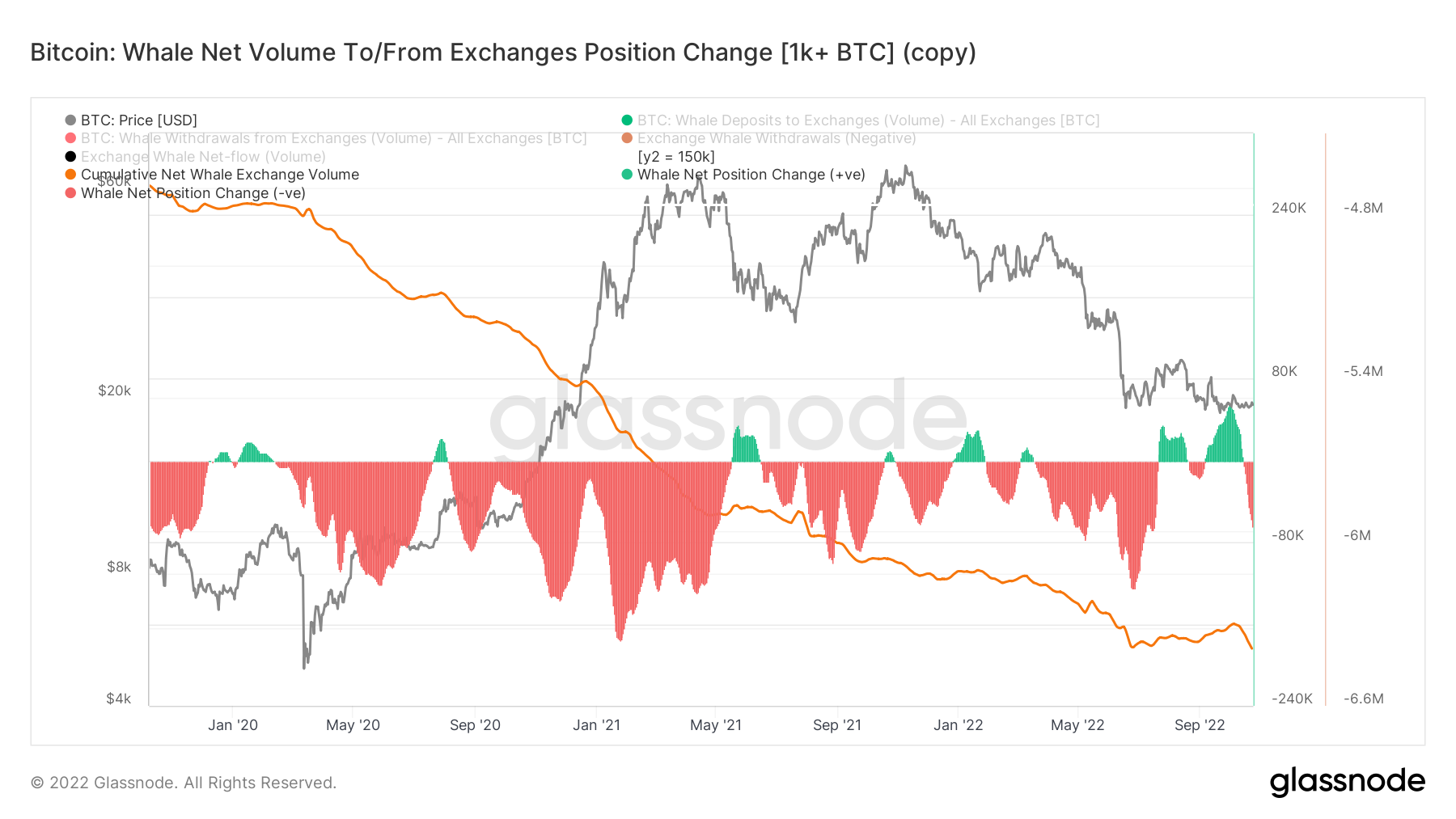

巨鲸交易所净头寸评级:巨鲸存在积累现象

(下图 巨鲸交易所净头寸)

巨鲸此前滞留在交易所内部的“潜在抛压”收缩量加大,目前偏向于流出积累。

可能体量大的群体在切换操作风格,增加变盘的概率。

短期观测

•BTC与ETH衍生品风险

•期权看涨看跌比例

•衍生品成交量

•BTC与ETH交易所净头寸

•链上活跃度与新增地址

•期货费率状态

•盈利抛压和踩踏状况

•多次抛压状态

•全球购买力

•稳定币交易所净头寸

•链下数据

衍生品评级:有初步下注现象,BTC比ETH风险稍小

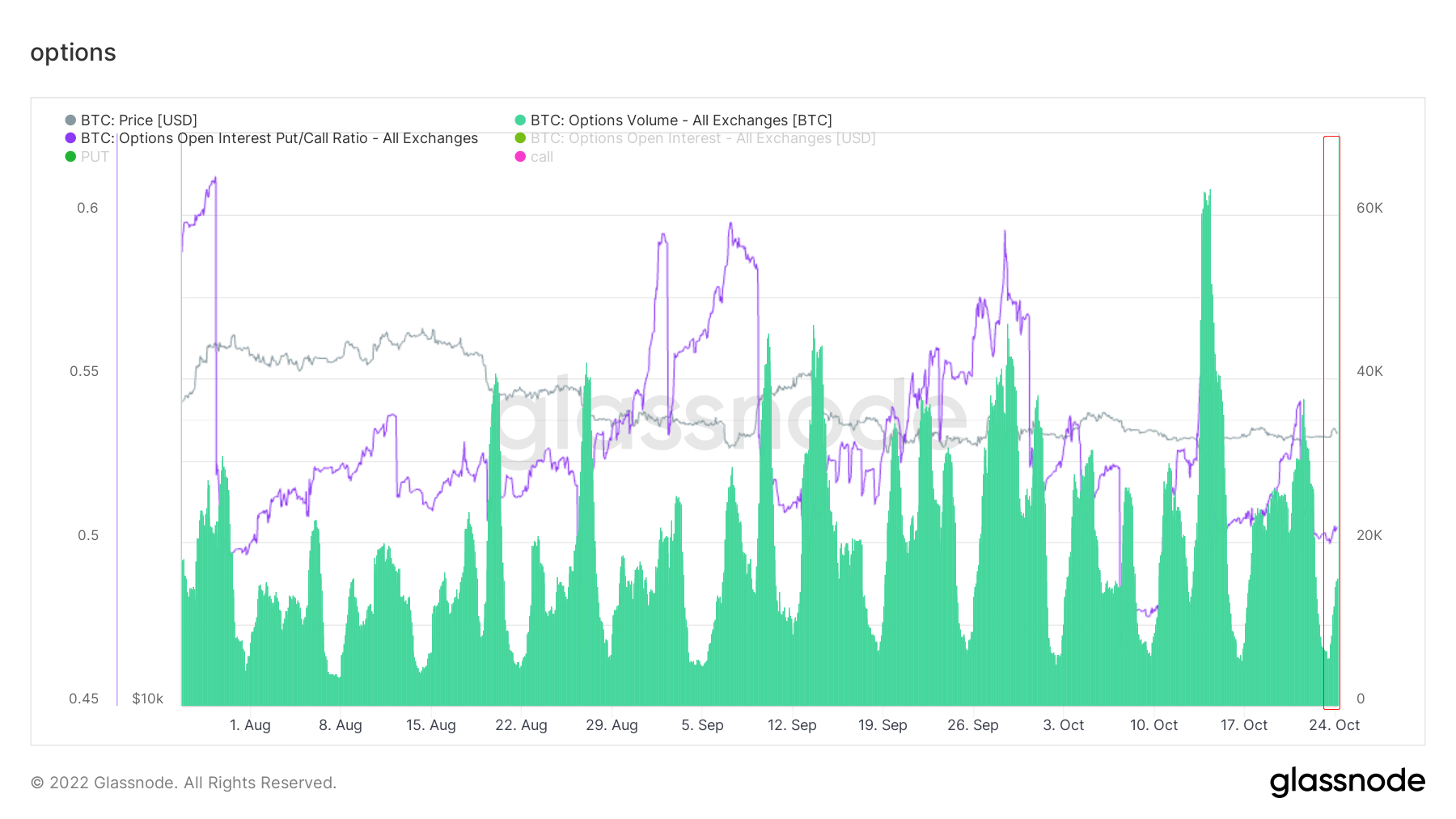

(下图 BTC衍生品风险 )

衍生品风险从之前相对低风险已经偏向于转移到中性左右。

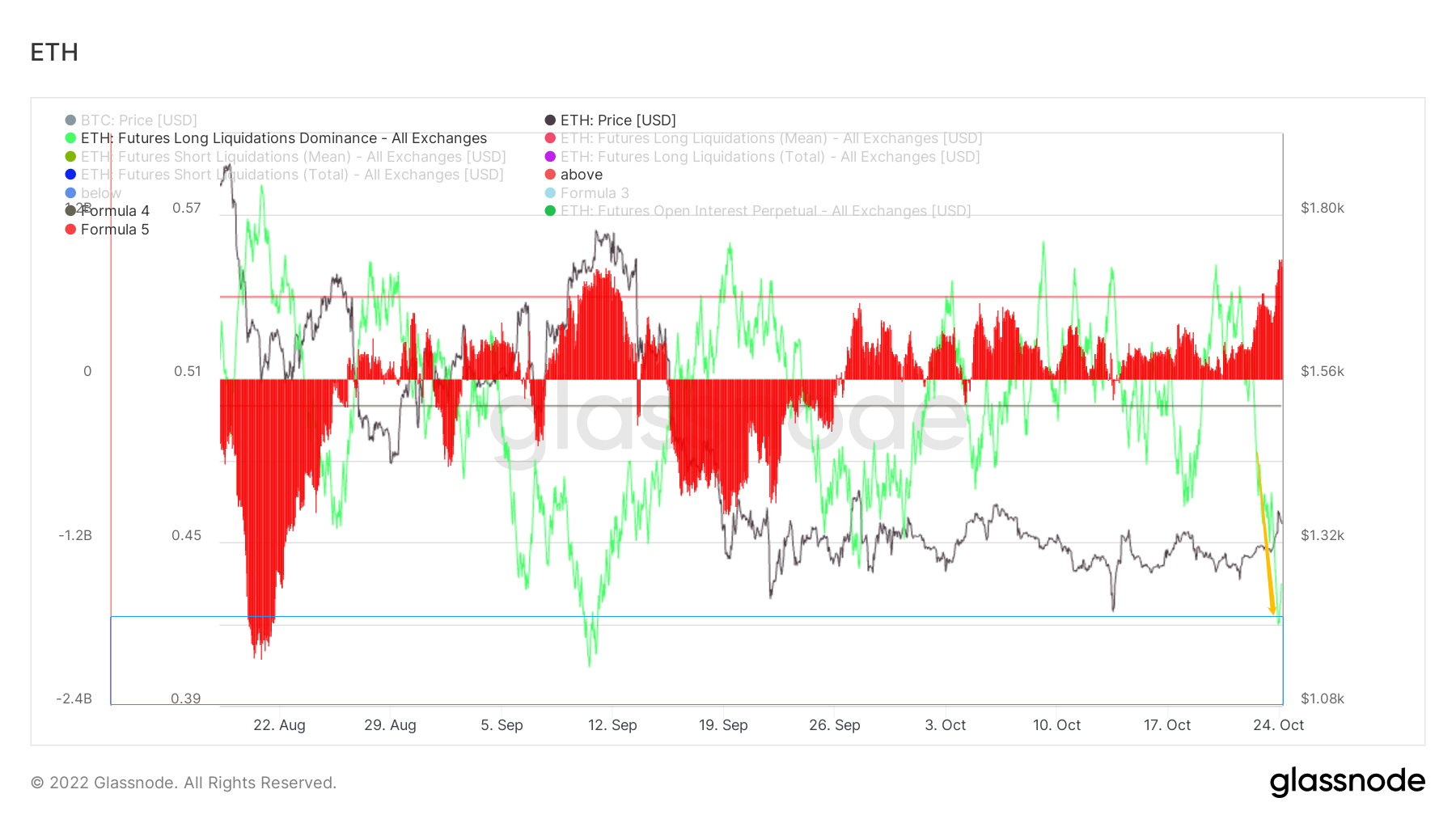

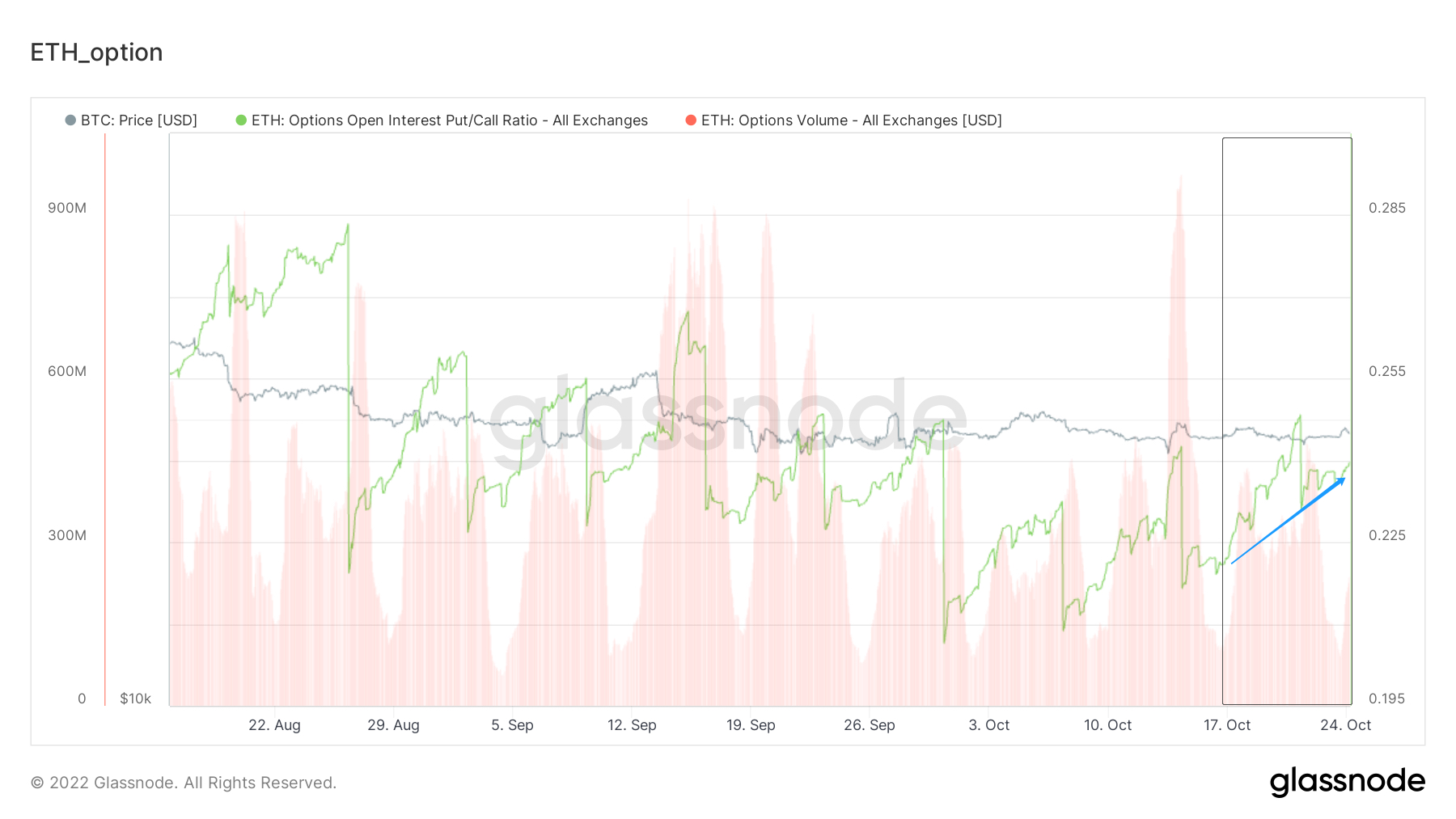

(下图 ETH衍生品风险)

ETH的衍生品风险相对于BTC稍高,从红色色块衍生品情绪变化来看,市场情绪属于多头较盛状态。

需注意ETH衍生品风险,当然就算不产生清算,在短期内也会产生一定的杠杆,会让向上阻力开始稍微变大。

(下图 BTC期权看涨看跌比例与交易量)

此时BTC的衍生品参与者并未对市场定价产生过多的保护和看多行动,在期权端口依然属于中性范围。

(下图 ETH期权看涨看跌比例与交易量)

与此同时,ETH期权看跌保护虽然在一两天内有所回落,但相对一周前依然有所上升。

表现出了当下衍生品参与者对未来ETH短期局势不确定性,下产生的一定的对冲和保护。

ETH参与者需注意衍生品风险。

(下图 衍生品成交量)

总体的衍生品成交量有稍微放大趋势,衍生品的参与者正在加大手中的筹码下注的比例。

由于目前市场可能是存量博弈,所以衍生品的影响会比一般情况下所造成的影响更大。

需关注波动;

与此同时,衍生品整体的评级配合交易策略:

对于专业的日内交易员及一定程度的参与者可以配合此数据进行一定程度的动量交易的辅助。

现货结构评级:积累持续,但略微减少

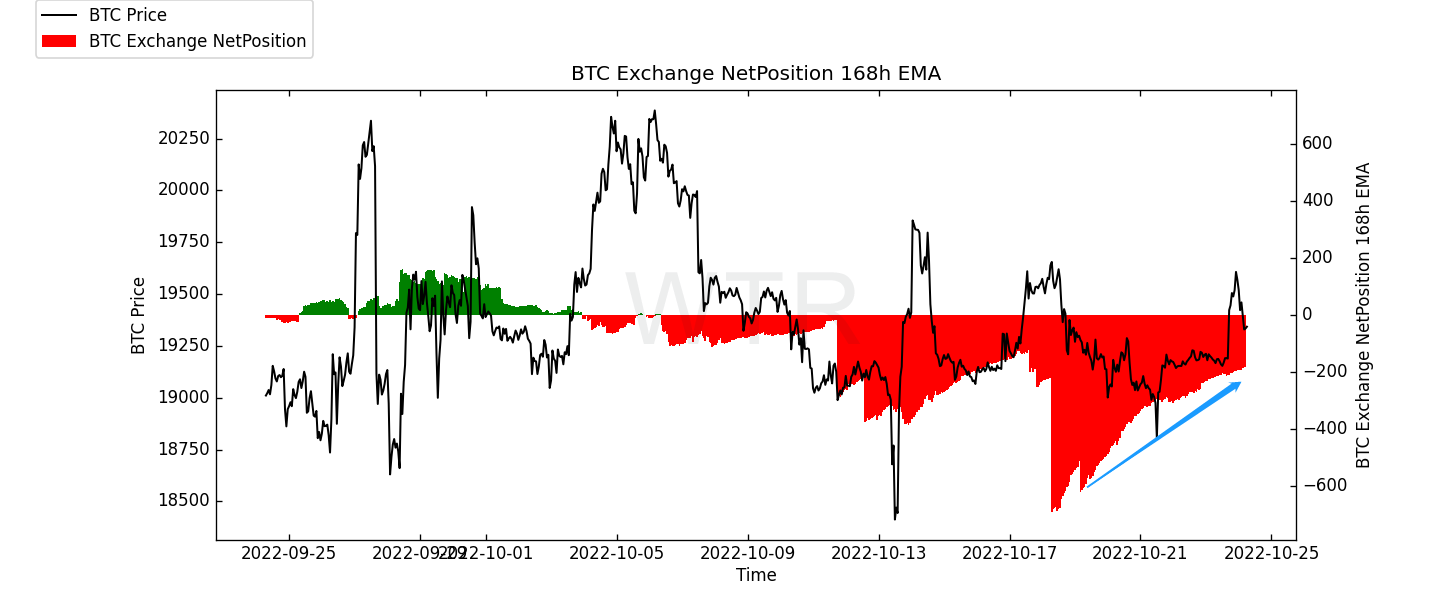

(下图 BTC交易所净头寸)

现货累积相比之前一直有一定程度的放缓;

显示最近半个月内参与者对目前状况观望的态度,暂时减缓手中对于筹码的获取。

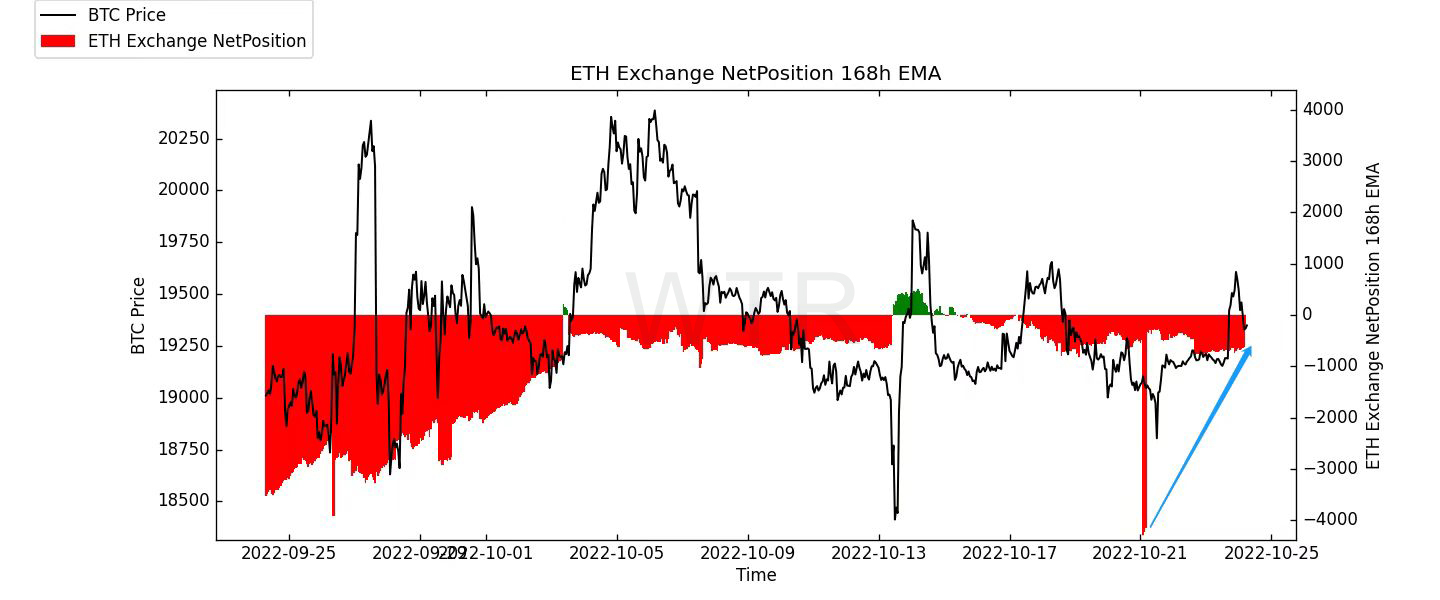

(下图 ETH交易所净头寸)

与此同时,ETH所表现的情况也是一样。

(下图 链上活跃度与新增地址)

链上数据显示,新增地址与活跃地址在近期的1个半月内,一直呈现相对震荡下降状态。

但相对好的是,链上新增情况比七月稍好。

情绪及抛压状态评级:情绪低迷,抛压较小

(下图 期货费率状态)

期货资金费率状态表现,在近日也呈现了一定程度的下降,从总体的汇率借贷来看,多头亢奋的情绪也开始逐渐下降。

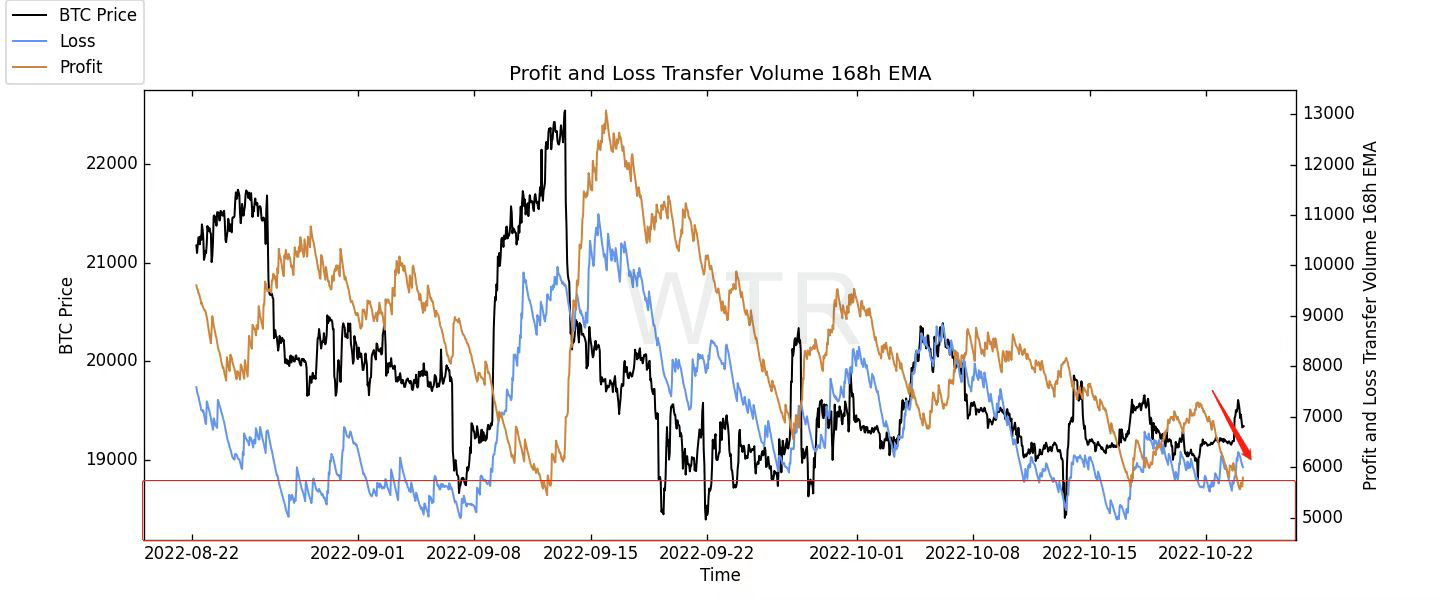

(下图 盈利亏损转移量)

亏损踩踏和盈利抛压都以达到俩月之内的低位,这表示着:无论是盈利者还是亏损者被套者,在目前市场状态,也都陷入了犹豫和观望状态。

当然,在一定程度类可能也存在一定概率的惜售现象。

(下图 多次数抛压状态)

多次抛压的地址的也进入来下降的状态;

从现货和情绪上表现来看,这一次是属于整体的低迷;

无论是亏损者还是获利者还是衍生品参与者都陷入了小心谨慎阶段。

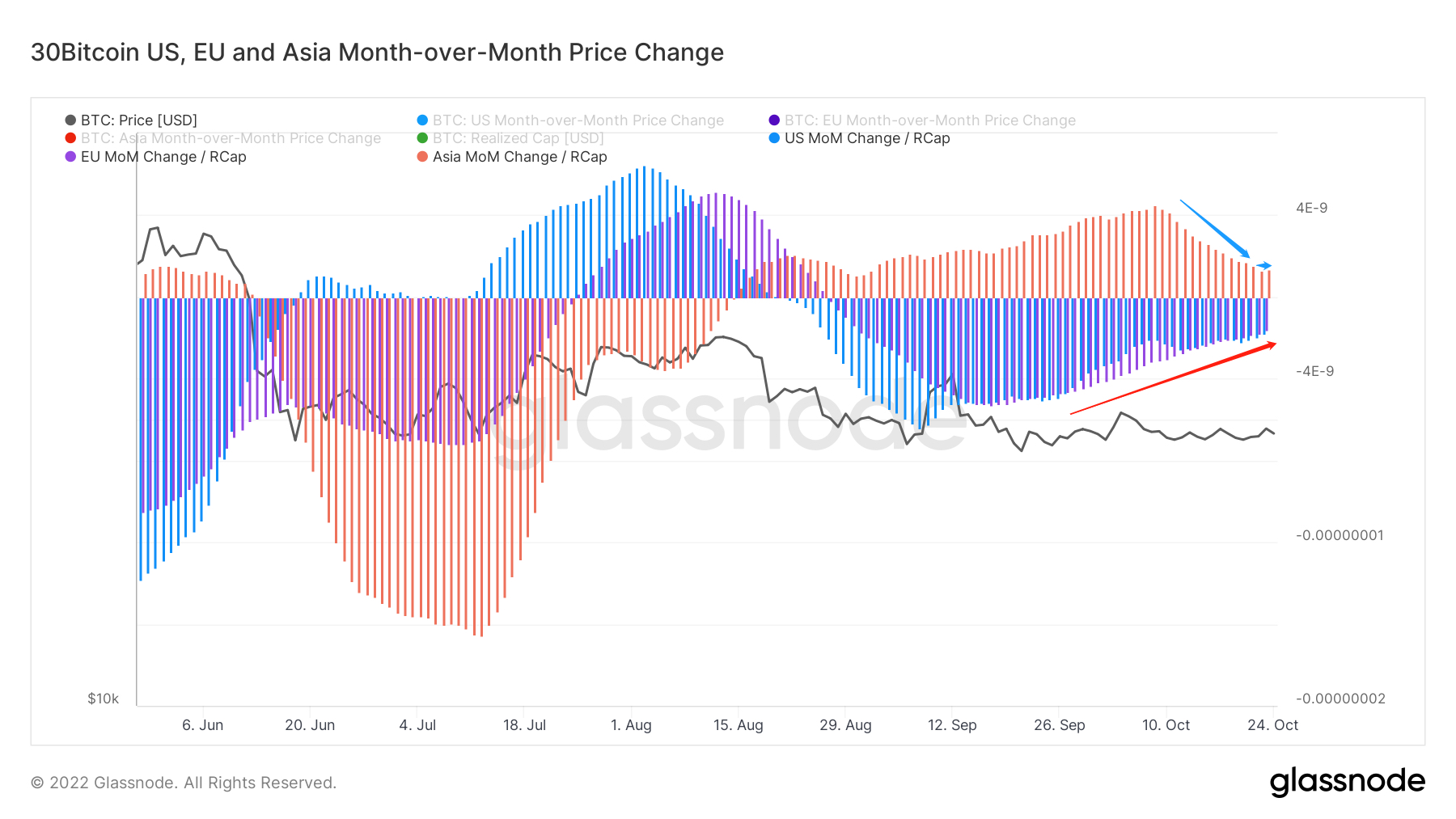

购买力评级:亚洲下降趋势变缓,欧美持续修复,稳定币等存量流出有减少趋势

(下图 全球购买力状态)

•红色为亚洲购买力

•蓝色为美洲购买力

•紫色为欧洲购买力

亚洲购买力在一个月前就开始呈现下降趋势,在近日才开始有所减缓下降趋势。

欧美购买力一直处于修复状态,但目前也陷入了短暂的停滞。

鉴于目前欧洲糟糕的现象,可以后续持续观察,欧洲购买力在加密时区的表现。

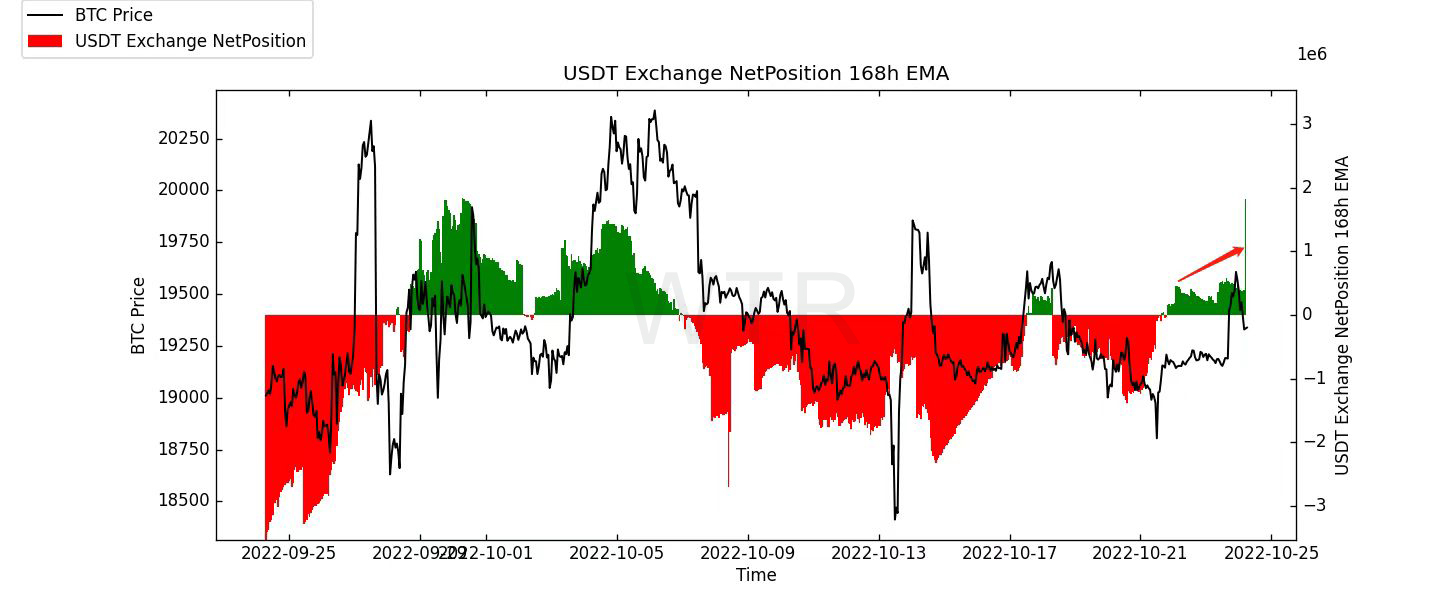

(下图 USDT交易所净头寸)

USDT有一定流入状态,但是此币种往往夹杂着过多的成分和因素。

例如:U本位期货。

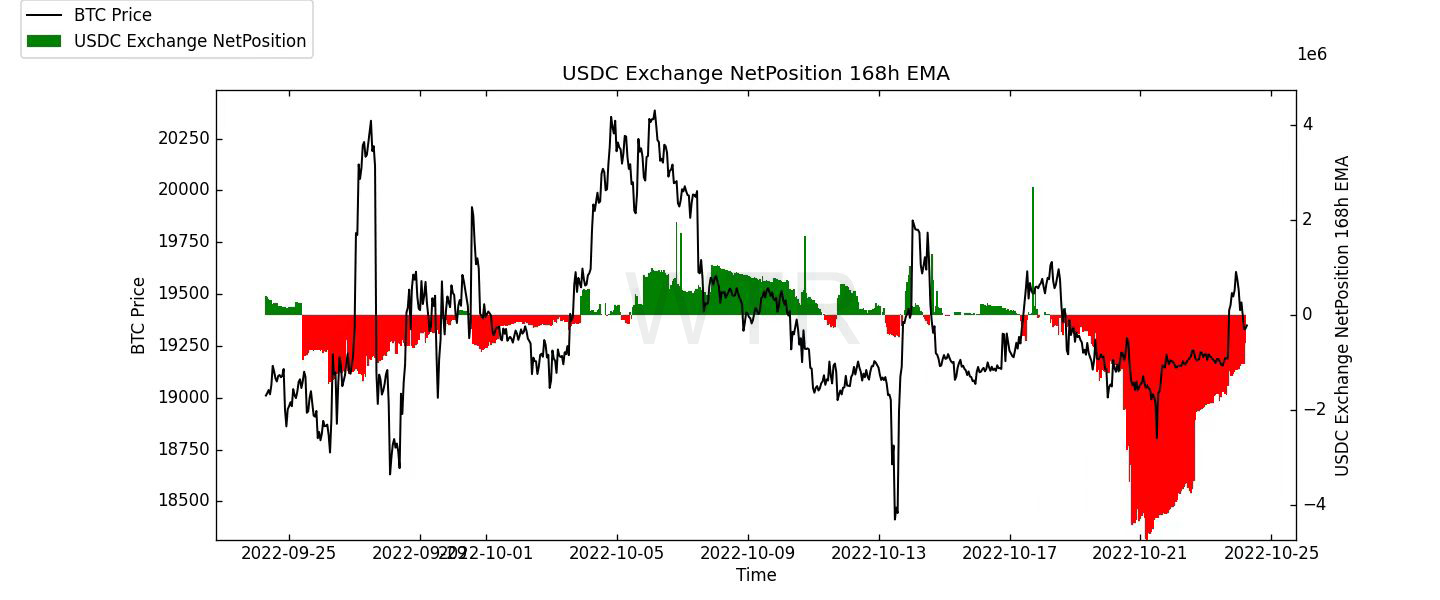

(下图 USDC交易所净头寸)

USDC 往往代表着一定程度的欧美参与者持有种类,目前此稳定币流失状态开始减少。

虽不比之前会更好,但也减缓了相对之前糟糕的情况。

链下交易数据评级: 18500以下有一定购买意向

(下图 Bitfinex交易所订单簿)

18500以下有一抹买方挂单,20000-22000有一抹卖方挂单。

(下图 Binance交易所订单簿)

18300-17500之间有买方挂单,20000-20500有一抹卖方挂单,Binance想对比来看交战稍激烈。

(下图 Coinbase交易所订单簿)

下方从18500以下开始有密集购买意愿挂单,一直挂到10000;Coinbase更代表偏向美洲的机构端参与者。

相对应从此看出他们对于细节价格并没有太多敏感性。

本周总结:

消息面总结:

美联储似乎正在转变以往鹰派作风变得温和,主要原因是担心经济急剧放缓,和利率相比之前终值的空间更小。

下月初的CPI和核心CPI将成为关注焦点。

接下来关注,是否在12月进行较小幅加息,以及明年初是否停止加息。

另一方面:

随着全球化的进程到达目前阶段,也就是逆全球化思潮的兴起;

加持着目前全球经济的衰退,与通胀环境。

与此带来的一连串的问题会在一定程度上让一些国家或组织对于全球化协作会更加的迫切。

Web3,所改变了全球化资金和协作的缺口,也就是激励环境,更进一步的信用体系。

而在此之时,AI在模块化的应用和各个领域的初步兴起,无论是自动编程还是自动绘画还是自动建模;

还是自动做视频以及自动文本,从中带来了各个领域潜在的解放更进一步劳动力的机会。

还有一个值得重视的便是AR,一般科技产品的形成并不是一蹴而就的。

会经历产品研发期和产品市场化规模,而这个过程的时间大概是10到18年的时间。

AR改变的将是交互的问题,甚至说虚拟交互和现实之间切换交互。

在未来长期的时间内,可能大概是五年,以后甚至更早;

Web3+AI+AR将形成新的颠覆和新的产业覆盖。

也许历史上将会出现很多次危机,这次可能也不例外。

但是与此更需要关注的是,每一次时代节奏都转折世界周期的变化,各个时代朝野的交替中蕴含着怎样的机会和前景。

把视角拉长,在未来15年至30年的节奏中,新的科技革命将到来;

它就像是站在海岸遥望海中已经看得见桅杆尖头的一只航船;

它就像是立于高山之最看东方已见光芒四射喷薄欲出的一轮朝日;

它就像是躁动于母腹中的快要成熟了的一个婴儿!

链上长期洞察:

1.当市场盈利的总量已经达到总流通量目前状态供应量的时,市场就会有一定阶段性见顶的条件。

2.从历史回顾再循环多次之后,往往会产生周期顶部。

3.目前来看,盈亏双方参与者总体的亏损量状态已达到历史相对低位的时间阶段阶段。

4.一般情况下,在牛市中长期参与者将手中筹码,抛向新进场的参与者;

5.而长期参与者持有的筹码总量低于新参与者总量时,往往意味着周期风险区;

6.从目前来看,长期参与者手中增持筹码达到有史以来最高阶段,距离历史新高只相差分毫。

•市场定调:

冷却与囤积;

在存量的市场中,加密内部的参与者和长期持有者仍在默默的囤积筹码。

链上中期探查:

1.月度链上转移量下降情况稍带放缓;

2.亏损与盈利供应比例显示,目前处于时间底部位置;

3.期货在交易所的占比到达较高位置,持续震荡;

4.衍生品清算风险目前处于偏中性的位置;

5.目前多头较多,需谨慎处理;

6.短期参与者情绪仍需修复,当前流动性拐点不明显;

7.巨鲸持仓风格转变,表现出积累状态。

•市场定调:

积累、博弈较为激烈

巨鲸正在积累,但多头杠杆略重,会呈现一定阻力,短期参与者情绪仍在修复。

链上短期观测:

1.衍生品参与者有初步下注现象;

2.从衍生品来看BTC比ETH风险要小;

3.ETH衍生品风险升至中性偏高,期权看跌保护一周内有所增加;

4.现货有持续积累,但速度放缓,新增地址也同步震荡下降,但比7月时稍好;

5.市场情绪低迷,同时现货抛压较小;

6.亚洲购买力下降放缓,欧美持续修复;

7.稳定币等方面购买力流失现象开始放缓;

8.链下交易所18500以下有购买意愿;

9.短期内保持在 16000~24000 概率为 64.4 %;

10.其中短期内涨不破22500~24000的概率为 63.1%。

•市场定调:

情绪低迷,现货市场低迷,已经到了进一步的存量博弈,未来需要更加注意衍生品问题。

对于策略建议:

动量策略、震荡策略。

风险提示:

以上均为市场讨论和探索,对投资不具有指向性意见;请谨慎看待和预防市场黑天鹅风险。

此报告为“WatchToweR”研究院所提供:

金蛋日记 ;麋鹿不会迷路;外汇哥;Leah

欢迎关注我们:

推特: https://twitter.com/wtrcrypto

DAO国际社群有

Discord社群:https://discord.gg/g38BzPqdPm

华语社群有:http://T.me/wtrtt