作者:Ye Xie & Anya Andrianova,彭博社

编译:Felix, PANews

美国通过里程碑式的稳定币立法,正在华尔街掀起激烈争论:这种数字资产是否真能显著强化美元地位,并成为短期美国国债(T-bills)的重要需求来源。

尽管观点各异,但摩根大通、德意志银行和高盛等公司的策略师们一致认为,无论美国总统唐纳德·特朗普及其顾问们对稳定币作为支撑美国金融的新支柱的前景多么乐观,现在就断言稳定币是“游戏规则改变者”还为时尚早。而且,一些人还看到了其中的风险。

德意志银行美国市场策略师 Steven Zeng 表示:“预测的稳定币市场规模太夸张了,大家都在观望,但没人敢下方向性押注。持怀疑态度的人也不少。”

稳定币是一种数字代币,其价值与传统货币挂钩,最常见的是与美元挂钩,波动性远低于比特币等市场化加密货币。它们在区块链上充当现金的替代品,可以像银行账户一样用于数字存储资金,也可以用于实时转账或交易。

自今年 7 月被称为《天才法案》(Genius Act)的稳定币立法正式生效以来,行业支持者将其视为关键性突破,将为美元计价的数字货币在金融体系中更广泛应用铺平道路。美国财政部长 Scott Bessent 上月估计,该法案可推动美元稳定币市场规模从目前的约 3000 亿美元,到 2030 年增长至 3 万亿美元。

根据新法律,稳定币发行商必须 100% 以短期国债及其他现金等价物全额储备支持美元稳定币。Bessent 认为,即将到来的由稳定币引发的需求“激增”将使财政部能够发行更多短期国债,从而降低对长期债券的依赖,缓解抵押贷款利率及其他与长期基准挂钩的借贷成本压力。

PGIM Fixed Income 首席投资策略师兼全球债券业务主管 Robert Tipp 表示:“财政部关注的是借贷成本”。稳定币“在这个过程中可以发挥作用”。

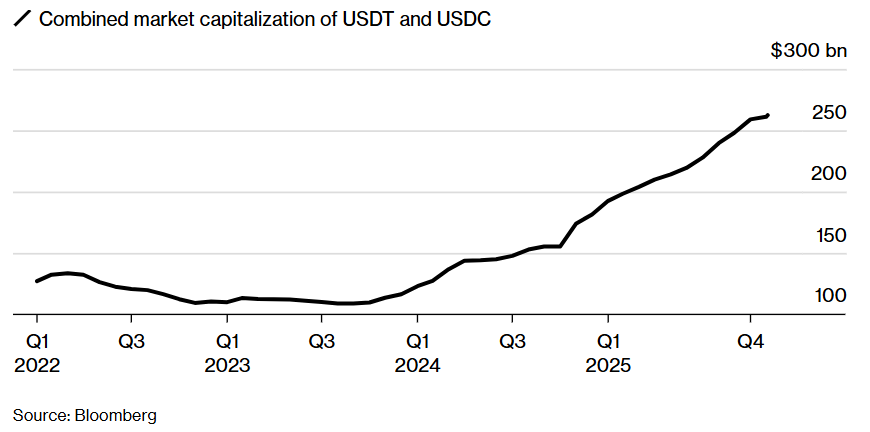

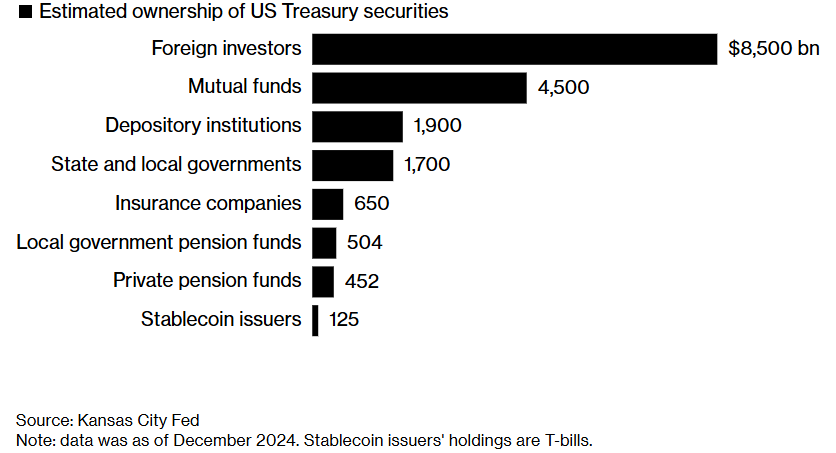

目前,美元稳定币(主要为 Tether 的 USDT 和 Circle 的 USDC)已持有约 1250 亿美元美国国债,接近去年底短期国债存量市场的 2%(堪萨斯城联邦储备银行 8 月研究)。据国际清算银行的数据,仅去年一年,这些发行机构就购入了约 400 亿美元的短期国债。不过与持有约 3.4 万亿美元国债的美国货币市场基金相比,稳定币仍是“小角色”。

过去一年,Tethe 和 Circle 代币的数量激增

大多数分析师认为,在未来一年逐步成形的监管框架下,稳定币市场肯定会扩大,但预测分歧巨大。摩根大通预计未来几年该市场规模将扩大至多 7000 亿美元,而花旗集团乐观的预测可能高达 4 万亿美元。

摩根大通美国短期策略主管 Teresa Ho 表示:“当然,过去一年我们看到了很多积极的发展势头。但其增长速度——我认为它不会在短短几年内就增长到 2 万亿美元、3 万亿美元或 4 万亿美元。”

加密行业支持者的终极目标是让稳定币成为主流支付手段,这将直接挑战传统银行体系。中小银行尤其担忧存款外流导致信贷收缩;大银行则计划发行自家稳定币,通过储备金的利息盈利。

目前稳定币仍主要用于加密货币交易,近期市场剧烈波动显示数字资产情绪变化之快,稳定币也可能出现资金流出。即使最乐观的增长预测成真,对国债需求的实际提振也可能远低于预期。

净效应为零?

怀疑论者指出,稳定币的资金流入主要来自四个渠道:政府货币市场基金、银行存款、现金以及海外对美元的需求。

稳定币发行商在债券持有者中占比很低,仍属“小角色”。

截至 2024 年 12 月,稳定币发行方的国债持有量

鉴于《天才法案》禁止稳定币支付利息,追求收益的投资者几乎没有动力将资金从储蓄账户或货币市场基金中转移出来,这限制了其潜在增长。而且,即便投资者确实从货币市场工具(目前是短期国债的最大买家)转移资金,净效应也可能为零:并非创造对短期国债的新需求,而只是改变了持有者的身份。

外交关系协会高级研究员 Brad Setser 表示:“我对此持怀疑态度。如果稳定币需求激增,一些现有国债持有人会被挤出市场,转而投向其他替代品,比如其他短期证券。”

白宫首席经济学家、现任美联储理事 Stephen Miran 承认,美国国内对稳定币的需求可能有限,但他认为真正机会在海外——那里的投资者愿意接受零收益以换取美元资产敞口。

美联储理事 Stephen Miran 认为,以美元计价的稳定币将吸引海外需求

在最近的一次演讲中,美联储理事 Miran 将稳定币的潜在影响与美联储的量化宽松政策以及大幅压低利率的全球“储蓄过剩”联系起来。

渣打银行估计,到 2028 年,资金向稳定币转移可能会导致发展中国家的银行出现约 1 万亿美元的资金外流。这种情况几乎肯定会促使这些国家的监管机构限制稳定币的采用。欧洲中央银行等正在开发自己的数字货币,以应对来自私人美元稳定币的竞争。

高盛分析师 Bill Zu 和 William Marshall 写道:“如果资本管制限制了传统美元的获取,那么它们也可能适用于美元稳定币。”

美联储因素

另一个削弱稳定币对国债需求影响的因素可能是美联储本身。CIBC 策略师Michael Cloherty 指出,如果稳定币把流通中的美元“隔离”(这是美联储资产负债表上的负债项目),那么美联储就需要相应地缩减其资产规模,包括其 4.2 万亿美元的国债投资组合。这意味着“大部分”稳定币带来的国债需求可能只是替代了美联储的持仓。

过度依赖短期债务也会有代价:政府融资的可预测性降低,需要更频繁地进行债务展期,并使美国面临市场状况变化的风险。而且任何变化都不会在一夜之间发生。

德意志银行的 Zeng 估计,未来五年稳定币可能会增长 1.5 万亿美元,资金来源是美国国内和海外资金池的流出。每年将带来约 2000 亿美元的增量国债需求——这是一个相当大的数额,但相对于美国政府庞大的借款规模而言,只是九牛一毛。联邦债务已膨胀至超过 30 万亿美元,预计未来十年还将再增加 22 万亿美元。

伦敦标准银行 G10 战略主管 Steven Barrow 表示:“我不会仅仅因为政府可能有了新想法就对美元和美国国债盲目乐观。说稳定币解决不了任何问题,这种说法是错误的,但它‘无法让你摆脱债务和赤字的泥潭’,这才是真正令人担忧的地方。”