RWA (Real World Assets,真实世界资产)概念正在受到更多的讨论,在花旗最近一份给出的报告中,预计至 2030 年,高达 4 - 5 万亿美元的资金可能会流向这个市场。

RWA 主要指非区块链系统的资产别类,最流行的 RWA主 要有以下几类:现金(美元)、金属(金、银等)、房地产、债券(美债居多)、保险、消费品等,也涵盖房地产、艺术品、气候资产以及无形资产(如碳积分)等非证券类资产。其资产规模远超 Crypto 原生,参考传统市场数据,固定收益债券市场价值就达到 127 万亿美元。

然而,过去近十年的发展中,基于合规、技术、认知等方面的壁垒,RWA 进展缓慢。以 2018 年下半年曾跑出的 STO 概念为例,其市场规模长期难有突破。

随后的 MakerDAO、Aave 等头部 DeFi 协议相继于引入 RWA 市场,允许真实资产的抵押借贷,但 RWA 概念仍未激起更大的水花。

而在市场下行区间,DeFi 链上原生资产的收益大幅下降,无风险收益类产品在 DeFi 中的作用被重视,以链上国债(美债)为代表的基于固定收益的 DeFi 市场成为了 RWA 类别下的、具有更多可能性的叙事。

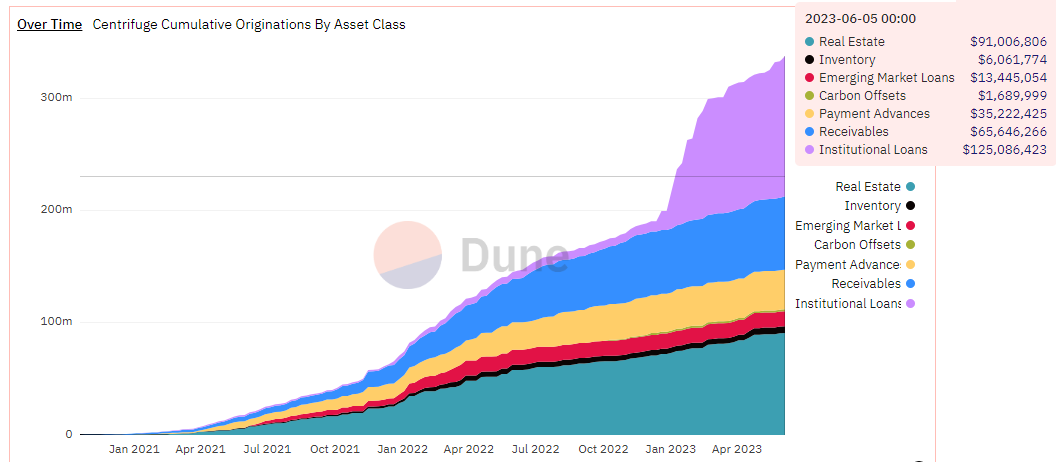

链上 RWA 本身就需要信誉、合规机构、市场共识等前提来承载,无论从资产流动性需求,还是从 DeFi/TradFi 的需求来看,短期国债相对更适合起步。我们可以将视线集中于 RWA 概念中这一细分场景,从 Dune 数据也展示出这样的趋势:

DeFi 市场上,整体的 TVL 已从 2021 年 11 月的高点(约 178.79B)下降至目前 54.25 B, 下跌几乎近 70%,DeFi 收益也在动荡下跌,从高点跌至 3% 左右或更低,相对而言,加息导致的美债收益率已高于更加震荡的 DeFi 收益。

接近 5% 的无风险年化收益,已经足以让市场盯住 USDC / USDT 等稳定币发行商在美债利息上的收益。相对于地产、传统基金等 RWA 资产类别,链上美债或是一个安全、合规、流动性更好的选择。

倘若面对一个庞大的债市市场预期,链上美债不再经由稳定币,以更低的成本来增加流动性的释放,同时给 DeFi 乐高再添一层预期。从这个角度来讲,DeFi 无风险收益率将对标在 2 年期和 5 年期之间(4.5%),至少应不低于 10 年期美债 4%。

从流动性和定价权两个方面来看待 RWA 的价值,美债 RWA 将是机构与资金从传统市场自由流入加密领域的一个方式,美债本身即流动性,或能够为市场引入新的流动性。

可从以下三个方向来关注:

链上美债及公共固定收益类 RWAs

- OndoFinance:

通过代币化基金的方式针对美债发售,为投资者提供四种债券,美国货币市场基金(OMMF)、美国国债(OUSG)、短期债券(OSTB)、高收益债券(OHYG)。用户参与 KYC/AML 流程后可以交易基金代币,并在 DeFi 协议中使用这些基金代币。(例如,通过 KYC的 OUSG 持有人能够存入 Ondo 开发的去中心化借贷协议 FluxFinance 借出其代币,将 USDC杠杆化)

*Ondo 需要 KYC 及一些个人信息,以及最小 USDC 规模要求。

- Cytus Finance:

Cytus 旨在合规情况下,让投资人在稳定币不出金的情况下获得美国国债收益。Cytus Finance 的美国国债池子混合了一年期,半年期,三个月和一个月期不等的债券。目前提供两种有流动性的固定收益池子:5-6% 收益的房地产债权池和 2-3% 收益的美国国债池。

*相较于只能针对于美国用户服务的姐妹公司 Robinland ,Cytus 旨在为美国以外的用户提供服务,但仍需用戶完成 KYC 流程,以符合 SEC 的規定。

- T Protocol

T Protocol 是链上无许可美债产品,基于 Liquity fork,旨在为无需许可的美债提供完整的 DeFi 可组合性。用户可通过 USDC 铸造 TBT(底层为 Matrixdock 的 STBT)。TBT 始终可赎回 1 美元的 USDC,收益通过 rebase 方式发放。

协议中的还有其他 Token :sTBT 由已经经过 KYC 的机构发行的 rebasing 代币,作为 TBT 的抵押品;wTBT 是由 TBT 封装的一种生息资产,用户在获得债券收益的情况下,可参与其他 DeFi 活动。在 velodrome、veSync 等 DEX 有流动性。

*其官网表明美国或其它被制裁地区不能使用,但实际使用中不需 KYC。

- IPOR

市场上还出现了利率衍生品,旨在通过利率互换烫平利率波动。IPOR 利率反映 DeFi 市场的基准利率,开源让其他人集成到智能合约中。DeFi 用户可通过交易 IPOR 达到以下目的 对冲、套利 、推测。其做法和 LIBOR(London Interbank Offered Rate,即伦敦同业拆放利率)类似。

基于 RWA 资产的非足额抵押借贷协议

基于 RWA 资产的协议可提供抵押不足(Undercollateralized)的贷款,使得DeFi 投资者将资金借给不同的金融机构(如债券、房地产)等,由于金融机构在协议借贷时无需提供链上资产抵押,其所支付的利息往往更高,让 DeFi 投资者获得更高的稳定币收益与回报。

这类协议为机构提供抵押不足的贷款方式各有不同,成熟的 Maple Finance、TrueFi、Goldfinch 等协议在 RWA 资产上的进展,可以体现出 RWA 资产与 DeFi 结合的最新趋势。

- Maple Finance

Maple Finance 引入的新流动性池:现金管理池,通过独立的特殊目的公司(SPV)作为现金管理池的唯一借款人,以投资于美国短期国库券。Maple 与合作平台收取管理费用,其余收益均分配给存款人。

*经过 KYC 的非美国合格投资者才能参与。

合成资产

由于 RWA 的链下资产上链涉及的合规性要求是所有赛道里最高的,其发展往往受到制约(参考之前 Terra 生态中红极一时的 Mirror,股票 RWA 资产类别极佳,但合规问题的难度最大)。

在这种情况下,DeFi 与 RWA 资产的创新可能会重新回到合成资产的方向上。

该赛道以 Synthetix 协议为代表,合成资产能够将股票、商品等锁定抵押品以创建合成资产,以挂钩的衍生品的形式进行链上交易。

无论如何,DeFi 与链下资产收益需要一个合适的接口,在市场下行区间,DeFi 需要来自内部或者外部的自我造血能力,有稳定价值的、有真实需求的 RWA 资产可能会带来更新的用例。