今天来聊聊StETH/ETH的事情,也就是交易对流动性即将耗尽。

顾名思义,stETH是ETH上的质押版本,其目的就是为了保护合并后的ETH安全。

先来介绍一下stETH是什么?

stETH是以太坊生态系统的支持者,Smart Yield 计划一直致力于为产生 ETH 收益提供最佳风险回报率。使用原生协议的 Staking 策略是在单一资产中产生收益的最低风险策略——我们可以将原生 Staking 策略与传统金融中政府债券面临的风险进行比较。

在 SwissBorg,非常负责任地评估DeFi 平台,其跟踪记录可以追溯到 DeFi 收益的开始。以太坊 Staking 需要仔细分析的风险是提供 Staking 机制的平台的交易对手风险。由于内部尽职调查和风险评估分析,Lido是确定的最佳质押提供商。以太坊社区也同意,因为 Lido 拥有业内第四大 TVL,以太坊排名第一,持有 32%(420 万 ETH)的 ETH 流通供应。

因此,stETH 和 ETH 应该是一一对应的,并且在 Curve 上有一个流动性池。

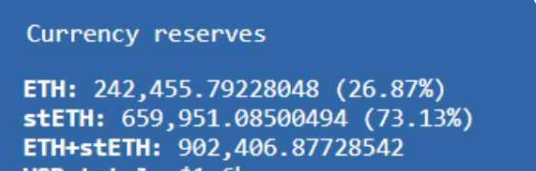

然而,现在 Curve 上的流动性池已经变得极度不平衡,stETH 的比例接近 75%,这是前所未有的倾斜率。

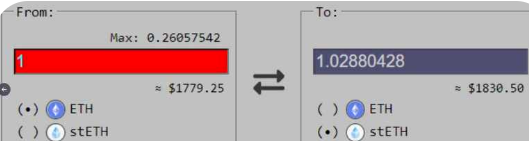

这导致 stETH 与 ETH 的兑换比例变成了 1.03:1,而且倾向性还在增加。

理论上,去锚定的节奏是由流动性池的倾斜率决定的。

关于 A 因子的问题,简而言之,stETH 矿池目前处于临界水平,脱钩随时可能加速。

stETH 和 ETH 是一对一锚定的,合并将在几个月内发生。现在买stETH似乎是一种可以获利的套利操作,这和没有资产支持的UST有很大不同,那投资者为什么要退出呢?

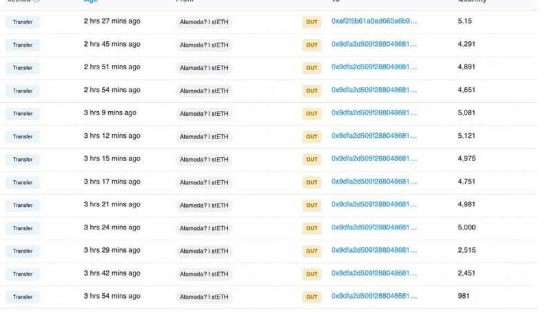

观察到 Alameda Research 正在退出他们的职位。尽管有滑点损失,但在几个小时内, 近 50,000 stETH 被撤回 。

众所周知,Alameda在市场上有着非常灵敏的嗅觉……

事实上,他们是 Lido 上 stETH 的前七名持有者之一,他们的举动很可能会引发挤兑。

然后看看其他大股东。从借贷平台Celsius开始。

Celsius 拥有近 450,000 stETH,价值约 15 亿美元。他们将这些 stETH 作为抵押品存入 Aave,并借出约 12 亿美元的资产。

这可能没什么大不了的,但是……

Celsius 正在迅速耗尽其流动投资者的赎回头寸。

他们使用数十亿美元的非流动资产借出巨额贷款来偿还客户的赎回款。

Celsius 正在苦苦挣扎,过去一年他们在黑客攻击中损失了巨额资金,而且情况越来越糟。

起初,他们在 Stakehound 事件中损失了 7000 万美元。

(注:6月7日,据Dirty Bubble Media报道,加密借贷平台Celsius Network在Stakehound私钥丢失的情况下损失了至少35,000 ETH。)

然后在 BadgerDAO 盗窃中又损失了 5000 万美元。

最重要的是,5 亿美元的客户存款在最近的 LUNA 崩盘中被抹去。他们对客户资金的鲁莽操纵真是无语。

这些只是公共信息的盗窃损失,不排除其他未知的盗窃事件。

投资者现在以每周 50,000 ETH 的速度赎回他们的头寸,这意味着摄氏只有两种选择:

1. 将他们的 stETH 兑换成 ETH,然后兑换成稳定币以增加流动性。

2. 抵押stETH,用贷款偿还客户。

如果他们选择第一个选项,他们持有大约 450,000 stETH,但 Curve 的池子只有 242,000 ETH。每次抛售都会加剧交易对的汇率偏差,这对他们来说是一个很大的损失。

Uniswap 上还有大约 500 万美元的 stETH 流动性,CEX 流动性未知。 但 CEX、Uniswap 和 Curve 的流动性应该不足以支持他们卖出所有头寸。如果可以,他们应该直接去 CEX,而不是在 Curve 上销售。

stETH的交易对只有ETH,(FTX上有USDC交易对,但是占比很小),也就是说stETH被ETH替代后,ETH也将面临卖压。

他们用 stETH 借了很多钱,这些数十亿美元的抛售将使他们的抵押率更加危险。

假设 stETH 脱钩严重或市场状况变得更糟。

Alameda可以被清算。借贷变得更加昂贵,他们的抵押品由于市场状况而失去价值,低于钉住汇率的抛售使他们付出更多代价,流动性枯竭。负反馈循环。

另一件值得注意的事情是 Aave 将如何清算像 stETH 这样的非流动性资产。

他们是对这些资产负责,还是在冒着 ETH 价格下跌的风险时被迫在几个月内保持流动性不足?他们应该怎么做?

Celsius 很可能在清算前被冻结赎回。

Celsius 只剩下几周的资金,并且由于脱钩、借贷费用和延迟合并的风险而遭受了重大损失。似乎被冻结只是时间问题。

我们不要忘记,在这种情况下,它们并不是唯一的巨鲸。当其他鲸鱼闻到血腥味时,它们会火上浇油,做空期货市场,同时清算其他头寸。这可能就是 Alameda 抛弃 50k stETH 并将其换成稳定币的原因……

SwissBorg 等资产管理平台持有约 80,000 stETH 的客户资产。通过他们的钱包可以发现,他们在 Curve 流动性池中投入了 2700 万美元的 stETH,并且有 51,000 stETH 可用。如果他们退出流动资金池并抛售 stETH,Celsius 将陷入两难境地。

宴会结束后,巨鲸就要离开了,谁会是第一个呢?

从今天的交易来看,已经出现了一些大规模的退出,其中包括 2400 stETH(约 420 万美元)的退出。

随着 stETH 变得越来越缺乏流动性,继续关注Celsius需要清算的其他头寸。大约 700 万美元的 LINK,超过 4 亿美元的 WBTC,已经在路上了……

大量散户正在利用杠杆在 Aave 上套利,如果 ETH 价格暴跌,情况可能会变得非常难看。

每个人都需要抵押品来弥补他们的杠杆并出售他们的其他头寸。

面临清算风险

Alameda 、a16z、Coinbase、Paradigm、DCG 、Jump Crypto 和三箭资本是stETH 的七大持有者,可能导致大规模的挤兑发生,而当查看Celsius Network 等其他一些大型stETH 持有者时,也可以看到一些警示迹象。

Celsius Network 拥有巨大头寸,包括价值15 亿美元的近45 万颗$stETH ,他们还使用Aave 存入$stETH 作为抵押品,并积累了大约12 亿美元的负债,这仍不该是一个问题,但是…

问题是Celsius Network 正在迅速耗尽流动资金来偿还赎回头寸的投资者。数十亿美元处于非流动性头寸,他们利用巨额贷款来支付客户的赎回。

如果我是 VC 或做市商,我会这样玩:

1、平仓同时做空;

2. stETH 挂钩被打破,导致暴跌,ETH 价格暴跌,然后在合并前以极低的折扣买入 stETH。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿咨询和项目点评,欢迎各位志同道合的币圈人一起来探索。

大家看完记得点赞 再看 转发!