藍狐筆記之前介紹過多次Balancer,可以參考之前的文章《Balancer:通用化的Uniswap》《Balancer:格局改變者? 》《Balancer接棒Compound?》《mStable的借力與Balancer的可能性》。

Balancer在過去兩個月的成長是夢幻般的。 2020的夏天屬於DeFi,也屬於Balancer。這也是時機的重要性,剛好遇上流動性挖礦+DEX爆發。但Balancer並不是因為看到了熱點才加入,而是在爆發之前就已經開始做好準備。

Balancer的超高速增長

流動性漲了17.5倍

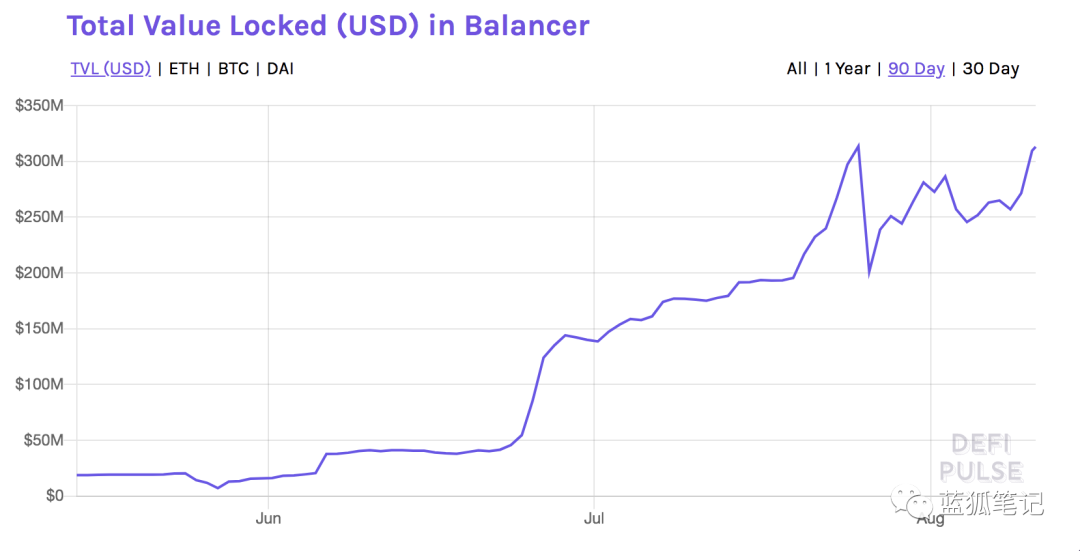

截止到藍狐筆記寫稿時,Balancer的流動性超過3.5億美元。藍狐筆記很早開始關注Balancer,在它推出流動性挖礦之前,其流動性不到2000萬美元,在短短這兩個月時間,漲了17.5倍。在此期間,它還經歷了幣價的漲跌,最低時僅有8美元,不過即便如此,其流動性也沒有大幅下跌。它呈現出了一定的韌性。

(Balancer上鎖定資產的趨勢,來源:DEFIPULSE)

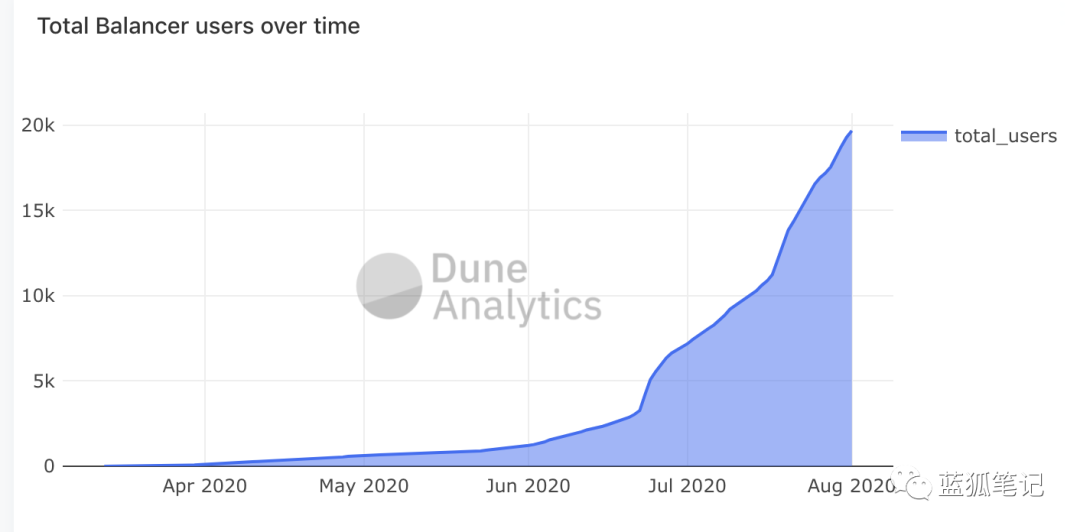

用戶量漲了13倍

截止到藍狐筆記寫稿時,Balancer的用戶量接近2萬人,而在兩個月前大約1500人,超過13倍。

(Balancer用戶增長趨勢, DUNE ANALYTICS)

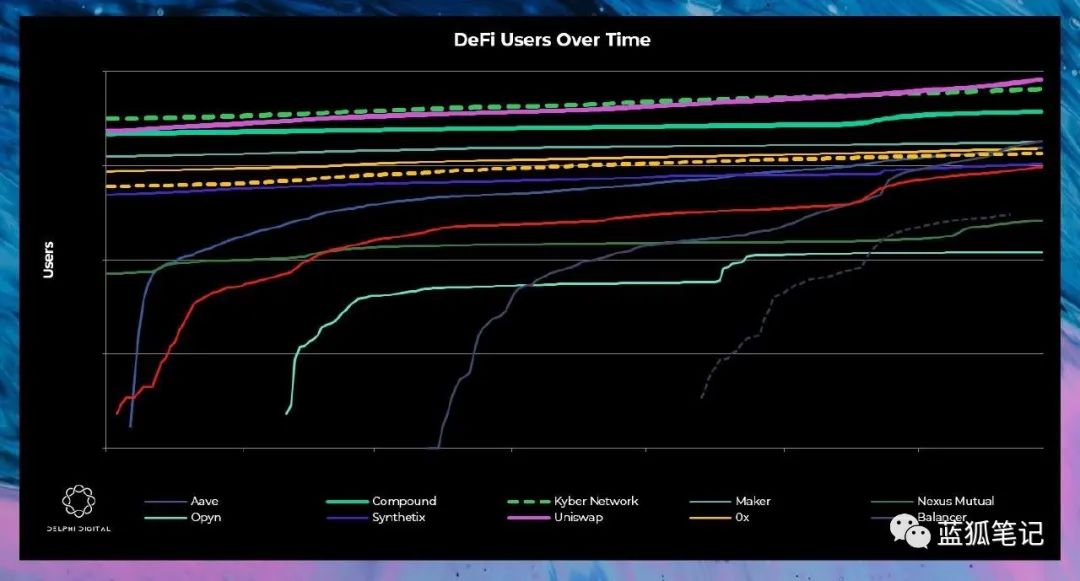

從最近的增長量看,它也是用戶增長最快的行列。根據DELPHIDIGITAL的統計,過去一個月內用戶增速的最快的DeFi協議:

*BAL(864%)

*REN(659%)

*CRV(246%)

*AAVE(94%)

*NXM(92%)

*Uniswap(74%)

*COMP(59%)

(DeFi協議在過去一個月裡的用戶增速,DELPHIDIGITAL)

兩個月時間累計交易量超過5億美元

Balancer最近7天的交易量超過1億美元,累計交易量已經超過5億美元,而這都是發生在短短的兩個月時間內。

( Balancer在過去一天的交易量,DEBANK )

種子輪迴報超過45倍

Balancer種子輪價格為0.6美元,截止到藍狐筆記寫稿時,當前其代幣BAL價格為27.37美元,種子輪投資者的回報超過45倍;BAL總量為1億個,其中6,500萬個在未來的流動性挖礦中逐步釋放出來。其當前代幣供應量達到35,725,000個BAL,流動代幣量達到6,943,831,也就是其流通市值超過1.9億美元,完全稀釋後的總市值達到27.37億美元。不過由於流動性挖礦需要8.6年逐步釋放完畢,就目前而言,其流通市值更具參考意義。

除了早期種子輪投資者,早期參與Balancer流動性挖礦的用戶也收益不少。

不管如何,早期參與Balancer的種子輪投資者和流動性挖礦者都獲得超高的回報。

而這僅僅發生在2個多月的時間。

Balancer 能否挑戰Uniswap?

Balancer逐漸成為DeFi流動性挖礦的平台,而Uniswap逐漸成為投機交易的平台。藍狐筆記之前提到DEX是新一輪牛市的引擎:《DEX:牛市的助推器? 》。在這一輪中,AMM模式目前為止貢獻最大的是Uniswap、Curve和Balancer,後續Bancor也有可能跟上。

Balancer有沒有可能成為格局改變者,超越Uniswap? Uniswap當前一騎絕塵,勢不可擋。但其護城河並非牢不可破。

首先來看看Uniswap的優勢:

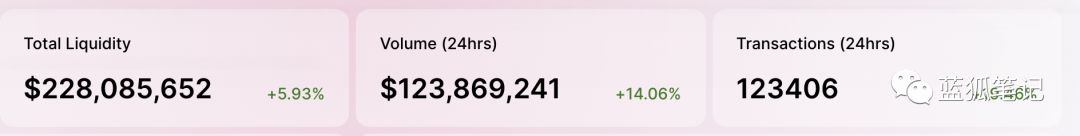

Uniswap沒有發行代幣,不過其交易量依然佔據DEX的絕對優勢。從過去24小時看,Uniswap的交易量超過1.2億美元,流動性超過2.2億美元,交易次數超過12萬次。雖然其流動性不及Balancer,但其交易量卻超過Balancer。

其中最大的原因在於Uniswap上頻繁出現一些短期內高漲幅代幣,並由此形成了用戶交易慣性,此外,Uniswap在DEX中用戶體驗佔優。由於其用戶體量在DEX中最大,加上一些短期內頻繁交易的代幣,例如AMPL,這導致Uniswap上交易量較大。經常可以看到流動性不大的代幣的交易量是其流動性數倍的情況。有時候用戶為了獲得代幣,有點不太顧及滑點了。

從AMPL、TRADE、DEXT等代幣交易量來看,往往其流動性遠低於交易量。現在Uniswap聚集了大量的新代幣交易,其中有很大比例是投機交易驅動。如果市場情緒持續看漲,就會產生泡沫,而泡沫最大的受益者之一就是Uniswap,這導致它在短期內很難被超越。

不過,如果市場走向平穩,Balancer的優勢可能反而會凸顯出來,因為它有代幣激勵,有更低的滑點。在市場起飛時,Uniswap不可阻擋。但一旦市場遇到阻力,Balancer的機會也許就來了。

同時,Balancer也在著手計劃V2,其V2估計會大量吸收Uniswap在用戶體驗上的長處,也會吸收Bancor的優勢,從而夯實自己的基礎。在某個時候,Balancer也許可以產生加速的基礎。

再來看看Uniswap的短板。 Uniswap的短板有幾個:一是沒有代幣激勵;二是其流動性池的比例固定,提供流動性可能造成無常損失,同時對於項目方來說,提供流動性的成本相對較高。針對Uniswap的問題,Bancor V2做了針對性的優化措施。 Balancer同樣也可以。

就目前來說,Balancer相對於Uniswap,其最大的牌在於流動性挖礦。

DeFi項目為了引導出流動性,首選是流動性挖礦,而流動性挖礦的首選平台是Balancer。原因很簡單,它會極大減輕項目引導出流動性的成本。首先在Balancer上流動性挖礦,用戶可以獲得至少兩份收益,一是項目本身代幣激勵;二是BAL激勵。

隨著越來越多的DeFi項目方在Balancer上實施流動性挖礦,Balancer上的流動性會增大,而流動性增大會帶來更低的滑點。更低的滑點會帶來更多的交易用戶。更多的交易用戶和更大的交易量會讓Balancer 的基本面變好。更好的基本面會帶來BAL價格上漲。 BAL價格上漲會帶來更大的流動性。

如果BAL價格能保持在20美元以上,BAL會具有持續的競爭力,因為一年超過1.5億美元的挖礦分配是相當具有誘惑力的。這意味著,Balancer在較長時間內都有機會吸引各種DeFi加入進來。

其次,Balancer代幣池設置更加靈活,不是50%:50%比例代幣池,這也是YFI當初選擇Balancer進行流動性挖礦的重要原因之一。

綜上所述,在Balancer上提供流動性的收益有可能會高於Uniswap,Uniswap目前只有手續費收益,而Balancer有代幣激勵和手續費收益。同時流動性提供者可以根據自己的偏好,選擇不同比例的代幣池,減輕無常損失,且有BAL補貼。而Bancor則直接實現100%的單代幣的流動性挖礦,不用擔心無常損失。

從長遠看,在Balancer和Bancor上提供流動性的吸引力要超過Uniswap,這意味著未來的流動性有可能會向Balancer和Bancor偏移,尤其是優質代幣的流動性池。短期內的高速發展可能會掩蓋比較優勢的問題,但如果將時間拉長,如果Uniswap不發行代幣,那麼,Uniswap並非高枕無憂,DEX的頭把交椅競爭會日趨激烈。