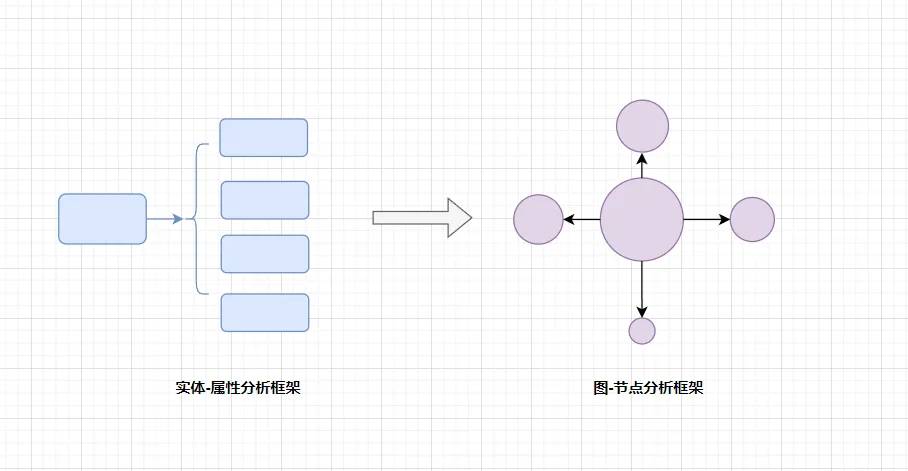

一、从实体-属性的形而上学分析 转换为节点-边的图论分析

在现代学校体系经历大规模和长时间形而上学(这里指学校教授的概念化的知识)训练的我们,对实体-属性的分析框架产生了严重依赖症,把实体-属性当作为事物的本质,而忘记了实体-属性≠物自体

以18、19年那会儿币圈流行的项目评级报告为例子,那些报告普遍采用的是实体-属性分析框架:

→实体:项目A

→属性:项目定位、市场空间、愿景、技术堆栈、产品架构、团队、路线图

这种分析框架最容易被传播、被普通投资者所理解,但是使用这种分析框架得出的结论,几乎在上一轮牛市中被完全证伪

这是因为实体-属性将某个特定项目抽象为一个孤立的存在,而无视了单个项目的价值来源于和web3整体网络的连接

于是,在今年我开始学习使用图论的节点-边分析框架分析web3项目的价值。这让我有一种豁然开朗的感觉,很多困惑迎刃而解

比如为什么EOS的技术/产品领先时代,却在上一轮牛市跑输大盘?

在原来的实体-属性分析框架下,EOS的得分远远高于Solana/雪崩/Polygon

但是在节点-边分析框架下,EOS因为缺乏与以太坊生态的连接,缺乏与美国资本的连接,是一个孤立存在的节点,EOS的得分远远低于Solana/雪崩/Polygon

而上一轮牛市中表现,恰恰验证了节点-边分析框架的正确性

节点-边(图论)分析是一门严肃的数学学科,这里我不做展开,感兴趣的同学可以去油管或者B站自学

这里我只演示节点-边分析框架中的中心性分析,在判断web3项目价值上的应用

中心性分析是一种用于衡量网络中节点重要性的方法。它试图确定哪些节点在网络中更为中心,从而在信息传播、影响传播、连接性等方面扮演着关键角色,以下是几个常见的中心性指标:

度中心性(Degree Centrality)

度中心性是指一个节点的连接数量,即其边的数目。节点的度中心性越高,说明该节点与其他节点之间的连接越多

在评价某个web3项目时,其连接的其他web3项目越多,其度中心性越高

目前加密世界中,度中心性最高的项目是比特币,其次是以太坊,再次是币安、Coinbase、OKX等CEX、再再次是USDT等稳定币发行商

紧密度中心性(Closeness Centrality)

紧密度中心性测量了一个节点到其他节点的平均距离。具有较低平均距离的节点更接近网络的中心,因为它们能够更快地将信息传播到其他节点。

在评价某个web3项目时,其到其他web3项目的平均距离越短,其紧密度中心性越高

目前加密世界中,度中心性最高的项目是以太坊,其次是币安、Coinbase、OKX等CEX、再次是LayerZero、Orbiter等等跨链桥

中介中心性(Betweenness Centrality)

中介中心性度量了一个节点在所有最短路径中作为中介的频率

目前加密世界中,中介中心性最高的项目是LayerZero、Orbiter等等跨链桥

特征向量中心性(Eigenvector Centrality)

特征向量中心性考虑了一个节点与与之相连节点的中心性,即一个节点与与它连接的节点的中心性之和

目前加密世界中,特征向量中心性最高的项目是Arbitrum, Optimistim, Starknet, Zksync,Scroll、Taiko等等L2项目

通过以上的中心性分析,我们很容易就可以评估,某个web3项目在整个web3价值网络中的位置和重要性

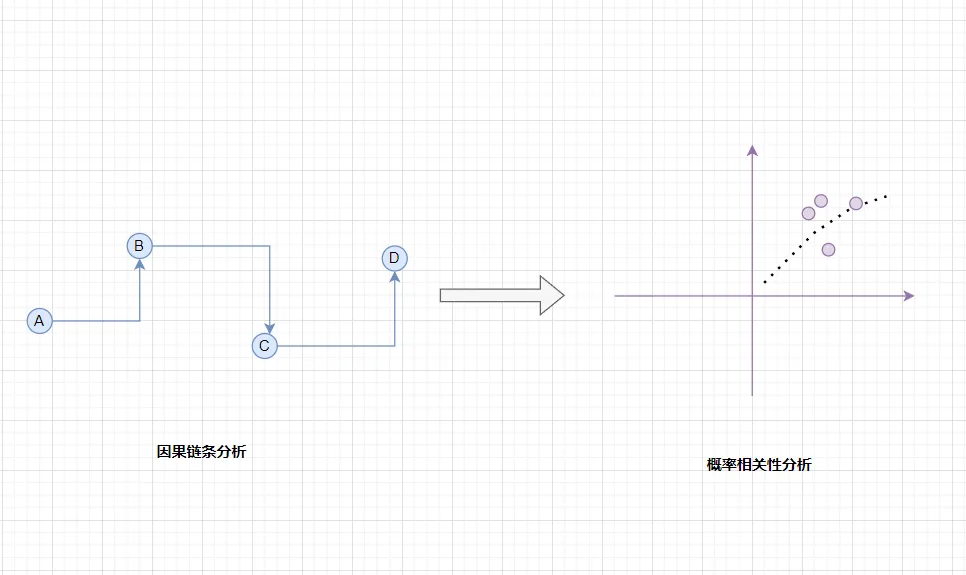

二、从因果链条分析转换为概率相关性分析

如果说实体-属性的形而上学分析框架,是现代学校教育置入我们脑中的思想钢印,那么A一B-C-D的因果链条分析框架,则根植于我们大脑的生理结构和工作方式

简单来说,我们大脑的生理结构和工作方式,与AI的架构和工作方式非常相似,所以AI又称为人工神经网络

算法、算力和数据是AI学习知识的三要素,也是我们大脑学习知识的三要素

不同的是,AI的算力是我们大脑的N倍。为了保证学习的可用性,大脑在与环境的互动中不断寻找节能且好用的算法,而因果链条分析正是其中之一

因果链条分析在日常生活已经足够好用,可以帮助我们个体很好地处理生活工作中各种事务

但在金融市场交易中迷恋因果链条分析,会有大问题

在每次市场出现暴涨或者暴跌之后,媒体/交易者都习惯性将其归结为一个或者多个原因。例如大A将近期暴跌归咎于北向资金流出,又例如加密市场将近期暴跌归咎于马斯克的SpaceX公司出清比特币

然后费尽心力去寻找某事件与市场行情走势,试图把握其中的因果律去套利,这属于一种交易思维上的缘木求鱼行为

在金融市场中交易,是我们作为个体在直面真实世界的不确定性,我们应该采用概率相关性分析方法来理解它

金融时序方法,同样是严肃的学科,感兴趣的同学可以去油管或者B站学习

入门金融时序方法有AR、MR,这个分析方法我曾经在之前的推文中详解过,这里也不再赘述

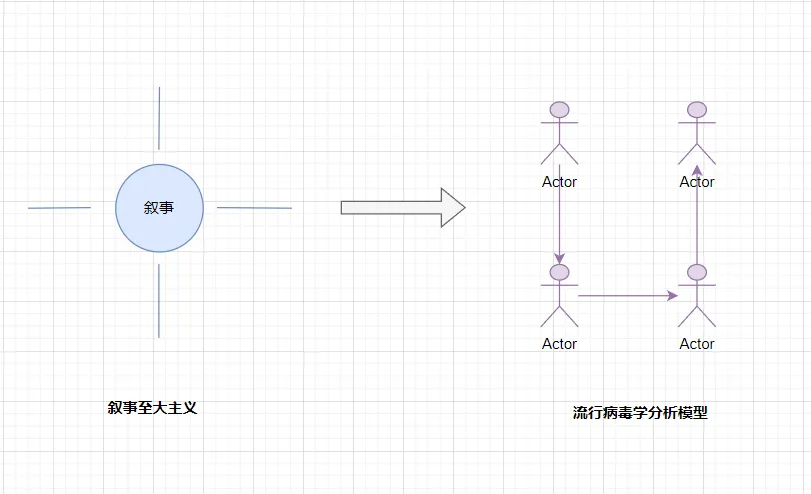

三、从叙事至大主义分析 转换为流行病学分析

加密行业深受《动物精神》和《叙事经济学》这两本畅销书的影响,普遍信奉叙事至大主义,我也是其中之一

每每在白皮书中看到去中心化、web3、范式革命、新原语、层化、公平等等叙事时,就禁不住得头脑兴奋,有一种参与伟大历史进程的荣誉感和神圣感,然后开始把项目的叙事等同于项目的价值

来自印度的Web3项目非常善于利用这一点,如Polygon的“互联网价值层”叙事,如ZkSync的“ZK大宪章”叙事,他们很会操纵加密行业集体无意识中对叙事的迷恋以启动估值增长飞轮

加密行业叙事至大主义的缺点,是静态的、孤立的看待事物,崇尚的是一种非理性和诗性力量

信奉叙事至大主义,很容易被一些大而空、没有实际效用的项目套取价值,比如模块化公链、ZK共享安全性等等

所以我们要用流行病学分析方法补足,事实上《叙事经济学》一书中也花了许多篇幅用流行病学分析叙事如何驱动经济

流行病学分析,也是一门严肃学科,感兴趣的同学可以到油管或者B站自学

对分析币圈来说,我们只需要了解SIR模型即可

SIR 模型是一种流行病学模型,用于描述传染病在人群中的传播过程。这个模型将人群划分为三个主要类别:易感染者(Susceptible)、感染者(Infectious)和康复者 (Recovered)

这些类别代表了人群中不同的状态,随着时间的推移,人们可能从易感染者状态转移到感染者状态,然后再转移到康复者状态

以下是 SIR 模型中三个主要类别的解释:

- 易感染者(Susceptible):这是人群中尚未感染疾病的个体。他们有潜在的风险,可能在与感染者接触后被感染

- 感染者(Infectious):这是已经感染疾病的个体,他们可以传播疾病给易感染者。在一段时间内,感染者可能会传播疾病,然后转移到康复者状态

- 康复者(Recovered):这是已经康复并且不再具有传播能力的个体。一旦个体康复,他们通常获得对疾病的免疫,这取决于特定疾病的性质

SIR模型的基本微分方程描述了易感染者、感染者和康复者之间的变化趋势

使用SIR模型分析加密投资,我们只需要将易感染者、感染者和康复者,分别替换为潜在投资者、已投资者和退出投资者即可