出典: フィンテックブループリント

原題:分析:2025年から学び、2026年の機械経済で大勝利を収める

編集・編集:BitpushNews

暗号市場の構造的な問題

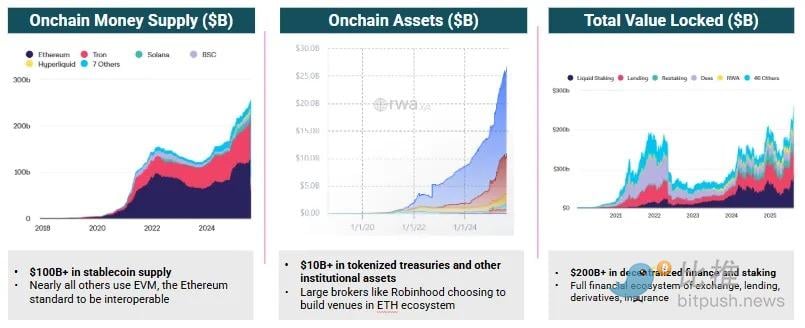

オンチェーン金融商品の導入とマシン経済への傾向が急成長しています。

過去1年間、ブロックチェーンネイティブ金融は、(1)ステーブルコイン、(2)分散型融資・取引、(3)永久契約、(4)予測市場、(5)デジタル資産保管庫(DAT)という5つの分野において、飛躍的な拡大を遂げてきました。米国の規制環境は非常に良好となり、プロジェクト数とリスク許容度の両方が増加しました。

関税や市場構造による不確実性はさておき、寛容なマクロ経済環境は暗号通貨のイノベーションが根付くための肥沃な土壌を提供します。これらの傾向は周知の事実であり、データを用いてこれ以上詳しく説明する必要はありません。

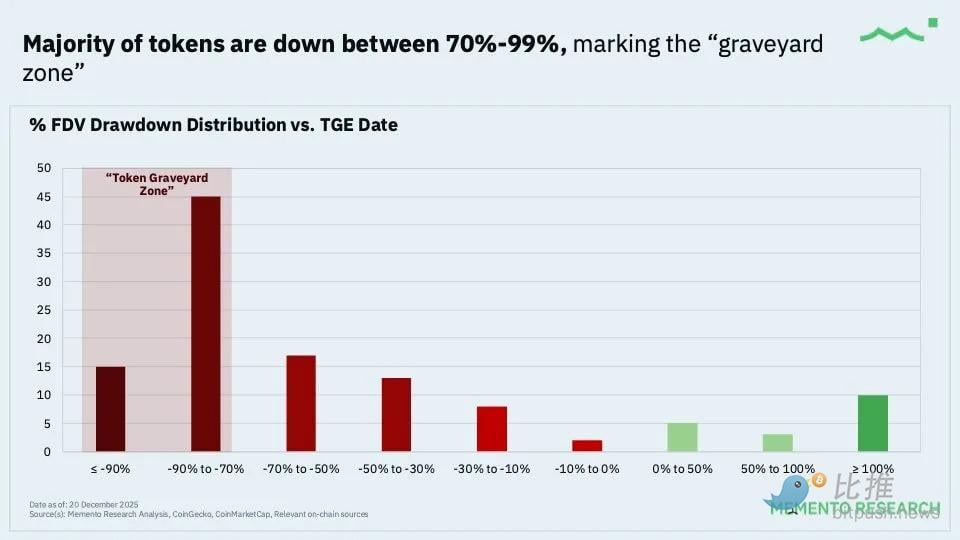

しかし、ビットコイン以外のトークンや暗号資産の長期投資家にとって、2025年は非常に厳しい年となるでしょう。

トレーダーや銀行家にとって、状況はそれほど悪くないかもしれません。DAT を市場に出すための記録的な手数料や、上場プロセス中に Binance などの取引所が得る巨額の手数料を私たちは見てきました。

しかし、3〜5年の投資経験を持つ私たちにとって、市場構造は常にひどいものでした。

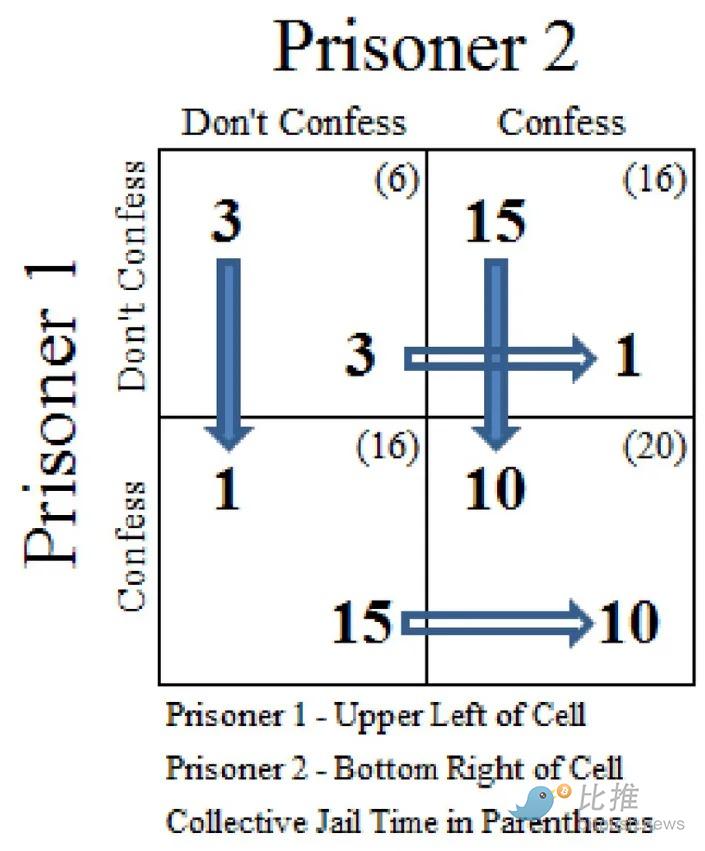

私たちは負の囚人のジレンマに陥っています。トークン保有者は将来の売り圧力を予想し、あらゆる資産を売却します。一方、暗号資産経済全体を支えるマーケットメーカーや取引所は、短期的な利益のみに焦点を当てた投機的なポジションを取っています。トークンのアンロックメカニズムと発行価格は、プロジェクトが収益を上げたり、市場にフィットしたりする前に、しばしばプロジェクトを機能不全に陥らせます。

さらに、10月10日の構造的な市場の崩壊は、複数の主要市場参加者に明らかに大きな打撃を与えました。損失額はまだ公表されていないものの、清算の余波は続いています。すべての暗号資産間の相関は1に近づき、ファンダメンタルロジックが大きく異なるにもかかわらず、参加者が業界全体でレバレッジを解消していることを示唆しています。

現時点では、後退して冷笑的になることを選択するのは簡単です。

ただし、将来の開発を計画するために、できるだけ明確に「市場対市場」の比較を行うことを希望しています。

2025年の暗号資産投資セクターの衰退は情報として残るものの、決定的な結論ではありません。2026年には民間の二次市場で大規模な清算が起こる可能性が十分にあり、その際には暗号資産ブームのさなかになぜこれほど多くの特別目的会社(SPV)が過大評価で発行されたのかを分析することになるでしょう。

同時に、プログラム可能な金融と「ロボットマネー」のビジョンは実現し続けており、私たちはそれらの必然的な台頭に最適な立場を見つけるために努力し続けなければなりません。

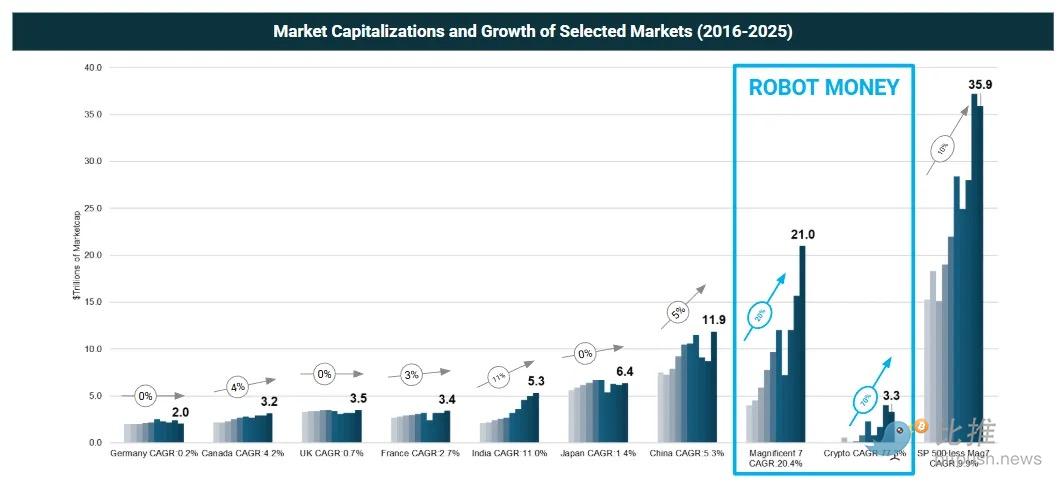

背景については、以下のグラフをご覧ください。このグラフは過去10年間を拡大したもので、複数の地域と業界における時価総額の増加を示しています。

この歴史を振り返ると、暗号通貨と AI 分野における価値創造は、世界の他の分野と比べて驚異的です。

欧州の資本市場(各国で約2~3兆ドル)は事実上進展がなく、現状維持にとどまっています。国債に投資すれば年3%の利息が得られ、より大きな価値を生み出す可能性が高いでしょう。グラフの右側では、インドと中国は年平均成長率(CAGR)5~10%を示しており、同期間の純時価総額はそれぞれ約3兆ドルと5兆ドル増加しています。

この規模を理解した上で、「ロボット通貨」の定義を見てみましょう。

テクノロジーとAIを代表する「マグニフィセント7」銘柄の時価総額は、年間20%の割合で約17兆ドル増加しました。

現代の金融情勢を代表する暗号資産市場は、同時期に3兆ドル成長し、年平均成長率は70%でした。

ここは未来の金融の中心地です。

しかし、論理的に正しいだけでは十分ではありません。バリューチェーンの中で、まだ世界が注目していない部分を深く、綿密に掘り下げなければなりません。2009年のロボアドバイザー、2011年のネオバンク、2017年のDeFiに関する議論を思い出してください。当時は用語も関連性もまだ確立されておらず、これらの知見が明確なビジネスチャンスとして確固たるものになったのは、2~5年後のことでした。

機械経済における価値獲得

一種の「自虐」的な練習として、私たちは2025年までに機械経済において最も重要なプレーヤーを網羅した158ページの概要レポートをまとめました。

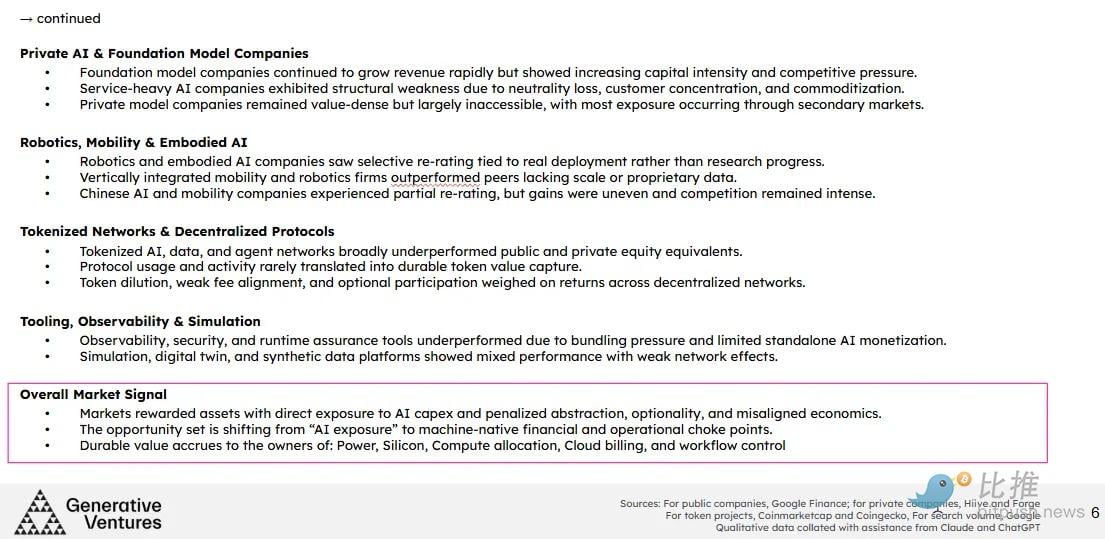

オープン市場において、2025年は「強者がさらに強くなり、弱者が取り残される」年となるだろう。

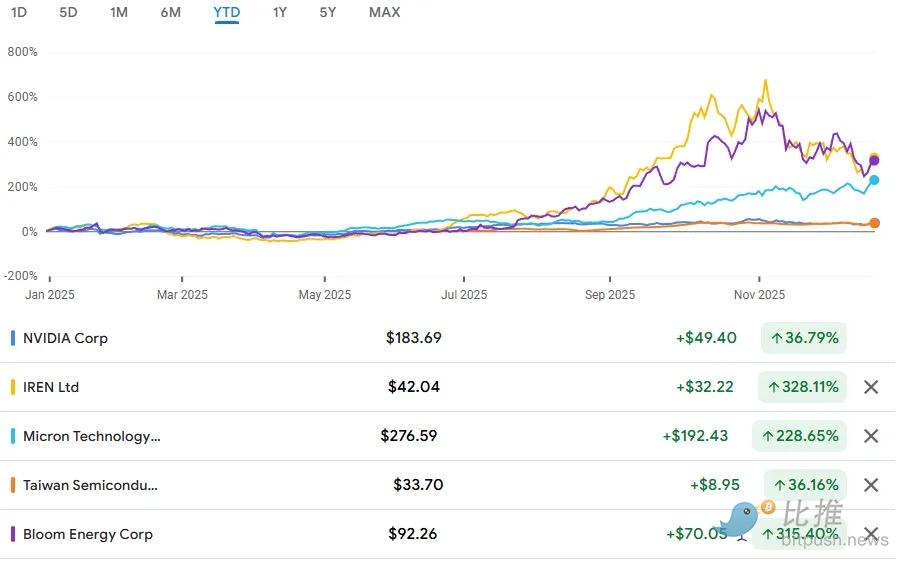

明らかな勝者は、電気、半導体、そして希少な計算能力といった物理的および財政的なボトルネックの所有者です。

ブルーム・エナジー、IREN、マイクロン、TSMC、NVIDIAはいずれも、資本が「機械が必ず通過する」資産を追い求めているため、市場を大幅に上回るパフォーマンスを上げている。

Bloom と IREN は典型的な例です。両社は AI ブームを直接活用し、緊急性を収益に変えています。

対照的に、Equinix などの従来のインフラストラクチャのパフォーマンスは低調で、汎用容量は電力セキュリティと高密度のカスタマイズされたコンピューティング能力に比べて価値がはるかに低いという市場の認識を反映しています。

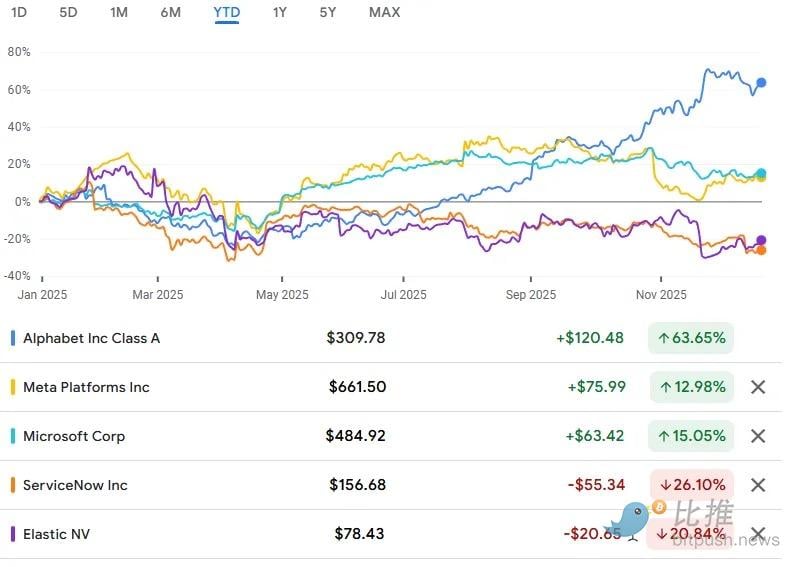

ソフトウェア・データセクターでは、パフォーマンスは別の次元、すなわち(1)必須と(2)オプションという点で大きく乖離しました。ワークフローが組み込まれ、更新が必須であるプラットフォーム型のエンタープライズシステム(AlphabetやMetaなど)は、AI投資によって既存の流通における優位性が強化されたため、年初来で共に上昇を続け、複合成長を維持しました。ServiceNowとDatadogは、強力な製品力にもかかわらず、評価圧力、ハイパースケールクラウドプロバイダーからのバンドル圧力、そしてAI収益化の鈍化に苦しみました。Elasticは、その弱点を如実に示しています。優れた技術力を持つものの、クラウドネイティブの代替製品に圧迫され、ユニット経済収益率が低下しています。

プライベートエクイティ市場も同様のスクリーニングメカニズムを採用しています。

既存モデルを基盤とする企業がこの物語の主人公ですが、その脆弱性は高まっています。OpenAIとAnthropicは急速な収益成長を遂げていますが、中立性、資本集約度、そして利益率の圧縮は今や明らかなリスクとなっています。Scale AIは今年、教訓的な事例となりました。Metaの部分買収は同社の「中立的」なイメージを失わせ、顧客離れを引き起こしました。これは、サービス重視のビジネスモデルが信頼を失うといかに急速に崩壊するかを如実に示しています。対照的に、価値をコントロールする企業(Applied Intuition、Anduril、Samsara、そして新興のフリートオペレーティングシステム)は、たとえ価値実現が依然として大部分が秘密のままであっても、より有利な立場にあるように見えます。

トークン化されたネットワークは、最もパフォーマンスの低いセクターでした。

ごくわずかな例外を除き、分散型データ、ストレージ、エージェント、自動化プロトコルは、使用してもトークン価値の獲得につながらなかったため、パフォーマンスが低下しました。

Chainlinkは依然として戦略的に重要なものの、プロトコル収益をトークン経済モデルと整合させることに苦戦しています。Bittensorは暗号AIにおける最大の賭けですが、Web2 Labs傘下の企業にとって実質的な脅威にはなりません。Gizaや類似のエージェントプロトコルは実稼働を示していますが、希薄化とわずかな手数料が依然として足かせとなっています。市場はもはや、強制的な手数料メカニズムのない「協調的な物語」に報いようとはしません。

価値は、機械が将来選択するかもしれない分野ではなく、電気、シリコン、コンピューティング契約、クラウド料金、規制されたバランスシートなど、機械がすでに支払いをしている分野に蓄積されています。

2025年の市場は、重要な戦略的拠点の所有権を高く評価する一方で、高尚な理想を掲げながらもキャッシュフローやコンピューティング能力をコントロールできないプロジェクトを厳しく評価しました。未来への鍵は、経済力が既に存在する場所を特定し、機械が回避できない資産に賭けることにあります。

重要なポイント:

- AIの価値の実現は、ほとんどの人が予想するよりも「もう一段階深い」ものです。

- 中立性は今や第一級の経済資産です (Scale AI を参照)。

- 「プラットフォーム」は、単一の機能だけでなく、コントロール ポイントと組み合わせた場合にのみ効果を発揮します。

- AI ソフトウェアはデフレ的(価格圧力)であり、AI インフラストラクチャはインフレ的である。

- 垂直統合は、データや経済的利益を確保できる場合にのみ重要です。

- トークン ネットワークは、同じ市場構造のテストを繰り返し受けています。

- AI の露出だけでは十分ではありません。ポジショニングの品質がすべてを左右します。

- ロボット工学のハードウェアとソフトウェアが次の誇大宣伝サイクルとなり、同様の投資の波と厳選された勝者が現れるかもしれません。

2026年の位置づけ

過去2年間、ここで議論した主要テーマを網羅するコアポートフォリオを構築してきました。2026年に向けて、ポジショニングと投資実行をさらに強化していきます。

次に、保有戦略についてお話しします。

自律エージェント、ロボティクス、そしてマシンネイティブファイナンスに関する長期ビジョンは正しい方向に進んでいるものの、市場は現在、民間のAIおよびロボティクスセクターにおいて極めて法外な評価額に直面しています。急激な二次流動性と1,000億ドルを超える推定評価額は、「発見フェーズ」から「出口フェーズ」への移行を示しています。

フィンテックの視点を持つ初期段階のファンドとして、私たちは以下の下流の支出チャネルをターゲットにする必要があります。

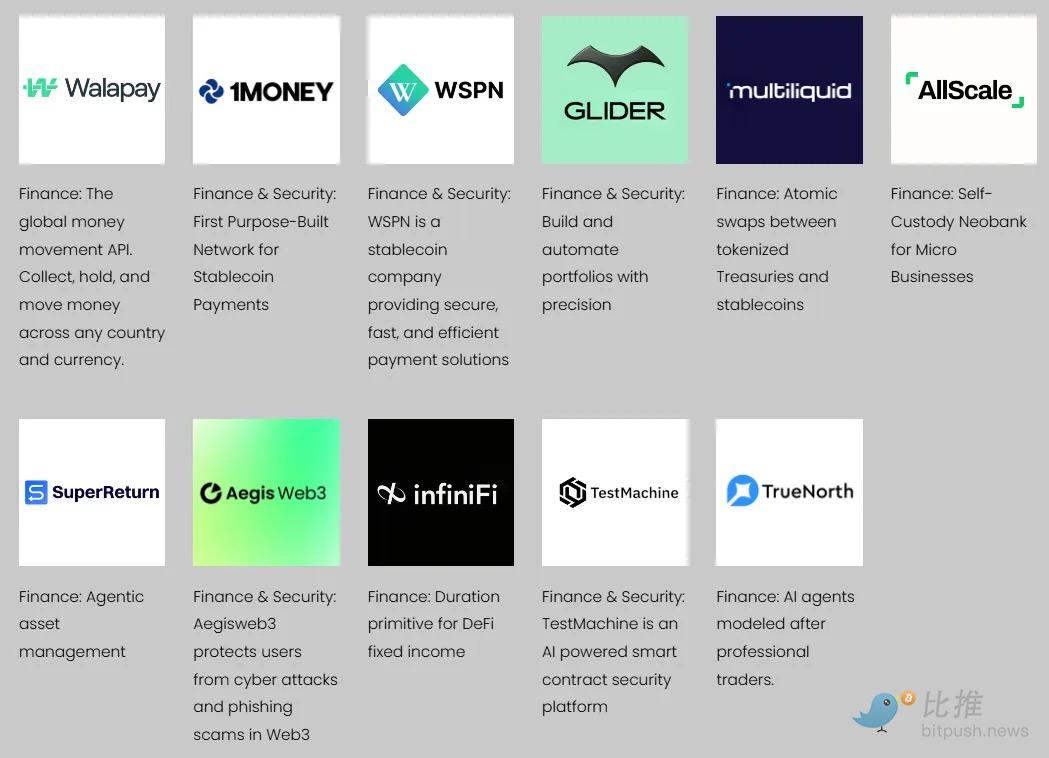

- マシン・トランザクション・サーフェス:これらは、支払い、請求、計測、ルーティング、そして資本やコンピューティングパワーのオーケストレーション、コンプライアンス、カストディ、決済といった、マシンまたはそのオペレーターが既に処理している経済活動のレイヤーです。報酬は、投機的な物語ではなく、取引量、買収、または規制状況によって得られます。当社のポートフォリオに含まれるWalapayとNeverminedがその例です。

- 予算付き応用インフラ:これは、企業やプラットフォームが既に導入しているインフラを指します。例えば、コンピューティング能力の集約と最適化、ワークフローに組み込まれたデータサービス、継続的な費用と切り替えコストが発生するツールなどです。予算の所有権と統合の深さに重点が置かれます。例としては、Yotta LabsやExabitsなどが挙げられます。

- 新規性の高い機会:非対称的な成長を遂げているものの、時期が不透明な機会がいくつか存在します。例えば、基礎研究、最先端科学、AI関連の文化・知的財産プラットフォームなどです。最近投資したNetholabs(マウスの完全なデジタル脳を外挿することに特化した研究所)は、まさにこの条件に当てはまります。

さらに、トークン市場の構造的な問題が解決されるまで、株式への投資をより積極的に進めていきます。これまでの投資比率は、トークン40%、株式40%で、残りの20%は柔軟に配分していました。トークンセクターが現在の苦境を克服するには、12~24ヶ月かかると考えています。

重要なポイント

こうした市場の動向から学び、利益を得るのにベンチャーキャピタリストである必要はありません。

巨額の設備投資がテクノロジー大手からエネルギー・部品サプライヤーへと流れ込んでいる。少数の企業が株式公開市場で数兆ドル規模の勝利を収めると予想されているものの、彼らは非公開のままでいることを選択し、特別目的会社(SPV)を売却している。上場企業は自衛に苦戦している。政治権力は、マスクとトランプ、あるいは中国とディープシークなど、Web3における分散型の代替手段を支援するのではなく、これらの取り組みを中央集権化・国有化しようとしている。ロボティクスは、国家の製造業や軍需産業複合体と密接に絡み合っている。

クリエイティブ業界(ゲームから映画、音楽まで)では、AIに対する抵抗が高まっており、「人間のスキル」を持つ人々が、同じことをするふりをするロボットを拒絶しています。

ソフトウェア、科学、数学の業界では、AI は効率的なビジネス アーキテクチャの発見と構築に役立つ大きな成果であると考えられています。

この集団的幻想を信じるのをやめ、現実に立ち返る必要があります。一方では、数十の企業が既にユーザーにサービスを提供することで年間1億ドルを超える収益を上げています。他方では、市場には虚偽や詐欺が蔓延しています。この二つの点はどちらも真実であり、矛盾するものではありません。

新年は大きな変化をもたらすでしょうが、同時に計り知れないチャンスも秘めています。チャンスという綱渡りを慎重に乗り越えることでのみ、成功を掴むことができます。向こう側でまたお会いしましょう!