著者: ltrd

編集者: Block unicorn

一貫して利益を上げているトレーダーは皆、公平で感情に流されない意思決定が持続可能なトレーディングキャリアの鍵であることを知っています。既成概念にとらわれず、リスクとリターン、そして不利な選択の可能性を常に再評価する必要があります。だからこそ、しっかりと構築されたリサーチプロセスは、すべての成功トレーダーにとって不可欠なのです。

しかし、なぜ私はこのように話しているのでしょうか。そして、なぜこの記事を「Binance は悪なのか?」と題しているのでしょうか。

理由は簡単です。ここ数週間、Binanceをはじめとする取引所を取り巻く強い感情の高まりを目の当たりにしてきました。取引所(特にBinance)に対する批判の中には確かに正当なものもあるものの、偏った推論や結論が目につきました。そこで、私は一つの仮説に基づいた、シンプルで透明性のある調査を行うことにしました。

H₀:「Binanceは悪であり、取引所に上場されているプロジェクトにとってマイナスです。」

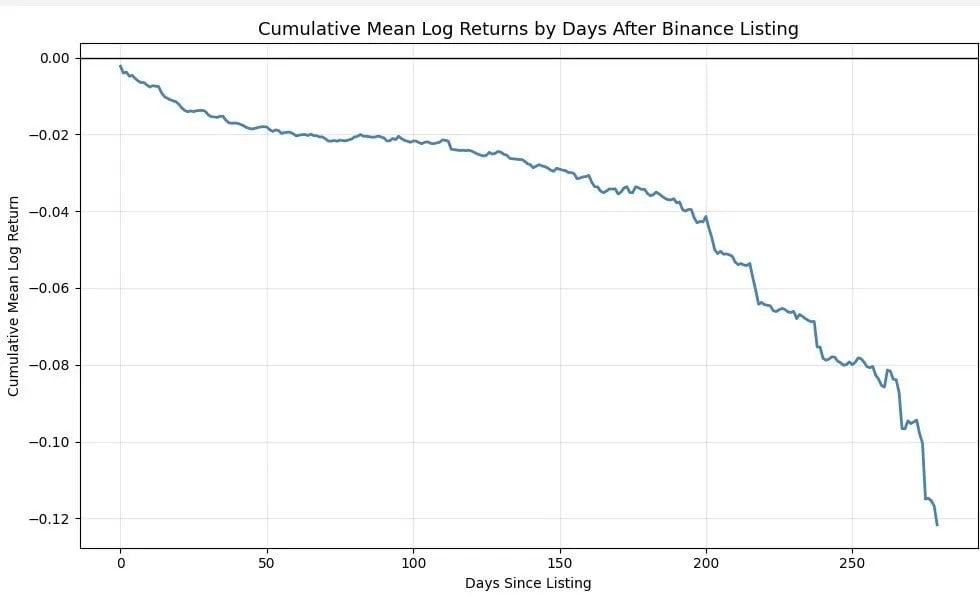

この調査を始めるきっかけとなったのは、スコット・フィリップス氏の投稿でした(実は、あなたの投稿や考え方は大好きなんです。個人的な恨みは一切ありませんので、ご容赦ください)。彼は、Binanceのローンチ後300日間における全ての暗号通貨の平均価格推移を示す美しいチャートを公開しました。チャート自体には何の問題もありませんし、分析も気に入っています。ただ、一つ気になったのが、「Binanceは業界の癌だ」という発言です。

グラフのデータとこの結論の間に何の関連性も見当たりません。

あなたが私のオフィスに入ってきて(多くの人が毎日こうしています)、こう言ったと想像してください。「トム、このチャートを見て。Binance はこの業界の癌だ」

仕事用のノートパソコンはもう二度と触らないので、全部バックアップしておいた方がいいでしょう。この記事はBinanceについてではなく、仮説を検証し、それを解明することについてです。方法論の整合性と、自分の仮説の妥当性を人々に納得させることについてです。

始める前に、私の主張を分析を通して批判していただきたいと思います。これはまさに私たちが研究セッションで行っていることです。私は気分を害するつもりはありません。建設的な批判には慣れているので、気にしません。ただ、自分の分析がしっかりしているかを確認し、そこから学びたいだけです。皆さんの唯一の目的は、私の分析を注意深く読み、私の推論に潜むあらゆる欠陥を指摘することです。私はBinanceが悪ではないことを証明するためにここにいるわけではありません。ただ、この仮説が正しいかどうかを検証しようとしているだけです。

このようなチャートを見るといつも思うのですが、ここにはランダムな修正が欠けているのです。

これはどういう意味でしょうか?他の類似取引所の上場銘柄をランダムに調べ、その結果をBinanceのデータセットから差し引きたいということです。こうしてバイアスを除去します。今回のケースでは、他の取引所の上場銘柄に関連するすべての要因を簡単に計算できるため、実際にはランダムではありません。通常、高頻度取引では「すべてを計算」することはできないため、これをランダム補正と呼んでいます。

研究を行う際には、仮説を明確に述べる必要があります。

- 2022年1月1日以降にBinance(スポット市場)に上場されているすべての商品を選択しました。なぜこの日付を選んだのでしょうか?2020年から2021年のデータを選択することで確証バイアスが生じないようにしたかったからです。結果がプラス側に大きく偏り、現在の市場を反映していないことは既に分かっていました。

- USDT 取引ペアのみを含めました。

- 90日以上取引されている商品のみを選択しました。

- 最初の日は除外しました (そのため、すべてのグラフは 0 から始まります)。

なぜでしょうか?それは、取引所によって市場開始時の対応が異なるためです。一部の取引所は、上場時にチャートに大きな上昇が見られるように見せるため、公正価値を大きく下回る第1オーダーを人為的に作り出しています。これは全くの偽りの現象です。一方、上場をかなり前、あるいは上場直後に発表する取引所もあり、発表効果を効果的に分離することは不可能です。

初日を除外することで、分析がより明確になり、比較しやすくなります。もちろん、独自のアプローチを考案することも可能です。

分析を完了すると、次の結果が得られました。

これは、Binanceのスポット市場に上場後90日間で私の基準を満たしたすべてのトークンの累積リターンです。何が見えるでしょうか?最初から非常に大きな、まさに巨大な売り圧力がありました。数日後、状況は少し落ち着きましたが、その後、着実な下落トレンドに入りました。なぜこのようなことが起こったのでしょうか?これは、暗号資産市場全体のトレンドによるところが大きいです。平均的に、トークンは上場後に下落する傾向があります。さらに、私は強気相場の直後である2022年1月1日以降に上場したすべてのトークンを選択しました。そのため、全体的な環境はあまり好ましいものではありませんでした。

さて、私の最大の懸念であるランダムな修正の欠如について触れましょう。私にとって、ランダムな修正がなければ真のリサーチとは言えません。たとえ過去100回の取引で平均が10.50だったとしても、市場全体と比較しなければ判断できません。ベンチマークがなければ、判断はできません。

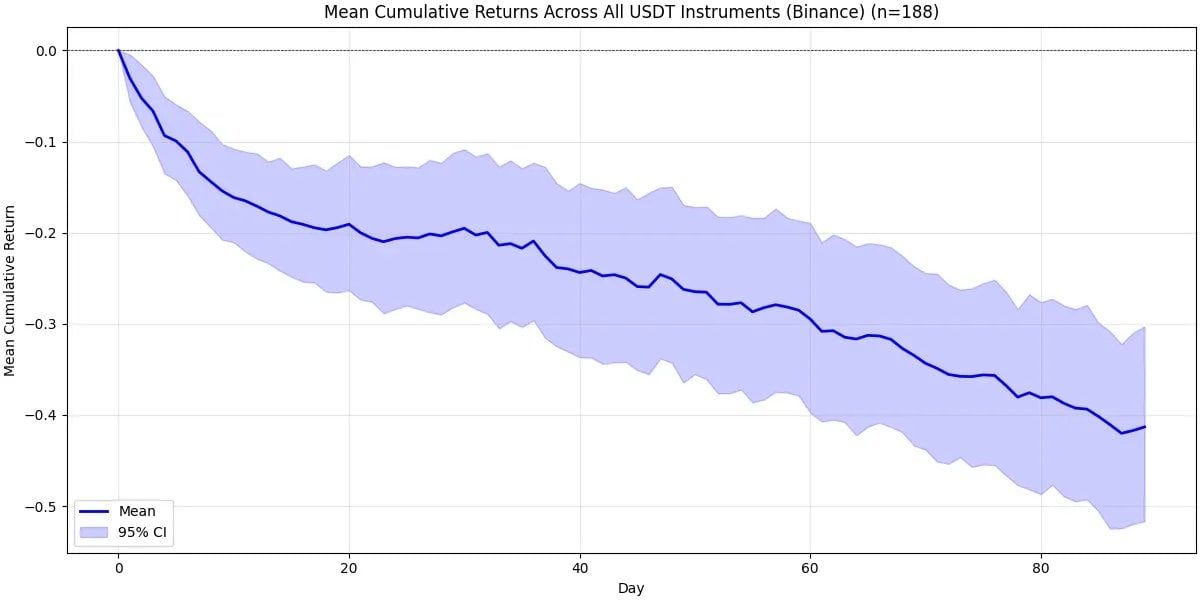

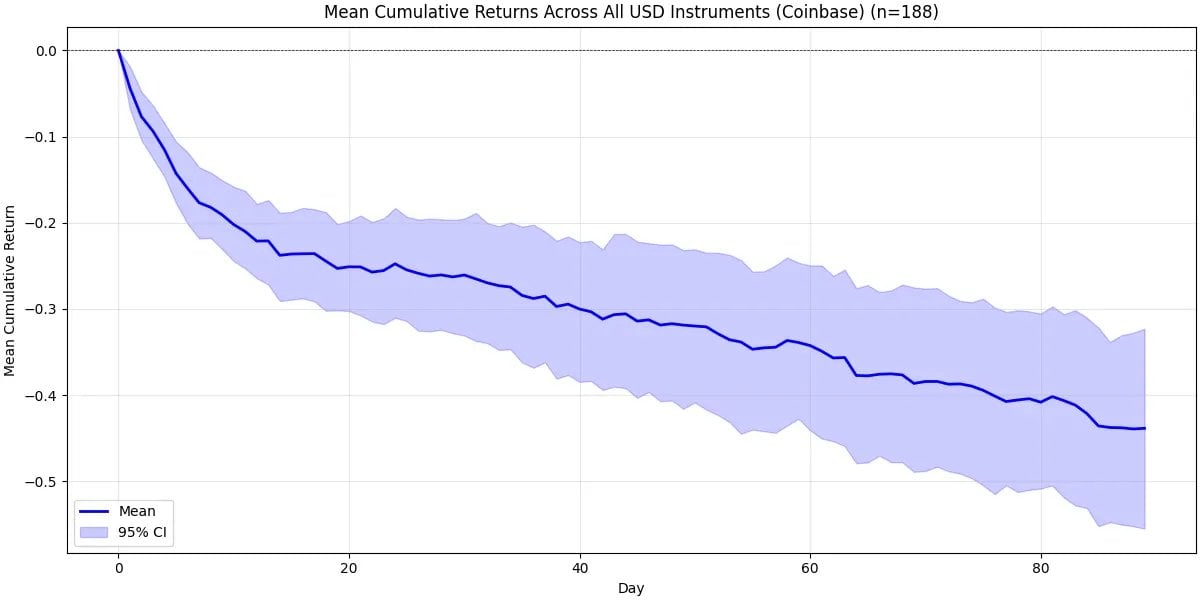

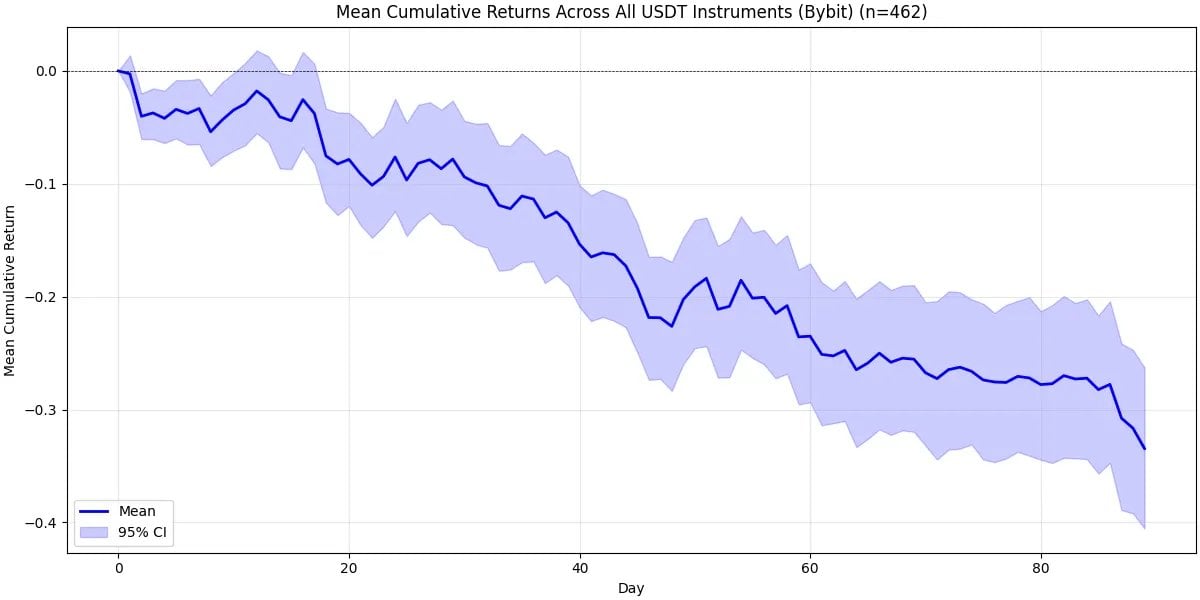

この場合、「市場全体」とは、CoinbaseやBybitといった他の類似取引所を指すはずです。したがって、これを正しく行うには、BybitとCoinbaseに対して全く同じ計算を(同じ条件で)行う必要があります。下のチャートを見てみましょう。

ご覧の通り、CoinbaseのチャートはBinanceのチャートよりもはるかに悪い状況です。上場後約20日で、期待リターンは約-25%に低下します(ただし、信頼区間の上限は依然として約-20%です)。その後は、Binanceと同様に、短期間の安定の後、緩やかな下落傾向に転じるという、同じパターンが再び見られます。

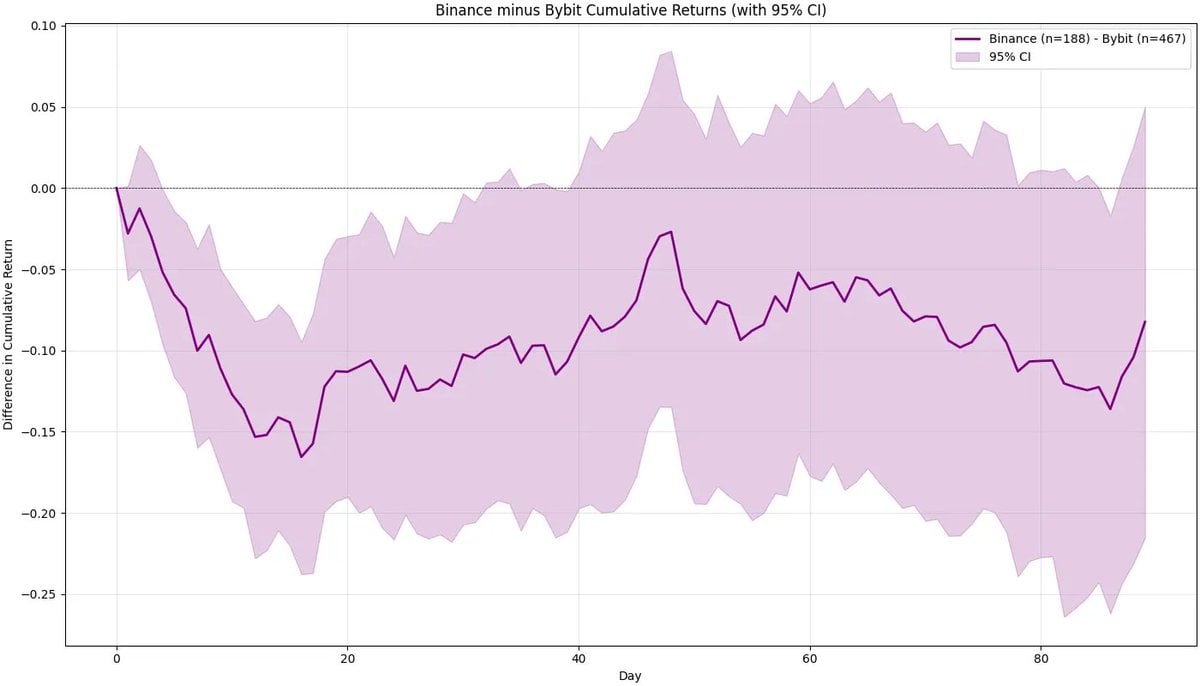

Bybitの状況は少し異なります。90日後には期待リターンは依然として大幅に低下しますが、初期の売り圧力はそれほど強くありません。データと直感の両方から判断すると、CoinbaseはBybitよりもBinanceに近いと考えています。

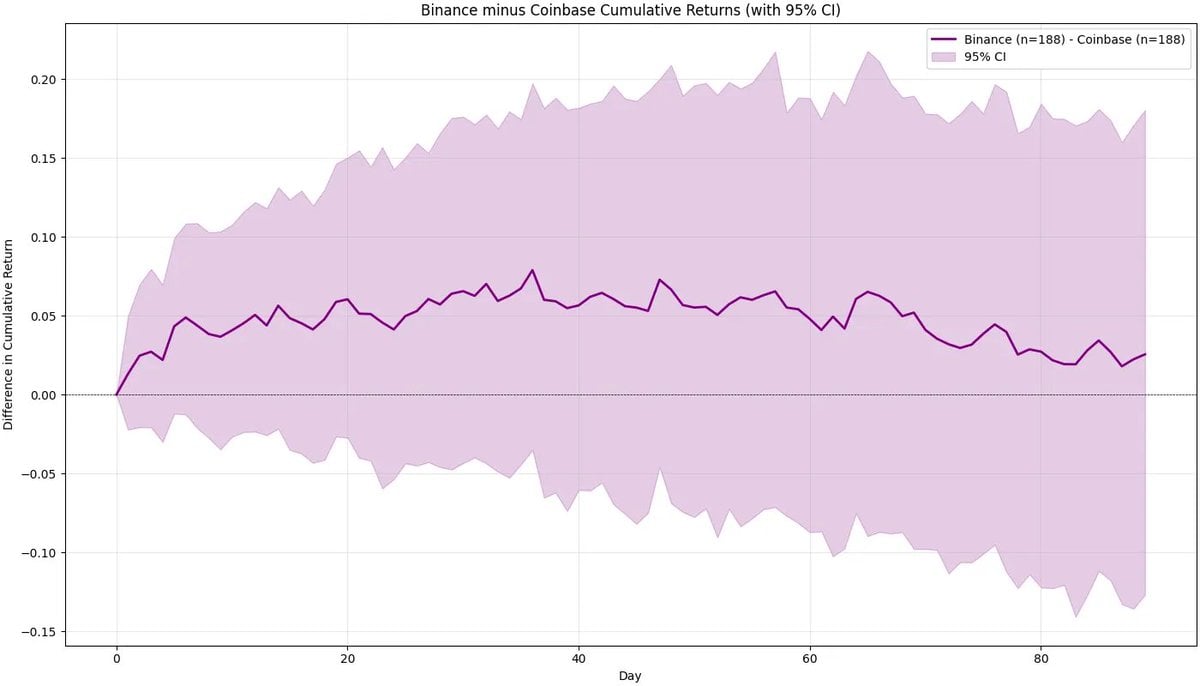

それでは、実際にこれらの取引所をBinanceと比較してみましょう。ランダム性を修正するために、上記の結果をBinanceのメイン分析から差し引いてください。下のグラフがそれを示しています。直感的に、各取引所(Bybit/Coinbase)と比較した場合のBinanceの純影響が分かります。

特にCoinbaseの場合、Binanceの影響はマイナスではなくプラスであることがはっきりと分かります。Coinbaseへの売り圧力はBinanceよりもはるかに大きいです。もちろん、信頼区間を考慮すると、この差は95%の信頼水準では統計的に有意ではありませんが、結論は依然として明確です。Binance上場コインはCoinbase上場コインをアウトパフォームしました。

Bybitについては、上場後数日間はBinanceのパフォーマンスが大幅に向上したことがわかります。しかし、その差は急速に拡大し、短期的にはBybitがBinanceを上回ったと言えるものの、その効果は特に顕著ではありませんでした。

ランダムな補正を行った結果、Binanceが他の取引所(特にCoinbase)と比べて「悪」であると結論付けることは絶対にできません。Coinbaseに上場されているプロジェクトのパフォーマンスは、Coinbaseに上場されているプロジェクトの方がはるかに劣っているからです。さて、ここで重要な点についてお話ししましょう。これはあまり議論されていない点です。

究極の目標になるという呪い

まだプロジェクトが始動していないチームとコミュニケーションを取っていると想像してみてください。彼らからどんな返答が返ってくると思いますか?ほとんどの場合、答えは次のようなものになるでしょう。

「私たちの最終的な目標は、Binance(またはCoinbase、Upbit)に上場することです。」

Binance上場がプロジェクトに与える影響について議論する際に、この発言は極めて重要です。誰もがこの瞬間を待ち望んでいます。もしあなたが大口投資家やプロジェクト創設者で、最終的にBinance、Coinbase、あるいはUpbitに上場できると確信しているなら、Bybit上場後にトークンを売却するインセンティブは何でしょうか? 運用費用のためにトークンの一部を売却せざるを得ない場合を除けば、実質的にゼロと言えるでしょう。

これが、BinanceとCoinbaseでは大きな売り圧力が見られるのに対し、Bybitでは売り圧力がほとんどない(Bitget、KuCoin、Gateでは全くない可能性もある)の理由です。しかし、当社の手法によれば、発表日の影響を除外しても、Binanceの上場パフォーマンスはCoinbaseを上回っています。さて、皆さんに必ず尋ねたい質問があります。

「最終的な目標が株式公開になった後、典型的な大規模投資家や創業者がトークンの何パーセントを売却したいと考えると推定しますか?」

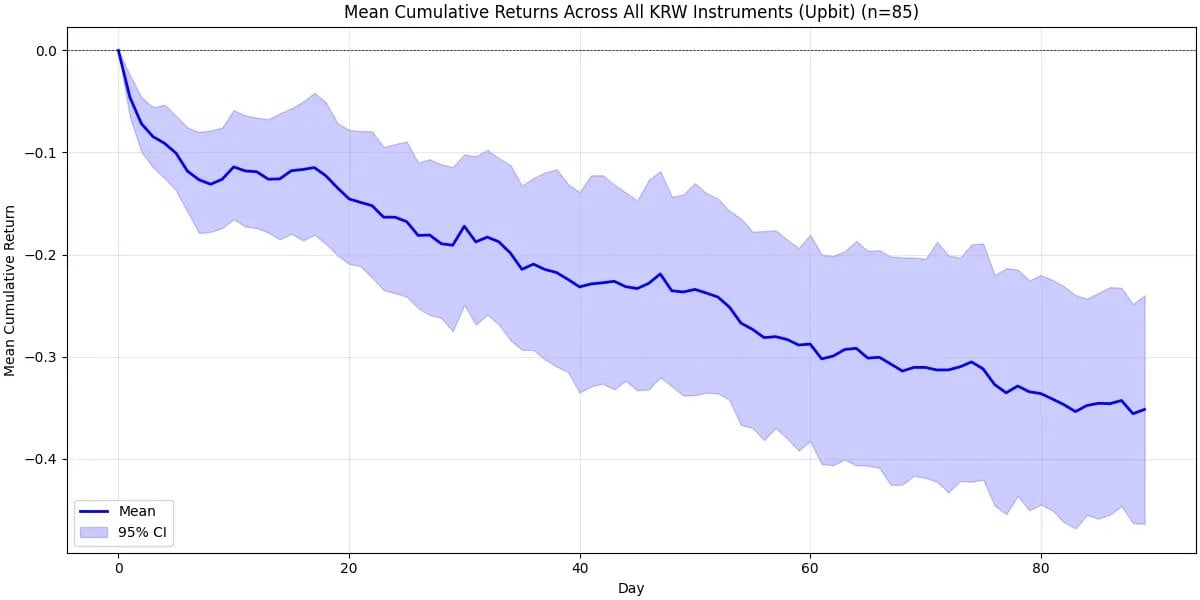

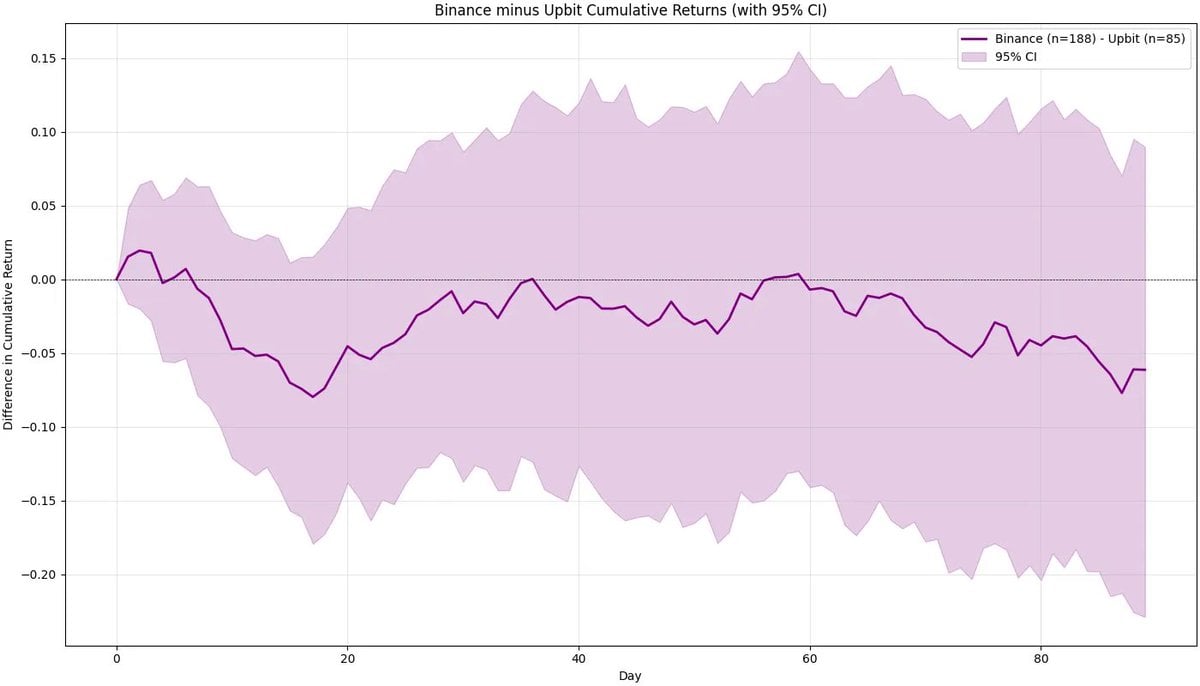

この質問に直接答えることはできません。明確なデータがないからです。しかし、少なくとも概算を念頭に置き、論理的に考えて、数字を導き出す必要があります。先ほど、Upbitも「究極の」取引所であり、韓国での上場が好まれると述べました。残念ながら、上場日以降も依然として強い売り圧力が見られます。これはプロジェクトにとってほぼ常に最終的な結果であり、Binanceほど深刻ではないかもしれませんが、それでも大きな影響があり、データからもそれがはっきりと見て取れます。下のグラフは、UpbitのパフォーマンスとBinanceとUpbitの差を示しています。

90日後、UpbitはBinanceをわずかに上回りましたが、その差は非常に大きいため、Upbitの方がより優れた上場プラットフォームであると断言することはできません。どちらのケースでも強い売り圧力が見られましたが、これは深く考えれば全く理にかなっています。

流動性の価格設定方法は?

ほとんど誰も考慮していないことが1つあります。

Binanceへの上場後、流動性は他のどの取引所よりもはるかに高くなっています。Binanceでは、創業者や投資家が必要に応じてポジションの一部を清算したり、自社株買いが必要になった際に保有株数を大幅に増やしたりすることが可能になっています(正直なところ、もっと頻繁にこのような機会が訪れることを願っています)。では、プロジェクトや投資家は、この大幅な流動性の向上をどのように評価すべきでしょうか?

これは(ほぼ)Binance だけが提供できるものであり、この市場のすべての参加者が直接的または間接的に喜んで支払うべきものであることは間違いありません。

私たちは皆、高い流動性と、永久契約をショートまたはロングする能力を望んでいます(もちろん、ここでの分析は永久契約ではなくスポット取引所に焦点を当てていますが、言及する価値のある重要な機能です)。

Binanceの流動性優位性をテストする簡単な方法

Binanceの流動性が他の取引所よりも本当に優れているかどうかを、大きなバイアスを生じさせずに検証する簡単な方法を考えてきました。私のアイデアは以下のとおりです。

- Bybit と Coinbase にリストされているトークンを見つけます。

- Binance にリストされているトークンを探します。ただし、Bybit と Coinbase にリストされた後だけにしてください (理想的にはできるだけ長い時間)。

- Binance 上場後数日の Binance、Bybit、Coinbase の流動性を比較します。

このような状況において、BybitとCoinbaseは成熟した市場である一方、Binanceは新興市場です。Binanceの流動性が依然として他のプラットフォームよりも大幅に優れているのであれば、Binanceの上場によってもたらされた流動性過剰は現実的かつ相当なものであると言えるでしょう。

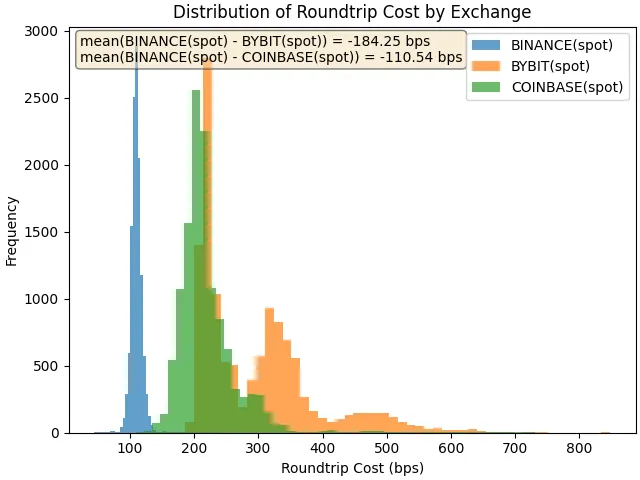

このグラフは、10万ドルの市場買いと10万ドルの市場売りを実行するコストである往復コストの分布を示しています。コストが高いほど流動性が低いことを示しています。BybitとCoinbaseより1か月以上遅れてBinanceに上場したトークンLAの場合、5日後、Binanceの往復コストはBybitより184ベーシスポイント、Coinbaseより110ベーシスポイント低くなりました。

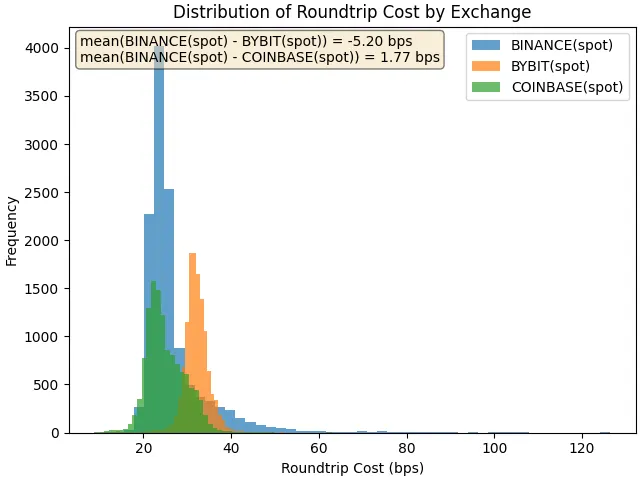

ONDO の場合、Binance と Coinbase 間の往復コストはほぼ同じですが、Coinbase の方がわずかに有利です (ティック サイズの違いによるものと思われる、わずか 1.77 ベーシス ポイントの差)。

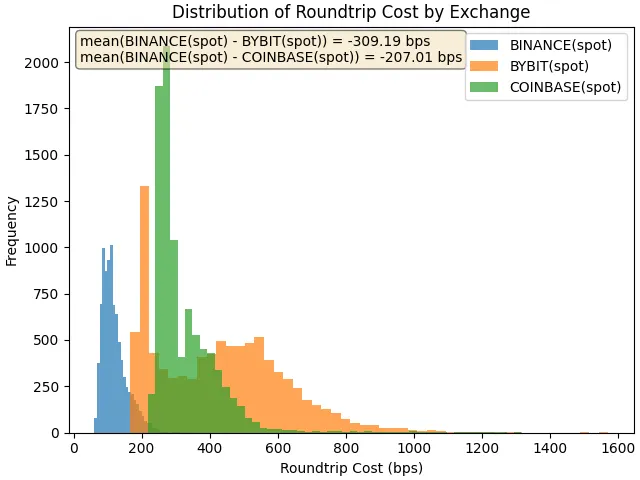

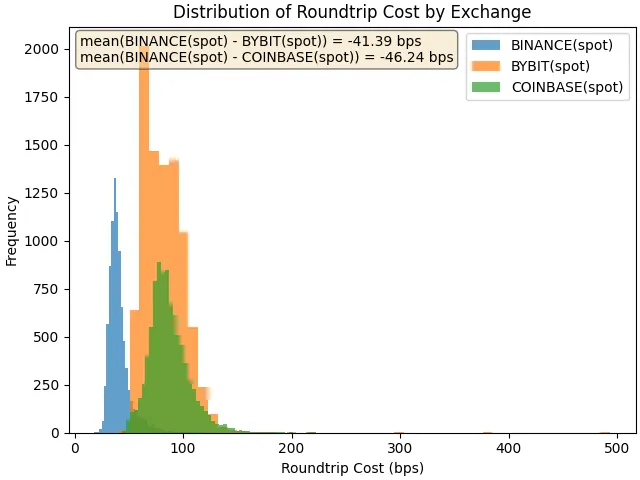

では、流動性の低い商品であるAXLを見てみましょう。ここではコスト差が非常に大きく、10万ドルの取引ではBybitと比較して309ベーシスポイント、Coinbaseと比較して207ベーシスポイントの差があります。2万ドルの取引でも、コスト差はそれぞれ41ベーシスポイントと46ベーシスポイントです。現在または将来の保有者にとって、これらの数字は衝撃的です。

次は何?

もちろん、これがこのテーマへの唯一のアプローチではありませんが、偏った出発点であることは確かです。さらに深く掘り下げたいのであれば、いくつか未解決の疑問があります(いつものように時間が限られているため、今は答えません)。

- より広範な市場動向をどのように文脈化し、それが上場のパフォーマンスとどのように関連しているのでしょうか?

- アナウンス効果を定量化し、分析に組み込むにはどうすればよいでしょうか?

- 個々のケースをどのように評価すべきでしょうか?ONDOはAXLよりも重要ですか?もしそうなら、どのような基準(例えば時価総額)で判断すべきでしょうか?

- たとえば外れ値をウィンザー化するなどして、分析をより堅牢にする必要がありますか?

- BinanceデータからBSCトークンを除外すると、結果は大きく変わりますか?

私たちはこのような疑問を永遠に問い続けることができます。それが研究の素晴らしさです。

改善の余地は常にありますが、最終的には、特定のモデルよりも創造性と研究倫理の方が重要です。偏りのない研究を行うことで、どんな機械学習アプローチよりも大きな成果が得られます。重要なのは、常にあなたのアイデア、データの準備、そして推論の文化です。

結論

私たちは研究について話すためだけにここにいるのではなく、Binanceについて話すためにここにいます。

Binanceを「悪」と見るか「業界の悪」と見るかは、完全にあなた次第です。どうか批判的に自分を見つめ直してください。偏見や感情に囚われないでください。なぜなら、Binanceはそこで儲けているわけではないからです。