2025 年の冬は、気温だけでなく、暗号通貨市場での気温低下の認識においても、例年よりも寒くなるでしょう。

ニュースだけ見ると、ビットコインはウォール街の支援を受けて最高値を更新し、ETFの規模は急上昇し、各国政府の規制動向は加熱しているようで、米国大統領によるCZへの恩赦は世界的な政治ニュースでも話題になったなど、非常にホットな話題となっている。

しかし、ビットコインからより広範な「アルトコインの中心地」へと視線を移すと、息苦しい静寂が訪れる。「バスに座っているだけで一攫千金」という揺るぎない確信は消え去り、口座残高が静かに減少していくという戸惑いが広がっている。

これは通常の強気相場と弱気相場のサイクルではなく、暗号資産業界にとっての遅まきながらの「成人式」と言えるでしょう。2024年から2025年にかけての2年間という長い期間、市場は偽りを排除し真実を残すという過酷なプロセスを経ました。主流のプレイヤーによってバブルは崩壊し、富を得るという古い神話は完全に否定されました。

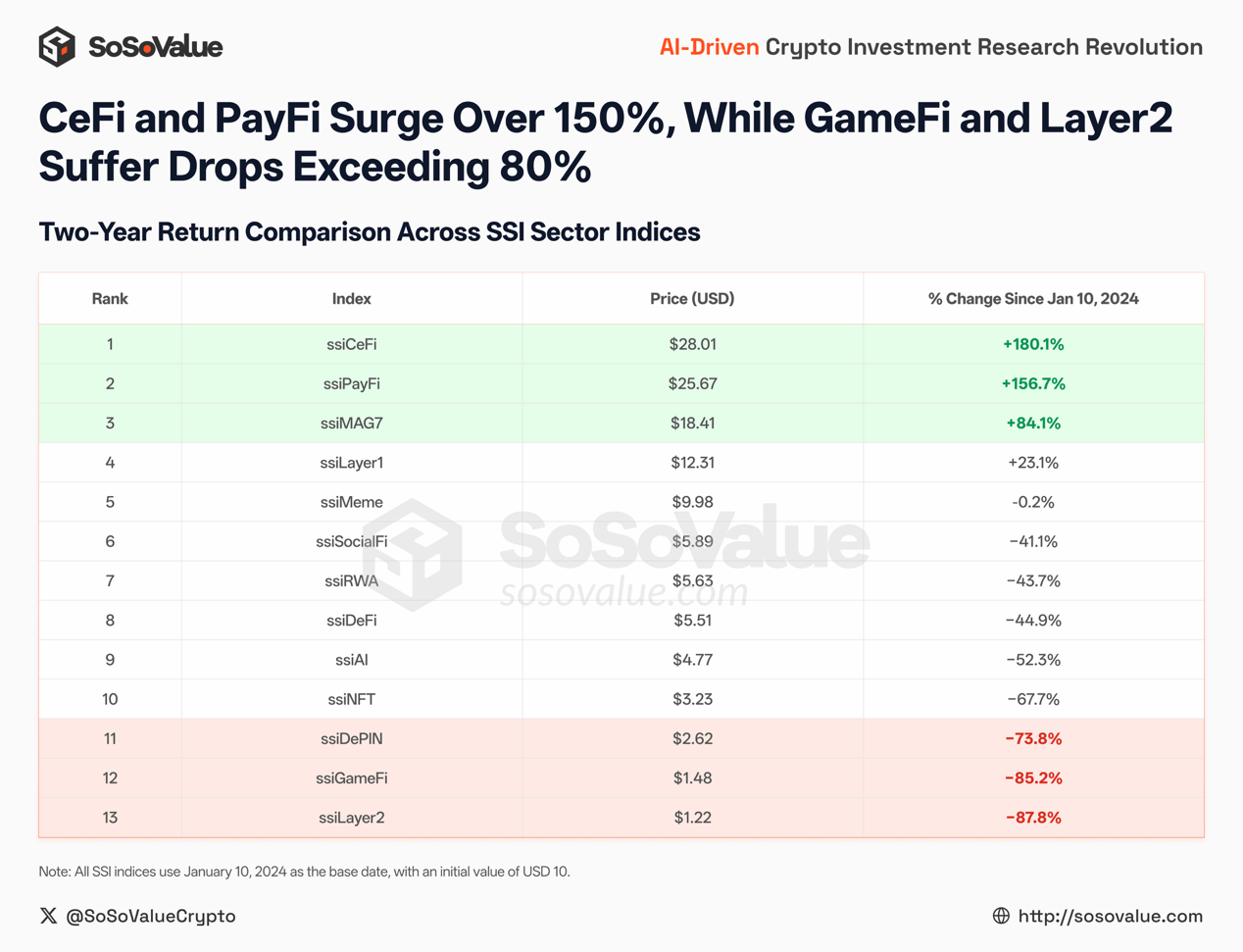

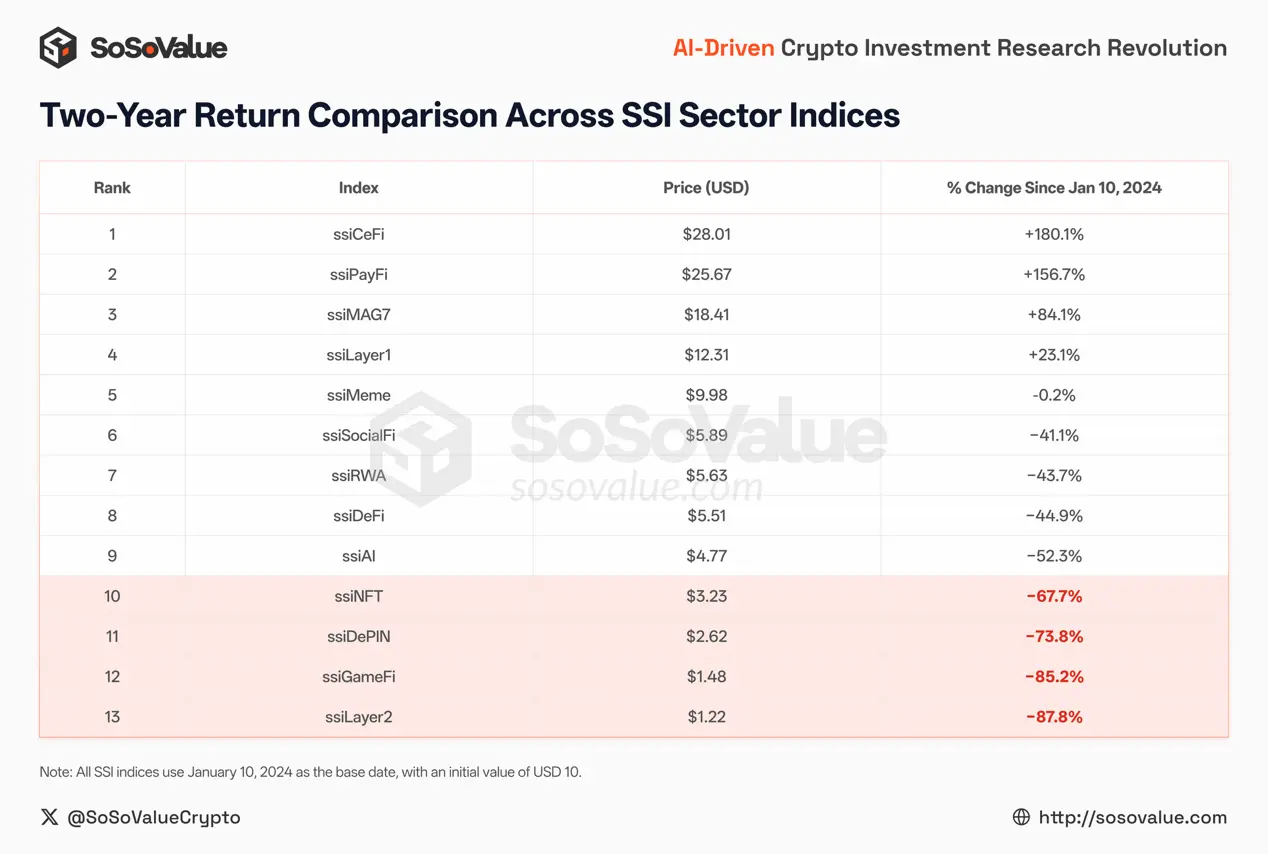

真実を確かめるために、私たちは2024年の初めにシンプルで直接的な実験を行いました。2024年1月にさまざまなセクター(L2、Meme、DeFiなど)に10ドルを投資したとすると、2025年末までに何が起こるでしょうか?

2年後、答えは明らかでした。同じ10ドルから始まったものが、ある人にとっては28ドルになり、他の人にとってはわずか1.20ドルになったのです。

図1:SSI暗号指数は2年間のリターンで極端な乖離を示しています。CeFiとPayFiは150%以上上昇しましたが、GameFiとLayer 2は80%以上下落しました(データソース:SoSoValue)

なぜこんなことが起きたのでしょうか?扉が開いた瞬間から、暗号通貨の世界は分裂し始めたからです。

I. 壁は築かれた:ETF時代の「資産境界」

「資本はもはや盲目的な水の流れではない。それはパイプラインによって厳密に制限された資本である。」

現在の市場を理解するには、2024 年 1 月 10 日まで遡る必要があります。2024 年 1 月 10 日、米国 SEC はスポット ビットコイン ETF の上場と取引を承認しました。

その瞬間、歓声は厳しい現実を覆い隠していた。資金は「孤立」していたのだ。

ETF時代以前、暗号資産市場における資金の流れは下流の滝のような構造をしていました。資金は「法定通貨-ステーブルコイン-取引所」という経路を通じて市場に流入し、すべて同じ暗号資産口座システム内で行われていました。ビットコインの上昇が「資産効果」を生み出すと、資金はリスクの高いイーサリアムへと容易に流れ込み、さらにアルトコインへと波及し、典型的な「セクターローテーション」を形成しました。

ETFはこの伝達経路を変えました。従来のファンドは、証券口座で暗号資産へのエクスポージャーを保有できるようになりました。これは確かに、スポットビットコインの継続的な購入と保管に相当します。しかし、その取引、リスク、コンプライアンスの境界は、商品構造の中に内包されています。ファンドは主に「購入-保有-リバランス」というコンプライアンスに則った閉ループ内に留まり、取引所、ステーブルコイン、オンチェーンのリスク資産への再配分への需要に自然に繋がることが困難になっています。その結果、ビットコインはより安定した限界的な購入を獲得しましたが、「ビットコインの利益が波及し、アルトコインシーズンを牽引する」という従来のサイクルは、今回のサイクルでは明らかに失敗しました。

1.1 壁の中の専門化:ETFは厳しい「資産境界」を確立する

2024年にスポットBTC ETFが承認されることは、伝統的な金融ファンドが暗号資産市場に正式に参入することを意味します。しかし、それはまた明確な「構成可能な資産の境界」を確立します。つまり、壁に入るためのパスを取得できるのは、ごく少数の資産だけです。

2025年までに、この障壁の制度化はさらに強化されました。2025年9月18日、SECは、対象となるコモディティ/デジタル資産ETPの上場プロセスを簡素化するため、取引所が「コモディティベース・トラスト・シェア」という共通上場基準を採用することを承認しました。

注: これは、「すべての暗号通貨が ETF になり得る」という意味ではなく、「ETF の枠組みに含めることができるカテゴリ」が標準化され上場できる金融商品として定義され、境界が明確になることを意味します。

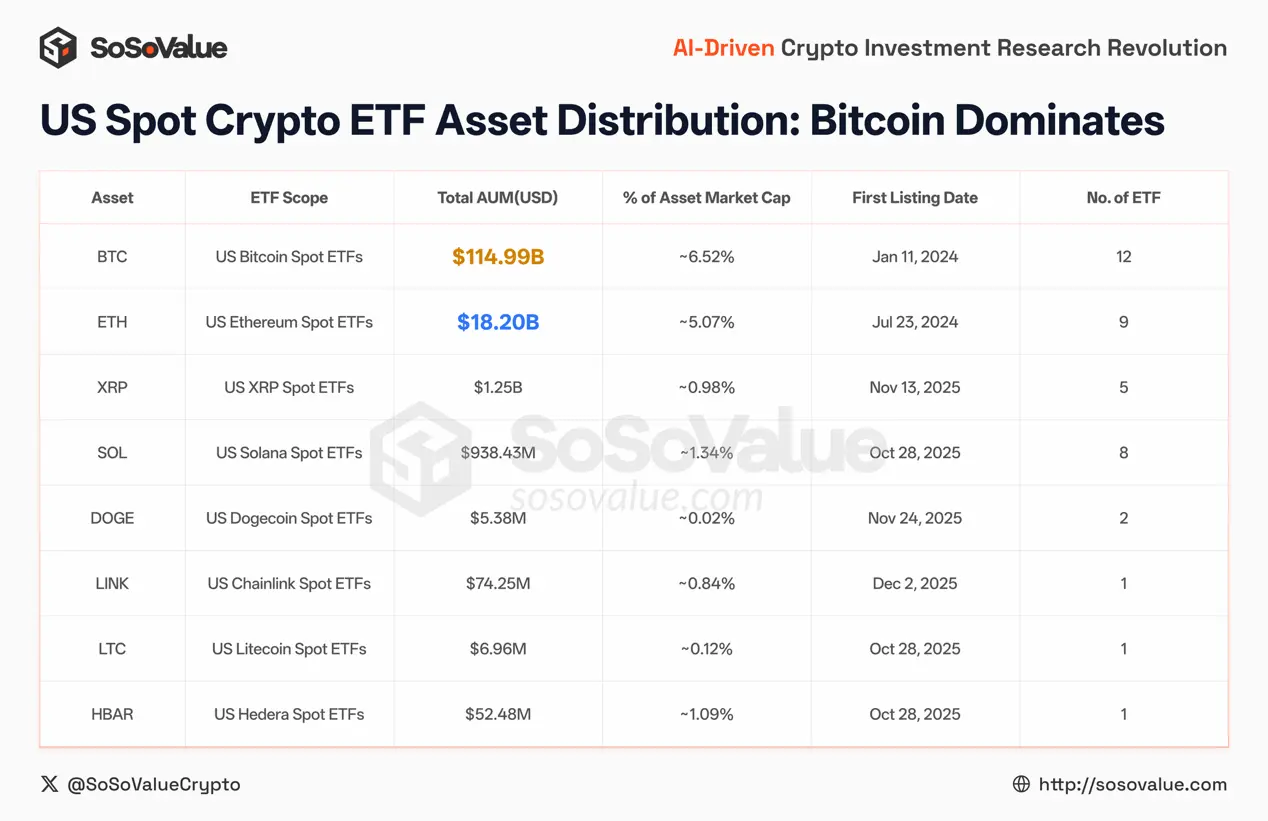

必要な許可を取得した後でも、ファンドによる投票は極めて不均衡です。ウォール街の資金は主に BTC のみを認識し、ETH にはほとんど割り当てず、他の資産で暫定的なポジションを保持していることがほとんどです。

SoSoValue ETF ダッシュボードに表示されるデータは、この不均衡を正確に示しています。

- BTC : 総純資産額が約1,150 億ドルの ETF は、コンプライアンス チャネルにおける絶対的な「マクロ資産」となっています。

- ETH : ETF の総純資産額は約182 億ドルで、十分な規模ではありますが、その規模は大幅に小さくなっています。

- SOL、XRP、DOGEといった資産が2025年までに徐々に取引可能でコンプライアンスに準拠したコンテナに収まるようになっても、データは冷たく反応しないままです。これらの資産が「構成可能な資産プール」に収まったからといって、必ずしも「資本津波」が押し寄せるわけではありません。その内部にある資本ロジックは「物語」ではなく、「リスク加重」なのです。

図2:明確なコンプライアンスファンドの選好:ビットコインが優勢、他の資産は大規模配分を受けていない(米国スポット暗号ETFの資産配分、データソース:SoSoValue)

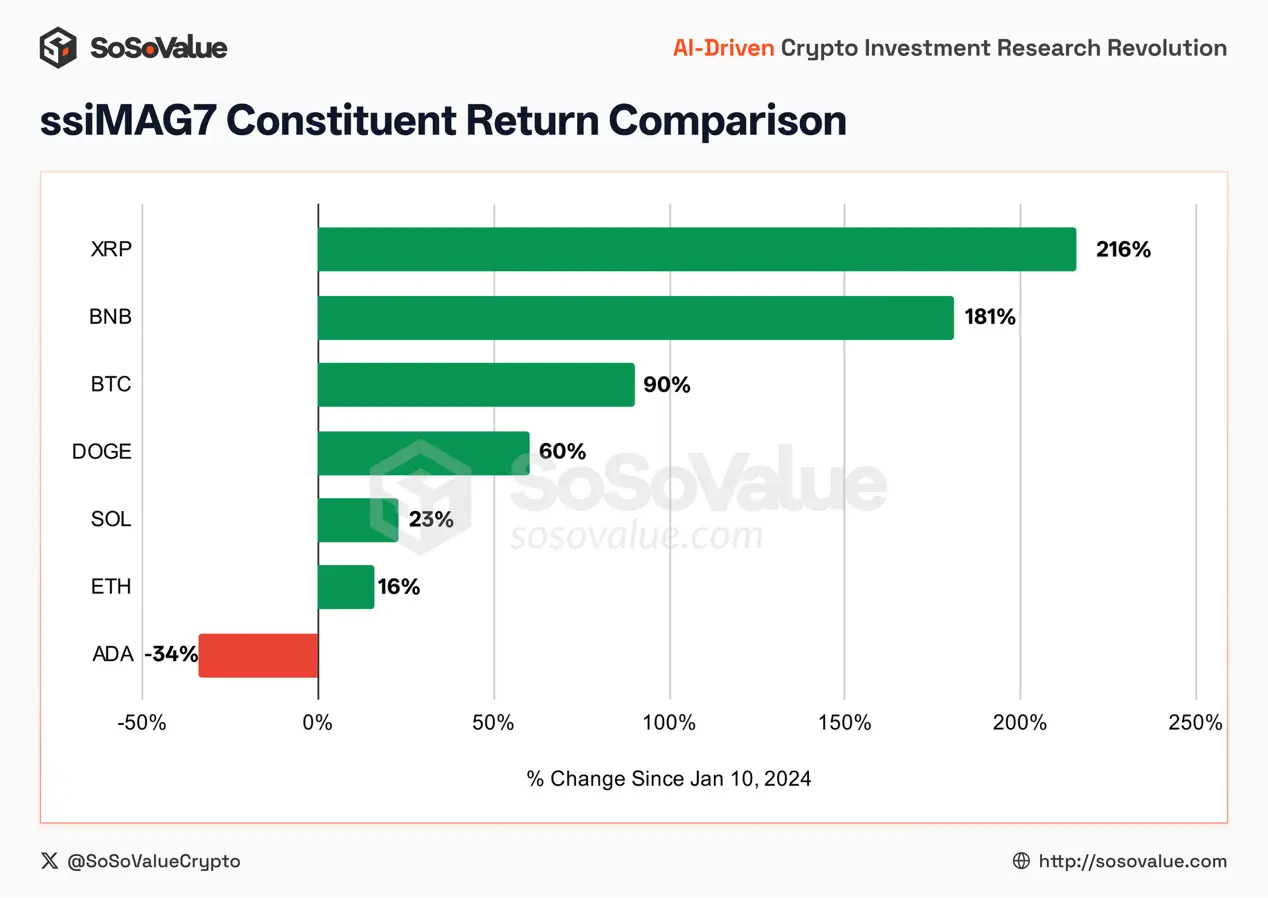

ssiMAG7指数(主要7通貨)を詳しく見てみましょう。指数は18.4ドルで終値を付け、84%上昇しましたが、詳しく見てみると、これは広範な上昇を反映したものではなく、むしろ深い構造的な乖離を隠していることがわかります。

- 特定の要因により、XRP(+216%)とBNB(+181%)は大幅な超過収益を記録し、 BTC(+90%)を大きく上回りました。前者は規制の不確実性の解消の恩恵を受け、後者は市場シェアの独占的配当に依存していました。明確な「コンプライアンス」または「商業的障壁」を持つこれらの資産は、指数の上昇の中心的な原動力となっています。

- 市場ベンチマークの確立(コンプライアンスファンドが優勢) : BTC(+90%)は「安定要因」として機能し、コンプライアンスファンドの絶対的な中核として、今回の強気相場における「合格点」を確立しました。爆発力はXRP/BNBほど強力ではありませんが、指数構成比の32%を占める中核構成通貨として、市場全体の基礎水準を体現しています。

- テクノロジー資産のプレミアムは薄れています。かつて「パブリックチェーンの2大巨頭」と考えられていたSOL(+23%)とETH(+16%)は、 2年間で平凡なパフォーマンスを示し、リスクフリーレートをほとんど上回りませんでした。確立されたパブリックチェーンADA(-34%)はマイナスのリターンを記録しました。

図3:MAG7構成銘柄間のリターンの極端な乖離:コンプライアンスと独占優位性資産は大幅にアウトパフォームしたが、パブリックチェーンのナラティブは超過リターンを失った(データソース:SoSoValue)

この乖離は、「優良株が軒並み上昇する」という市場慣習を覆すものです。この強気相場は単なるベータ市場ではなく、苛酷な「構造的スクリーニング」と言えるでしょう。ファンドは極めて高い選別性を示し、コンプライアンスの確実性、市場独占的地位、あるいはマクロ特性を持つ資産に集中しています。一方、「エコシステム・ナラティブ」のみに依存するパブリックチェーン資産は、高い評価の支持を失いつつあります。

これは、ssiLayer1指数(12.30ドル、23%上昇)のパフォーマンスに特に顕著です。BNBによる上昇を除くと、ウェイトが半分を超えるETHが、実際にはセクター全体のパフォーマンスを低下させています。データは、インフラセクターのアルファリターンが大幅に収束し、「インフラ拡張」という単純な論理だけでは、もはや資本市場に過剰なプレミアムを生み出すのに十分ではないことを示しています。

これは冷酷な現実を露呈している。つまり、機関投資家の資金配分ロジックはもはや「コショウを振りかける」ものではなく、むしろ極端な「選択的参入」を示しているのだ。

暗号資産分野のファンドも高い一貫性を示しています。コンプライアンスの確実性や独占的障壁を備えたコア資産(BTC、BNB、XRPなど)に重点的に投資する一方で、「技術的なナラティブ」のみに依存するパブリックチェーン(ETHやSOL)には「防衛的な配分」のみを維持しています。この「論理的な入場券」すら取得していないロングテール資産(グレートファイアウォールの外側にあるアルトコインの大部分)は、システム的な流動性の枯渇に直面しています。

II. 米国株式市場における「影のゲーム」:壁の内側は火、壁の外側は氷

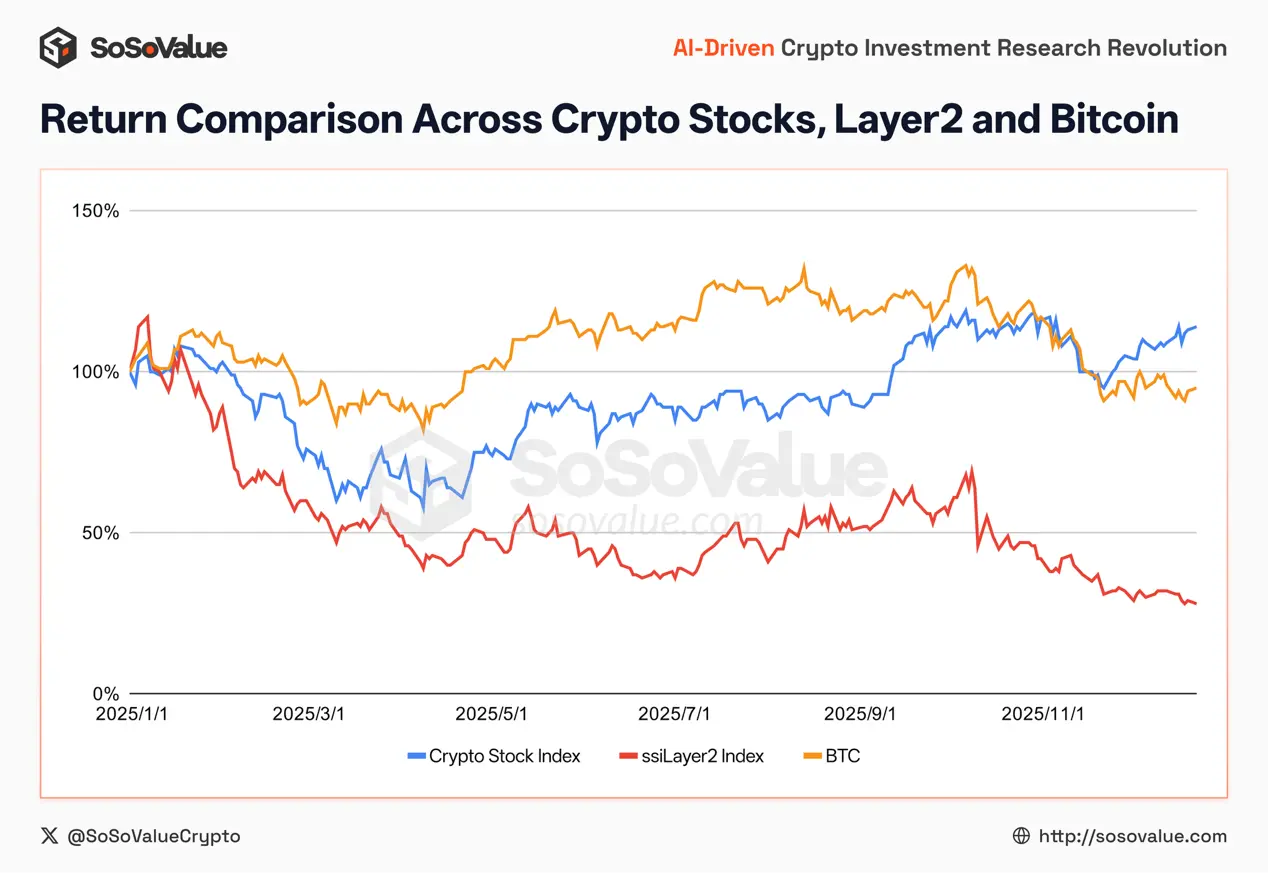

ETFが安定した投資志向の資金を閉じ込めたとすれば、米国株式市場の「暗号コンセプト株」は、リスクを求める積極的な資金を流出させたことになる。

ベテランの仮想通貨投資家にとって非常に当惑させる現象があります。それは、なぜナスダックの仮想通貨セクターがこれほど活況を呈しているのに、オンチェーンの世界がこれほど冷え込んでいるのか、ということです。

図4:ベンチャーキャピタルは米国株へ:暗号資産株は上昇する一方、レイヤー2などのオンチェーン資産は引き続き資金を失っている(データソース:SoSoValue)

その答えは代替効果です。ウォール街は「暗号取引」を「コードの影のゲーム(ティッカー)」に変えてしまいました。資金はオンチェーン・エコシステムに流入するのではなく、米ドル→ナスダックのクローズドループ内で投機を行っています。

2.1 「デジタル資産財務(DAT)」の標的型吸い上げ:下流に流出させずに、BTCのみを引き出す。

MicroStrategy(MSTR)に代表される上場企業は、「バランスシートのビットコイン化」という物語を共同で紡いできました。個人投資家にとって、MSTRを購入することは本質的に「レバレッジをかけたビットコインオプション」を購入することです。この資金は確かにオンチェーンの購買力となりますが、それは極めて限定的なものです。MSTRが米国株式市場で調達した資金はすべて、ビットコイン(BTC)に流れ込みます。このメカニズムは巨大な「一方通行ポンプ」のように機能し、ビットコインの価格を継続的に押し上げながら、資金が下流(L2、DeFi)に流出する可能性を完全に遮断します。

さらに残酷なのは、模倣者の運命です。より多くの企業が「マイクロ戦略神話」を模倣し、ETH/SOLを自社の金庫に投入しようとすると、米国株式市場はしばしば彼らを冷淡に見なします。市場は、ウォール街の目から見れば「デジタルゴールド」として貸借対照表に計上できるのは依然として主にBTCとETHであることを証明するために、自らの足で投票します。一方、ほとんどのアルトコインのDATは、大規模な資金調達計画を発表し、それを株式市場から暗号通貨市場に移し、情報の非対称性を利用し、多くのKOLに、あり得ない資金調達額を、今後のアルトコインの買い狂いの到来と説明させ、保有資産を売却する機会を得るための道筋とすることです。

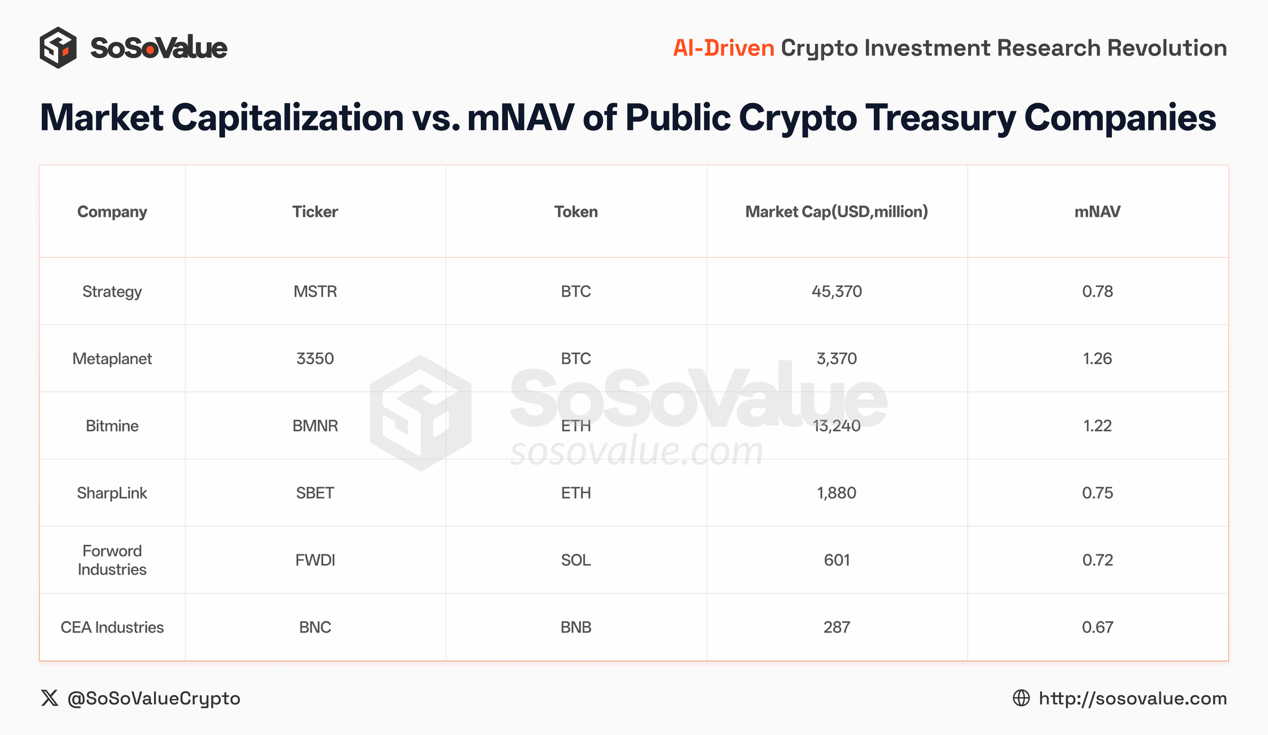

図5:上場暗号資産積立会社の時価総額とmNAV(データソース:SoSoValue)

2.2 コンプライアンス狂騒とサークル(CRCL)の失墜:ナスダックの興奮は続く

CircleのIPOは、従来型ファンドからの「コンプライアンス遵守型暗号資産エクスポージャー」への強い需要を反映しています。公開取引データによると、CRCLは2025年6月に最高値298.99ドルに達し、時価総額は705億ドルに達しました。

図6: Circleの時価総額はIPO時に700億ドルを超えた(データソース:SoSoValue)

これは、ウォール街が「ステーブルコインの規範に従う」という物語を切望していることを示しています。しかし、その後の急激な下落(株主減少)と高い売買率は、市場がステーブルコインを米国株投機の交渉材料として利用しており、このホットマネーをオンチェーンのPayFiプロトコルに「移行」させようとしているわけではないことを示しています。

同様に、Coinbase(COIN)は、米国株式市場で購入できる数少ない完全準拠の「暗号エクスポージャーコンテナ」の1つであるため、「希少性プレミアム」が付与されることがよくあります。

ETFであれ、DAT/暗号資産であれ、これらは2つの巨大な「防波堤」を形成します。資金はUSD -> Nasdaq -> BTCという閉ループで流れます。

米国の株式市場が熱くなればなるほど、BTC の一方的な蓄積が激しくなり、チェーン上の他のエコシステム (Alt) は忘れられた荒れ地のようになります。人々は「ビットコイン」という大魚が岸辺で大騒ぎするのを見守っていますが、他の小魚に餌を与えるために水に飛び込もうとする人は誰もいません。

III. 旧来の物語の崩壊と「VCコイン」の黄昏

「潮が引くと、投機家が裸で泳いでいるだけでなく、壮大な物語の基盤も裸で泳いでいることに気づく。」

ナスダックの「仮想通貨シャドー株」が流動性の饗宴を享受しているのなら、オンチェーン「インフラ」部門の崩壊は水不足が引き起こした静かな災害だ。

過去2サイクルにおいて、暗号資産市場で最も確実なビジネスモデルは「 VCの支援→テクノロジーナラティブ→高額資金調達→取引所でのコイン発行」でした。これは、Layer 2、GameFi、NFTの過去の繁栄の基盤でもありました。しかし、SoSoValue SSIインデックスは、一連のデータを用いて、このモデルの破綻を冷徹に宣言しました。

3.1 裸の屈辱:レイヤー2への価値の回帰

まず、一連の警告データを見てみましょう(2024年1月の10ドルを基準としています)。

- SSILayer2指数: 1.22ドル(約87%下落)

- ssiGameFi指数: 1.47ドル(約85%下落)

- ssiNFT インデックス: $3.2 (約 68% 下落)。

図7:Layer2、GameFi、NFTは2年間で68%~88%の下落を経験しており、物語重視のトラックが全体的に失敗したことを示しています。

2年間で10ドルから1.20ドルに下落しました。つまり、2024年初頭の「イーサリアム レイヤー2 ネットワーク爆発」の話を信じて今まで持ち続けていたとしたら、資産はほぼ無価値になっていたでしょう。

なぜ?

これらのプロジェクトのほとんどは、非常に高いFDV(Full Float Market Cap)でローンチされましたが、初期の流通量は非常に少なかったのです。2024年から2025年にかけて、トークンの大規模なアンロックが、まるでダモクレスの剣のように彼らの頭上に迫っていました。毎日、数百万ドル相当のトークンがVCや開発チームから発行され、二次市場に流れ込んでいました。

新たな資本の不足という状況において、これらのトークンはもはや「株式」ではなく「負債」となっている。暗号資産「投資家」たちは、自分たちが未来のテクノロジーエコシステムを買っているのではなく、プライマリー市場からの流動性流出に対して支払っていることにようやく気づいたのだ。

SSIレイヤー2インデックスの1.22ドルという価格は、「エアインフラ」、つまり「供給のみで需要がない」インフラにとって、最も容赦のない価格設定と言えるでしょう。一体どれほど供給過剰なのでしょうか?L2BEATのデータによると、2025年までに稼働中のレイヤー2ネットワークは100を超えると予想されています。上位数件のプロジェクトを除けば、残りの90以上のチェーンは廃墟と化したゴーストタウンのようですが、それでもなお、希薄化後の時価総額は数百億ドルに上ります。

これは、VC 主導の「流動性は低く、評価額は高い」という収穫モデルが市場の信頼を完全に失ったことを意味します。

IV. ミームの幻想:安全な避難場所か、それとも肉挽き器か?

「人々は複雑な大鎌から逃げ、より血なまぐさい闘技場へと飛び込んだ。」

VCコインの崩壊を背景に、Memeは2024年から2025年にかけて唯一の明るい兆しとなっているようだ。無数のコミュニティの悲鳴の中、Memeはウォール街やVCに対する「民衆の資産」として描かれてきた。

2025 年末の SoSoValue SSI Meme 指数の値は9.98 ドルとなり、これを裏付けているようです。

図8:2024年1月から12月にかけて、ssiMeme指数は350%以上上昇しましたが、その後ピークから80%近く下落し、元の水準に戻りました。(データソース:SoSoValue)

2年間にわたりアルトコインを「アウトパフォーム」し、元本を維持した唯一のセクターのように見えます。しかし、騙されてはいけません。この9.98ドルの裏には、このサイクルにおける最も残酷な真実が隠されています。

4.1 生存者バイアスと80%撤退

データを詳しく分析すると、ssiMeme 指数はピークから 80% 近く下落していることがわかります。

それはどういう意味ですか?

つまり、Memeセクターの「ブーム」は主に2024年前半に集中していたことになります。当時、VCコインへの嫌悪感から資金が流入し、流通量の多いMeme市場に流れ込み、指数を押し上げました。しかし、2025年になると、状況は悪化の一途を辿りました。

トランプのコンセプトに端を発した政治的ミームの台頭や、さまざまな著名人や政治家が発行する暗号通貨の急増により、ミーム市場は急速に「反抗地帯」から非常に効率的な「収穫マシン」へと変貌を遂げた。

4.2 政治と有名人:水ポンプ

2025年1月、政治的なミームが市場の注目を集めました。これはもはやコミュニティ文化の自発的な祝賀ではなく、政治的影響力と注目を直接的に収益化するものでした。公開されたレポートによると、多くのこうしたトークンのトークン構造は非常に集中化されており、価格変動は単一の政治的イベントやツイートに完全に左右されています。

同時に、著名人が発行するトークンは「ポンプ・アンド・ダンプ」サイクルを極限まで短縮しました。資金はもはや長期保有目的ではなく、数時間、あるいは数分でゲームをクリアするために市場に流入しています。

ssiMeme インデックスのリターンを保証する 9.98 ドルという価格は、2025 年のピーク時に参入した無数の投資家の損失によって相殺されました。これは構造的なジレンマを露呈しています。つまり、ミームは価値ある資産ではなく、流動性が限られている期間における「次善のコンテナ」なのです。

市場により良い選択肢がない場合、ファンドはMEMEを選択します。MEMEはルールが単純(完全流通)で、勝敗がより明確(ロックアップなし)です。しかし、センチメントが弱まると、ファンダメンタルズ面での支えが不足しているMEMEは、他のどの資産よりも急激に下落します。後から市場に参入するほとんどの個人投資家にとって、これは依然として行き止まりです。

V. 巨人の影:システムの重要性と責任の空白

「彼らは影の中央銀行のような権力を持ちながら、依然として海賊の自由を守りたいと思っている。」

資産価格の変動が市場の自己規制の一形態であるとすれば、2025年に頻発したシステムショックは、業界インフラの極めて脆弱な脆弱性を露呈したと言えるでしょう。同年、暗号資産市場はマクロ経済変動(貿易戦争のパニックや地政学的摩擦など)をきっかけに、複数の連鎖的な清算を経験しました。ストレステストでは、取引、支払い、決済の三大巨頭(Binance、Tether、Tron)は持ちこたえましたが、根底にある懸念は噂から具体的な証拠へと変化しました。

5.1 カジノはテーブルからお金をすべて奪いました。

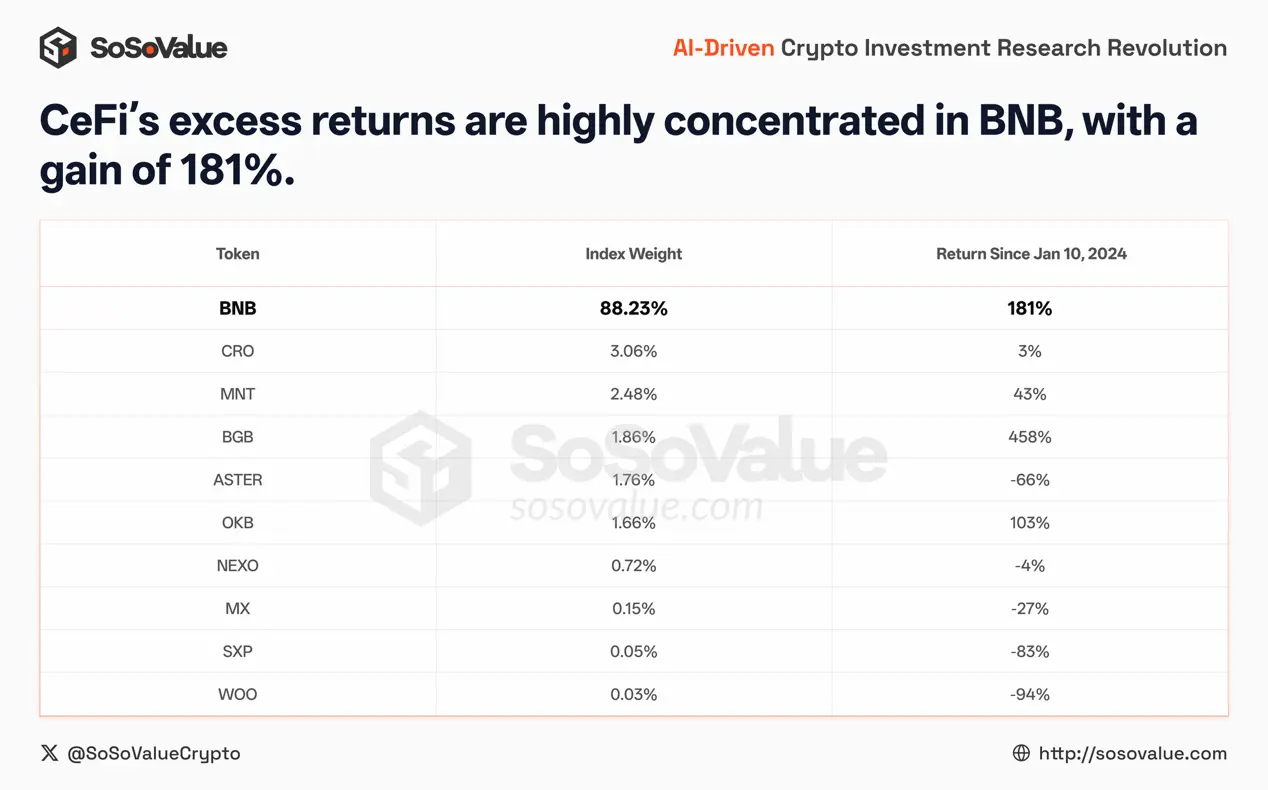

すべての指数の中で、 CeFi(中央集権型金融)指数だけが28ドルまで急騰しました。これは、取引所が優れた技術とサービスを提供していることを意味するのでしょうか?そうではありません。構成銘柄を見ると、 BNBが構成銘柄の88%を占めています。真実は冷酷です。この28ドルは「チャネル独占」を裏付けています。ゴールドラッシュでは、採掘者は皆死に、カジノを経営しシャベルを売った者だけが財を成しました。

図9:CeFiの超過収益はBNBに集中しており、181%の利益となっています。(データソース:SoSoValue)

5.2 インフラの疎外:吸血、ブラックボックス操作、そして政治的ギャンブル

これら 3 つの巨人に注目すると、共通した危険な傾向が見つかります。つまり、彼らは中立を犠牲にして (吸血)、政治亡命を求める (ギャンブル) ことで、崩壊しつつある帝国を維持しているのです。

- Binance:「ウェイトレス」から「ヴァンパイア」へ

流動性の王者として、Binanceは高い利益を維持するために、2025年にインフラとしての中立性を犠牲にし始めました。

- 上場ロジックの退化(ミーム化): VCコインの流動性危機への対応として、Binanceは「ミーム経済」への積極的な転換を図り、ファンダメンタルズに欠けるボラティリティの高い資産を大量に上場しました。Binanceは価値発見の場から「有害資産」の流通チャネルへと変貌を遂げ、ユーザーを取引手数料を最大化するために高頻度投機家へと仕向けました。

- テクノロジーのブラックボックス(10.11大清算): 10月11日の暴落時、外部オラクルではなく内部価格に依存していたBinanceのマージンエンジンがUSDeなどの資産価格の乖離を引き起こし、数十億ドル規模の誤った清算を引き起こしました。その後3億ドルの補償基金が設立されましたが、この「損失を出すために支払う」姿勢と法的責任の否定は、民営化された中央銀行の傲慢さを露呈しました。審判がミスを犯した場合、ユーザーはルールの公平性に頼るのではなく、「慈悲」を祈ることしかできないのです。

- マーケットメーカーの共謀リスク: GPSやSHELLといったプロジェクトへの調査により、Binanceプラットフォーム上のマーケットメーカーが新規コインの価格を複数回操作した疑いがあることが明らかになりました。当局は彼らに処罰を与えましたが、これは内部利益相反の氷山の一角に過ぎません。

- テザー:規制されていない「私的帝国」 テザー(USDT)は依然として暗号資産界の「影のドル」であり、その優位性は揺るぎない。しかし、この優位性はますます不透明になっている。

- 監査の謎:ウォール街の投資銀行を上回る利益を上げているにもかかわらず、テザー社は徹底的な法定監査を拒否し、スナップショット形式の「保証報告書」のみを提出している。これは、スナップショットの日付の前後で資金が不正流用された可能性を排除できないことを意味する。

- バランスシートの「武器化」:テザーは「Tether Evo」部門を設立し、ユーザーの準備金からの利息を利用して、ニューロテクノロジー、農業、さらにはサッカーチーム(ユベントス買収)にまで及ぶ民間事業帝国を築き上げました。同社は公共インフラの特権を活用して、単一のステーブルコイン事業に伴う規制リスクを回避しています。この「大きすぎて潰せない」構造自体が、重大なモラルハザードを引き起こします。

- トロン:グレーエコノミーの「決済ハイウェイ」

Binance が取引所であり、Tether が中央銀行であるとすれば、 Tron は事実上の「地下 SWIFT」です。

- USDT 独占: 2025 年のデータによると、Tron ネットワークは世界の USDT 流通量の 50%を占めており、東南アジアや制裁対象地域でも好まれる決済レイヤーとなっています。

- マネーロンダリングの温床:この効率性は、巨大なコンプライアンス上のブラックホールを伴います。調査によると、 Huione Groupは制裁対象となったにもかかわらず、関連ウォレットは依然としてTronネットワーク上で10億ドル近くの取引を処理していました。Tronの規模が大きくなるにつれて、違法金融の高速道路としての特徴はより顕著になります。

5.3 「業界リーダー」の政治的賭け

最も不安な傾向は、事業運営におけるグレーゾーンではなく、業界の「リーダー」たちが「ルールを買おう」とし始めているという事実だ。

- ジャスティン・サンの「忠誠の誓い」:トロンとそのスーパーノードに対する二次制裁という潜在的な「核ボタン」に直面したジャスティン・サンは、極めて高度な政治的日和見主義を示した。彼は、手続き上の保護を求める逆さ合併を通じてトロンを米国上場企業としてパッケージ化しようとしただけでなく、2025年にはトランプ家のプロジェクトであるワールド・リバティ・ファイナンシャル(WLF)に7,500万ドルを投資した。この露骨な政治献金は、パブリックブロックチェーンの運命を米国の政治権力に結び付けようとする試みである。

- CZの「世紀の恩赦」:ジャスティン・サンがまだ実験段階だった頃、CZはすでにこの道の実現可能性を証明していた。 2025年10月23日、ホワイトハウスはトランプ大統領が大統領恩赦権を行使し、趙長鵬氏を恩赦したことを公式に発表した。このニュースは仮想通貨界に衝撃を与え、ビットコインの最高値さえも塗り替えた。これは司法省による長年のコンプライアンス努力の集大成であり、最終的には最高レベルの政治権力の介入によって阻まれた。

それはお守りか、それとも死刑執行令状か?

ジャスティン・サン氏とCZ氏の行動は、技術的に中立であるべき暗号インフラを、党派政治における交渉材料と化した。彼らはトランプ一家に全財産を賭けたのだ。この深く絡み合った利害関係は、彼らに4年間の「免罪符」を与えたかもしれないが、同時に民主党と体制側と真っ向から対立する立場に立つことを意味した。政治の振り子は常に逆行する。潮目が変われば、「政治資金」によって築かれたこの脆いバランスは、これまで以上に厳しい試練と反発に直面する可能性が非常に高い。

2025 年の教訓は、単に「大きい」だけでは十分ではないことに市場が気づき始めているということです。

ETFが市場に参入し、Circleが株式を公開し、従来の金融資本が市場に注目する中、「透明性」と「公的責任」の問題に対処できない仮想通貨ネイティブの大手は、最終的には、より準拠した競合他社(ウォール街の投資銀行が発行するステーブルコインや準拠した取引所など)に取って代わられることになるだろう。

ssiCeFi指数の急上昇は、過去10年間の「ワイルドグロース」配当の終焉を意味するかもしれないが、今後10年間の暗号通貨の方向性を示すものではないことは確かだ。

VI. 大分岐後の新世界:不確実性の中での価値の再構築

「旧世界の基盤は崩れつつあり、新世界の輪郭はまだ明確に定義されていない。」

2025年末の断片化された状況に直面して、すべての実務家にとって鋭い疑問が生じます。グレートファイアウォールの外では、従来の資金は熱心ではあるものの、ETFや米国上場株に流れており、ナスダックがどれだけ上昇しても、オンチェーンの流動性は枯渇したままです。一方、グレートファイアウォールの内側では、私たちが依存しているインフラは、必死に個人投資家から血を吸い取るか、リスクの高い政治的ギャンブルに従事するかのいずれかです。

この業界は終焉を迎えたのでしょうか?

ホワイトペーパーで資金を調達し、ストーリーで価格を操作するという暗号通貨黎明期に慣れ親しんだ人々にとって、その時代の終焉はまさに息苦しいものだ。投機的なシンボルとしてのいわゆる「暗号通貨」は、衰退しつつある。

しかし、金融史を観察する者にとって、今はまさに夜明け前の最も暗い時間だ。すべての「死」は「再生」のためにある。 2025年末に立つ今、10ドルで始まったあの実験は、私たちを雑音から解放するのに役立った。「暗号通貨」という言葉は消え去り、「オンチェーン金融」に取って代わられているのがわかる。

2年間の激動と乖離は、暗号資産業界の枠組み全体を完全に再構築しました。バブルが崩壊するにつれ、将来の価値はもはや物語によって定義されるのではなく、実用的な通貨(ステーブルコイン)と誠実な台帳(オンチェーン金融)という2つの「確実性」の次元によって再構築されるようになりました。

6.1 ステーブルコインの台頭:「預金チャネル」から「国境のない現金」へ

かつて、ステーブルコインは「暗号資産の世界への入場券」と理解されていました。法定通貨がUSDT/USDCに交換され、取引所で取引され、投機的な取引が成立したのです。2025年までに、ステーブルコインの重要性は徐々に「暗号資産のツール」から「米ドルのデジタル表現」へと移行しました。その核心はブロックチェーンではなく、米ドルを別の形で世界に再参入させることにあります。

ビットコインが暗号資産の世界で初めて主流の金融システムに受け入れられた「デジタルゴールド」だとすれば、ステーブルコインは真に一般大衆に受け入れられた2番目の「デジタルキャッシュ」と言えるでしょう。ステーブルコインは、ユーザーに分散化の理解を求めず、銀行よりも速く、安く、手間がかからないというシンプルなメリットを感じてもらうだけで十分です。

PayFiセクターの台頭はこの点を証明しています。PayFiは、ストーリーテリングで価値を吊り上げるのではなく、伝統的な金融の課題を解決することでプレミアムを獲得しています。インフレや外貨規制のある国では、ステーブルコインの成長は現実に左右されます。従来の銀行送金は遅く、手数料が高く、理由もなく資金を凍結することさえあります。ステーブルコインは、こうした「人為的な障害」のない代替手段を提供します。

したがって、これは「ドル流通の効率性」をめぐる競争です。世界中の必要な人々に、より低い障壁とコストでドルを届けられる者が、新たなインフラとなるでしょう。ステーブルコインは、ドルを銀行の壁から「解き放ち」、24時間365日流通できる普遍的な構成要素へと変化させます。これをトロイの木馬と見なす必要はありませんが、その実際的な意味合いを理解する必要があります。ステーブルコインは、デジタル時代におけるドルのアップグレードであり、その普及はスローガンではなく、現実世界の非効率性と障害の解決に基づいています。

6.2オンチェーン金融の不透明化の解消:リスクを「信用」から「ルール」へ書き換える

ステーブルコインが「資本フローの効率」の問題を解決したとすれば、オンチェーン金融と予測市場は金融の2つの中核的な側面である信用と情報を再形成していることになる。

過去2年間、中央集権型金融機関(CeFi)のシステミックリスクは、本質的に裁量権の濫用から生じてきました。照合、決済、保管がすべて不透明なデータベース内で行われる場合、管理者は比類のない、神のような洞察力を持ち、台帳を改ざんすることが可能です。このメカニズムの下では、いわゆる「リスク管理」は、特定の利益団体のための隠れ蓑となることがよくあります。

オンチェーン金融の価値は、「分散化」というイデオロギー的な概念ではなく、「実行レベルの確実性」にあります。例えば、Hyperliquidのような先進的なプロトコルは、清算ロジックとリスクパラメータを不変のスマートコントラクトに統合します。これは、金融ルールがもはや規制当局の手先ではなく、厳格に施行される物理法則であることを意味します。市場参加者は、プラットフォームが「正常に動作する」ことを祈る必要はなく、コードが「ルールに従って動作する」ことを検証するだけで済みます。これは、金融リスク管理が「信用ベースのゲーム理論」から「コードベースのエンジニアリング」へと進化したことを示しています。

情報分野にも同様の論理が当てはまります。予測市場は2025年に重要なアイデンティティの転換を遂げ、「オンラインギャンブル」というレッテルを脱ぎ捨て、「イベントデリバティブ取引所」へと進化しました。

情報価格メカニズム:「意見インフレ」から「効率的市場」へ

- AIが際限なくノイズを生み出し、メディアがバイアスにまみれる時代において、意見は最も過大評価された資産であり、真実は希少なハードカレンシーです。ポリマーケットの中核となるメカニズムは、単なる「投票」ではなく、「情報優位性に基づく裁定取引」です。2024年の選挙を例に挙げましょう。従来の世論調査機関が依然として非効率的な電話調査に依存していた一方で、独占データを持つトレーダー(有名な「フランスのクジラ」など)は専門チームを雇って地域調査を実施し、市場に巨額の賭けを行いました。このメカニズムにより、参加者は「情報検証コスト」を支払うことになります。数十億ドル規模の資金プールでは、元本はふるいにかけられたノイズと化し、感情的な爆発は瞬時に飲み込まれ、実際の資金によって検証された「シグナル」だけが価格を決定できます。こうして、予測市場は今日の人類社会において最も高い信号対雑音比を持つ情報発見ツールとなっているのです。

金融機能の深化:マクロヘッジとパラメトリック保険

さらに重大な変化は、予測市場が、本来は現実世界では取引不可能であった「不確実な出来事」を、取引可能な金融資産に標準化している点にある。

- マクロリスク管理の新たなベンチマーク:機関投資家は、マクロリスク管理において予測市場を活用し始めています。例えば、連邦準備制度理事会(FRB)の金利決定(FOMC)を受けて、投資家はもはや高バリアの国債先物に限定されず、市場契約の予測を通じてより精密なクロスマーケット裁定取引を行っています。これは資本効率を向上させるだけでなく、従来の質問票よりも敏感なマクロ経済期待の指標を市場に提供します。

- 包括的な「パラメトリック保険」 :Robinhoodが個人投資家に実証しているように、「ヒューストン・レイン」契約の購入は、本質的に仲介者を介さないマイクロ保険の一種です。この契約は、従来の保険に見られる高額な保険金請求費用と不透明な契約条件を打破します。ユーザーは、異常気象、フライトの遅延、保険契約変更といった特定のロングテールリスクに逆張り投資を行います。そして、実際にリスクが発生すると、スマートコントラクトが自動的に保険金を支払います。これは、リスクヘッジがウォール街から一般の人々の日常生活へと移行したことを示しています。

人類の金融史の進歩は、本質的に取引コストの継続的な削減のプロセスです。オンチェーン金融は「信頼の仲介者」を排除し、予測市場は「情報ノイズ」を排除します。未来の金融世界では、ブラックボックスはコードによって破られ、真実は資本によって価格付けされるでしょう。

結論は

「成人することは決して祝うことではありません。それは強制的に成長させられるプロセスなのです。」

このサイクルでは、幅広い上昇は見られず、むしろ淘汰のプロセスが見られました。関係するすべての投資家にとって、2024年から2025年にかけての重要な局面は、「今ここにいれば勝利が約束される」という幻想を打ち砕いたことにあります。いまだにパワーポイントのプレゼンテーションやカーブのロック解除に固執している旧時代の遺物にとって、 1.20ドルの指数は彼らの最後の墓碑銘となるでしょう。

仮想通貨の価格の騰落についていまだ議論が続いている一方で、ウォール街の中心ではより深刻で根本的な変革が静かに進行している。ブルームバーグによると、米国証券取引委員会(SEC)はノーアクションレターの形で証券保管信託決済機構(DTCC)にライセンスを付与し、同社がブロックチェーン上でトークン化された株式やその他の現実世界の資産(RWA)をホストおよび認識できるようにしたという。

DTCCは「暗号資産企業」ではなく、米国資本市場のインフラハブです。DTCCは、2024年に約3,700兆ドルの証券取引を処理したと発表しました。

これが暗号技術の最終的な運命なのかもしれない。規制は暗号世界を排除することではなく、新たな世界への切符を発行することだ。暗号資産を通じて偽造紙幣を発行しようとする詐欺を排除し、資産流通の効率性を高め、信頼を高める技術を保護する。

インターネットが商業のあらゆる部分に浸透し、「オンライン」と「オフライン」の境界を曖昧にしたように、金融の未来も「オンチェーン」と「オフチェーン」の区別を超越するでしょう。すべての金融取引は、より効率的なブロックチェーン台帳上で行われるようになるでしょう。

「もし信じてくれなかったり、理解できなかったりするなら、説得する時間はありません。ごめんなさい。」 - サトシ

BTC が 2026 年に強気相場を再開するかどうかはまだわかりません。

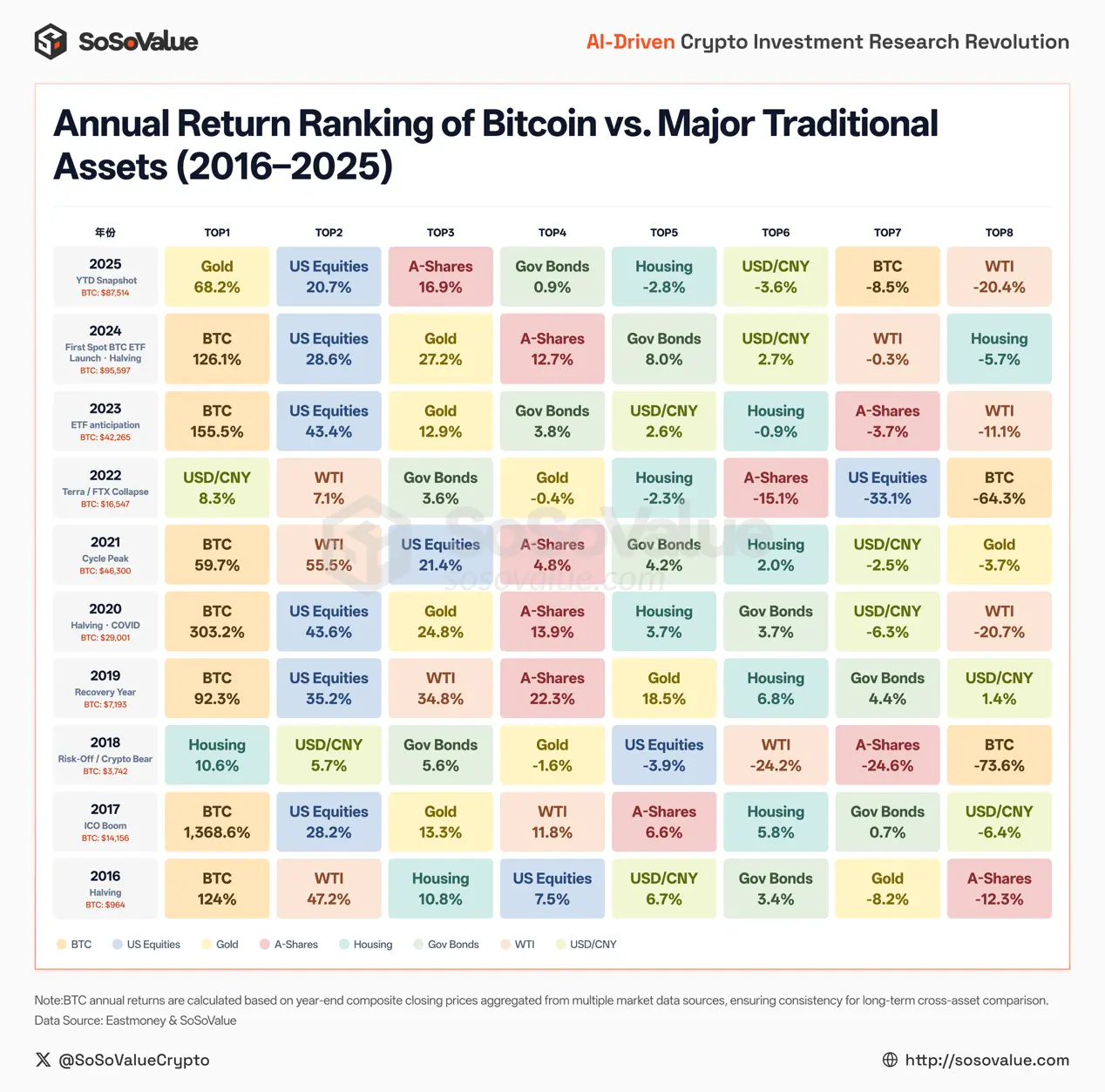

図10:ビットコインと主要伝統的資産の年間収益の比較(2016~2025年)(データソース:SoSoValue、公開データから作成)

注:上記のチャートのデータ分析は、SoSoValueインデックス作成ツールに基づいています。このインデックス作成ツールは、これまでファンド会社が使用していた高価な専門的バックテストシステムを簡素化・可視化することで、一般投資家が独自の暗号資産追跡フレームワークを構築し、あらゆる直感をデータで検証することを可能にします。