「中国の予測市場はどこへ進出すべきか?」という記事以来、予測市場は世界的に主流の地位を獲得しています。ビットコインやステーブルコインに見られるように、事実証明(PMF)を達成した暗号資産は、市場から新たなセクターとして認識され、継続的な資金流入を集めています。

予測市場固有のプラットフォーム独占効果を利用して、その周囲に周辺サービスを提供することが業界内のコンセンサスとなり、業界外のエコシステムを捕捉するための天然の培養皿に育て上げ、主体、周辺、外周の階層型エコシステムを構築しています。

上記で予測市場の基本構造と方向性を説明した上で、既存の周辺サービスを分析してみましょう。模倣プラットフォーム、ツール、リベート以外に、高い市場価値を持つ周辺ビジネスモデルを支える方向性は何でしょうか?

時期尚早な予測市場

世界は終わるかもしれないが、進歩は続く。

予測市場は、確実性が高いものの不確実性が高い市場です。例えば、ワールドカップの日程や出場チーム、米国中間選挙や米国大統領選挙などは、事前参加者、基本日程、ルールの面で非常にコントロールしやすい市場です。

しかし、ワールドカップの優勝チームを事前に予測することは不可能であり、それは陰謀とみなされる。したがって、これは不確実な情報ゲームであり、情報要素が加わるにつれて、その基本的な様相は変化する。

例えば、2024年の米国大統領選挙では、有効期限の5日以内にかなりの数の賭けが行われました。オンチェーン取引では、ユーザーの強気と弱気の感情が強気市場と弱気市場に直接影響を及ぼし、自己成就的予言へと収束します。

現在の予測市場はこの方向に動いています。たとえば、Coinbase の CEO は、人々が彼の発言を予測していたため、最終的な結果に「協力」していたことに気づきました。

画像キャプション:予測に必要なデータ。画像出典:https://brier.fyi/

市場予測が登場する以前は、世論調査とメディアがそのような役割を果たしていました。世論調査は有権者の好みを測るものではなく、人々の選択を導くものでした。そのため、西洋の文脈では、市場予測は情報ツールとみなされ、保険、ヘッジ、課税といった機能が付加されています。

したがって、予測市場は取引ツールよりもはるかに敏感です。TikTokがその人気ゆえに双方から攻撃されなかったのと同様に、予測市場は本質的に細分化できません。

- 情報発見には、その精度を向上させるために実際のリアルタイム データに基づく戦略的なインタラクションが必要であり、情報はトラフィックの集中化につながります。

- 米国の選挙市場は高度に成熟しており、西洋を背景とする者だけが政治体制を崩すことなく力の均衡を達成し、新たな情報チャネルとなることができる。

これを踏まえると、PolymarketとKalshiは「生まれたときから成熟している」情報ハブであり、これがBinanceのような競馬の仕組みを使うのではなく、米国資本がこれらの取引所に投資を続け、評価額を押し上げている根本的な理由である。

もちろん、これらは私たちにとって全く問題ではありません。私たちが懸念しているのは、熱狂的なFOMO(取り残されることへの恐怖)市場をいかに活用するかということです。

画像キャプション:市場環境予測。画像出典:@zuoyeweb3

全体として、市場は次の 4 つのモデルに進化しました。

- PolymarketとKalshi以外の模倣プラットフォームは、Perp DEXと同等の投資と、米国市場における高いコンプライアンスコストを必要とします。全体として、これらのプラットフォームはTGE路線へと移行し、実質的な普及率はほぼゼロです。

- 既存の予測プラットフォームの資産層のイノベーション:

- Gondor が貸付の担保としての使用を許可したり、Space が 10 倍のレバレッジを追加したりするなど、予測市場における賭け資産の DeFi 化は、本質的に DeFi 要素の暴力的な組み込みです。

- また、ソーシャルメディアのフィードに基づいて直接予測トピックを生成し、既存のプラットフォームとの差別化を図る42 Spaceなどの革新的な資産の予測市場もあります。

- Coinbase や Robinhood などの主流の Web3/2 金融取引スーパー アプリが取引サービスを完備しています。

- 高頻度取引、マルチプラットフォーム裁定取引または集約取引端末、LPマイニングまたは有料小グループツール、予測市場データおよび情報の集約および分析プラットフォームなど、予測市場の特定のグループおよびニーズに合わせてカスタマイズされたツール。

- KOL とリベート プラットフォーム (Based や Phantom Wallet などのモバイル取引プラットフォームなど)、およびさまざまなソーシャル共有とリベートの KOL やコミュニティ。

上記のパラダイムでは、予測市場への投資自体が大きすぎる上に、政治的配慮から、新規参入者にとって高い評価の見込みはほとんどありません。第二に、ツールとリベートは、予測市場への投資とホットスポットの変化に応じて循環するでしょう。

事業投資として唯一価値のある分野は、予測プラットフォーム上の資産のDeFi化です。結果を待つ間、賭け資産は休眠状態にありますが、これはDeFiで最も注目すべき高品質な資産である可能性があります。

双方にメリットのあるクロスマーケット裁定メカニズム

DeFi の方法ではなく、Taobao トラフィック サイトの方法を使用して DeFi を実行します。

巨大企業が提供するトラフィックサービスへの対応は常にデリケートな問題です。巨大企業はプラットフォームのトラフィックを増やすためにサードパーティを必要としている一方で、サードパーティがブランド効果を発揮することを望んでいません。

これは初期のeコマーストラフィックステーションが直面したジレンマでした。プラットフォーム、販売者、そして購入者と良好な関係を維持する必要がありました。販売者は競争力を高めるためにサードパーティのトラフィックステーションを必要とし、購入者は割引価格を求めていました。

画像キャプション:画像ソース:@zuoyeweb3(サードパーティサービス)

トラフィックサイトはリベートの観点からスタートし、プラットフォームはそれに応じた共有/購入/リベートツールを開発します。販売者が露出した後の自然トラフィックがプロモーション割引を上回れば、ビジネス全体が持続的に運営できます。

- 販売者は、独自のブランドやチャネルを運営するコストが高すぎるため、オーガニック トラフィックを獲得するためにプラットフォームに依存する必要があります。

- 購入者は、アフターサービスに対応し権利を保護するためのプラットフォームを必要としており、支払いプロセスにもプラットフォームの保証が必要です。

淘宝網(タオバオ)、京東(JD.com)、拼多多(ピンドゥオドゥオ)というECプラットフォーム間の三つ巴の争いを例に挙げると、新規ECプラットフォームの市場規模は狭すぎる。EC市場は必然的に「ブランド事業者+ロングテールトラフィック」という二重構造を満たす必要がある。新規参入者はブランド事業者を攻略したり、ニッチ市場に注力したりすることで規模の経済性を生み出すことはできない。

最終的に、タオバオは高級市場の顧客基盤全体を獲得・維持するために天猫(Tmall)に依存し、一方、ピンドゥオドゥオは中国の農村部から世界へのトラフィックを誘導するために全国規模のアプリWeChatに依存しました。ブランドに特化していたJD.comだけがジレンマに陥りました。

ここでは、取引所のリベートメカニズムを比較します。リベートKOLと取引所は、取引に関与する個人投資家の数を目標としており、個人投資家の損益は取引メカニズムに影響を与えません。これは、ユーザーに商品購入の明確なニーズがあり、割引を提供することでトラフィックステーションや販売者のプロモーション効果を高めることができるEコマースのリベートとは異なります。

この観点から見ると、Hyperliquid と Polymarket の Builder メカニズムは上記の問題を解決せず、それが促進する成長は取引量の増加のみになります。

取引量の増加が重要ではないと言っているわけではありませんが、遊休資金の浪費につながることは否めません。実際、取引量が増えれば増えるほど遊休資金も増えるため、資本効率を追求する金融業界にとって好ましい状況とは言えません。

市場が CEX/DEX の成長ロジックの制限から抜け出せない場合、予測市場はすぐにピークに達します。なぜなら、取引可能な公開イベントの数は最終的に限られており、イベントが小規模で瞬間的であればあるほど、マーケットメーカーに有利になり、真に取引所の軌道に向かうことになるからです。

情報ゲームこそが予測市場の本質です。賭けと成熟の過程で資金は拘束されます。この拘束された資金をいかに有効活用するかが、予測市場とDeFiの相互魅力の根底にある原動力です。

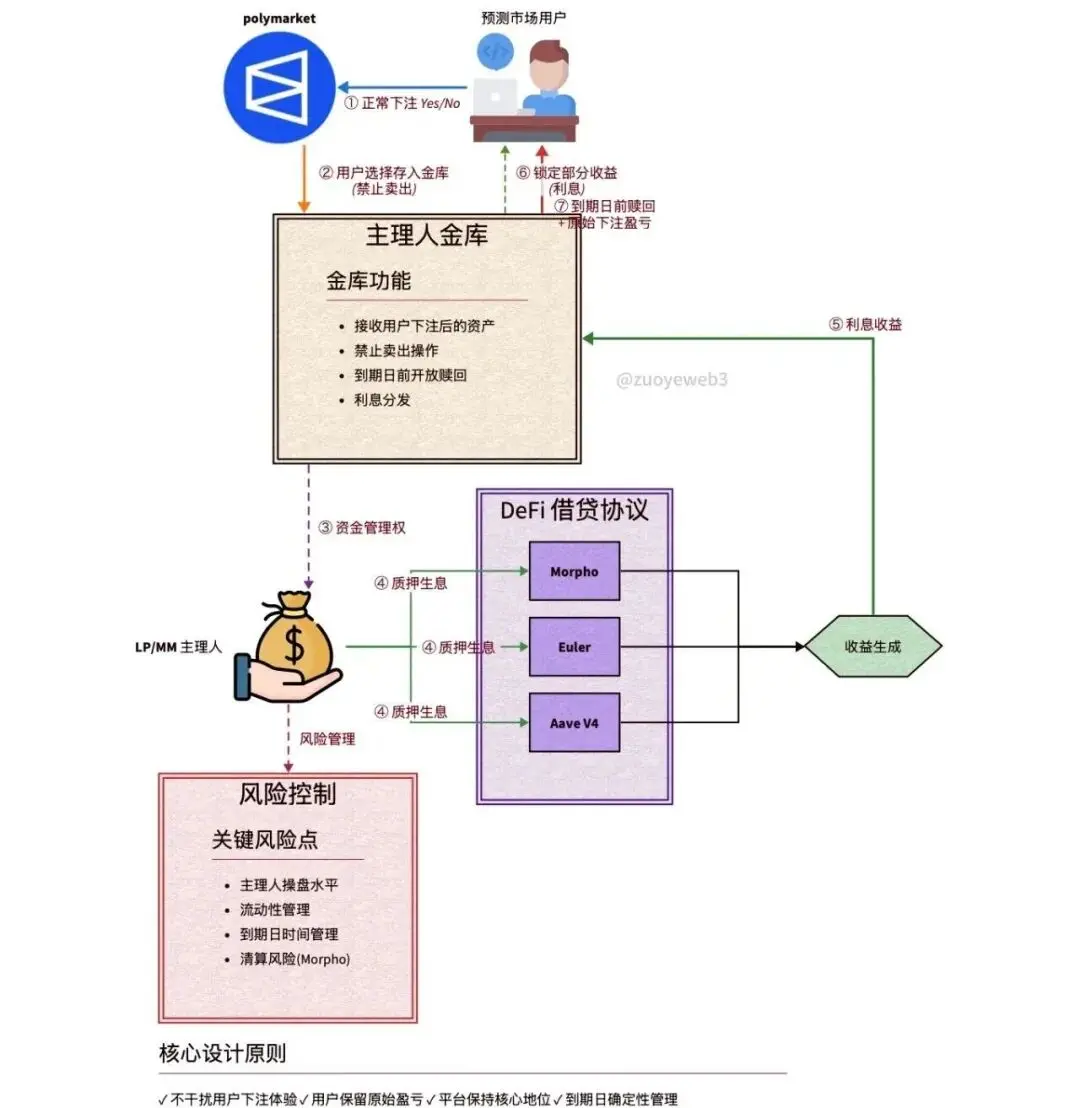

画像キャプション:予測資産の活用。画像出典:@zuoyeweb3

ユーザーの通常の賭け体験を妨害しないでください。予測市場におけるレバレッジに関する既存の議論には、主に2つの傾向があります。

- ゴンドールの傍受作戦は、ユーザーに賭けを行った後にDeFiでポジションをステークすることを強制します。流動性管理やAPY計算はさておき、ユーザーの目的を変えるだけでも難易度が2倍になり、高金利で預金を集めるという不可逆的な道に踏み込むのは容易です。

- MessariのKaleb Rasmussen氏は、予測市場の「ジャンプリスク」の価格設定を試みました。前述のように、予測市場では価格変動が瞬時に1または0に戻る可能性があります。彼の数学的な説明は素晴らしいものですが、現実世界の金融工学に実装するのは非常に困難です。

既存の実践に基づいて、私は、創設者が検討すべきユーザーエクスペリエンスを妨げずに DeFi で透明なレバレッジを実現するより簡単な方法を大胆に提案します。それは、予測市場のオーディエンスと DeFi オーディエンスの間で裁定取引を可能にする、タオバオアフィリエイトマーケティングに似たクロスマーケット裁定取引メカニズムです。

- このプラットフォームは予測市場注文サービスを提供しており、ユーザーは0または1のポジションを割引価格で発注し、より良い市場価格を得ることができます。これにより、資金調達コストが低減し、プラットフォームにとってメリットとなり、Polymarketなどの予測市場へのトラフィックが増加します。

- プラットフォームまたは予測市場であるLP/MMは、トレジャリーマネージャーとして機能します。ユーザーは賭けを行った後、Morphoなどの予測市場と提携しているプロトコルのトレジャリーに賭け金を預け入れ、DeFiスタック報酬を獲得します。

上記のプロセスにおいて、ユーザーの賭け体験は一切損なわれません。プラットフォームの割引価格コストがDeFiスタックの利回りを下回る限り、スケールユーティリティが機能します。ユーザーは最終的に賭けの損失または利益を受け取ります。ただし、取引リベートメカニズムとは異なり、ユーザーは自身の判断に基づいて注文を行います。

無制限の発行とレバレッジを伴う xUSD とは異なり、Polymarket の USDC は本物であり、唯一のリスクはオペレーターのスキル レベルにあります。

- 予測市場プラットフォーム: より広範な DeFi スタックに統合し、ユーザー エクスペリエンスを損なうことなくプラットフォームの取引量を増加させます。

- マネージャー+LP/MM:遊休資金や満期日が固定された資金を有効活用することで、短期裁定取引を超えた全く新しいモデルを構築できます。

電子商取引におけるサードパーティのトラフィックサイトが提供するリベートと同様に、購入者はプラットフォームおよび販売者と引き続き取引関係を持ちます。同様に、予測市場のイエス/ノーベッターも、保管庫管理者とは無関係のPolymarketと取引関係を持ちます。

さらに、Polymarketは取引プロセス全体の中核を担っています。Morphoのオープンアーキテクチャにより、不良債権が発生した場合でも通常の清算手続きを通じて決済されるため、プラットフォームの負債は最小限に抑えられます。

結論

DeFi の考え方を使用して「トラフィック」から利益を得てください。ただし、トラフィックの考え方を使用して DeFi のボリュームを購入しないでください。

予測市場の真の価値は、明確な満期日とそれに応じた資産準備金を備えた資金の蓄積にあります。ポリマーケットが資本効率の面でカルシを上回るためには、その規模拡大は限界に達しています。

言い換えれば、取引資産と比較すると、ウォール街と暗号通貨市場は現在、情報の価格設定に関して非合理的な熱狂の渦中にあると言えるでしょう。TGEやIPO、ステーブルコインの発行、独自のL1/L2の構築など、これらはすべて予想通りの、そして日常的な行動です。

不透明なTGE/IPO日程を前に、Polymarketは取引量を増やし、Kalshiに対抗するために、周辺エコシステムを強化する必要があります。オンチェーンのプログラミングと資金のコンポーザビリティは、Polymarketの外部トラフィックに対する解決策となります。

2026年の最大の金融チャンスは、中間選挙とワールドカップの周期的な変動、FIFAによるトランプ大統領への宥和政策、規制当局によるDeFiとギャンブルの承認であり、金融にとって真に重要な年となるでしょう。