Jiawei @IOSGによる

導入

▲ 出典:CMC

過去2年間、市場の焦点は常に1つの疑問にありました。模倣シーズンが来るかどうかです。

ビットコインの力強さと機関投資家の流入拡大と比較すると、ほとんどのアルトコインのパフォーマンスは低迷している。既存のアルトコインの時価総額は、前回のサイクルと比較して95%減少しており、しばしば暗い影に包まれていた新規発行コインでさえ苦戦を強いられている。イーサリアムも長期にわたる低迷期を経験し、「コイン・トゥ・ストック・モデル」などの取引構造のおかげで、ようやく最近になって回復に至った。

ビットコインが高値を更新し続け、イーサリアムが反発・安定化しているにもかかわらず、アルトコインに対する市場全体のセンチメントは依然として低調です。市場参加者は皆、2021年の壮大な強気相場を再び再現することを期待しています。

著者はここで核心的な結論を提示している。2021年の「洪水」と数か月にわたる一般的な上昇市場のマクロ環境と市場構造はもはや存在しない。これは、模倣シーズンが絶対に来ないという意味ではなく、ゆっくりとした強気パターンで、より差別化された形で展開される可能性が高いということだ。

2021年は短かった

▲ 出典: rwa.xyz

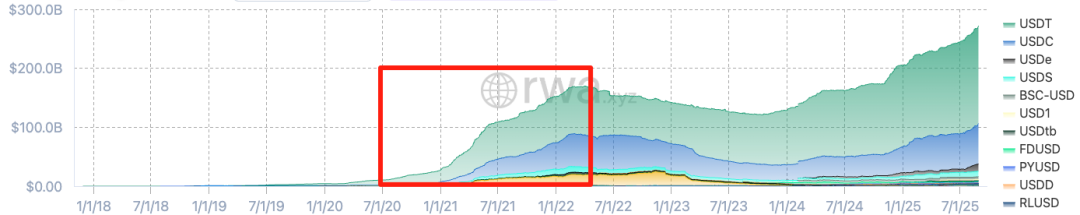

2021年の外部市場環境は非常に特殊です。新型コロナウイルス感染症(COVID-19)のパンデミックの中、世界中の中央銀行は前例のないペースで紙幣を増刷し、その安価な資金を金融システムに注入しています。これにより伝統的資産の利回りは抑制され、誰もが突如として大量の現金を抱えることになりました。

高収益の追求に駆り立てられ、資金はリスク資産に大量に流入し始め、暗号資産市場がその主要な受け皿となりました。最も分かりやすい点は、ステーブルコインの発行額が劇的に増加したことです。2020年末の約200億ドルから2021年末には1500億ドルを超え、1年で7倍以上に増加しました。

暗号資産業界では、DeFiサマーを経て、オンチェーン金融インフラの展開が進み、NFTやメタバースといった概念が一般の人々の意識に浸透し始め、パブリックチェーンとそのキャパシティ拡大も漸進的な段階にあります。一方で、プロジェクトやトークンの供給量は比較的限られており、高い注目度を誇っています。

DeFiを例に挙げましょう。当時は優良プロジェクトの数が限られており、Uniswap、Aave、Compound、Makerといった少数のプロトコルがセクター全体を代表していました。そのため、投資家はプロジェクトを選択しやすく、資金が相乗効果を発揮してセクター全体の価値を高めることが容易でした。

上記の 2 つの点は、2021 年のコピーキャット シーズンに肥沃な土壌を提供します。

「美しい場所は永遠ではなく、盛大な宴は二度と訪れることができない」

マクロ経済要因を別にすれば、現在の市場構造は4年前と比べて以下のような大きな変化を遂げていると考えています。

トークン供給の急速な拡大

▲ 出典:CMC

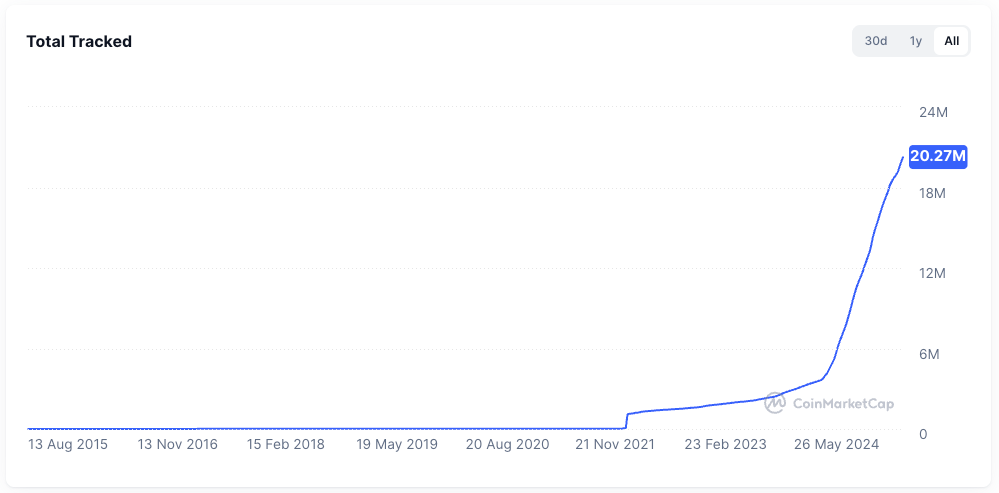

2021年の富裕層化効果は、市場に大量の資金を惹きつけました。過去4年間、活況を呈したベンチャーキャピタル市場は、プロジェクトの平均評価額を目に見えない形で押し上げてきました。エアドロップ経済の普及とミームコインのバイラルな拡散は、相まってトークン発行速度の急加速と評価額の急上昇をもたらしました。

▲ 出典: トークノミスト

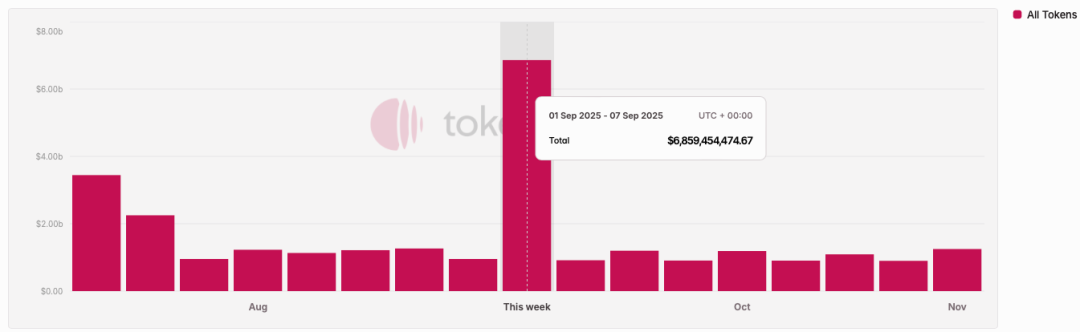

多くのプロジェクトが高流動性を享受していた2021年とは異なり、現在の市場では、Memecoinを除く主流プロジェクトがトークンのアンロックに向けて大きなプレッシャーに直面しています。TokenUnlocksによると、2024年から2025年にかけて、時価総額2,000億ドル以上のトークンがアンロックされると予想されています。これは、業界でしばしば批判される「高FDV、低流動性」現象を浮き彫りにしています。

注意と移動の分散

▲出典:カイト

注目度レベルにおいて、上記のチャートはKaitoにおけるTGE前のプロジェクトのマインドシェアをランダムに捉えたものです。上位20のプロジェクトの中には、少なくとも10のサブセクターが存在します。2021年の市場における主要なナラティブを一言でまとめるとしたら、ほとんどの人は「DeFi、NFT、GameFi/メタバース」と答えるでしょう。しかし、過去2年間の市場は、一言ですぐに理解し、説明するのがより難しいように思われます。

このような状況下では、異なるセクター間で資本が急速に移動し、その移動期間は短くなります。CTは情報で溢れ、様々なグループがほとんどの時間をそれぞれ異なるトピックの議論に費やしています。このような分散した関心は、2021年のように資本が相乗効果を発揮することを困難にします。あるセクターが好調な業績を上げても、それが他の分野に波及することは難しく、ましてや全体の上昇を牽引することは困難です。

流動性面では、アルトコインシーズンの基盤の一つは、収益性の高い資金の波及効果です。流動性はまずビットコインやイーサリアムといった主流資産に流れ込み、その後、より高いリターンが見込めるアルトコインを探し始めます。この資金のオーバーフローとローテーション効果は、ロングテール資産への持続的な買い支えとなります。

この一見正常な状況は、今回のサイクルでは見られなかったものです。

- 理由の一つは、ビットコインとイーサリアムの上昇を牽引する機関投資家やETFが、アルトコインへの資金投入を控えることです。これらのファンドは、カストディアンでコンプライアンスを遵守する上位資産や関連商品を優先します。これにより、水位が隅々まで均一に上昇するのではなく、上位資産へのサイフォン効果がわずかに強まります。

- 第二に、市場のほとんどの個人投資家はビットコインやイーサリアムをまったく保有していないかもしれないが、過去2年間アルトコインに深く閉じ込められており、余剰流動性がない。

破壊的なアプリケーションの欠如

2021年の市場の急騰は、一定レベルのサポートによって推進されました。DeFiは、長年のブロックチェーンの応用不足を解消し、NFTはクリエイターや著名人の影響力をニッチな領域を超えて拡大させました。そして、新規ユーザーや業界外のユースケースの拡大によって、漸進的な成長がもたらされました(少なくとも、それが現状です)。

4年間の技術と製品の改良を経て、私たちはインフラが過剰に発達し、真に革新的なアプリケーションがほとんど存在しないことに気づきました。一方で、市場は成長を続け、より実用的かつ冷静になっています。終わりのない物語の洪水に疲弊した市場は、真のユーザー増加と持続可能なビジネスモデルを必要としています。

絶えず拡大するトークンの供給を引き継ぐための新鮮な血液の継続的な流入がなければ、市場は株式ゲームの内部循環に陥るだけになり、市場全体の上昇に必要な基盤を根本的に提供することはできません。

この模倣シーズンの概要と構想

模倣の季節は来ますが、2021 年のような模倣の季節にはなりません。

まず、利益確定とセクターローテーションという基本的なロジックが存在します。ビットコインが10万ドルに達した後、短期的な上昇モメンタムが大幅に弱まり、投資家は次のターゲットを探し始めたことがわかります。同じロジックがイーサリアムにも当てはまります。

第二に、慢性的な市場流動性不足の中、投資家はアルトコインに囚われ、自力で救済を求めざるを得ない状況に陥っています。イーサリアムはその好例です。イーサリアムの基盤は今回のラウンドで変化したのでしょうか?最も人気のあるアプリケーションであるHyperliquidとpump.funはイーサリアムから生まれたものではありません。また、「ワールドコンピューター」というコンセプトも長年にわたり存在してきました。

内部流動性が不十分なため、投資家は外部流動性を求めるしかありません。DATとETHの3倍以上の上昇に牽引され、ステーブルコインとRWAに関する多くの議論は、最も現実的な根拠に基づいています。

著者は次のようなシナリオを想定している。

ファンダメンタルズが支配する決定論的な市場

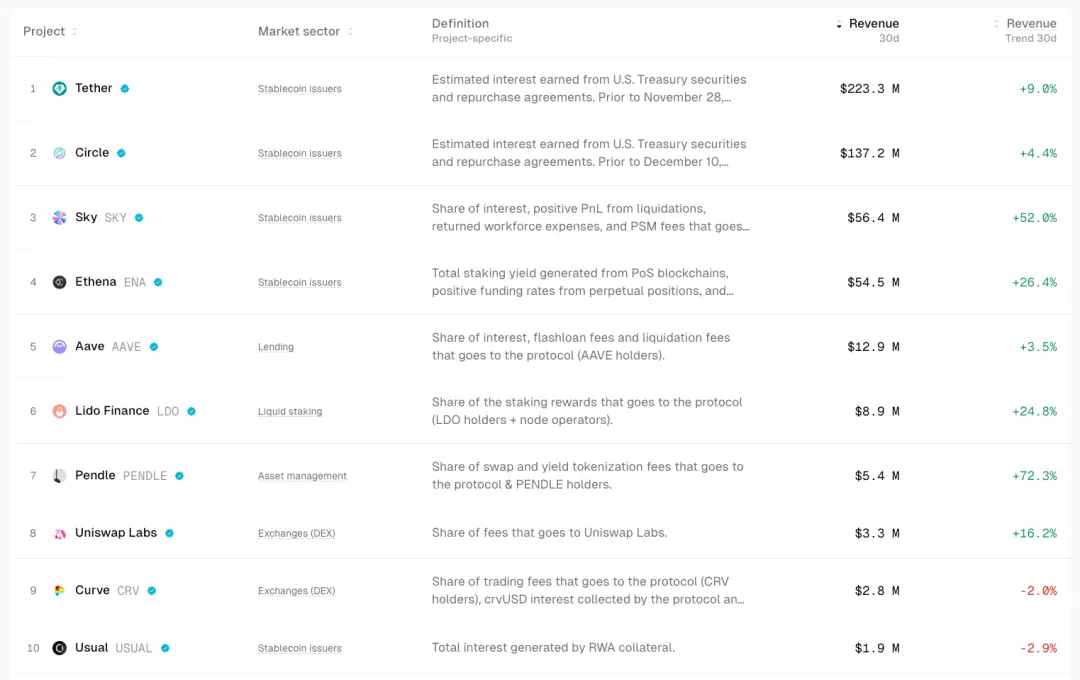

▲ 出典: TokenTerminal

不確実な市場では、資本は本能的に確実性を求める。

強固なファンダメンタルズとプロダクト・マーケット・フィット(PMF)を備えたプロジェクトへの資金流入は増加するでしょう。これらの資産は成長が限定的かもしれませんが、比較的安定しており、高い確実性を提供します。例えば、UniswapやAaveといったDeFiの優良資産は、市場の低迷期にも底堅さを維持しており、Ethena、Hyperliquid、Pendleはこのサイクルで台頭しています。

潜在的な触媒としては、料金スイッチの切り替えなどのガバナンスアクションが考えられます。

これらのプロジェクトに共通するのは、かなりのキャッシュフローを生み出すことができ、その製品が市場によって十分に検証されていることです。

強力な資産におけるベータ機会

ETHのような主要な市場トレンドが上昇し始めると、この急騰を逃したファンドや、より高いレバレッジを狙ったファンドは、ベータリターンを獲得するために、相関性の高い「代理資産」を探し求めます。例としては、UNI、ETHFI、ENSなどが挙げられます。これらはETHのボラティリティを増幅させる可能性がありますが、持続性は比較的低いです。

主流の採用による古いトラックの価格変更

機関投資家によるビットコイン購入、ETF、そしてDATモデルに至るまで、このサイクルを貫く物語は、伝統的金融の採用です。ステーブルコインの成長が加速し、おそらく4倍の1兆ドルに達すると、その資金の一部はDeFiに流入し、市場の再評価を促す可能性があります。暗号資産に特化した金融商品から伝統的金融への移行は、DeFiの優良銘柄の評価枠組みを再構築するでしょう。

地域環境の誇大宣伝

▲ 出典: DeFiLlama

HyperEVM は、高いレベルの議論、ユーザーの粘り強さ、および増分資金の収集により、エコシステム プロジェクトの成長サイクル中に、数週間から数か月にわたって富の効果とアルファを経験する可能性があります。

スタープロジェクトの評価の乖離

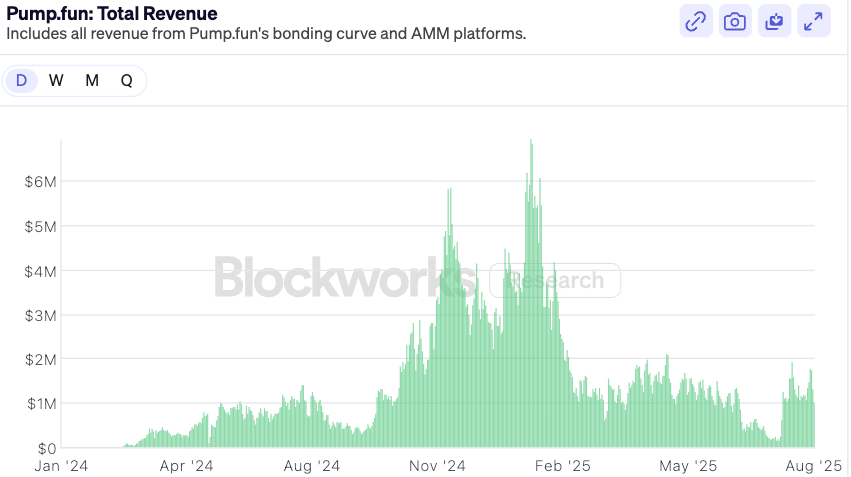

▲出典:Blockworks

pump.funを例に挙げると、コインオファリングをめぐる熱狂が収まり、バリュエーションが保守的なレンジに戻り、市場との乖離が表面化した後も、ファンダメンタルズが堅調であれば、反発の機会が生まれる可能性があります。中期的には、主要なミームであるpump.funは、収益を基盤とし、自社株買いモデルも備えているため、他のトップミームを上回るパフォーマンスを発揮する可能性があります。

結論

2021年のアルトコインの買い漁りシーズンは終わりを迎えました。市場環境は成熟し、差別化が進んでいます。市場は常に正しく、投資家は変化に常に適応していくしかありません。

最後に、上記に基づいていくつかの予測をしたいと思います。

- 従来の金融機関が暗号資産の世界に参入するにつれ、彼らの資本配分ロジックは個人投資家のそれとは大きく異なります。彼らは説明可能な現金と比較可能な評価モデルを求めています。この配分ロジックは、次のサイクルにおけるDeFiの拡大と成長に直接的な利益をもたらします。機関投資家からの資金獲得競争において、DeFiプロトコルは今後6~12ヶ月間、手数料配分、自社株買い、あるいは配当ベースのスキームをより積極的に導入していくでしょう。

- 将来的には、TVLのみに基づく評価ロジックは、キャッシュフロー分配ロジックへと移行するでしょう。これは、トークン化された米国債を担保にステーブルコインを借り入れるAaveのHorizonなど、最近ローンチされたDeFi機関投資家向けプロダクトに見て取れます。

- マクロ金利環境がより複雑になり、従来の金融におけるオンチェーン収益の需要が高まるにつれて、標準化され製品化された利回りインフラストラクチャが注目されるようになり、金利デリバティブ(Pendle など)、構造化商品プラットフォーム(Ethena など)、利回りアグリゲーターが恩恵を受けるでしょう。

- DeFiプロトコルが直面するリスクは、従来の金融機関がブランド、コンプライアンス、流通の優位性を活かし、既存のDeFiと競合するために、独自の規制された「ウォールドガーデン」型製品を立ち上げることです。これは、ParadigmとStripeが共同で立ち上げたTempoブロックチェーンによく見られます。

- 今後のアルトコイン市場は「バーベル」構造へと移行し、流動性が両極端へと流れる可能性があります。一端には優良なDeFiおよびインフラプロジェクトが存在します。これらのプロジェクトは、キャッシュフロー、ネットワーク効果、そして機関投資家からの認知度の高さから、着実な成長を求める資金の大部分を引き付けるでしょう。もう一端には、純粋にハイリスクな資産であるミームコインや短期的な物語が存在します。これらの資産はファンダメンタルな物語を欠き、流動性が高く障壁の低い投機ツールとして機能し、市場の極端なリスクとリターンへの需要を満たします。その中間に位置するプロジェクトは、有望な製品を持ちながらも、強みが弱く、物語も乏しいため、流動性構造が改善されなければ、市場での立ち位置が難しくなる可能性があります。