執筆者:ライアン・ユン、タイガー・リサーチ

編集: Saoirse 、Foresight News

Web3プロジェクトの99%は現金収入を生み出さないにもかかわらず、多くの企業は依然として毎月多額の資金をマーケティングやイベントに投入しています。この記事では、これらのプロジェクトの生き残り戦略と「キャッシュバーン」の真相を掘り下げます。

要点

Web3 プロジェクトの 99% はキャッシュフローが不足しており、コスト支出を製品の販売ではなくトークンや外部資金に依存しています。

時期尚早に製品を発売(トークン発行)すると、マーケティング費用が急増し、コア製品の競争力が弱まる可能性があります。

上位 1% のプロジェクトの合理的な株価収益率 (P/E) は、残りのプロジェクトには実際の価値サポートが欠けていることを証明しています。

早期トークン生成イベント (TGE) では、プロジェクトの成功か失敗かに関係なく、創設者が「退出および現金化」できるため、歪んだ市場サイクルが生まれます。

プロジェクトの99%が「生き残る」のは、本質的には、企業の利益ではなく投資家の損失の上に構築された欠陥のあるシステムによるものです。

生き残るための前提条件:実績のある収益力を持つこと。

「生き残りは、実績のある収益創出能力にかかっている」―これは、現在のWeb3市場における最も重要な警告です。市場が成熟するにつれて、投資家はもはや漠然とした「ビジョン」を盲目的に追いかけることはなくなりました。プロジェクトが実際のユーザーを獲得できず、実際の売上を生み出せなかった場合、トークン保有者はすぐに売却し、市場から撤退するでしょう。

肝心な問題は「キャッシュフロー期間」、つまりプロジェクトが利益を出さずに運営を維持できる期間にあります。売上がなくても、人件費やサーバー代などの費用は毎月支払う必要があり、収入のないチームは運営資金を維持するための法的手段が事実上存在しません。

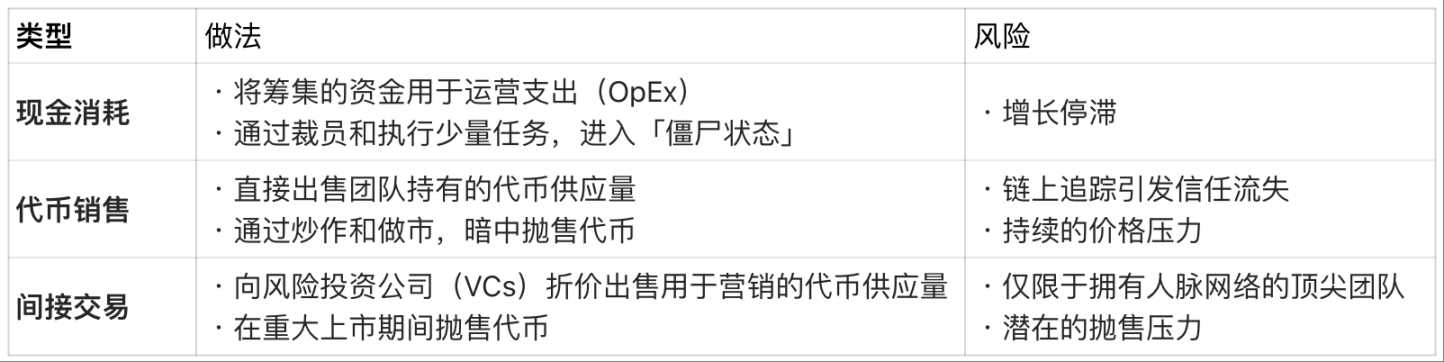

収益がない場合の資金調達コスト:

しかし、「トークンと外部資金で生き残る」というこのモデルは、あくまでも一時的な対策に過ぎません。資産とトークンの供給には明確な上限があり、最終的に資金源を使い果たしたプロジェクトは、運営を停止するか、ひっそりと市場から撤退することになります。

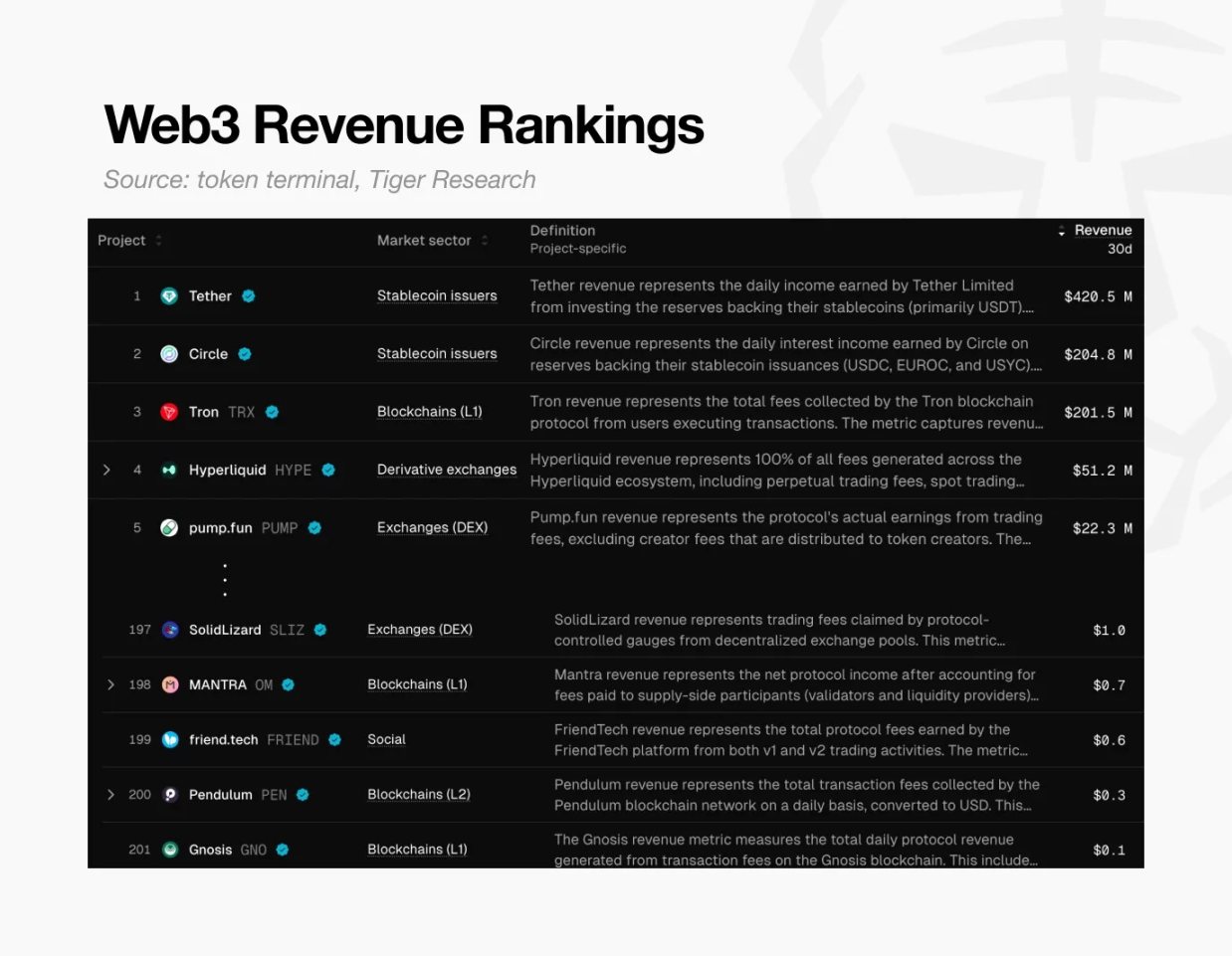

Web3収益ランキング、出典:Token TerminalおよびTiger Research

この危機は広範囲に及んでいます。Token Terminalのデータによると、過去30日間で0.10ドルの収益を生み出したWeb3プロジェクトは世界全体で約200件に過ぎません。

これは、99%のプロジェクトが基本的なコストさえ賄えないことを意味します。つまり、ほぼすべての暗号通貨プロジェクトはビジネスモデルの検証に失敗し、徐々に衰退しているのです。

過大評価の罠

この危機はほぼ避けられないものでした。Web3プロジェクトのほとんどは、実際の製品さえもリリースすることなく、「ビジョン」のみに基づいて株式公開(トークン発行)を行いました。これは、IPO前に成長の可能性を実証しなければならない従来のビジネスとは対照的です。Web3分野では、チームは株式公開(トークン生成イベントTGE)後にのみ、高い評価額を正当化すれば良いのです。

しかし、トークン保有者はいつまでも待つつもりはありません。日々新たなプロジェクトが次々と誕生する中で、プロジェクトが期待に応えられなかった場合、保有者はすぐに売却して撤退します。これはトークン価格に圧力をかけ、プロジェクトの存続を脅かします。そのため、ほとんどのプロジェクトは長期的な製品開発よりも短期的な宣伝に多くの投資をしています。製品自体に競争力がなければ、どんなに強力なマーケティングを行っても最終的には失敗するでしょう。

この時点で、プロジェクトは「ジレンマ」に陥りました。

製品開発のみに集中すると多くの時間がかかり、その間に市場の注目度は徐々に薄れ、資本回転期間も短くなっていきます。

短期的な誇大宣伝だけに焦点を当てると、プロジェクトは空虚なものとなり、実際の価値が失われます。

どちらの道も最終的には失敗に終わります。つまり、プロジェクトは当初の高い評価を正当化できず、最終的に崩壊してしまうのです。

上位 1% を透視して、99% のプロジェクトの真実を明らかにします。

しかし、上位プロジェクトの 1% は依然として、莫大な収益によって Web3 モデルの実行可能性を証明しました。

HyperliquidやPump.funのような収益性の高い主要企業の価値は、株価収益率(P/Eレシオ)で評価できます。P/Eレシオは「時価総額 ÷ 年間売上高」で計算され、企業の評価額が実際の売上高と比較して妥当かどうかを反映する指標です。

株価収益率の比較:トップWeb3プロジェクト(2025年):

注: Hyperliquid の売上高は、2025 年 6 月以降の実績に基づく年間推定値です。

データによれば、収益性の高いプロジェクトの株価収益率は 1 から 17 の範囲にあります。S&P 500 の平均株価収益率約 31 と比較すると、これらの主要な Web3 プロジェクトは、「売上高に比べて過小評価されている」か、「優れたキャッシュ フロー」を持っています。

実質収益のあるトップクラスのプロジェクトが妥当な株価収益率を維持できるという事実は、残りの 99% のプロジェクトの評価が維持できないように思わせます。これは、市場におけるほとんどのプロジェクトの高い評価が実際の価値の根拠を欠いていることを直接証明しています。

このねじれたサイクルを断ち切ることができるでしょうか?

なぜ売上のないプロジェクトが、いまだに数十億ドルの評価額を維持しているのでしょうか?多くの創業者にとって、製品の品質は二次的な要素です。Web3の複雑な構造により、「本格的なビジネスの構築」よりも「迅速な撤退と収益化」がはるかに容易になっているからです。

ライアンとジェイの事例はこの点を完璧に示しています。両者とも AAA ゲーム プロジェクトを立ち上げましたが、最終的な結果は大きく異なっていました。

創業者の違い: Web3 vs. 従来型モデル

ライアン:TGEを選択し、徹底的な開発を放棄

彼は「利益」を第一に考えた道を選んだ。ゲーム発売前にNFTを販売することで初期資金を調達し、製品がまだ大まかな開発段階にあるうちに、積極的なロードマップのみに基づいたトークン生成イベント(TGE)を開催し、中規模取引所への上場を果たした。

IPO後、彼は時間稼ぎのためにトークン価格を操作しました。ゲームのローンチは最終的に延期されましたが、その質の悪さが保有者による大量売却につながりました。ライアンは最終的に「責任を取る」ために辞任しましたが、このゲームの真の勝者は彼でした。

彼は表面上は仕事に集中しているふりをしていたが、実際には高額の報酬を得ながら、アンロックされたトークンの販売で巨額の利益を上げていた。プロジェクトの最終的な成否に関わらず、彼は急速に富を築き、市場から撤退した。

対照的に、ジェイは伝統的な道を歩み、製品そのものに重点を置いています。

彼は短期的な宣伝よりも製品の品質を優先しました。しかし、AAAゲームの開発には数年かかり、その間に資金が徐々に枯渇し、「キャッシュフロー危機」に陥りました。

従来のビジネスモデルでは、創業者は製品が発売され販売されて初めて大きな利益を得ます。ジェイは複数回の資金調達ラウンドを経て資金を調達しましたが、資金不足のためゲームが完成する前に会社を閉鎖しました。ライアンとは異なり、ジェイは利益を上げることができなかっただけでなく、多額の負債を抱え、失敗の記録を残しました。

本当の勝者は誰でしょうか?

どちらのケースも成功した製品にはならなかったが、勝者は明らかだ。ライアンはWeb3の歪んだ評価システムを悪用して富を蓄え、ジェイは優れた製品を作ろうとする試みですべてを失った。

これが現在の Web3 市場の厳しい現実です。持続可能なビジネス モデルを構築するよりも、過大評価された評価で時期尚早に撤退する方がはるかに簡単です。そして、最終的には、この「失敗」のコストはすべて投資家が負担することになります。

最初の質問に戻ります。「収益性のない Web3 プロジェクトの 99% はどうやって生き残るのでしょうか?」

この厳しい現実こそが、この質問に対する最も正直な答えです。