元記事:マイルズ・ドイチャー、Crypto KOL

ユリヤ(PAニュース)編集

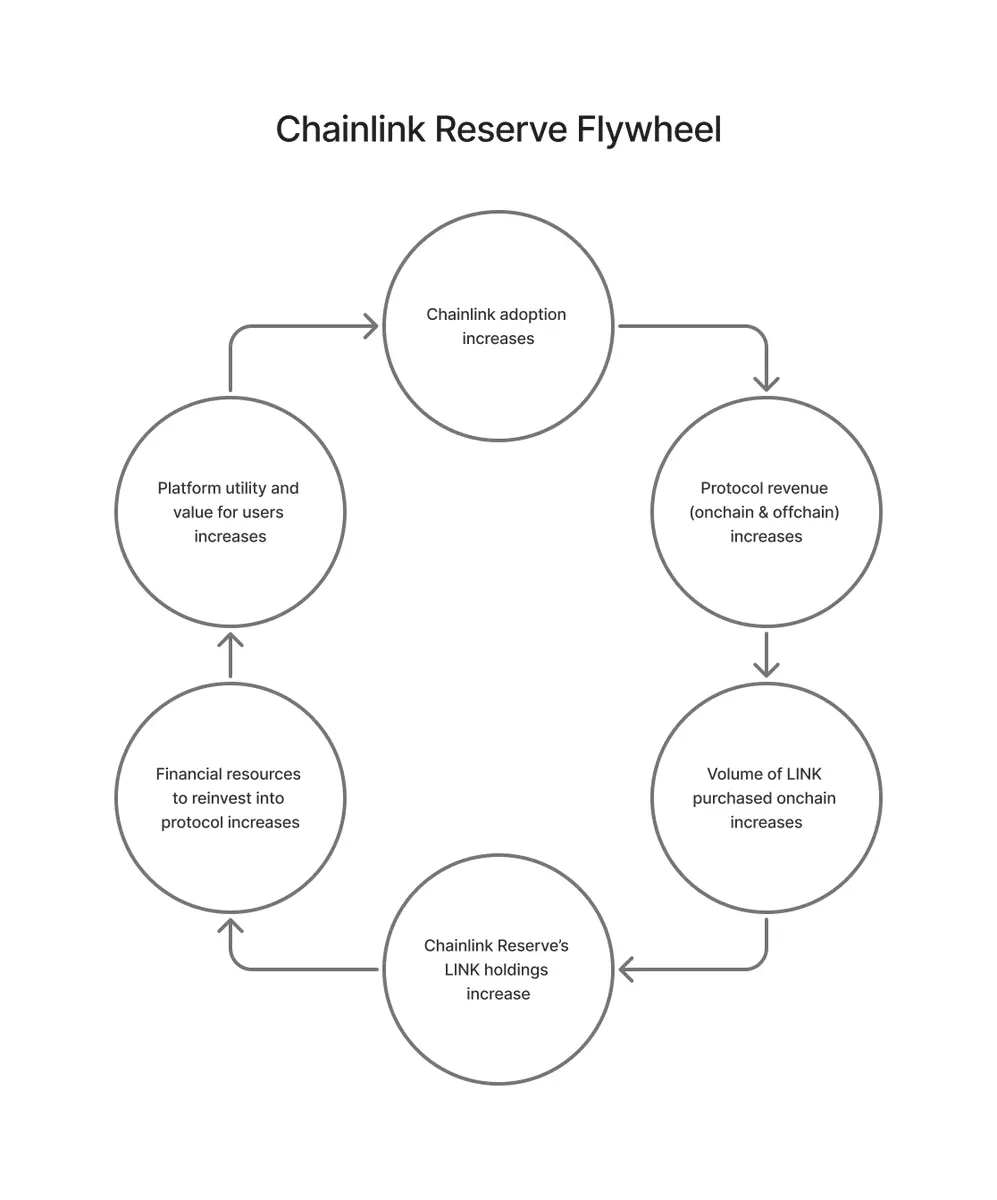

RWAのトークン化と機関投資家による採用が強気相場の中核を成すにつれ、伝統的な金融とデジタル世界をつなぐ重要なインフラであるChainlinkが最大の勝者となる態勢が整っています。Miles Deutscher氏は、Chainlinkは単なるプロジェクトではないと指摘しました。その価値獲得メカニズムは強力な「フライホイール効果」を生み出し、ネットワーク利用の増加が$LINKトークンへの継続的な購入圧力と価値の蓄積に直接つながるのです。

特筆すべきは、Chainlinkが最近導入した「$LINKリザーブ」メカニズムにより、市場は「フライホイール効果」の真の威力を目の当たりにしました。このメカニズムは、企業とのパートナーシップやオンチェーンサービスからの収益を自動的に$LINKトークンに変換・蓄積し、ネットワークの基盤的な成長とトークンの価値を直接結び付けます。発表以来、$LINKトークンの価格は50%近く上昇しました。以下は、PANewsが翻訳した原文記事です。

$LINKは、おそらくこのサイクルにおける最も明白な大型投資機会の一つですが、多くの人が見逃している可能性があります。仮想通貨の制度化、そしてステーブルコイン、トークン化、そしてRWA(実世界資産)の爆発的な成長によって、最大の勝者となるでしょう。

この強気相場はChainlinkの見解と非常に一致しており、その主な理由は次のとおりです。

マクロトレンドとの整合

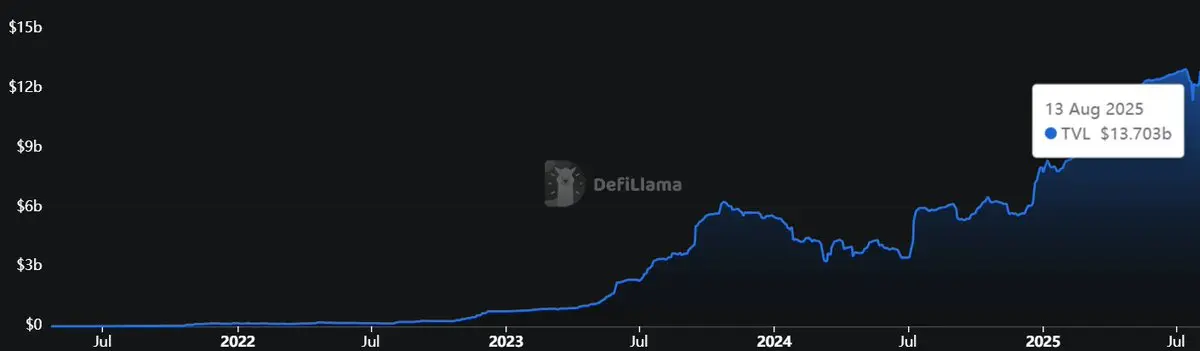

RWA のロックされた総額は過去 2 年間で約 10 億米ドルから 130 億米ドル以上に 13 倍増加し、暗号通貨分野で最も急速に成長しているセクターの 1 つとなっています。

金融機関は従来のSWIFTシステムの遅さと非効率性を認識しており、分断された決済処理に伴う問題点に直面することを望まない。そのため、彼らは包括的なエンドツーエンドのプラットフォームの利用を望んでいる。ブラックロックのようなウォール街の巨人が資産のトークン化を積極的に推進し、Stripe(Tempo Chainを立ち上げ)やCircle(ARC Chainを立ち上げ)のような企業が独自のブロックチェーンを構築しているのは、まさにこのためである。

断片化されたマルチチェーン環境では、相互運用性を実現するためにユニバーサル・トランスレータが必要であり、Chainlinkはそのソリューションを提供します。トークン化された株式、債券、不動産など、あらゆる資産をチェーン上に価値として組み込むには、オラクルが必要です。$LINKは市場リーダーであり、イーサリアムだけでオラクル市場の84%のシェアを占めており、この1兆ドル規模の変革の中核インフラとなっています。

どのL1パブリックチェーンが勝利を収めるかを予測するのは困難です。特に、多くのエンタープライズチェーンが市場に参入している状況ではなおさらです。また、どのRWAアプリケーションが勝利を収めるかも不確実です。しかし、確かなことが一つあります。Chainlinkはこれらすべてを支えており、まさに「ゴールドラッシュ、シャベル売り」の投資対象になりつつあるということです。

XRP は長い間、機関投資家による採用の代表的通貨であると広く信じられてきましたが、多くの点で、LINK は XRP よりもこの分野で確立されており、その評価を考慮すると、その上昇の可能性はより魅力的です。

データ比較

- XRPL DeFiのTVLは約8500万ドルです

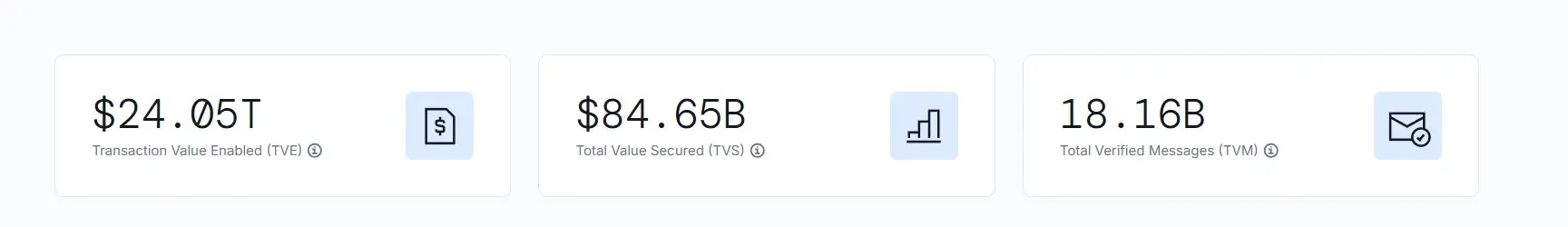

- Chainlink の総担保価値 (TVS) は約 846.5 億ドルです。

Chainlinkは、XRPLの1,000倍以上のオンチェーンロック資金を保有しており、DeFi市場全体における市場シェアは拡大を続け、現在68%に達しています。しかし、XRPの時価総額は依然としてLINKの約12.1倍であり、現在の価格帯ではLINKの価値はより魅力的です。

注目すべきは、ビットコインやイーサリアムに加えて、Chainlink は従来の金融 (TradFi) 分野での採用という点でも他のどのプロトコルよりもはるかに進んでおり、次のようないくつかの TradFi 大手企業に統合されていることです。

- 迅速

- DTCC(預託信託・決済機構)

- ユーロクリア

- JPモルガン

- マスターカード

トークンエコノミクス:価値のフライホイールの構築

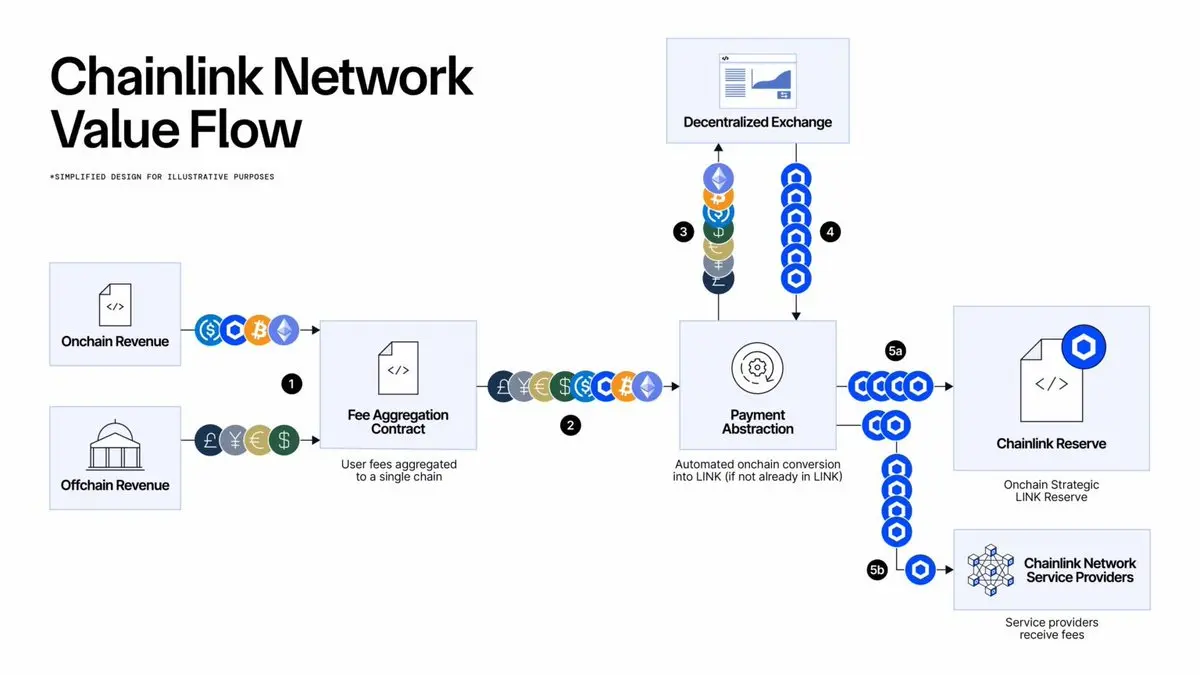

Chainlink ネットワークの価値の流れは主に以下の方法で実現され、その収益は 2 つのソースから得られます。

1. オンチェーン手数料:異なるブロックチェーンネットワーク上でサービスが利用されると、オンチェーン手数料が発生します。これらの手数料は、ネットワーク運用資金と$LINKトークンの買い戻しに使用されます。

2. エンタープライズパートナーシップ: Strikeは、SWIFTやJPモルガン・チェースといった大手企業や機関と提携し、Chainlinkのソリューションを統合するための費用を支払っています。資金の一部は、Chainlinkの長期的な発展を支えるための準備金として積み立てられます。

現在、プロトコルはすべての収益(プライベートチェーンからの$ETHまたは$USDCの手数料を含む)を自動的に$LINKに変換し、戦略的財務に預け入れます。

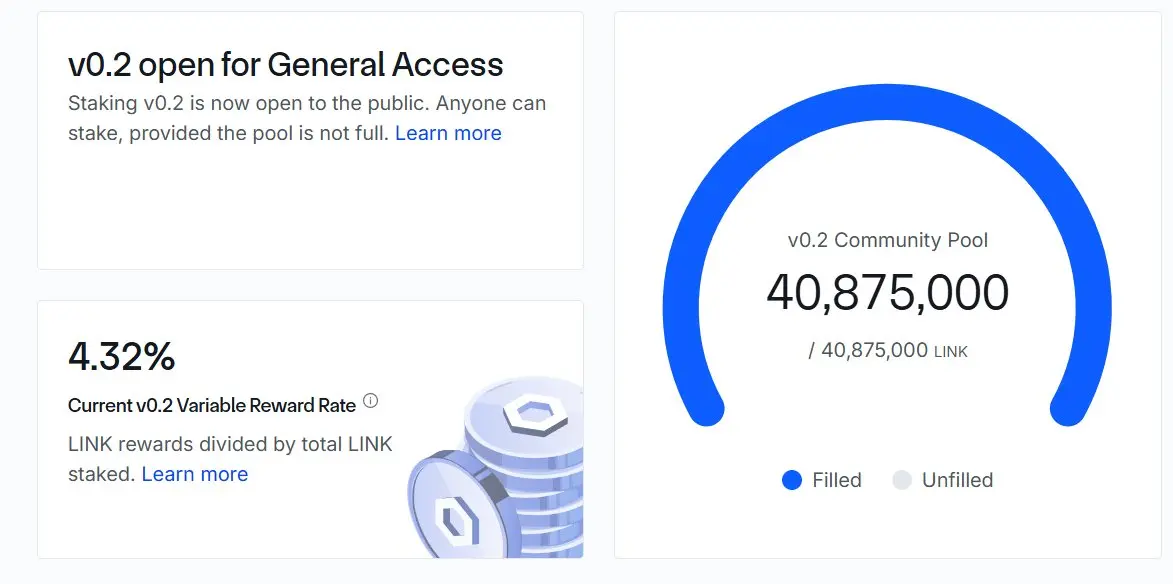

さらに、ステーキングの仕組みも重要です。ユーザーは$LINKをロックすることでネットワークを保護し、年間約4.32%の持続可能なリターンを得ることができます。これにより、供給が継続的に逼迫するメカニズムが生まれ、トークンがオープンマーケットから排除されます。

これにより、ネットワークの採用を直接購入圧力に変換する永続的で自動化された買い戻しメカニズムが作成され、強力な価値のフライホイールが形成されます。

採用の増加 → 収益の増加 → より多くの$LINKの購入とロック → ネットワークセキュリティとリソースの強化 → ユーティリティの向上

テクニカル分析と概要

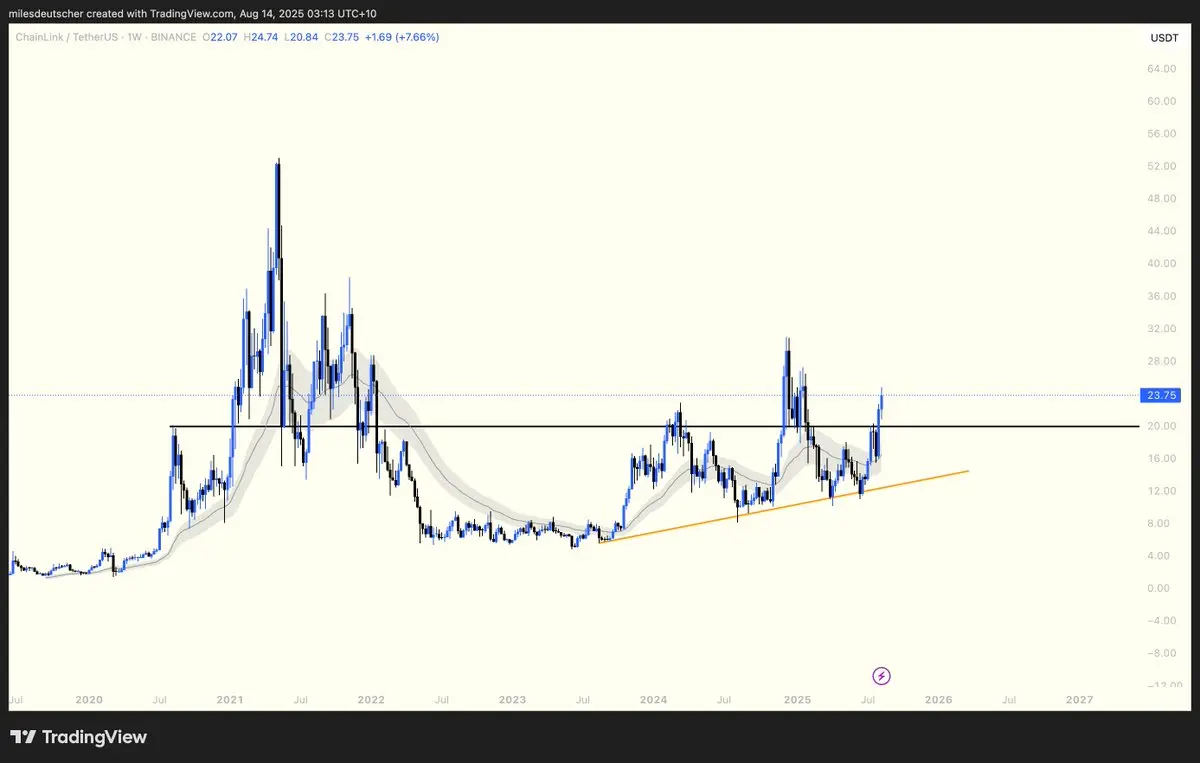

テクニカルチャートを見ると、$LINKは週足のレジスタンスゾーンである20ドルを突破しました。この価格は長年にわたりロングとショートの転換点として重要視されており、その重要性はETHの4,000ドル水準とほぼ同等です。

要約すると、Chainlinkの価値は次のように理解できます。AWS、Azure、GCP(3大クラウドコンピューティングプロバイダー)が親会社からスピンオフした場合、その価値は数兆ドルに達するでしょう。一方、Chainlinkはオンチェーン経済全体の基盤となるB2Bインフラストラクチャです。