著者: Stepan | squads.xyz

編集・編集:BitpushNews

2025年は一つのことを明らかにしました。それは、ステーブルコインが足場を固め、その基盤となるインフラが今後10年間で金融サービス業界の礎となるということです。

年末が近づくにつれ、私は今の状況、2025年に得た教訓、そしてこれからの方向性について考えてきました。2026年を迎えるにあたり、ステーブルコイン経済に関するいくつかの考察を述べたいと思います。

事前に注意すべき点がいくつかあります。

- クロードとデニもこの記事に貢献しました。

- Squads は銀行やデジタル資産管理会社ではなく、フィンテック企業です。

- この記事の内容は財務アドバイスを構成するものではありません。

- この記事の図表と画像は Nano Banana によって生成されたもので、私が大いに尊敬する Tom Sachs の美学からインスピレーションを得てデザインされています。

データの概要

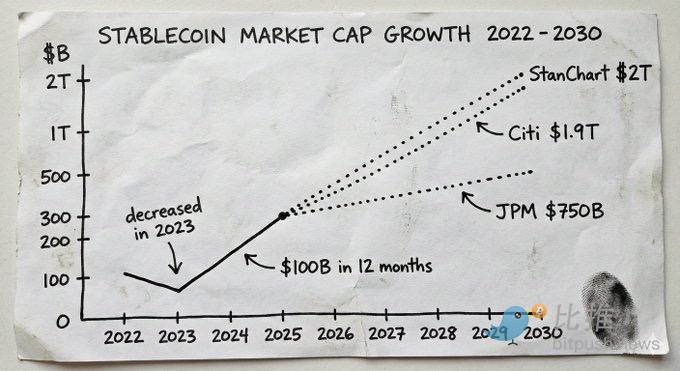

2025年には、ステーブルコイン市場規模は年初2050億ドルから3000億ドルを超えました。12ヶ月足らずで、新規供給量は1000億ドル近くに達しました。

対照的に、総供給量は2024年に700億ドル増加しましたが、2023年には実際に減少しました。

これらの予測は、機関投資家の強い確信を反映しています。JPモルガン・チェースは、ステーブルコインの時価総額が今後数年間で5,000億ドルから7,500億ドルに達すると予測しています。シティグループのベースケース予測は、2030年までに1.9兆ドルです。スタンダード・チャータードは、2028年までに2兆ドルに達すると予測しています。現在、ステーブルコインの発行体は、世界的に米国債の保有者上位10社に含まれています。

これはもはや暗号通貨に限った話ではありません。お金に関する話です。そして、この成長を捉えるインフラ、サービス、そして製品は、今後10年間で構築される最も価値のあるものの一つとなるでしょう。

Synapse 事件から何がわかりましたか?

この変化の原動力の一つは、ステーブルコインの基盤となるインフラが、根本的に異なる信頼の前提を提供しているという認識の高まりです。これは、ステーブルコイン上に構築する方が安価で高速だからという理由だけではありません(もちろん、それも事実ですが)。さらに重要なのは、中央集権的な組織が「あなたのお金がどこにあるのか」という「私を信頼してください」という約束ではなく、計算とコードを信頼しているからです。

これがなぜ重要なのかを理解するには、Synapse で何が起こったかを見てみましょう。

Synapse Financial Technologiesはかつて、Bank-as-a-Service(BaaS)の模範的な企業でした。大手投資家の支援を受け、100社を超えるフィンテック企業とFDIC(連邦預金保険公社)の保険対象銀行を結びつけ、約1,000万人のエンドユーザーにサービスを提供しました。同社のマーケティングは見事でした。フィンテック企業は銀行にならなくても銀行業務の機能を、銀行はアプリを開発することなく流通チャネルを獲得し、消費者は従来の保護を受けながら最新の体験を享受できるのです。

2024年4月、シナプスは連邦破産法第11章の適用を申請しました。10万人以上が資金へのアクセスを失いました。裁判所が任命した管財人は、顧客が受け取る権利のある金額と銀行が実際に保有していた金額の間に6,500万ドルから9,600万ドルの差があることを発見しました。2024年12月の審問で、管財人(元FDIC議長)は、この状況を、ユーゴスラビア崩壊時に全貯蓄を失った父親の経験に例えました。

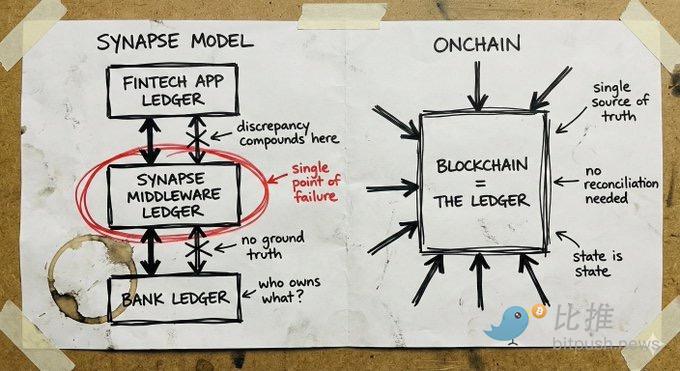

根本的な原因は、会計記録の不備とミドルウェア層における照合の崩壊にあります。Synapseは、フィンテック企業と銀行間の資産所有権の記録を担っています。このシステムが機能不全に陥ると、追跡可能な「真実」は存在しなくなります。銀行は互いに非難し合います。フィンテック企業は顧客の資金と直接的な関係を持っていません。一般の人々は、官僚制度の不確実性の中で貯蓄が消えていくのを、ただただ見守るしかありません。

暗号通貨業界も、FTX、Celsius、Terra/Lunaといった壊滅的な破綻を経験してきました。しかし、これらの破綻は、中央集権的なカストディアンが預託資産をハイリスクな投資に利用したことに起因しています。破綻の理由はSynapseと同じです。つまり、実際に何が起こっているのか誰も把握できないほど不透明なシステムです。

従来のフィンテックと暗号通貨業界の失敗は、私たちに同じ教訓を与えています。それは、自分のお金がどこにあるか分からなければ、それが安全かどうかも分からないということです。

自己監護権と保険の問題

自己管理型ステーブルコイン口座は、何らかの形でリスクモデルを変更するため、多くのユースケースでFDIC保険の必要性が低くなります。

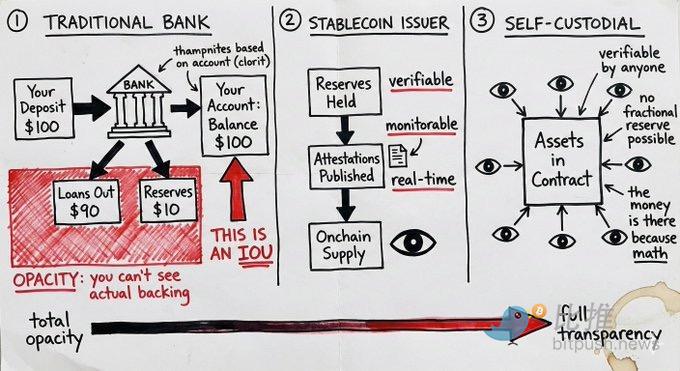

伝統的な銀行業務は部分準備金制度に基づいて運営されています。預金すると、銀行は大部分を貸し出し、わずかな部分だけを手元に残します。つまり、あなたの「残高」は実質的に借用書のようなものです。十分な数の人々が同時に引き出しを要求したり、銀行の融資が不良債権になったりすると、お金はもうそこにはありません。FDIC保険は、このような破綻状態からあなたを守るために設計されています。銀行による資金の不適切な管理を補償するのです。

自己管理型ステーブルコイン口座の運用方法は異なります。資産はスマートコントラクト内に保管されます。誰でもいつでも資金の存在を確認できます。約束手形や部分準備金に対する請求権ではなく、ユーザーが管理する実際の資産です。銀行の融資決定に伴うカウンターパーティリスクはありません。

しかし、この議論はしばしば重要な点を見落としています。それは、ステーブルコインは本質的に発行者リスクを伴うということです。USDCで満たされたスマートコントラクトは、発行者であるCircleが規制危機や準備金不足に直面した場合、何のメリットももたらしません。USDTを保有することは、本質的にTetherの準備金管理能力への賭けです。自己管理は仲介リスクを排除しますが、発行者リスクは排除しません。

違いは、発行者リスクが監視可能である点にあります。準備金証明書を閲覧でき、オンチェーン上の資金フローを監視でき、複数の発行者間で分散投資できます。一方、従来の銀行リスクは、壊滅的な事態が発生するまで、金融機関のブラックボックスの中に隠されたままです。

これは、自己管理がすべての人に適しているという意味ではありません。大規模な機関投資家は、依然として規制の枠組みや保険商品を必要とする可能性があります。しかし、多くのユースケースにおいて、発行者リスクを監視可能な自己管理モデルは、保険適用を必要とする不透明な機関信託モデルよりも優れています。

グローバル展開とラストマイル問題

ステーブルコインは、従来のフィンテックでは不可能な、初日から真のグローバル展開を実現します。

ウォレットはどこでも使用できます。スマートコントラクトは、ユーザーがどの管轄区域に居住しているかを気にしません。ステーブルコイン間の取引は本質的にボーダーレスです。このインフラは、遠隔地の請負業者への支払い、複数の組織にまたがる資金管理、ステーブルコインを受け入れるサプライヤーとの決済など、企業が瞬時にグローバルに運用できます。

これを従来の国際展開モデルと比較してみましょう。現地の銀行パートナー、現地のライセンス(多くの場合、事業ごとに異なるライセンス)、現地のコンプライアンスチーム、そして現地の法人組織が必要になります。各国は実質的に新興企業です。そのため、ほとんどのデジタルバンクは国内のみで事業を展開するか、数年かけて限られた市場のみに進出することになります。

Revolut はこれに 10 年近く取り組んできましたが、まだ完全なカバーは実現していません。

ステーブルコインのインフラにおけるボトルネックは、「ラストマイル」、つまり法定通貨への接続にあります。法定通貨の入出金には、依然として現地のライセンスと現地のパートナーが必要です。これを完全に排除することはできません。

しかし、「この市場における法定通貨の接続問題を解決する必要がある」という問題と、「この市場における銀行技術スタック全体を完全に再構築する必要がある」という問題の間には、大きな違いがあります。「ラストマイル」はモジュール化されています。コアインフラを一から再構築することなく、法定通貨交換のために現地のコーディネーションサービスプロバイダーと提携することができます。ステーブルコインチャネルを通じて世界のほとんどの地域にアクセスし、必要に応じて徐々に法定通貨パートナーを統合していくことができます。

従来のフィンテック企業は、あらゆる市場で包括的な技術スタックを確立しなければ、サービスを開始することはできません。一方、ネイティブステーブルコイン企業は創業当初からグローバル展開しており、需要に応じてラストマイルの問題を徐々に解決しています。これは根本的に異なる拡大方程式です。

特定の目的のために構築されたブロックチェーンに関する議論

資金力のある複数のチームが、ステーブルコイン決済に特化した新しいブロックチェーンを構築しています。彼らの基本的な考え方は、既存のブロックチェーンは決済ではなくトランザクションに最適化されているのに対し、特別に構築されたインフラストラクチャは、より高いスループット、より低いレイテンシ、そして特定の決済ニーズに合わせたコンプライアンスツールを提供するというものです。

これは賢明なアイデアであり、優秀な人材のグループによって提案されました。StripeとParadigmはTempoを開発しており、CircleはArcを開発しています。

しかし、検討する価値のある反論もあります。

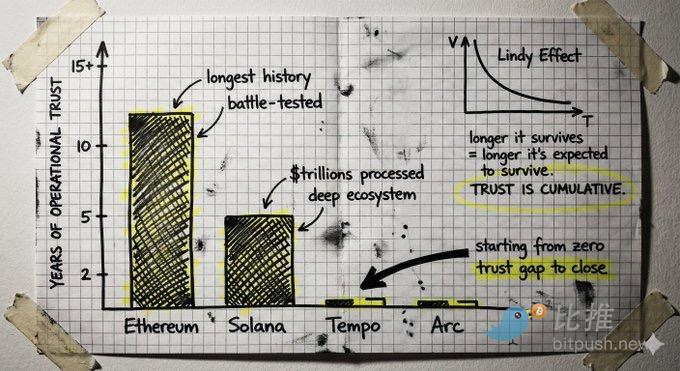

レイヤー1をゼロから構築することは、信頼をゼロから再構築することを意味します。ブロックチェーンは信頼の機械であり、信頼は運用を通じて蓄積されます。それは、壊滅的な障害を起こさずに長年培ってきた実績、脆弱性を回避して数十億ドル規模の資産を保護してきた実績、エッジケースを深く理解する開発者エコシステム、そして攻撃に耐えてきたコードから生まれます。これは、インフラにリンディ効果を適用したと言えるでしょう。

成熟したチェーンは、こうした蓄積された信頼を保有しています。Solanaは数兆ドル規模の取引を処理し、確立されたツール、ウォレット、ブリッジ、そして統合を誇っています。Ethereumはさらに長い運用実績を誇ります。問題は、これらのチェーンが現在提供している機能と決済の具体的なニーズとの間のギャップが、新しいチェーンが埋めなければならない信頼のギャップよりも大きいかどうかです。

中立性も考慮する必要があります。大手決済会社が管理するチェーンは、その「中立性」の認識に関わらず、その会社の利益がアーキテクチャに組み込まれています。真に中立的な公共インフラ上に構築することで、異なるレベルのセキュリティが提供されます。

エージェンティックファイナンス

今日、エージェンティック ファイナンスについて話すとき、多くの人が、あなたの財務生活を管理できるインテリジェントなエージェントを思い浮かべます。つまり、あなたに代わって投資決定を下し、ポートフォリオを管理し、財務全体を最適化します。

少なくとも今はまだ、それは本当のチャンスではありません。

真のチャンスは、日常的で退屈な作業にあります。請求書の監視、発注書との比較、支払いの開始、経費精算の処理、定期的な取引の実行など、現在手作業が必要な日常的な財務プロセスをエージェントに任せることが重要です。重要な意思決定における人間の判断を置き換えるのではなく、時間と労力を要するこれらの作業を自動化することが重要です。

問題は、インテリジェントエージェントが実際に資金をどのように移動するかということです。

従来の決済チャネルは人間向けに設計されており、取引は認証情報を持つ人物によって開始されることを前提としています。インテリジェントエージェントに銀行のログイン認証情報を提供することは、セキュリティ上の悪夢であると同時にコンプライアンス違反にもつながります。インテリジェントエージェントは、機械の速度では錯覚したり、操作されたり、エラーを起こしたりする可能性があります。

まさにここで、ステーブルコインチャネルとスマートコントラクトが真に重要になります。エージェントは認証情報を受け取るのではなく、スマートコントラクトにエンコードされた一連の制限付き権限を受け取ります。例えば、1回の取引あたりの移動上限はXドル、資金は事前に承認されたアドレスにのみ送金可能、権限は特定の時間または特定の目的にのみ使用可能、といった制限です。これらの制約はコードによって強制されます。権限の定義はエージェントのアーキテクチャに不可欠な要素であるため、エージェントは権限を逸脱することがアーキテクチャ的に不可能です。

ブロックチェーンが提供する検証可能で限定的かつ透明性のある信頼の前提は、ソフトウェアが自律的に資金を移動する際にまさに必要な中核要素です。従来のシステムでは、エージェントが不正行為をしないことを信頼する必要があります。一方、スマートコントラクトシステムは、事前に定義された制約内で不正行為を防止するように設計されているアーキテクチャです。

これですべての問題が解決するわけではありません。エージェントが限られた権限内でミスを犯した場合はどうなるのでしょうか? エージェントが、技術的にはすべてのコーディング標準に準拠しているものの、実際には不正な請求書を承認した場合、誰が責任を負うのでしょうか? これらの疑問に答える必要があります。

しかし、アーキテクチャを通じて権限の境界を強制するというこの出発点はブロックチェーンシステムに固有のものであり、従来のチャネルに合わせて変更することは非常に困難です。自律的な金融はいずれ到来するでしょう。そして、そのセキュリティを確保するインフラは、必然的にステーブルコインに固有のものとなるでしょう。

安全保障問題に関する考察

ステーブルコイン分野におけるゴールドラッシュは、セキュリティ哲学が大きく異なるチームを惹きつけています。残念ながら、一部のチーム(そしてその顧客も)にとって、これは良い結果にはならないでしょう。

迅速に行動し、ユーザーを獲得し、問題は後回しにする、というパターンが生まれています。チームは「セルフホスティング」の定義を曖昧にし、実際の信頼モデルを曖昧にしています。適切なセキュリティとベンダーの審査をせずに、急いで統合を進めています。鍵管理を省略し、運用セキュリティをコストセンターのように扱っています。

いくつかの理由は理解できます。市場は急速に発展しており、競争圧力も非常に大きいです。セキュリティ対策にさらにXヶ月を費やすことで、競合他社が市場シェアを獲得してしまう可能性があります。

このトレードオフはほとんどの業界では理にかなっています。しかし、金融インフラセクターではそうではありません。

銀行、あるいは銀行のようなあらゆる機関を築くということは、信頼を築くために数四半期ではなく数十年を費やすことを意味します。たとえ積極的なアプローチが急速な成長につながるとしても、リスク管理は保守的であることを意味します。また、予期せぬエッジケースにも対応できるシステムを構築することを意味します。

2026 年以降に勝利するチームは、真の専門知識と安全第一の理念を持つチームです。

プライバシーの問題

私のあまり主流ではない見解の一つは、これまでのところ、暗号通貨分野におけるプライバシーは、主に単なる懸念事項に過ぎないということです。実質的なプライバシーの欠如は、取引、DeFi、そして投機の妨げにはなっていません。エコシステム全体は、仮名と公開された取引履歴によって、概ねうまく機能しています。

しかし、ステーブルコインのインフラが実際のビジネスと生産的な経済活動をブロックチェーン上にもたらすにつれて、この状況は変化するでしょう。

正当な企業が金融業務にステーブルコインチャネルを利用する場合、プライバシーは極めて重要になります。競合他社の情報漏洩は深刻な懸念事項です。サプライヤー、顧客、そしてキャッシュフローは、誰でも簡単に閲覧可能になってしまうからです。真面目な企業であれば、自社の金融業務を競合他社に公開したいとは思わないでしょうし、すべての取引が公開されて分析可能なチャネルに重要な金融業務を移行したいと考えるCFOはいないはずです。

これは、将来の導入のボトルネックとならないように、今日解決する必要がある問題です。

幸いなことに、ステーブルコインのプライバシーモデルは、本格的なサイファーパンクの構想を現実のものにする必要はありません。完全な匿名性は必要ありません。必要なのは選択的な情報開示であり、これは根本的に異なる目標です。

選択的開示とは、証明すべき情報のみを証明し、それ以外の情報は全て開示しないことを意味します。残高を開示せずに十分な資金があることを証明したり、取引相手の詳細を開示せずに取引がコンプライアンスを遵守していることを証明したり、書類を提出せずに身元がコンプライアンスを遵守していることを証明したりします。資金の所有者はすべてを把握し、システムはコンプライアンスに必要なすべての情報を検証しますが、その他の人は意図的に開示された情報のみを参照します。

私たちにはこの問題を解決する技術があります。優れたプライバシーインフラを構築している多くの優秀なチームと話をしてきました。

問題は、この技術がまだ初期段階にあることです。これらのコードベースは巨大で、監査や正式な検証が難しく、現実世界のシナリオでテストされていません。これらは、私たちが既に構築しているインフラとは全く異なる信頼とセキュリティの前提を必要とします。暗号通貨エコシステムは長年にわたりコアプロトコルの強化に取り組み、攻撃やエッジケースを通じてのみ得られる運用上の信頼を蓄積してきました。実証されていない新たなプライバシー層を追加することは、この基盤を揺るがす可能性があります。

真の課題は、セキュリティを大幅に損なうことなくプライバシー機能を追加する方法にあります。これは、プライバシー機能を第一層プロトコルのより深い部分に組み込むことや、大規模な新しい暗号化システムへの依存を回避する方法を見つけることを意味するかもしれません。

未来を見据えて

2025年のステーブルコインの成長ストーリーは、既存のフィンテックサービスを、決済、利回り、支出、カードサービスといったより優れたインフラへと移行させることに大きく依存します。グローバル化されたMercuryやオンチェーンのRevolutを想像してみてください。これは素晴らしいことです。より速く、より安価で、従来のフィンテックが長年参入に苦労してきた市場へのアクセスを可能にします。

しかし、ステーブルコインチャネルは、単に同じことをより効率的に行う以上の可能性を解き放ちます。プログラム可能なお金を手に入れ、真に斬新な金融プリミティブが日々構築されているインターネット資本市場にアクセスできるようになります。インテリジェントエージェントが、悪事を働かないという信頼だけでなく、真に安全な条件下で資金を運用できるようにする能力も得られるのです。

これは私たちにとって、金融サービスが本来あるべき姿を再考する機会です。

これを追求しているチームはまだ十分には見ていません。チャンスはすぐ目の前にありますが、業界のほとんどのプレーヤーは、2015年のフィンテックゲームを新たな軌道で展開しているに過ぎません。2026年までにこの変化が見られることを期待しています。