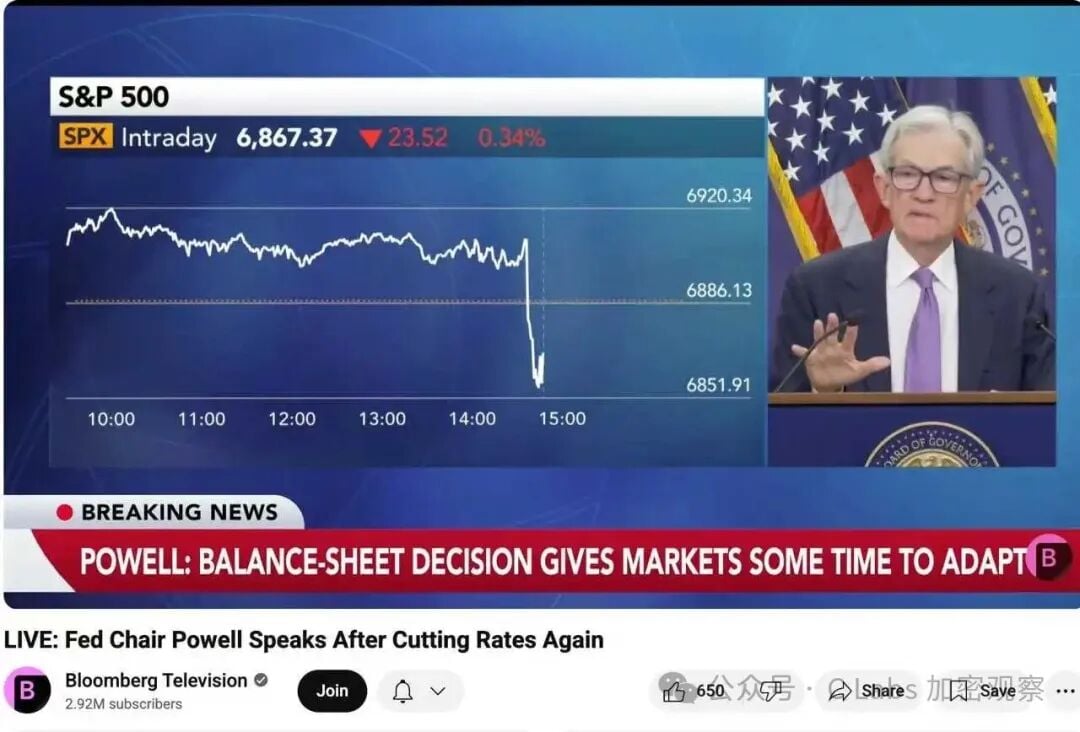

北京時間の今朝早く、連邦準備制度理事会は25ベーシスポイントの利下げを発表し、フェデラルファンド金利の範囲を4.00%~4.25%に引き下げました。

一方、連邦準備制度理事会は、量的引き締め(QT)が12月1日に正式に終了すると発表した。

論理的に考えれば、これは「前向きな」展開となるはずだった。金利引き下げ、バランスシート縮小の終結、そして流動性への期待の改善だ。しかし、その結果は多くの人を困惑させた。なぜ株式市場、暗号通貨、そして金さえも上昇せず、むしろ広範囲に下落したのだろうか?

01. 市場の「ポジティブな期待」はすでに尽きている。

実際、市場は今月初めに既にこの利下げに「賭け」ていました。CME FedWatchのデータによると、会合前の市場は次のように考えていました。

25bpの利下げ確率は95%と高く、投資家の約40%はFRBが直ちにQE(バランスシートの再拡大)の開始を発表すると予想している。

その結果、連邦準備制度理事会は「緩やかな」利下げを選択した。

言い換えると:

今回の利下げは「新たな前向きな展開」ではなく、むしろ「予想を下回る」ものだ。

予想は当たっているものの、サプライズがない状況では、市場は利益確定を選択することが多い。これは典型的な「噂で買い、ニュースで売る」という市場動向である。

02. メーターの読み取りを停止しても、放水が開始されるわけではありません。

「QT終了」という言葉を見て、多くの人が大量の流動性流入が来ると予想しました。しかし、今回の連邦準備制度理事会(FRB)の声明は、実際には非常に慎重なものでした。

「バランスシートの縮小は終了するが、当面は新たな資産購入プログラムを開始する予定はない」

つまり、次のようになります。

市場は「水を集める」段階から「様子見」段階に移行した。

金融市場の言語では、これを次のように呼びます。

流動性は悪化に歯止めがかかったが、改善もしていない。

投資市場が上昇するには、「下落に歯止めをかける」だけでは不十分で、「資本の増強」も必要です。これが現状、最も大きなギャップです。

03. 金利引き下げは「実質資金調達金利」には反映されていない。

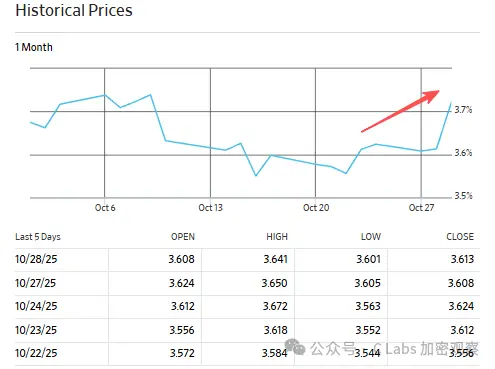

理論上、利下げは短期金利を低下させ、資金調達コストの低下につながるはずです。しかし、今回の状況はやや異例です。名目政策金利が25ベーシスポイント低下したにもかかわらず、中長期の資金調達コストはそれに応じて低下していないのです。

たとえば、5年国債の利回りは3.6%から3.7%に上昇しました。

10年国債の利回りは4%以上に急上昇した。

これは何を意味するのでしょうか?市場の実質流動性が依然として逼迫しており、投資機関は「マネー」の増加を感じていないということです。連邦準備制度理事会(FRB)の利下げは依然として単なる口先だけで、実際には市場に「流入」していません。

04. 「利下げ」の裏に潜む懸念:景気下押し圧力は依然として高い

より広い視点から見ると、連邦準備制度理事会(FRB)の利下げは実際には「防衛策」です。最近の米国経済データは以下を示しています。

- 不動産部門と製造部門は2四半期連続でマイナス成長となった。

- 雇用市場は減速し、失業率は再び4.6%に上昇した。

- 企業利益の伸びはほぼ停滞している。

これは、連邦準備制度理事会が下振れリスクを緩和するために「成長の維持」と「インフレの抑制」のどちらかを選択するために金融政策を若干緩和することを選択したことを意味します。

しかし、この操作は次のようなシグナルも送信します。

米国経済は「緩やかな衰退」期に入ったのかもしれない。

このような状況では、市場はリスクの高い資産の保有を安易に増やすよりも、利益を確定することを好みます。

05. 要約: 金利引き下げ ≠ 強気相場; 流動性が中核変数です。

この金利引き下げに対する市場の反応は、実のところ最も明確な論理を明らかにしている。

短期的な政策緩和 ≠ 十分な流動性 ≠ 資産価格の上昇。

株式市場と仮想通貨市場の本格的な反転を真に促進する可能性があるのは、中央銀行による資産拡大(QE)の再開、あるいは大規模な資本流入を伴う財政刺激策である。

それ以前の金利引き下げは「中立からややプラス」にとどまっており、信頼を安定させるには十分だったものの、新たな強気相場を誘発するには至らなかった。

市場が求めているのは25ポイントの金利引き下げではなく、実際の流動性注入だ。

それまでは、「リスク資産」は待たなければなりません。